Слайд 1Эффективные методы возврата дебиторской задолженности (семинар-тренинг)

Автор, ведущий: Калинин Сергей Иванович

Дата: 9-11 января 2012 г.

Слайд 2Тренинг «Возврат дебиторской задолженности»

Автор и ведущий семинара-тренинга

Разработчик тренинга и его ведущий КАЛИНИН СЕРГЕЙ ИВАНОВИЧ психолог, бизнес-тренер, бизнес-консультант Сотрудник консалтинговой компании «Психология и бизнес» (www.psystars.ru) Опыт консультирования по вопросам эффективного возврата дебиторской задолженности, а также проведения тренингов по данной теме с 2006 года Связь со мной: kalinin@psystars.ru

(с) Консалтинговая компания «Психология и бизнес», 2012 г.

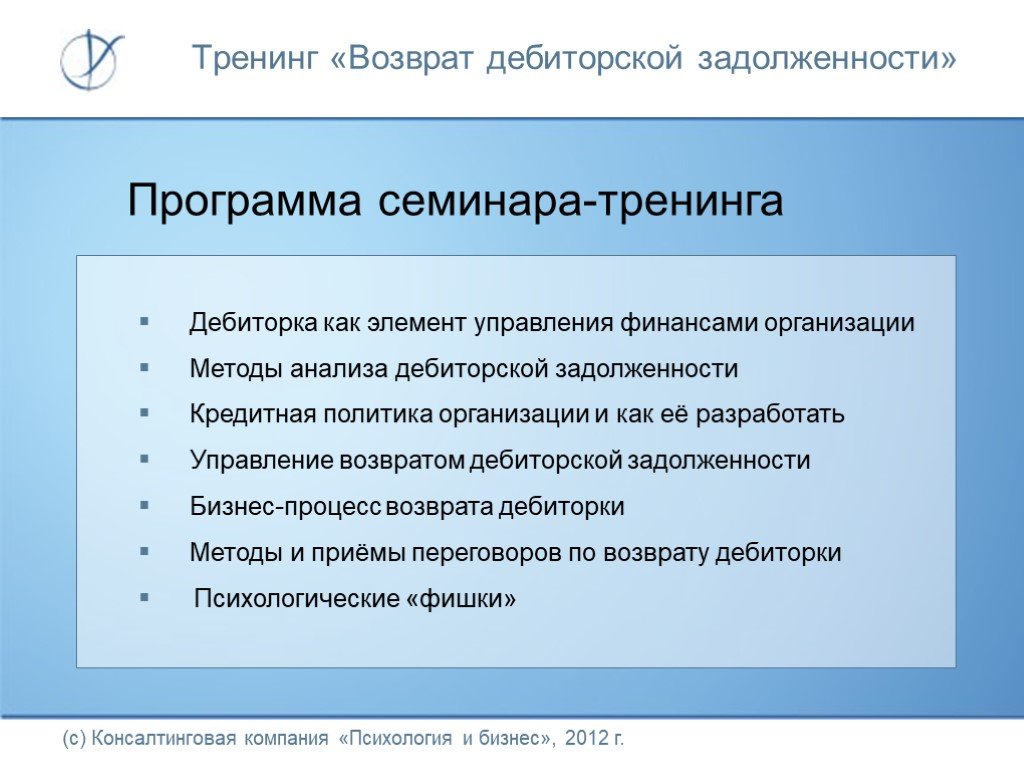

Слайд 3Программа семинара-тренинга

Дебиторка как элемент управления финансами организации Методы анализа дебиторской задолженности Кредитная политика организации и как её разработать Управление возвратом дебиторской задолженности Бизнес-процесс возврата дебиторки Методы и приёмы переговоров по возврату дебиторки Психологические «фишки»

Слайд 4Дайте ответ на вопрос: Что ГЛАВНОЕ в любом бизнесе?

ДЕНЬГИ

…точнее – прибыль!

…т.к. если нет прибыли, то мы занимаемся чем угодно, но только не бизнесом…

Слайд 5Закон увеличения денежного потока

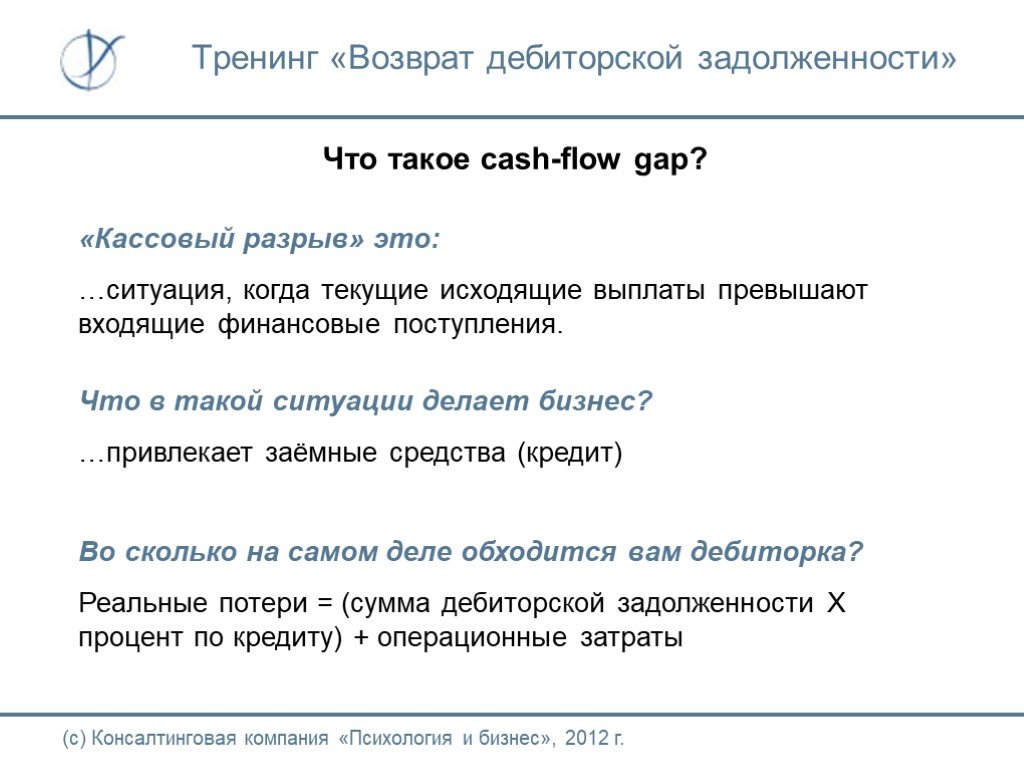

Слайд 6Что такое cash-flow gap?

«Кассовый разрыв» это: …ситуация, когда текущие исходящие выплаты превышают входящие финансовые поступления.

Что в такой ситуации делает бизнес? …привлекает заёмные средства (кредит)

Во сколько на самом деле обходится вам дебиторка? Реальные потери = (сумма дебиторской задолженности Х процент по кредиту) + операционные затраты

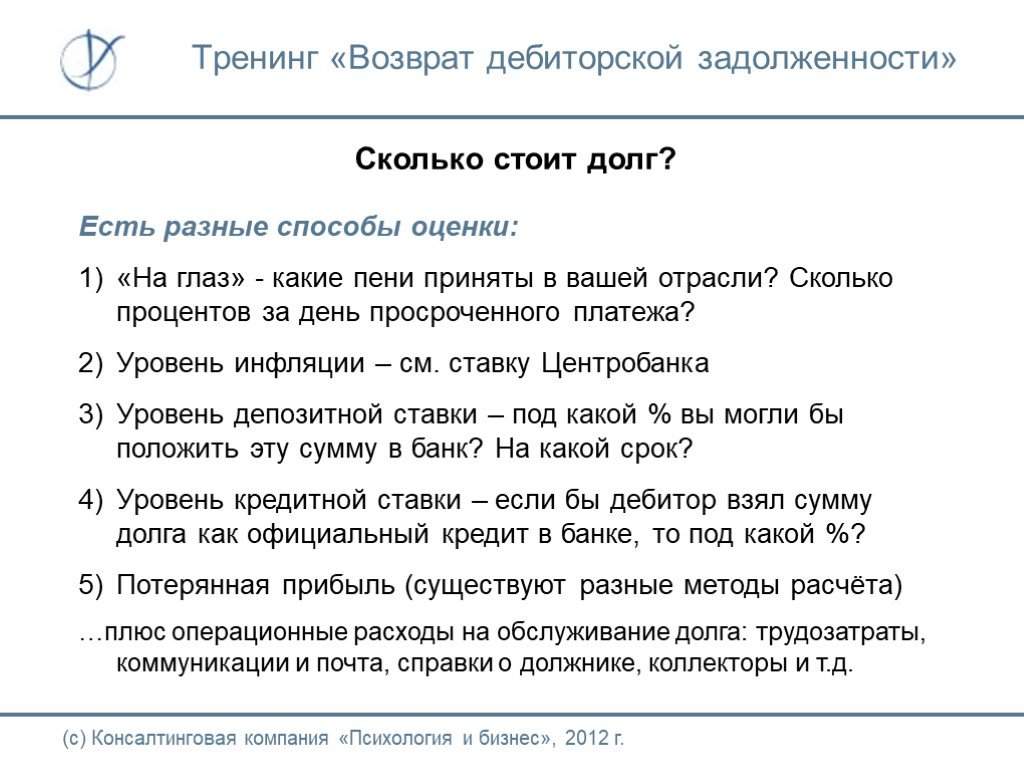

Слайд 7Сколько стоит долг?

Есть разные способы оценки: «На глаз» - какие пени приняты в вашей отрасли? Сколько процентов за день просроченного платежа? Уровень инфляции – см. ставку Центробанка Уровень депозитной ставки – под какой % вы могли бы положить эту сумму в банк? На какой срок? Уровень кредитной ставки – если бы дебитор взял сумму долга как официальный кредит в банке, то под какой %? Потерянная прибыль (существуют разные методы расчёта) …плюс операционные расходы на обслуживание долга: трудозатраты, коммуникации и почта, справки о должнике, коллекторы и т.д.

Слайд 8Вы ещё не испугались?

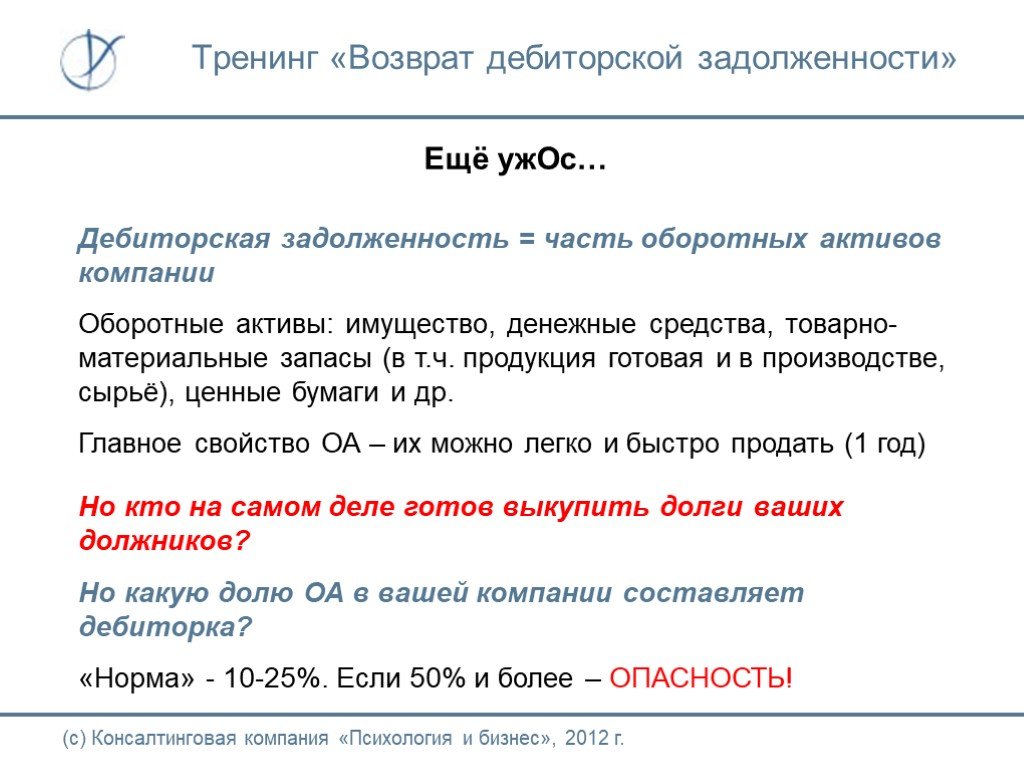

Слайд 9Ещё ужОс…

Дебиторская задолженность = часть оборотных активов компании Оборотные активы: имущество, денежные средства, товарно-материальные запасы (в т.ч. продукция готовая и в производстве, сырьё), ценные бумаги и др. Главное свойство ОА – их можно легко и быстро продать (1 год)

Но кто на самом деле готов выкупить долги ваших должников?

Но какую долю ОА в вашей компании составляет дебиторка? «Норма» - 10-25%. Если 50% и более – ОПАСНОСТЬ!

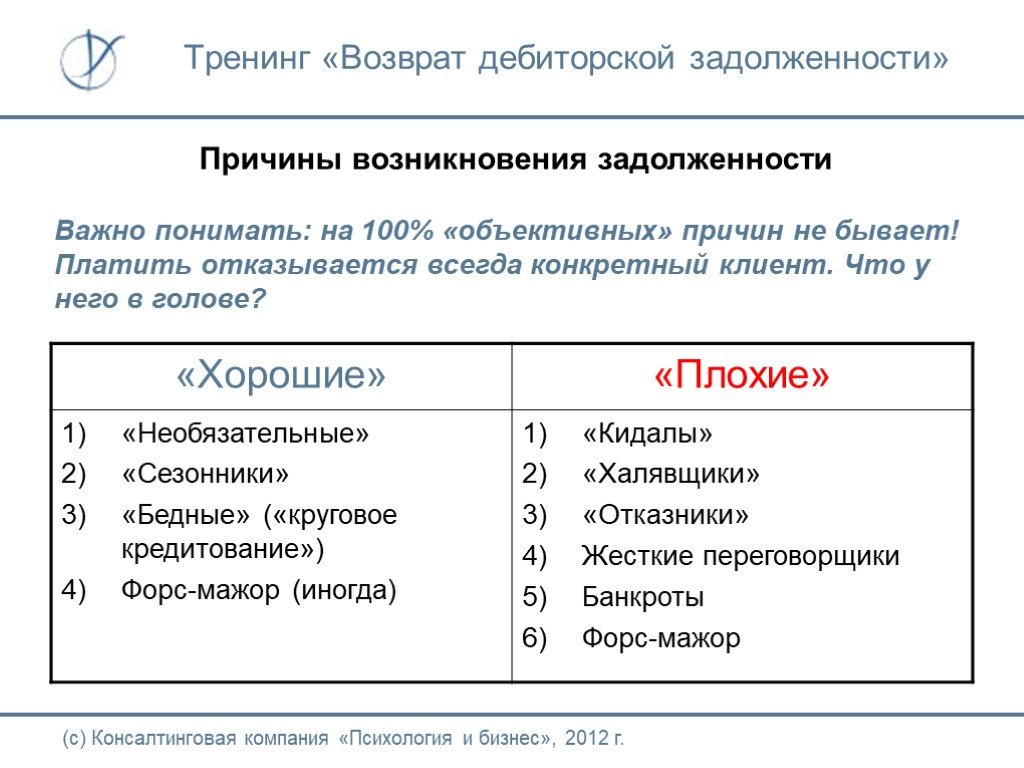

Слайд 10Причины возникновения задолженности

Важно понимать: на 100% «объективных» причин не бывает! Платить отказывается всегда конкретный клиент. Что у него в голове?

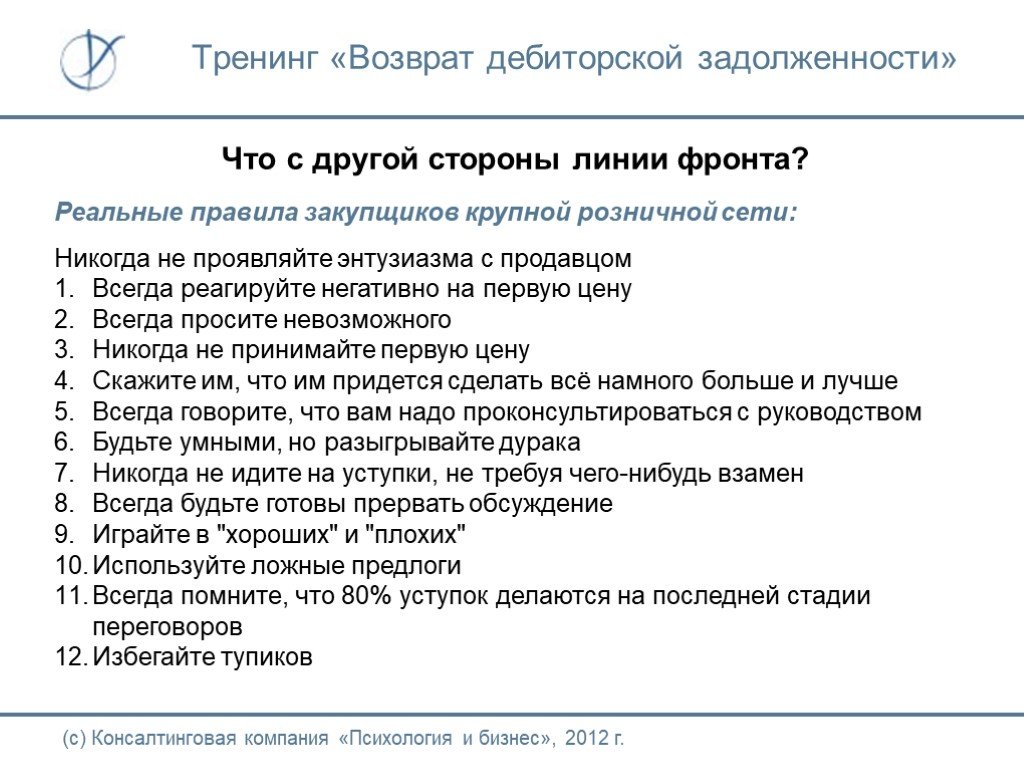

Слайд 11Что с другой стороны линии фронта?

Реальные правила закупщиков крупной розничной сети: Никогда не проявляйте энтузиазма с продавцом Всегда реагируйте негативно на первую цену Всегда просите невозможного Никогда не принимайте первую цену Скажите им, что им придется сделать всё намного больше и лучше Всегда говорите, что вам надо проконсультироваться с руководством Будьте умными, но разыгрывайте дурака Никогда не идите на уступки, не требуя чего-нибудь взамен Всегда будьте готовы прервать обсуждение Играйте в "хороших" и "плохих" Используйте ложные предлоги Всегда помните, что 80% уступок делаются на последней стадии переговоров Избегайте тупиков

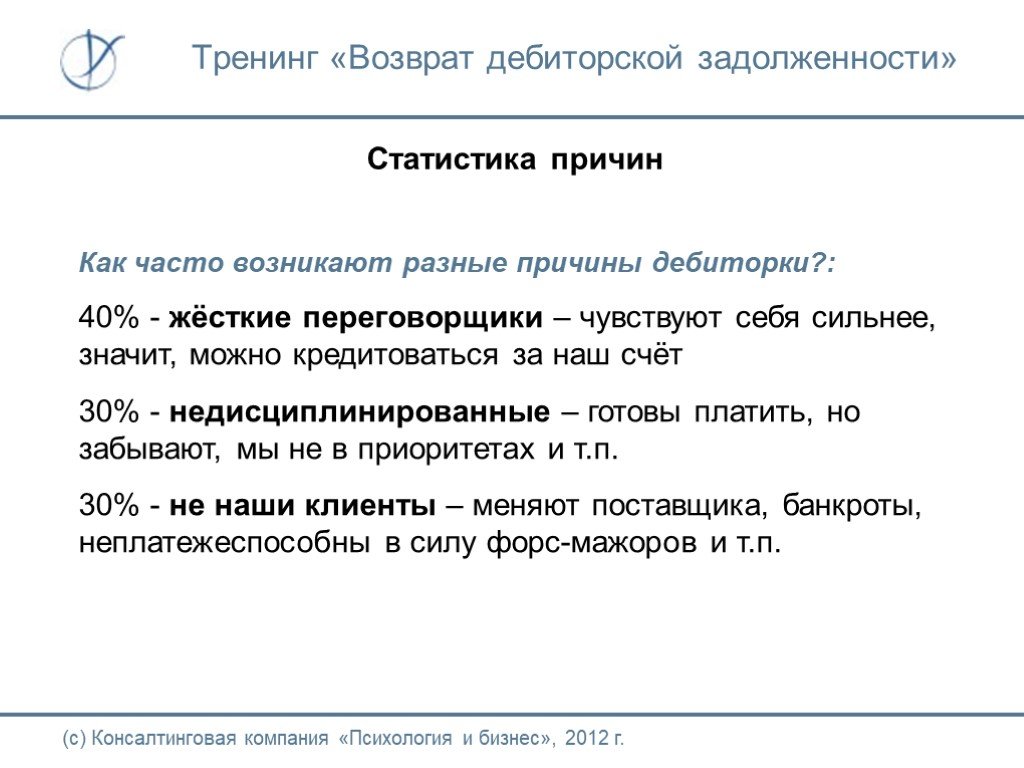

Слайд 12Статистика причин

Как часто возникают разные причины дебиторки?: 40% - жёсткие переговорщики – чувствуют себя сильнее, значит, можно кредитоваться за наш счёт 30% - недисциплинированные – готовы платить, но забывают, мы не в приоритетах и т.п. 30% - не наши клиенты – меняют поставщика, банкроты, неплатежеспособны в силу форс-мажоров и т.п.

Слайд 13Правильная психология человека, работающего с должниками

Очень боязно испортить отношения с клиентом, но…

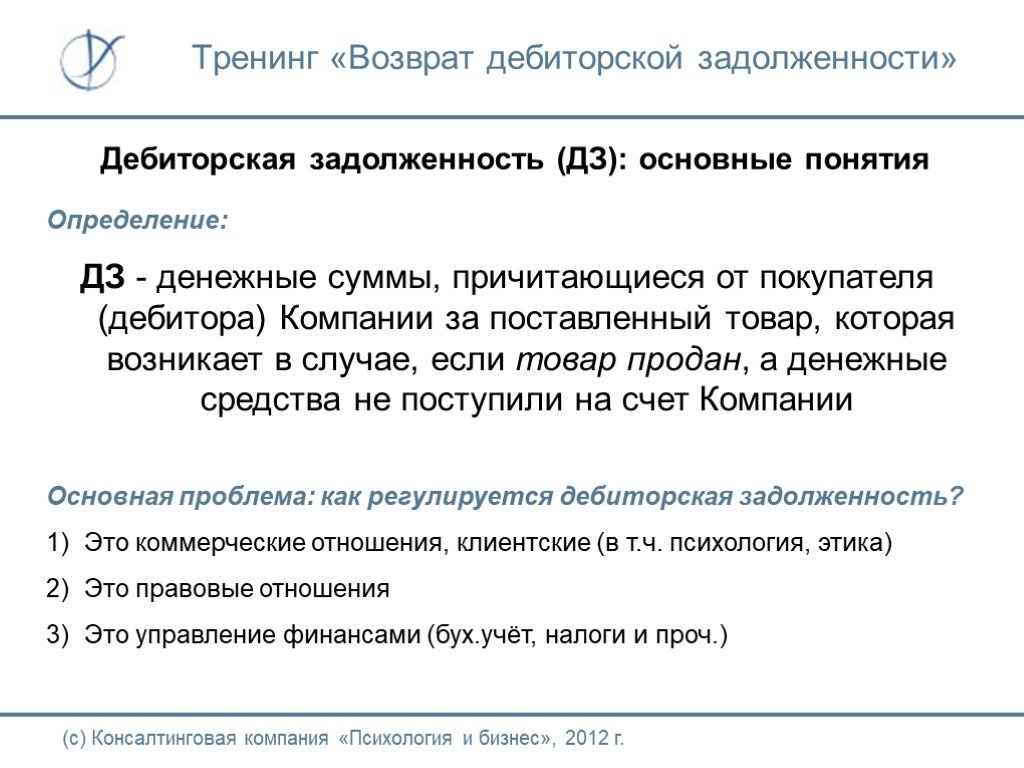

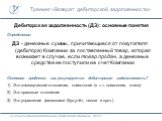

Слайд 14Дебиторская задолженность (ДЗ): основные понятия

Определение: ДЗ - денежные суммы, причитающиеся от покупателя (дебитора) Компании за поставленный товар, которая возникает в случае, если товар продан, а денежные средства не поступили на счет Компании Основная проблема: как регулируется дебиторская задолженность? Это коммерческие отношения, клиентские (в т.ч. психология, этика) Это правовые отношения Это управление финансами (бух.учёт, налоги и проч.)

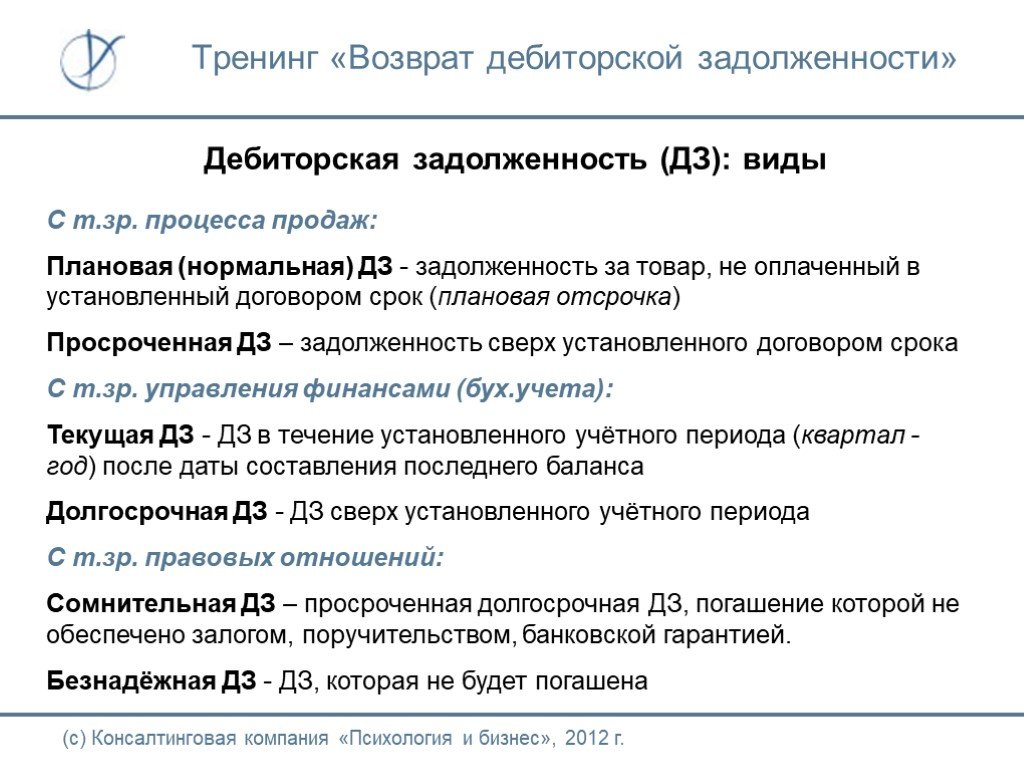

Слайд 15Дебиторская задолженность (ДЗ): виды

С т.зр. процесса продаж: Плановая (нормальная) ДЗ - задолженность за товар, не оплаченный в установленный договором срок (плановая отсрочка) Просроченная ДЗ – задолженность сверх установленного договором срока С т.зр. управления финансами (бух.учета): Текущая ДЗ - ДЗ в течение установленного учётного периода (квартал - год) после даты составления последнего баланса Долгосрочная ДЗ - ДЗ сверх установленного учётного периода С т.зр. правовых отношений: Сомнительная ДЗ – просроченная долгосрочная ДЗ, погашение которой не обеспечено залогом, поручительством, банковской гарантией. Безнадёжная ДЗ - ДЗ, которая не будет погашена

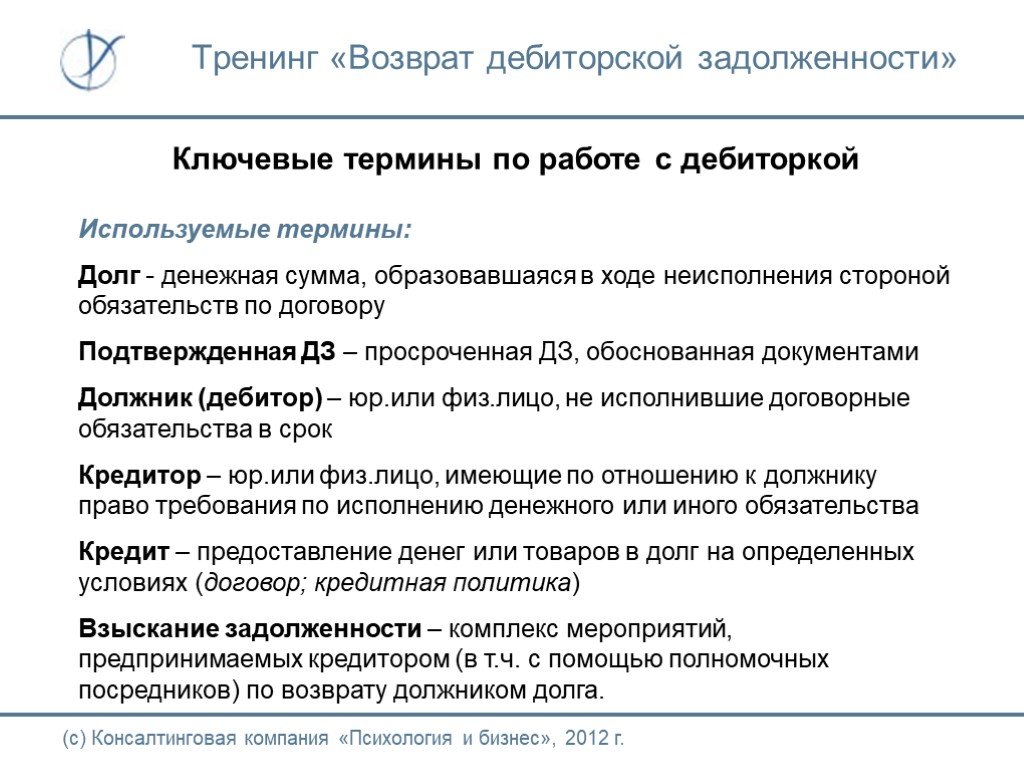

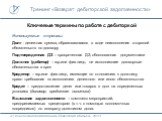

Слайд 16Ключевые термины по работе с дебиторкой

Используемые термины: Долг - денежная сумма, образовавшаяся в ходе неисполнения стороной обязательств по договору Подтвержденная ДЗ – просроченная ДЗ, обоснованная документами Должник (дебитор) – юр.или физ.лицо, не исполнившие договорные обязательства в срок Кредитор – юр.или физ.лицо, имеющие по отношению к должнику право требования по исполнению денежного или иного обязательства Кредит – предоставление денег или товаров в долг на определенных условиях (договор; кредитная политика) Взыскание задолженности – комплекс мероприятий, предпринимаемых кредитором (в т.ч. с помощью полномочных посредников) по возврату должником долга.

Слайд 17Процесс работы с дебиторской задолженностью

Как Вы думаете – с чего начать? Какими должны быть основные шаги?

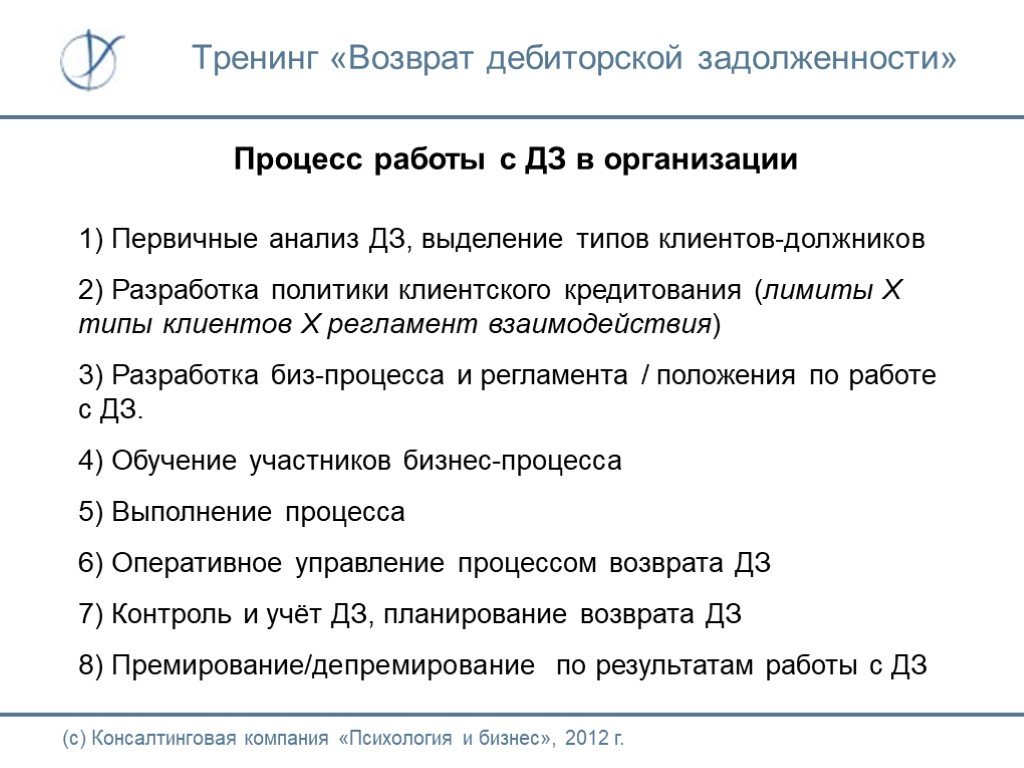

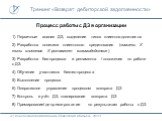

Слайд 18Процесс работы с ДЗ в организации

1) Первичные анализ ДЗ, выделение типов клиентов-должников 2) Разработка политики клиентского кредитования (лимиты Х типы клиентов Х регламент взаимодействия) 3) Разработка биз-процесса и регламента / положения по работе с ДЗ. 4) Обучение участников бизнес-процесса 5) Выполнение процесса 6) Оперативное управление процессом возврата ДЗ 7) Контроль и учёт ДЗ, планирование возврата ДЗ 8) Премирование/депремирование по результатам работы с ДЗ

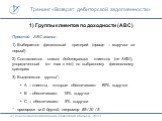

Слайд 19Первичный анализ ДЗ

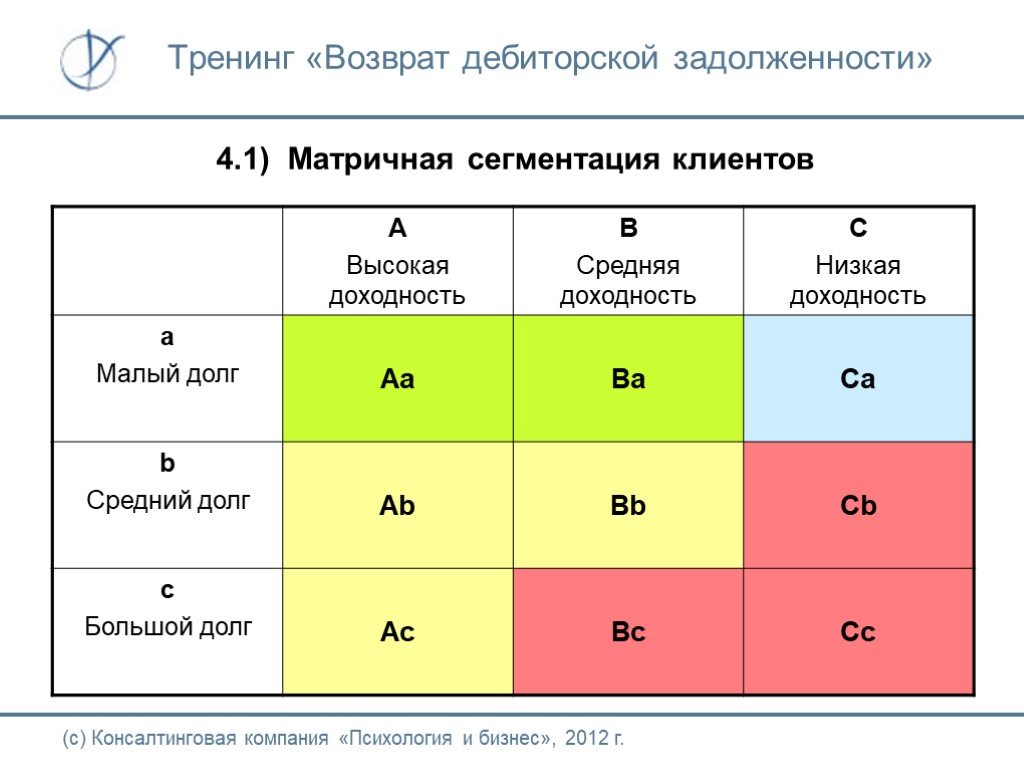

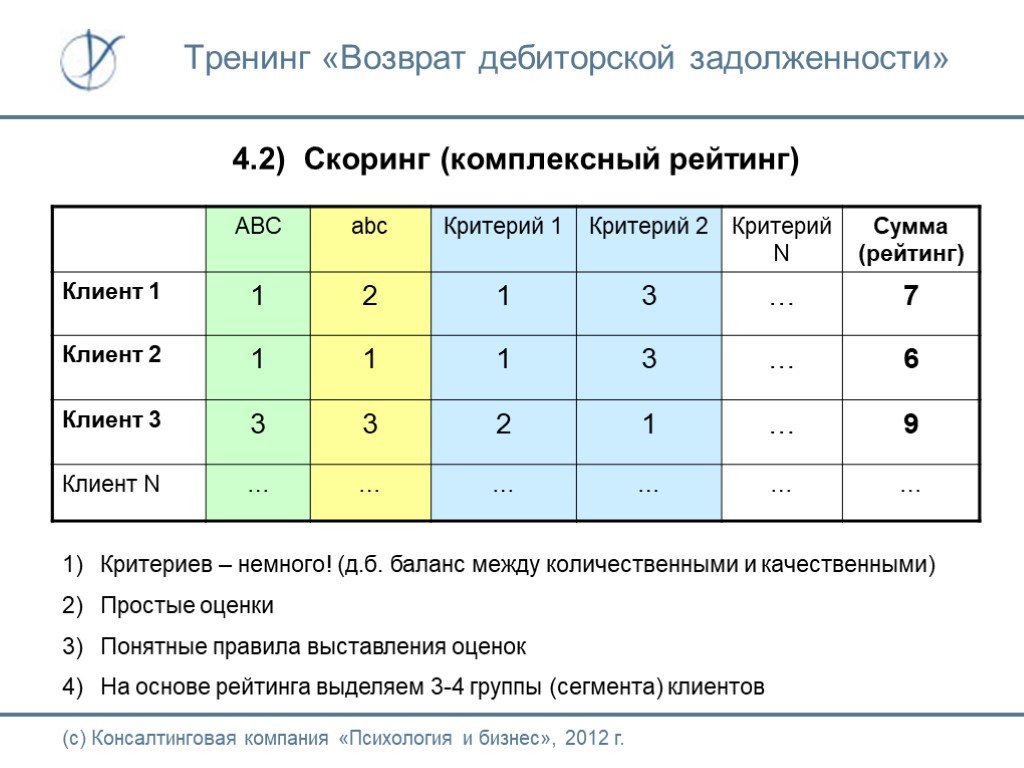

Методы первичного анализа клиентской базы: 1) Группы клиентов по доходности (3 группы, АВС-анализ) 2) Группы клиентов по ДЗ (3 группы, обратный abc-анализ) 3) Критериальная оценка качества клиентов (до 10 критериев, баллы) 4) Сегментация клиентов (типы клиентов-должников) для разработки кредитной политики Матрица Скоринг 5) Периоды (этапы) ДЗ (3 – 7 периодов)

Слайд 201) Группы клиентов по доходности (ABC)

Простой ABC-анализ: 1) Выбирается финансовый критерий (проще – выручка за период) 2) Составляется список действующих клиентов (не АКБ!), упорядоченный (от max к min) по выбранному финансовому критерию 3) Выделяются группы*: А – клиенты, которые обеспечивают 80% выручки В – обеспечивают 15% выручки С – обеспечивают 5% выручки * - пропорция м.б. другой, например 65 / 30 / 5

Слайд 212) Группы клиентов по ДЗ (обратный abc-анализ)

Обратный abc-анализ: 1) Составляется список клиентов, имеющих актуальную на период просроченную ДЗ (у кого нет долга, или плановая ДЗ – в список не включаются!) 2) Список ранжируется обратным образом (от min к max) по сумме ДЗ (лучше ранжировать по коэфф. «долг Х дни»!) 3) Выделяются группы*: a – клиенты, долг которых входит в 10% от общей ДЗ b – долг входит в 30% от общей ДЗ компании c – долг входит в 60% от общей ДЗ компании * - пропорция м.б. другой

Слайд 223) Оценка качества клиентов (критерии)

Использование критериев (бенчмаркинг): 1) Выбрать критерии (7-10-15), расшифровать их. 2) Могут быть позитивными (ценность клиента) или негативными (риски, угрозы). 3) Разработать балльную систему оценки (чем проще, тем лучше!) 4) Составить таблицу: клиенты Х критерии 5) Провести оценку клиентов по критериям. Важно: клиента оценивают все, кто с ним работал! Оценка м.б. независимой (потом считается средний балл) или совместной 6) Считается суммарный балл по всем критериям; получаем рейтинг качества (значимости, ценности) клиентов

Слайд 23Примеры критериев

1) Стратегический клиент (крупная компания, гос.компания, лидер в своём рыночном секторе / регионе и др.). 2) Постоянный клиент, долгая история отношений. 3) «Удобный по процессам» клиент (продажи, коммуникации, логистика и др.) 4) История финансовых отношений с клиентом (стабильность; случаи ДЗ в прошлом) 5) Надежность клиента (финансовая ситуация, растущий рынок, отсутствие конкурентов, эффективное управление и др.) 6) Деловая репутация клиента (юридические и фин.отношения с другими участниками рынка)

Слайд 244.1) Матричная сегментация клиентов

Слайд 254.2) Скоринг (комплексный рейтинг)

Критериев – немного! (д.б. баланс между количественными и качественными) Простые оценки Понятные правила выставления оценок На основе рейтинга выделяем 3-4 группы (сегмента) клиентов

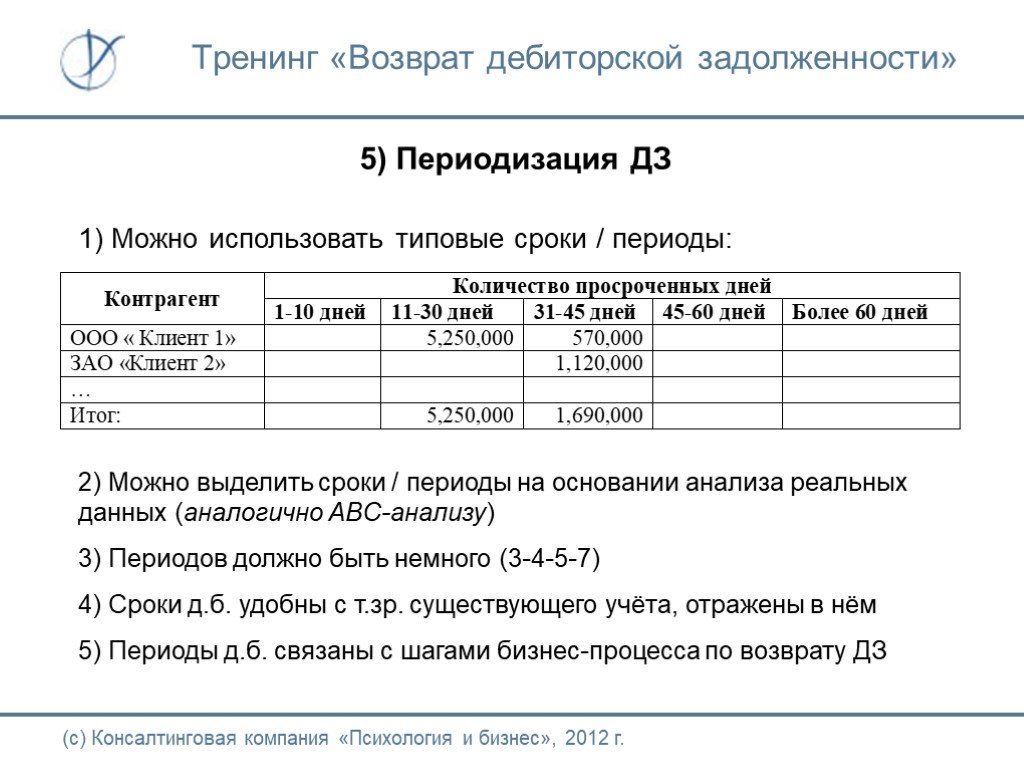

Слайд 265) Периодизация ДЗ

1) Можно использовать типовые сроки / периоды:

2) Можно выделить сроки / периоды на основании анализа реальных данных (аналогично ABC-анализу) 3) Периодов должно быть немного (3-4-5-7) 4) Сроки д.б. удобны с т.зр. существующего учёта, отражены в нём 5) Периоды д.б. связаны с шагами бизнес-процесса по возврату ДЗ

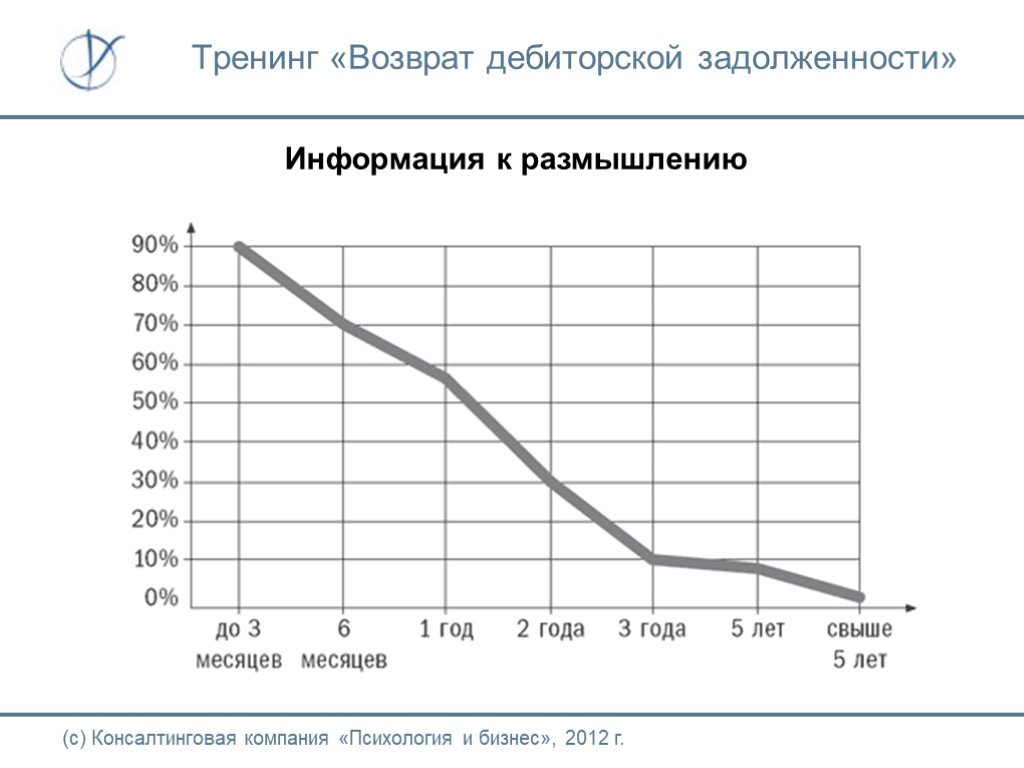

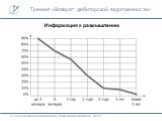

Слайд 27Информация к размышлению

Слайд 28В чем смысл кредитной политики?

Технически можно получить деньги с клиента так: 1) До отгрузки / оказания услуги - предоплата 2) В момент отгрузки / оказания услуги - cash (оплата на месте при получении товара, «здесь и теперь»; при оплате В2В «здесь и теперь» ограничивается техническими возможностями финансовых организаций). 3) После отгрузки / оказания услуги - кредитная выплата Важно понимать: если клиент платит позже с нашего разрешения, то это означает, что он покупает у нас товар в кредит; если без нашего разрешения – он наш должник! В любом случае, время оплаты «после отгрузки» надо контролировать, т.к. это НАШИ недополученные деньги. Главная проблема: с какого момента «кредит» становится «долгом»? Какую сумму мы можем безболезненно кредитовать нашим клиентам?

Слайд 29Политика клиентского кредитования

Политика клиентского кредитования: Это внутренний регламент организации, который определяет, на каких условиях (условия оплаты, объём заказа, скидки и др.), какой именно кредит (сумма), и на какой период времени (дни) компания предоставляет различным типам клиентов. 1) Обычно в политике формулируется 3-5 кредитных сценариев. Для каждого канала сбыта м.б. разные сценарии! 2) Разрабатывается на год, потом пересмотр (уточнения раз в квартал!) 3) Цель: воспитать клиентов – «платить вовремя удобно и выгодно; быть должником – неудобно и невыгодно» 4) Цель: воспитать сотрудников - должно быть единое понимание, как можно и как нельзя взаимодействовать с клиентами-должниками Главный результат: лёгкость принятия управленческих решений

Слайд 30Содержание «Политики клиентского кредитования»

Обычно в документ включают: 1) Описание клиентских сегментов, полученных в результате первичного анализа ДЗ. Клиентам (в сегменте) присваивается внутренний кредитный рейтинг. 2) Описываются кредитные условия по работе с каждым сегментом: сроки (лимиты времени); размер кредита (лимит средств); скидки (в т.ч. бонусные за предоплату, за соблюдение графика платежей и т.п.); штрафы; доп.бонусы (сервисные, маркетинговые и т.п.) 3) Регламент бизнес-процесса по возврату ДЗ. Особое внимание: учет и контроль ДЗ; регламенты передачи ответственности по ДЗ между структурными подразделениями; инструкции и нормативы (в т.ч. KPI) действий для включенных в процесс сотрудников.

Слайд 31Пример описания клиентских сегментов

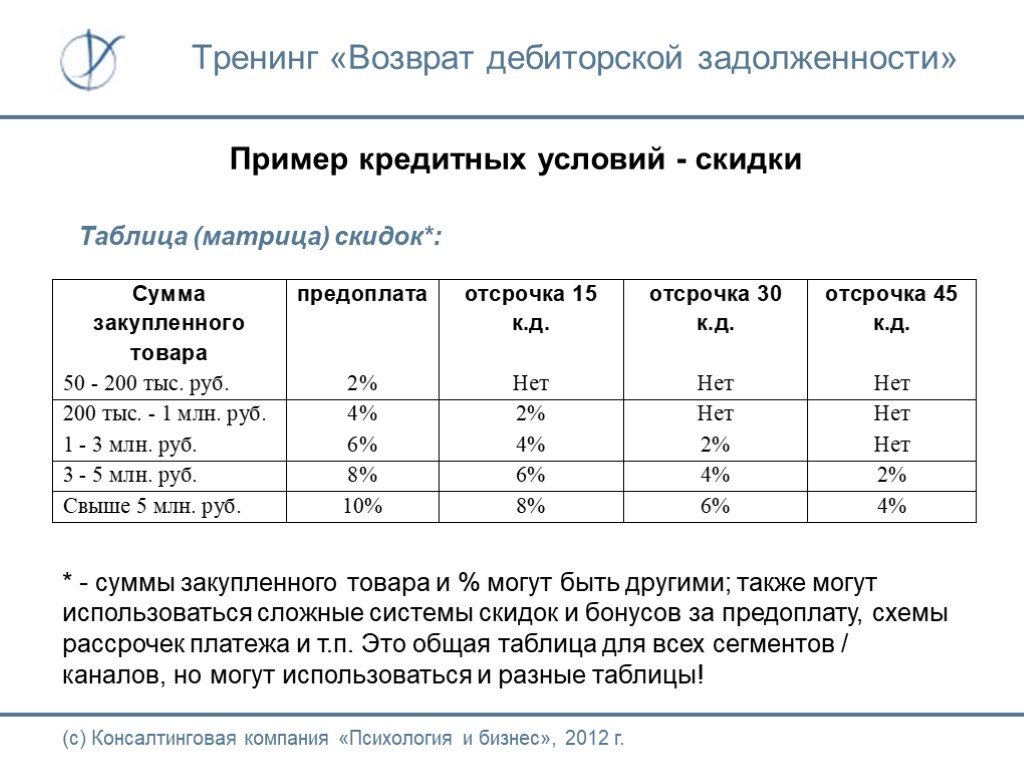

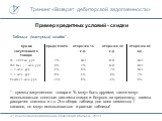

Слайд 32Пример кредитных условий - скидки

Таблица (матрица) скидок*:

* - суммы закупленного товара и % могут быть другими; также могут использоваться сложные системы скидок и бонусов за предоплату, схемы рассрочек платежа и т.п. Это общая таблица для всех сегментов / каналов, но могут использоваться и разные таблицы!

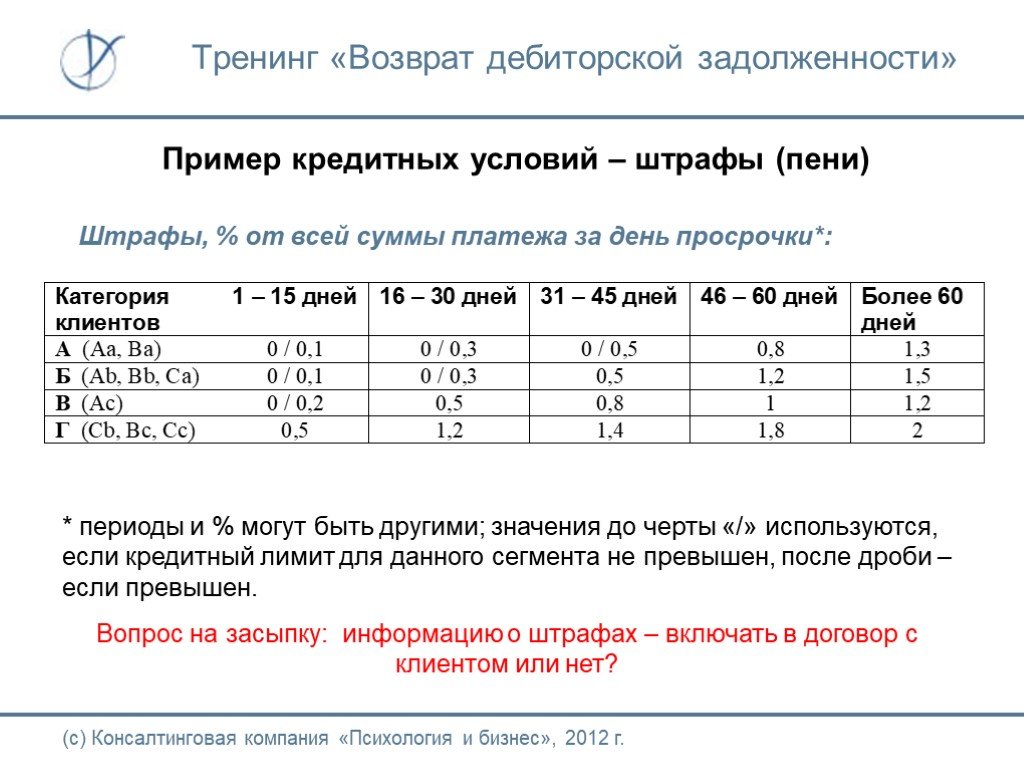

Слайд 33Пример кредитных условий – штрафы (пени)

Штрафы, % от всей суммы платежа за день просрочки*:

* периоды и % могут быть другими; значения до черты «/» используются, если кредитный лимит для данного сегмента не превышен, после дроби – если превышен. Вопрос на засыпку: информацию о штрафах – включать в договор с клиентом или нет?

Слайд 34Маркетинг и кредитная политика

Предложите идеи маркетинговых акций или программ, стимулирующих сокращение дебиторки

Слайд 35Оперативное управление дебиторкой

Кто владелец бизнес-процесса? …если нет отдельного специалиста, то – руководитель компании или независимый менеджер высокого уровня… Кто участники бизнес-процесса? 1) Отдел продаж (руководитель, менеджеры) 2) Финансовый отдел (руководитель, менеджеры) 3) Юридическая служба 4) Служба безопасности 5) Маркетологи Главная проблема: как делится ответственность между участниками?

Слайд 36Основные этапы бизнес-процесса «Возврат ДЗ»

Основной процесс: 1) Профилактические меры (до и в процессе заключения сделки) 2) Фиксация факта наличия просроченной ДЗ (после сделки) 3) Переговоры (досудебные, непретензионные методы) 4) Претензионная работа (досудебный этап) 5) Судебный этап 6) Этап исполнения судебного решения Сквозной процесс: Учет, контроль, мониторинг ДЗ со стороны отдела продаж и фин.службы; отчётность и документооборот по ДЗ

Слайд 37Учёт, контроль и планирование ДЗ

Три основных показателя: 1) Объём 2) Оборачиваемость 3) Качество долга

В разрезах: 1) По менеджерам 2) По отделу продаж в целом 3) По отдельным клиентам 4) По клиентским сегментам 5) По каналам сбыта 6) По продуктовым группам

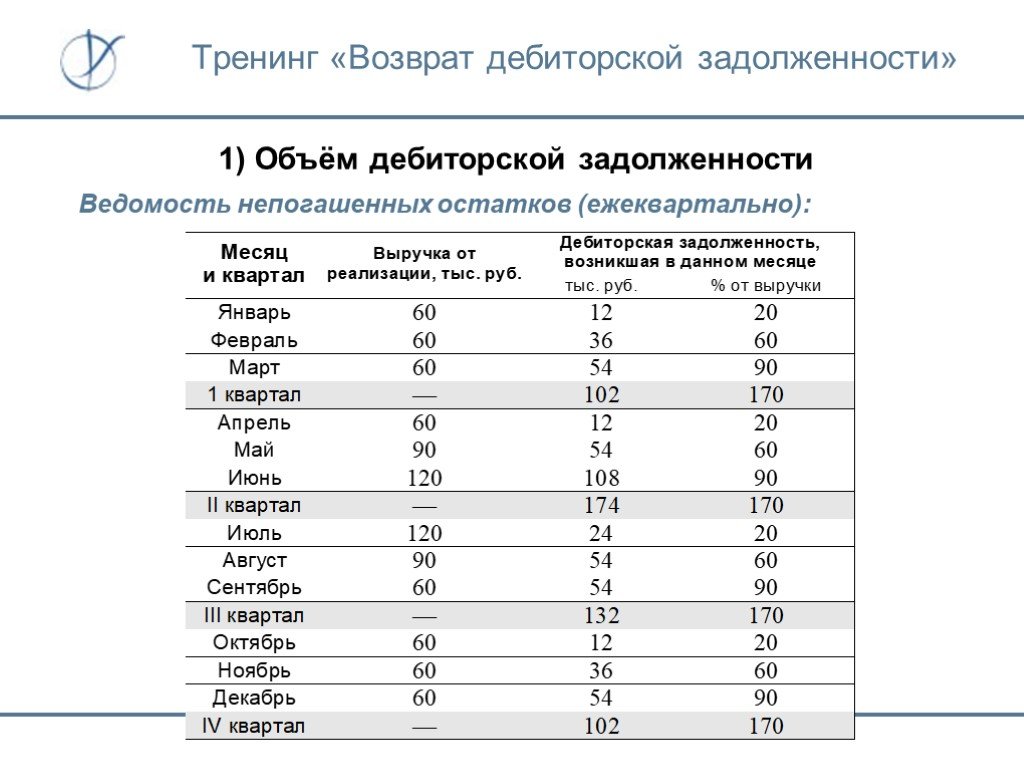

Слайд 381) Объём дебиторской задолженности

Ведомость непогашенных остатков (ежеквартально):

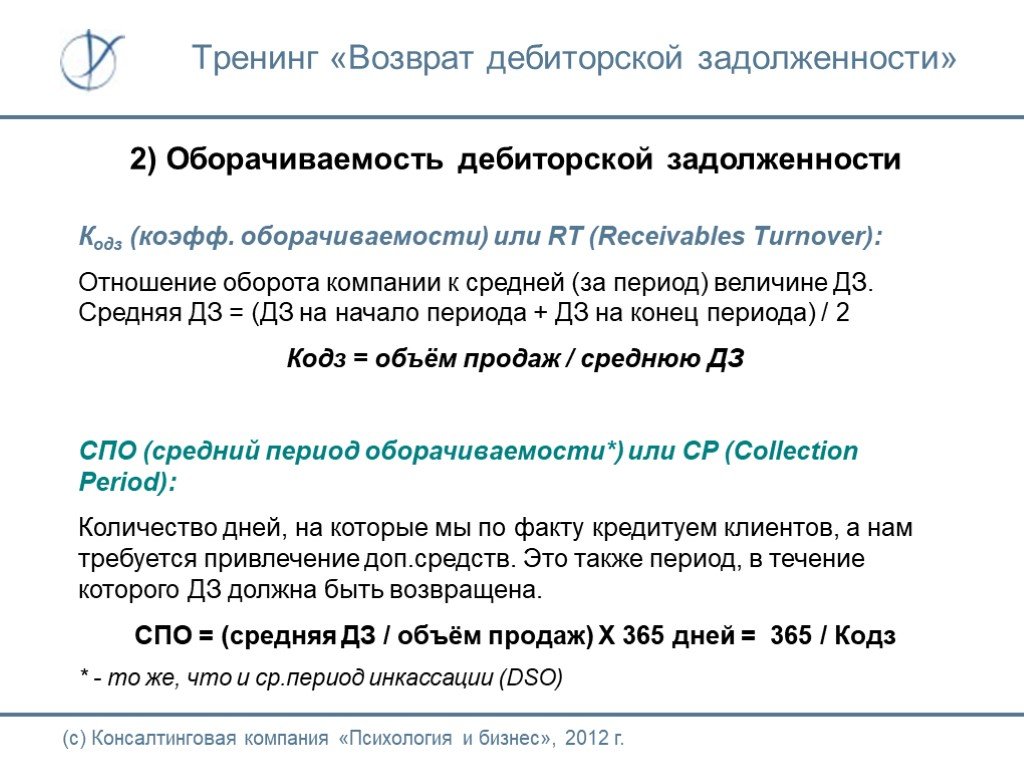

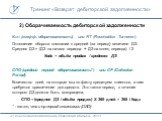

Слайд 392) Оборачиваемость дебиторской задолженности

Кодз (коэфф. оборачиваемости) или RT (Receivables Turnover): Отношение оборота компании к средней (за период) величине ДЗ. Средняя ДЗ = (ДЗ на начало периода + ДЗ на конец периода) / 2 Кодз = объём продаж / среднюю ДЗ СПО (средний период оборачиваемости*) или CP (Collection Period): Количество дней, на которые мы по факту кредитуем клиентов, а нам требуется привлечение доп.средств. Это также период, в течение которого ДЗ должна быть возвращена. СПО = (средняя ДЗ / объём продаж) Х 365 дней = 365 / Кодз * - то же, что и ср.период инкассации (DSO)

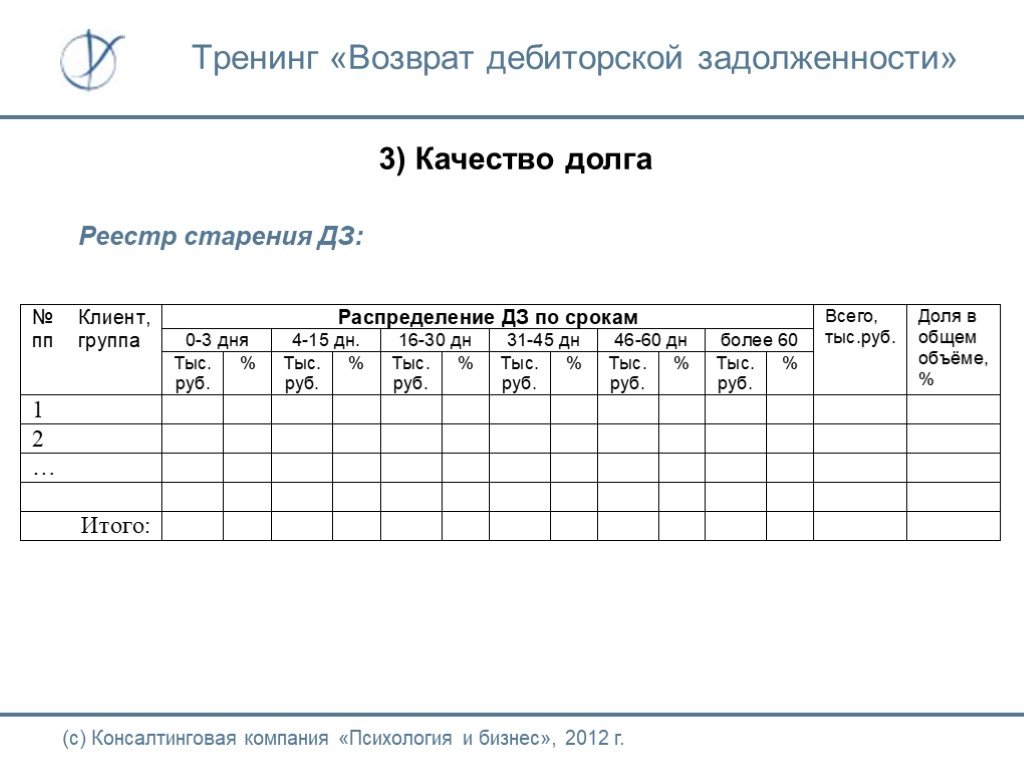

Слайд 403) Качество долга

Реестр старения ДЗ:

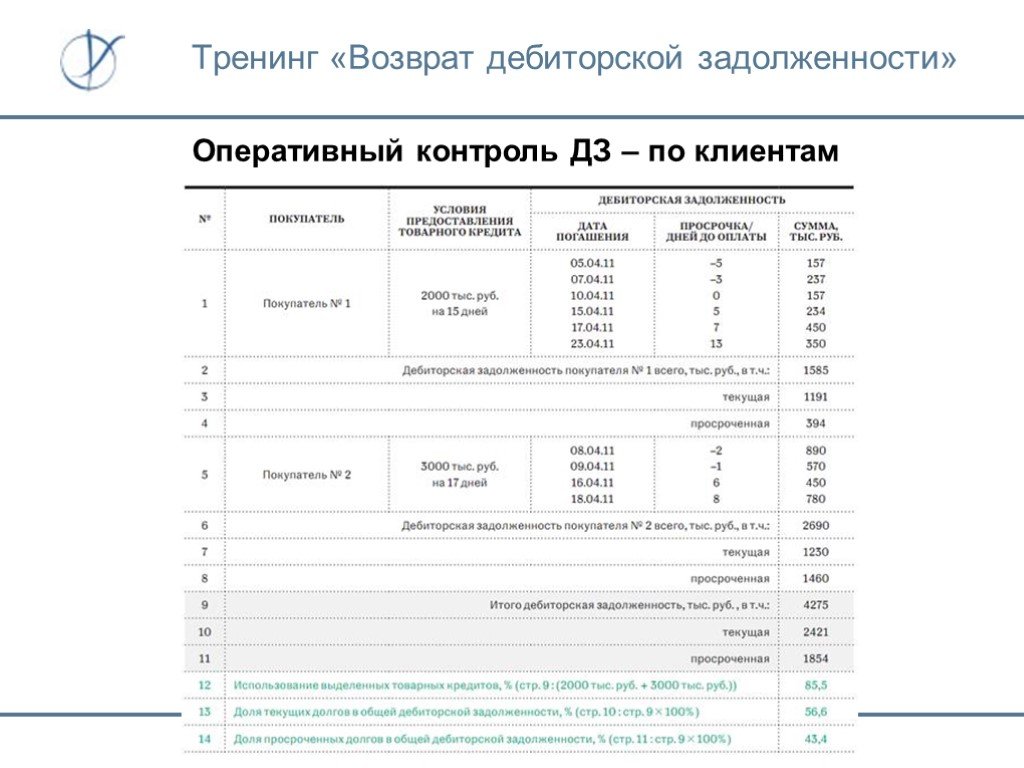

Слайд 41Оперативный контроль ДЗ – по клиентам

Слайд 42Оперативный контроль ДЗ – по менеджерам и клиентам

Фин.служба: Отдел продаж:

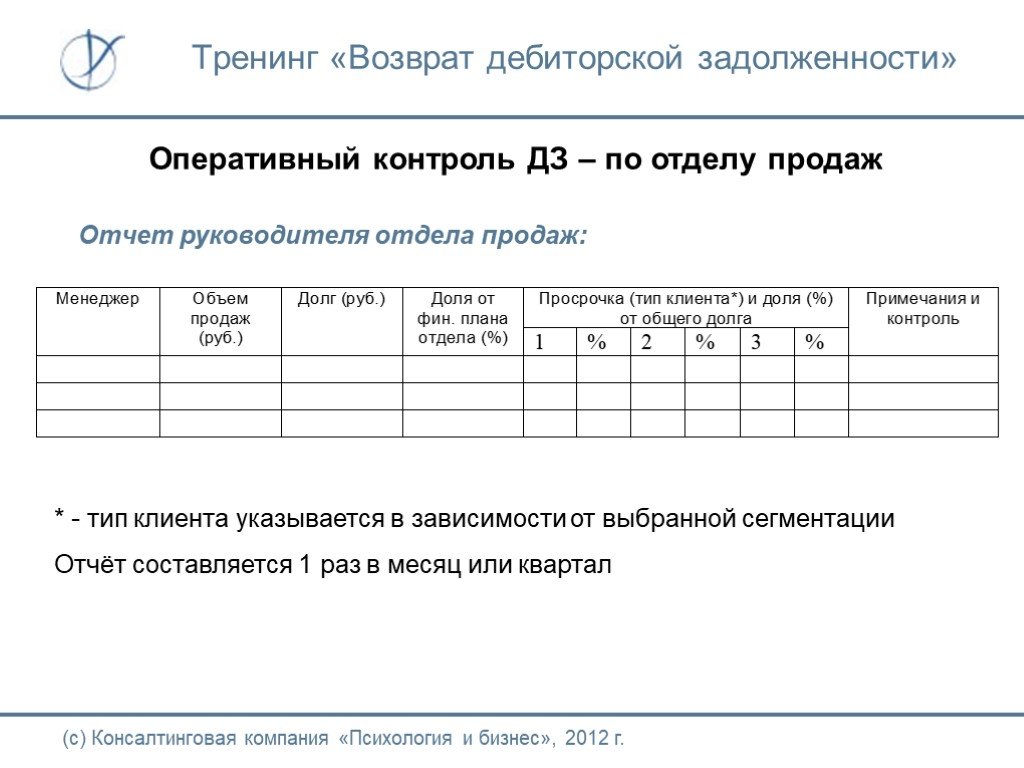

Слайд 43Оперативный контроль ДЗ – по отделу продаж

Отчет руководителя отдела продаж:

* - тип клиента указывается в зависимости от выбранной сегментации Отчёт составляется 1 раз в месяц или квартал

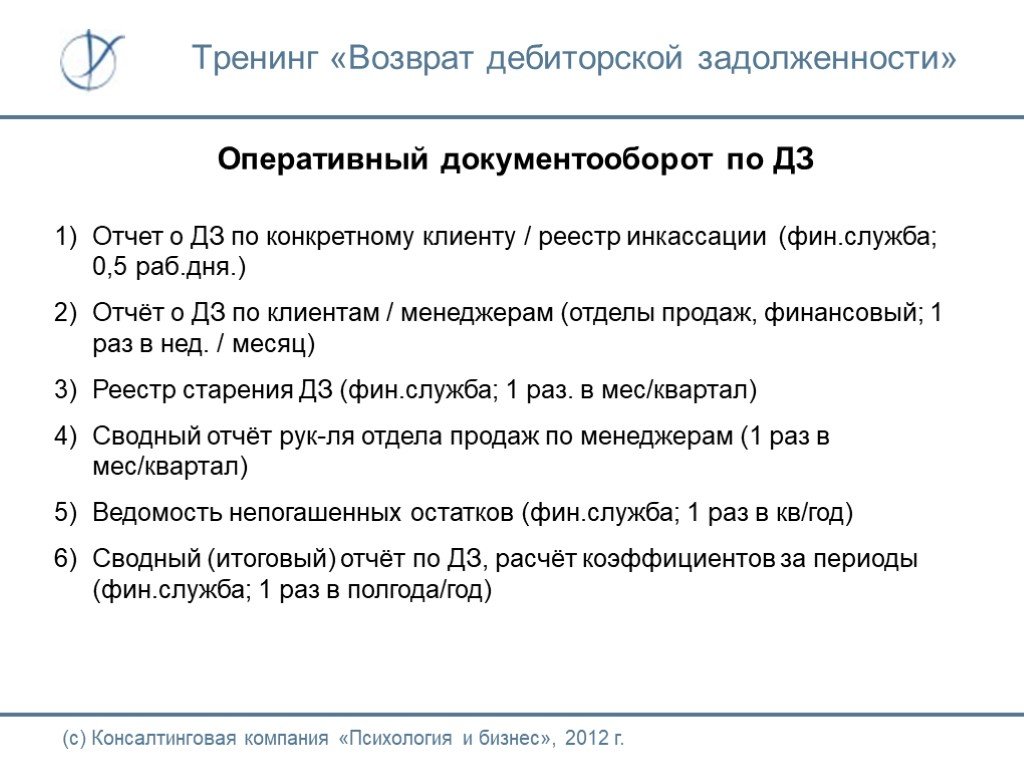

Слайд 44Оперативный документооборот по ДЗ

Отчет о ДЗ по конкретному клиенту / реестр инкассации (фин.служба; 0,5 раб.дня.) Отчёт о ДЗ по клиентам / менеджерам (отделы продаж, финансовый; 1 раз в нед. / месяц) Реестр старения ДЗ (фин.служба; 1 раз. в мес/квартал) Сводный отчёт рук-ля отдела продаж по менеджерам (1 раз в мес/квартал) Ведомость непогашенных остатков (фин.служба; 1 раз в кв/год) Сводный (итоговый) отчёт по ДЗ, расчёт коэффициентов за периоды (фин.служба; 1 раз в полгода/год)

Слайд 45Этап 1: Профилактика ДЗ

Основные профилактические меры: 1) Качественный сбор информации о потенциальном клиенте менеджером по продажам 2) Сбор информации о рисках клиента службой безопасности 3) Корректное коммерческое предложение 4) Крепкий «тыл» сделки 5) Сопровождение сделки

Слайд 461.1. Сбор информации о потенциальном клиенте

«Добывает» менеджер по продажам: 1) Персоны (собственники, ЛПР, фин.служба, деловые связи, «агенты влияния» и т.п.) 2) Коммуникации 3) Реквизиты 4) Свежая информация о финансовом состоянии компании, платежеспособности, платёжной дисциплине и т.п. 5) Свежая информация о рыночной ситуации компании, её реальных потребностях 6) Платежная и переговорная политика компании