Слайд 1Финансовый рынок

это сфера функционирования финансово-кредитного механизма; особая форма денежных операций, где объектом купли-продажи выступают свободные денежные средства субъектов хозяйствования, государства и населения; институт, который осуществляет организацию торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов (кредиторами и заемщиками).

Слайд 2Функции финансового рынка

Организация процесса доведения финансовых активов до потребителей (покупателей, вкладчиков). Создание сети различных институтов по реализации финансовых активов (банков, бирж, инвестиционных фондов и др.) Финансовое обеспечение процессов инвестирования и потребления. Создание условий для получения предпринимателем денежных ресурсов, необходимых для развития своей коммерческой деятельности, а также удовлетворения личных потребностей. Воздействие на денежное обращение. Создание условий для непрерывного движения денег в процессе совершения различных платежей и регулирования объема денежной массы в обращении (реализация на финансовом рынке денежной политики государства).

Слайд 3Роль финансового рынка в экономике

мобилизует временно свободный капитал из различных источников; эффективно распределяет аккумулированный свободный капитал между конечными потребителями; формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающиеся соотношений между предложением и спросом; формирует условия для минимизации финансового и коммерческого риска; ускоряет оборот капитала, т.е. способствует активизации экономических процессов.

Слайд 4Порядок взаимодействия участников на финансовом рынке

Финансовые посредники

Кредиторы Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Заемщики Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Прямое финансирование (непосредственное)

Косвенное финансирование (опосредованное)

Слайд 5финансовые институты, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Главная задача финансовых посредников – преобразование одних финансовых инструментов (своих обязательств, т.е. средств, полученных от кредиторов) в другие (в свои активы, т.е. средства, предоставляемые заемщикам) с изменением их характеристик – срочности и стоимости инструментов.

Слайд 6Функции финансовых посредников. Диверсификация риска путем распределения вложений по различным видам финансовых инструментов. Снижение трансакционных издержек (потери времени и денег на поиск партнера по сделке) за счет унификации контрактов. Обеспечение постоянного уровня ликвидности для своих клиентов, т.е. возможности получения наличных денег.

Слайд 7Классификация финансовых рынков

По видам обращающихся финансовых активов выделяют: Рынок ссудных капиталов. Объект купли-продажи – свободные кредитные ресурсы. Рынок ценных бумаг. Объект купли-продажи – все виды ценных бумаг. Валютный рынок, на котором объектом купли-продажи является иностранная валюта. Страховой рынок. Объект купли-продажи – страховая защита. Рынок золота. Объект купли-продажи – золото. По периоду обращения финансовых инструментов: Рынок денег – краткосрочный (до 1 года). Рынок капитала – долгосрочный (свыше 1 года).

Слайд 8По организационным формам функционирования: Организованный (биржевой) рынок – представлен системой фондовых и валютных бирж, строго регулируется государством. Неорганизованный (внебиржевой) рынок – рынок, где осуществляется купля – продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Обеспечивает обращение более широкой номенклатуры финансовых инструментов и услуг. По срочности реализации сделок: Рынок с немедленной реализацией условий сделок (рынок «спот» или «кэш»), заключенные сделки на котором осуществляется в строго обусловленный короткий период времени. Рынок с реализацией условий сделок в будущем периоде («рынок сделок на срок» - фьючерсный, опционный и т.п.) – предметом обращения на этом рынке являются, как правило, фондовые, валютные и товарные производные ценные бумаги.

Слайд 9По региональному признаку. Местный рынок – представлен операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами, хозяйствующими субъектами и населением. Региональный рынок – характеризует финансовый рынок, функционирующий в масштабах области (республики) и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж. Национальный рынок – включает всю систему финансовых рынков страны, всех их видов и организационных форм. Мировой рынок – является составной частью мировой финансовой системы, в который интегрированы национальные финансовые рынки стран с открытой экономикой. По условиям обращения финансовых инструментов. Первичный рынок – рынок ценных бумаг, на котором осуществляется первичное размещение их эмиссии. Вторичный рынок – рынок, где постоянно обращаются ценные бумаги, ранее проданные на первичном рынке.

Слайд 10Сегменты финансового рынка

Финансовые рынки Страховой Золота Капитала Валютный Денежный Дисконтный

Межбанковских кредитов

Евровалют

Депозитных сертификатов

Ссудных капиталов

Долевых ценных бумаг

Долговых ценных бумаг

Производных ценных бумаг

Рынок ценных бумаг

Банковских ссуд Срочный Биржевой Внебиржевой Первичный Вторичный Форвардный Фьючерсный Опционный Свопов

Слайд 11Финансовые инструменты. Ценная бумага - документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении (ст. 142 ГК РФ). Основные ценные бумаги – это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив (товар, деньги, капитал, имущество, ресурсы и др.). Эмиссионные ценные бумаги – государственные и муниципальные облигации; корпоративные акции и облигации. Неэмиссионные ценные бумаги – ипотечные сертификаты, инвестиционные паи, векселя, чеки, депозиты и сберегательные сертификаты.

Слайд 12Финансовые инструменты. Производные ценные бумаги - это бездокументарные формы выражения имущественного права (обязательства), возникающего в связи с изменением цены базисного актива, т.е. актива, лежащего в основе данной ценной бумаги. Это бумаги на какой-либо ценовой актив: на цены товаров (зерна, мяса, нефти и т.п.); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигаций) и т.п. К производным ценным бумагам относят фьючерсные контракты - стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п.) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса. Фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов. Страховые и пенсионные продукты. Инструменты денежного рынка – депозиты, кредиты, векселя, чеки.

Слайд 13Участники финансового рынка Институциональные инвесторы - юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К ним относятся: Государственные институциональные инвесторы. Инвестиционные фонды. Пенсионные фонды. Страховщики. Инфраструктура финансового рынка, т.е. наличие: Торговой системы (биржи). Учетной системы (регистраторы, депозитарии) Расчетной системы (банки, небанковские и клиринговые организации).

Слайд 14Регистратор (или реестродержатель) – это участник фондовой биржи, деятельность которого сводится к ведению реестра всех владельцев ценных бумаг. Эта деятельность является исключительной, что означает, что регистратор не имеет права предоставлять другие услуги и совмещать свою деятельность. Фондовая биржа - организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг Депозитарий является юридическим лицом, участником фондовой биржи, которое, на основании лицензии профессионального участника, ведет депозитарную деятельность. Деятельность депозитария заключается: в осуществлении расчетов по сделкам путем проведения операций на биржевом и внебиржевом рынке; в начислении и выплате дивидендов, уплате налогов на доход; в учете и хранении ценных бумаг, которые могут, как находиться в хранилище депозитария, так и существовать в виде записей, а также в предоставлении других услуг. Обязанностью депозитария является обеспечение сохранности ценных бумаг или прав на них, а также действия исключительно в целях депонента (лица, которое заключило договор с депозитарием). Депозитарий не имеет права осуществлять операции с ценными бумагами, распоряжаться или управлять ими. Клиринговая организация – это участник фондовой биржи, который осуществляет безналичные расчеты за проданные и поставленные товары и ценные бумаги, а также за оказанные услуги, которые реализуются по взаимному зачету. Клиринг - деятельность по сбору, проверке, корректировке информации по совершаемым сделкам и подготовка соответствующих бухгалтерских документов.

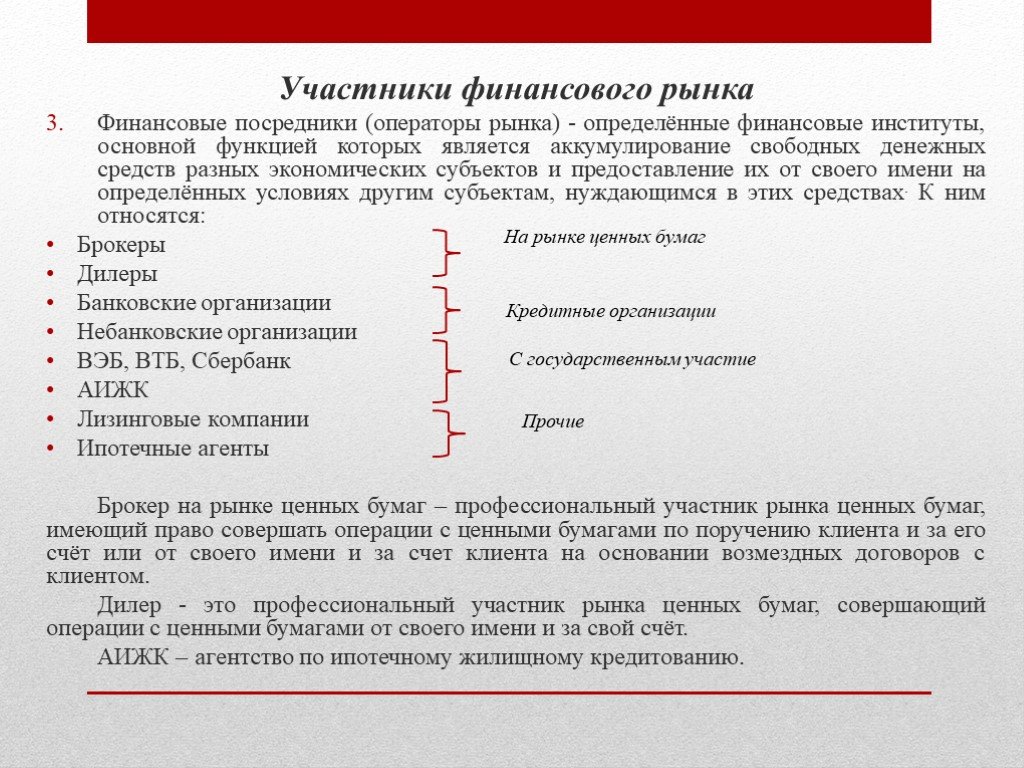

Слайд 15Участники финансового рынка Финансовые посредники (операторы рынка) - определённые финансовые институты, основной функцией которых является аккумулирование свободных денежных средств разных экономических субъектов и предоставление их от своего имени на определённых условиях другим субъектам, нуждающимся в этих средствах. К ним относятся: Брокеры Дилеры Банковские организации Небанковские организации ВЭБ, ВТБ, Сбербанк АИЖК Лизинговые компании Ипотечные агенты Брокер на рынке ценных бумаг – профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт или от своего имени и за счет клиента на основании возмездных договоров с клиентом. Дилер - это профессиональный участник рынка ценных бумаг, совершающий операции с ценными бумагами от своего имени и за свой счёт. АИЖК – агентство по ипотечному жилищному кредитованию.

На рынке ценных бумаг

Кредитные организации

С государственным участие

Прочие

Слайд 17Риск – вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом; уровень определенной финансовой потери, выражающийся в возможности не достичь поставленной цели, в неопределенности прогнозируемого результата, в субъективности его оценки. Финансовый риск представляет собой вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершений операций с ценными бумагами и пр. Финансовый риск возникает в процессе отношений хозяйствующих субъектов с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями и др.).

Слайд 18Виды финансовых рисков

Риски, связанные с покупательной способностью денег. инфляционный риск связан с возможностью обесценения денег (реальной стоимости капитала) и снижением реальных денежных доходов и прибыли из-за инфляции. дефляционный - это риск того, что с ростом дефляции цены снижаются, что приводит к ухудшению экономических условий предпринимательства и снижения доходов. валютный - валютные потери, связанные с изменением курса валют. риск ликвидности - риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Слайд 19Риски, связанные с вложением капитала (инвестиционные) - вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки. Риск снижения доходности - может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, вкладам и кредитам: Процентный – опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам; риск потерь, которые могут понести инвесторы в связи с изменениями дивидендов по акциям, процентных ставок на рынке по облигациям и другим ценным бумагам. Кредитный - опасность неуплаты заемщиком основного долга и процентов; риск наступления такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Слайд 20Риск прямых финансовых потерь. Биржевой – опасность потерь от биржевых сделок: риск неплатежа по коммерческим сделкам, риск неплатежа брокерской фирмы и пр. Селективный (от лат. selectio – выбор, отбор) – риск неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля. Банкротства – опасность полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам в результате неправильного выбора способа вложения капитала.

Слайд 21Управление финансовыми рисками

Риск-менеджмент – система управления риском и экономическими (финансовыми) отношениями, возникающими в процессе этого управления. ОСНОВНЫЕ ПРАВИЛА РИСК-МЕНЕДЖМЕНТА. Нельзя рисковать больше, чем это может позволить собственный капитал. Надо думать о последствиях риска. Нельзя рисковать многим ради малого. Положительное решение принимается лишь при отсутствии сомнения. При наличии сомнений принимаются отрицательные решения. Нельзя думать, что всегда существует только одно решение.

Слайд 22Процесс управления финансовыми рисками может быть разбит на 6 последовательных стадий: Определение цели. Цель риска - это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала - получение максимальной прибыли. Выяснение риска. Получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступления события, в том числе страхового события, выявить степень риска и оценить его стоимость*. Оценка риска. Выбор метода управления риском. Осуществление управления. Подведение результатов. *Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий.

Слайд 23Методы управления финансовыми рисками

Диверсификация. Лимитирование. Страхование. Самострахование. Распределение риска между партнерами и участниками.

Слайд 24Важным направлением нейтрализации финансовых рисков является лимитирование их концентрации. Механизм лимитирования используется обычно по тем видам рисков, которые выходят за пределы допустимого их уровня, т.е. по финансовым операциям, осуществляемым в зоне критического или катастрофического риска. Лимитирование реализуется путем установления на предприятии соответствующих внутренних финансовых нормативов в процессе разработки политики осуществления различных аспектов финансовой деятельности. Система финансовых нормативов, обеспечивающих лимитирование концентрации рисков, может включать: предельный размер (удельный вес) заемных средств, используемых в хозяйственной деятельности.; минимальный размер (удельный вес) активов в высоколиквидной форме; максимальный размер товарного (коммерческого) или потребительского кредита, предоставляемого одному покупателю.; максимальный размер депозитного вклада, размещаемого в одном банке.; максимальный размер вложения средств в ценные бумаги одного эмитента; максимальный период отвлечение средств в дебиторскую задолженность. Лимитирование концентрации финансовых рисков является одним из наиболее распространенных внутренних механизмов риск-менеджмента, реализующих финансовую идеологию предприятия в части принятия этих рисков и не требующих высоких затрат.

Слайд 25Механизм диверсификации используется прежде всего для нейтрализации негативных финансовых последствий несистематических (специфических) видов рисков. Принцип действия механизма диверсификации основан на разделении рисков. Характеризуя механизм диверсификации в целом, следует отметить, что он избирательно воздействует на снижение негативных последствий отдельных финансовых рисков. Обеспечивая несомненный эффект в нейтрализации комплексных, портфельных финансовых рисков несистематической (специфической) группы, он не дает эффекта в нейтрализации подавляющей части систематических рисков — инфляционного, налогового и других. Поэтому использование этого механизма носит на предприятии ограниченный характер.

Слайд 26Механизм трансферта финансовых рисков основан на частой их передаче партнерам по отдельным финансовым операциям. При этом хозяйственным партнерам передается та часть финансовых рисков предприятия, по которой они имеют больше возможностей нейтрализации их негативных последствий и располагают более эффективными способами внутренней страховой защиты. В современной практике риск-менеджмента получили широкое распространение следующие основные направления распределения рисков (их трансферта партнерам): распределение риска между участниками инвестиционного проекта. распределение риска между предприятием и поставщиками сырья и материалов. распределение риска между участниками лизинговой операции. распределение риска между участниками факторинговой операции. Степень распределения рисков, а следовательно и уровень нейтрализации их негативных финансовых последствий для предприятия является предметом его контрактных переговоров с партнерами, отражаемых согласованными с ними условиями соответствующих контрактов.

Слайд 27Механизм самострахования финансовых рисков основан на резервировании предприятием части финансовых ресурсов, позволяющем преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски не связаны с действиями контрагентов. Основными формами этого направления нейтрализации финансовых рисков являются: формирование резервного (страхового) фонда предприятия. формирование целевых резервных фондов. формирование резервных сумм финансовых ресурсов в системе бюджетов, доводимых различным центрам ответственности. формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия. нераспределенный остаток прибыли, полученной в отчетном периоде. Используя этот механизм нейтрализации финансовых рисков, необходимо иметь в виду, что страховые резервы во всех их формах, хотя и позволяют быстро возместить понесенные предприятием финансовые потери, однако «замораживают» использование достаточно ощутимой суммы финансовых ресурсов. В результате этого снижается эффективность использования собственного капитала предприятия, усиливается его зависимость от внешних источников финансирования. Это определяет необходимость оптимизации сумм резервируемых финансовых ресурсов с позиций предстоящего их использования для нейтрализации лишь отдельных видов финансовых рисков.

Слайд 28Домашнее задание

Подготовить доклады на темы: Финансовые рычаги и финансовые методы. Содержание, примеры, назначение. Методы финансового планирования и прогнозирования. Особенности, содержание и типы финансовой политики. Методы управления финансовыми рисками Самострахование и перестрахование. Сущность, функции, объемы страховых резервов. Финансы корпораций. Особенности, структура, примеры. Доклад на 5-7 минут, отразить основные положения выбранной темы, привести примеры.