Слайд 1Порядок налогообложения недропользователей и уплаты рентного налога с 1 января 2009 года в соответствии с Налоговым кодексом

Слайд 2Отмена стабильности налогового режима контракта на недропользование С 1 января 2009 года все недропользователи должны исчислять налоговые обязательства в соответствии с налоговым законодательством, действующим на момент возникновения обязательств по их уплате, то есть по текущему законодательству. Исключение составляют недропользователи, осуществляющие деятельность по контрактам о разделе продукции (СРП) и контрактам, утвержденным Президентом РК, для которых сохраняется налоговый режим, установленный в их контрактах.

Слайд 3Гарантии стабильности налогового режима, закрепленные в законодательстве Республики Казахстан разных периодов, как и ряд других гарантий, в т.ч. в сфере налогообложения, являются односторонними гарантиями государства.

Отмена стабильности налогового режима контракта на недропользование (продолжение)

Слайд 4Республика Казахстан, в силу своего суверенитета вправе в любое время в одностороннем порядке, как вводить какие-либо гарантии для субъектов бизнеса в законодательство, так и отменять их.

Слайд 5Отмена стабильности налогового режима контракта на недропользование (продолжение) Гарантии стабильности условий налогообложения, определенных в контрактах на недропользование, существовали в законодательстве РК с момента принятия Указа «О нефтяных операциях» от 18 апреля 1994 года, Указа Президента РК, имеющего силу закона, от 24 апреля 1995 года №2235 «О налогах и других обязательных платежах в бюджет», следовательно, при заключении контрактов на недропользование, законодательство позволяло установление гарантий стабильности налогового режима контракта.

Слайд 6ВЫВОД: С 1 января 2009 года норма стабильности отменена, в связи с чем недропользователям необходимо исполнять налоговые обязательства в соответствии с налоговым законодательством Республики Казахстан, действующим на момент возникновения обязательств по их уплате.

Слайд 7Налог на добычу полезных ископаемых (НДПИ)

Одним из важных изменений налогообложения недропользователей является введение налога на добычу полезных ископаемых (НДПИ) взамен роялти. Исчисление НДПИ производится от стоимости объема добываемых недропользователем полезных ископаемых, рассчитанных по мировым ценам. (Более подробный порядок исчисления НДПИ рассмотрим чуть ниже).

Слайд 8НДПИ по низкорентабельным месторождениям

Правительством РК устанавливаются понижающие ставки НДПИ для недропользователей, разрабатывающих обводненные, малодебитные, выработанные месторождения, а также осуществляющих деятельность по низкорентабельным контрактам.

Слайд 9НДПИ по низкорентабельным месторождениям (продолжение)

Данная норма позволит по отдельным низкорентабельным контрактам на недропользование временно, в период неблагоприятной конъюнктуры мирового рынка на минеральное сырье, сохранить минимально приемлемую доходность, объемы производства и рабочие места. При нормализации ситуации на мировых рынках такие недропользователи автоматически будут уплачивать НДПИ в общеустановленном порядке по ставкам, установленным Налоговым кодексом. (Данное постановление находится на стадии разработки)

Слайд 101) подписной бонус; 2) бонус коммерческого обнаружения; 3) платеж по возмещению исторических затрат; 4) налог на добычу полезных ископаемых; 5) налог на сверхприбыль, 6) в случае реализации на экспорт сырой нефти, газового конденсата и угля – рентный налог на экспорт.

С 1 января 2009 года недропользователи уплачивают следующие специальные платежи и налоги недропользователей:

Слайд 11Подписной бонус является разовым фиксированным платежом за приобретение права недропользования и уплачивается физическими и юридическими лицами при заключении контракта на недропользование.

Подписной бонус

Слайд 12Стартовый размер устанавливается отдельно для каждого контракта в зависимости от вида: геологическая разведка или добыча.

Порядок определения размера подписного бонуса

Слайд 13Стартовый размер подписного бонуса

геологическая разведка

добыча

Стартовый размер подписного бонуса устанавливается в зависимости от вида контракта:

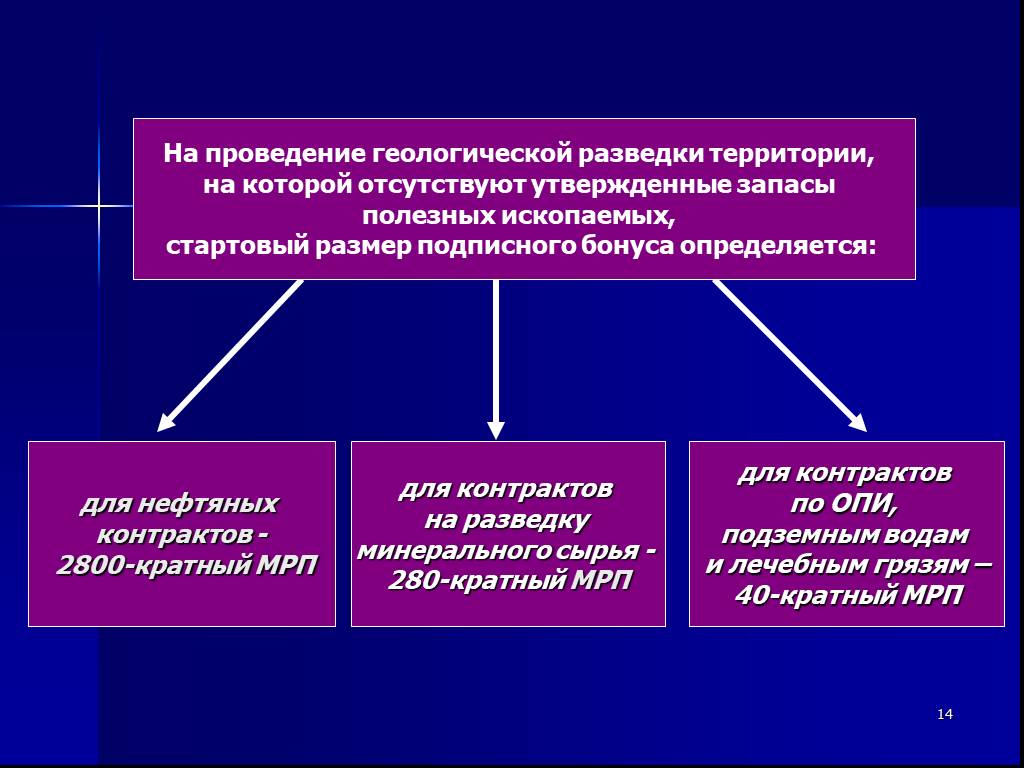

Слайд 14для нефтяных контрактов - 2800-кратный МРП

для контрактов на разведку минерального сырья - 280-кратный МРП

На проведение геологической разведки территории, на которой отсутствуют утвержденные запасы полезных ископаемых, стартовый размер подписного бонуса определяется:

для контрактов по ОПИ, подземным водам и лечебным грязям – 40-кратный МРП

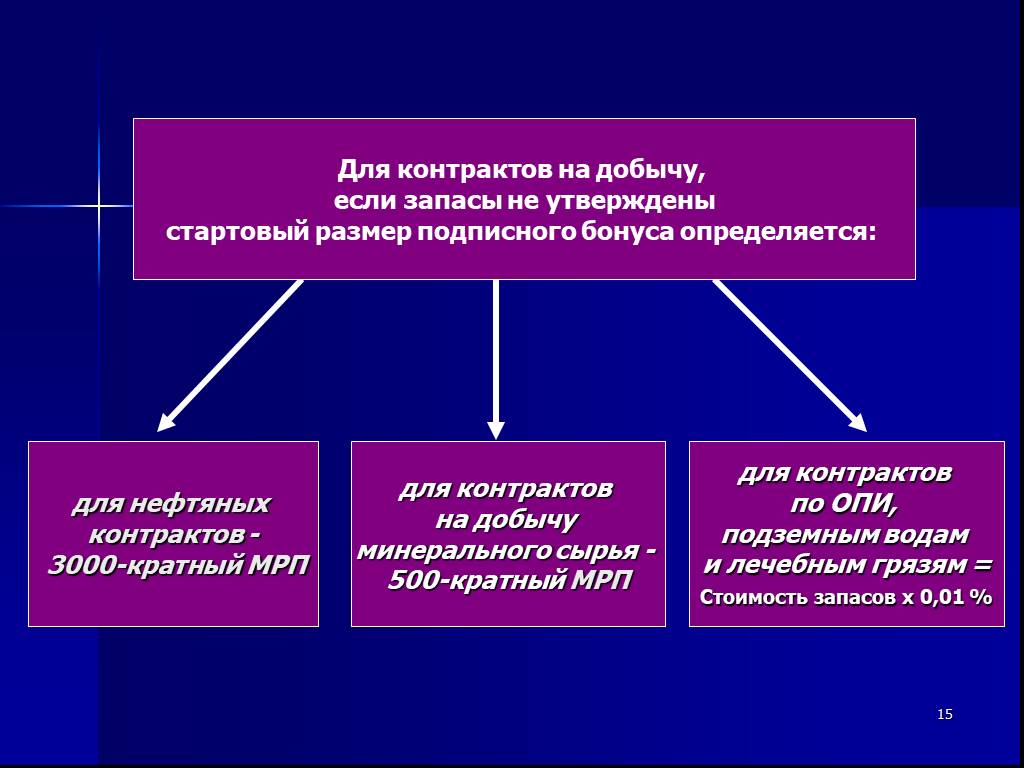

Слайд 15для нефтяных контрактов - 3000-кратный МРП

для контрактов на добычу минерального сырья - 500-кратный МРП

Для контрактов на добычу, если запасы не утверждены стартовый размер подписного бонуса определяется:

для контрактов по ОПИ, подземным водам и лечебным грязям = Стоимость запасов х 0,01 %

Слайд 16При этом установлен новый порядок определения стоимости запасов полезных ископаемых - по биржевой цене, установленной на данные полезные ископаемые на: - Международной нефтяной бирже - или Лондонской бирже металлов, публикуемой в справочнике «Platt's Crude Oil Marketwire», журнале «Metal Bulletin», журнале «Metal-pages» на дату объявления конкурса на получение права недропользования. В случае, когда на полезные ископаемые не установлена биржевая цена, стоимость запасов определяется из суммы общих затрат на добычу, указанных в рабочей программе за весь период действия контракта, увеличенных на коэффициент 1,2.

Стартовый размер подписного бонуса для контрактов на добычу, если запасы утверждены, определяется по формуле исходя из стоимости запасов полезных ископаемых.

Слайд 17Окончательный размер подписного бонуса, в сумме не ниже стартового, устанавливается решением конкурсной комиссии по результатам проведенного конкурса на получение права недропользования и включается в контракт на недропользование.

Окончательный размер подписного бонуса

Слайд 18Установлен новый порядок уплаты подписного бонуса: 50% от установленной суммы уплачивается в течение 30 календарных дней с даты объявления налогоплательщика победителем конкурса; 50% от установленной суммы уплачивается не позднее 30 календарных дней с даты вступления в силу контракта на недропользование. При этом продлен срок представления декларации по подписному бонусу - до 15 числа второго месяца, следующего за месяцем, в котором наступил срок уплаты.

Порядок уплаты подписного бонуса

Слайд 19Плательщиками бонуса коммерческого обнаружения являются недропользователи, объявившие о коммерческом обнаружении полезных ископаемых на контрактной территории. Бонус коммерческого обнаружения уплачивается по ставке 0,1% от стоимости объема извлекаемых запасов полезных ископаемых, утвержденного уполномоченным государственным органом. При этом, стоимость запасов полезных ископаемых (аналогично как и при подписном бонусе) определяется по биржевой цене, установленной на данные полезные ископаемые на Международной нефтяной бирже или Лондонской бирже металлов, публикуемой в справочнике «Platt's Crude Oil Marketwire», журнале «Metal Bulletin», журнале «Metal-pages» на дату осуществления платежа.

Бонус коммерческого обнаружения

Слайд 20В случае, когда на полезные ископаемые не установлена биржевая цена, стоимость извлекаемых запасов определяется исходя из суммы плановых затрат на добычу, указанных в технико-экономическом обосновании контракта, увеличенных на размер плановой рентабельности. Бонус коммерческого обнаружения уплачивается не позднее 90 дней со дня утверждения уполномоченным государственным органом объема извлекаемых запасов полезных ископаемых на месторождении. При этом также продлен срок представления декларации по бонусу коммерческого обнаружения - до 15 числа второго месяца, следующего за месяцем, в котором наступил срок уплаты.

Слайд 21В целях улучшения администрирования, платеж по возмещению исторических затрат с 1 января 2009 года включен в специальный платеж недропользователя и является фиксированным платежом по возмещению затрат, которые понесло государство на геологическое изучение и обустройство контрактной территории до заключения контракта.

Платеж по возмещению исторических затрат

Слайд 22Сумма исторических затрат определяется уполномоченным государственным органом (путем заключения Соглашения с недропользователем) и подлежит уплате в следующем порядке: 1) если общий размер платежа по возмещению исторических затрат составляет сумму менее 10000-кратного размера МРП, то уплачивается не позднее 10 апреля года, следующего за годом, в котором недропользователь приступил к добыче полезных ископаемых; (декларация представляется не позднее 31 марта года, следующего за годом, в котором недропользователь приступил к добыче полезных ископаемых). 2) если общий размер платежа составляет сумму, превышающую 10000-кратный размер МРП, то уплачивается ежеквартально равными долями в сумме, эквивалентной сумме не менее 2500-кратного размера МРП, но не более десяти лет; (декларация представляется не позднее 15 числа второго месяца, следующего за отчетным кварталом).

Слайд 23НДПИ уплачивается недропользователями по каждому виду добычи нефти, минерального сырья, подземных вод и лечебных грязей, а также извлечение полезных ископаемых из техногенных минеральных образований.

Налог на добычу полезных ископаемых

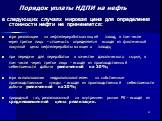

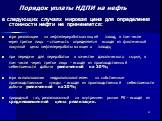

Слайд 24НДПИ на нефть уплачивается от стоимости добытой сырой нефти, газового конденсата и природного газа исчисленной исходя из мировых цен. Официальными источниками цен являются «Platts Crude Oil Marketwire», «Petroleum Argus». Для определения стоимости, недропользователь самостоятельно применяет цену сорта марки «Юралс Средиземноморье» или «Датированный Брент», в зависимости от договора на реализацию сырой нефти. Если в договоре не указывается стандартный сорт сырой нефти, то принимается тот сорт нефти средняя мировая цена по которому является максимальной.

Порядок уплаты НДПИ на нефть

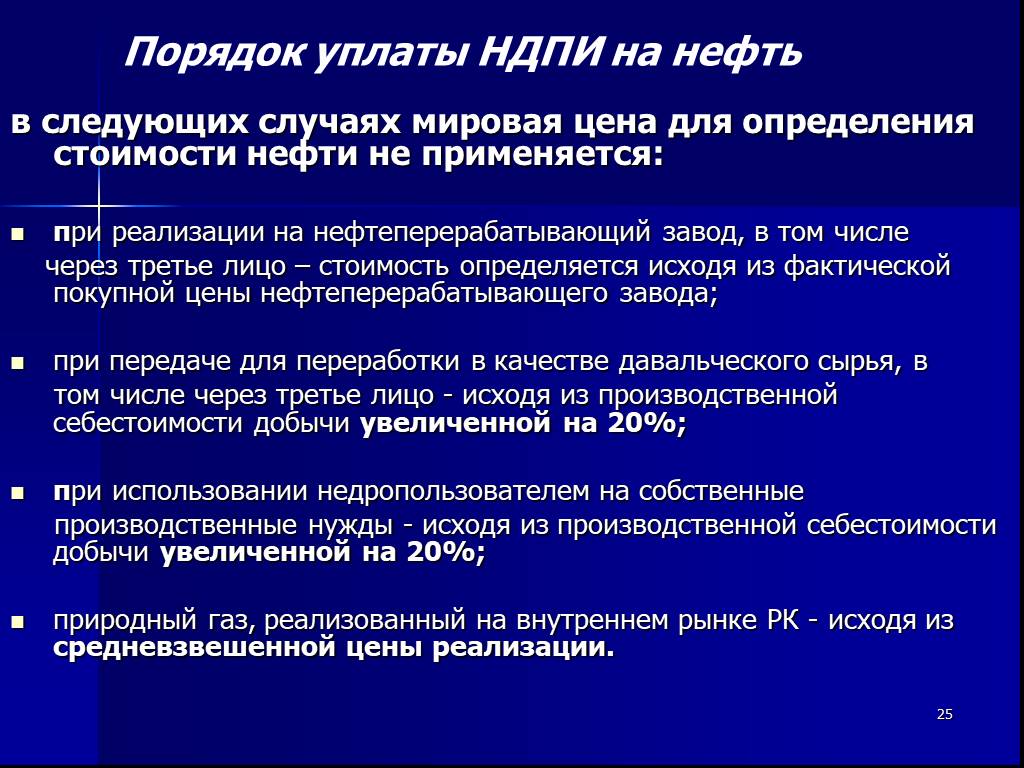

Слайд 25в следующих случаях мировая цена для определения стоимости нефти не применяется: при реализации на нефтеперерабатывающий завод, в том числе через третье лицо – стоимость определяется исходя из фактической покупной цены нефтеперерабатывающего завода; при передаче для переработки в качестве давальческого сырья, в том числе через третье лицо - исходя из производственной себестоимости добычи увеличенной на 20%; при использовании недропользователем на собственные производственные нужды - исходя из производственной себестоимости добычи увеличенной на 20%; природный газ, реализованный на внутреннем рынке РК - исходя из средневзвешенной цены реализации.

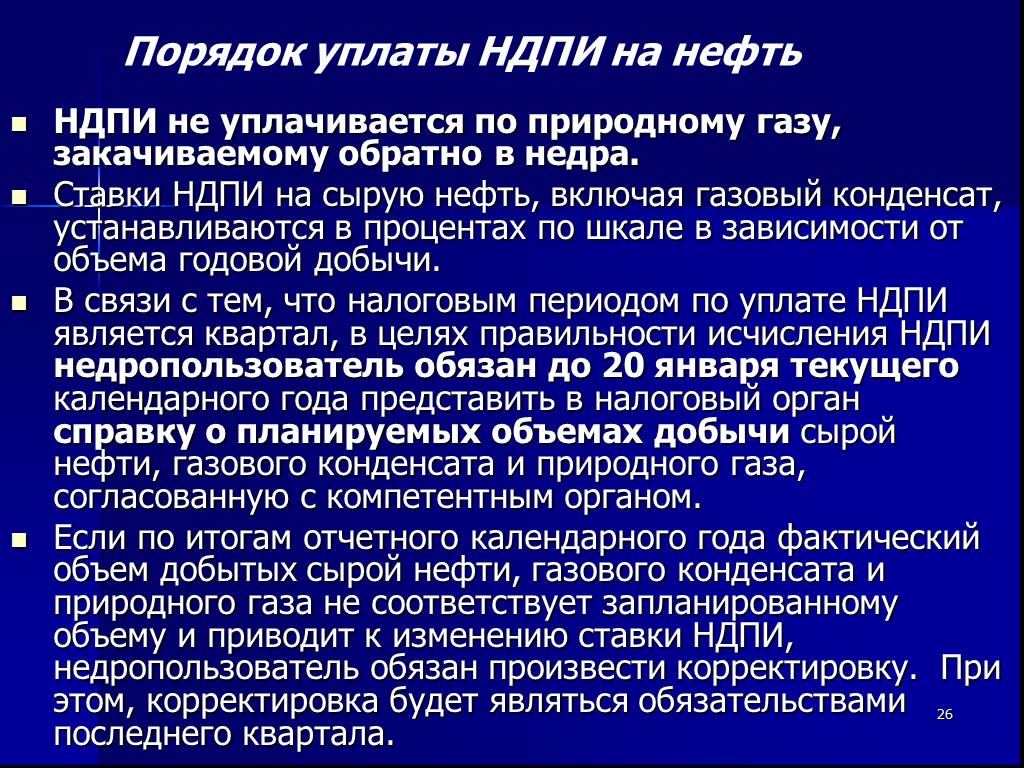

Слайд 26НДПИ не уплачивается по природному газу, закачиваемому обратно в недра. Ставки НДПИ на сырую нефть, включая газовый конденсат, устанавливаются в процентах по шкале в зависимости от объема годовой добычи. В связи с тем, что налоговым периодом по уплате НДПИ является квартал, в целях правильности исчисления НДПИ недропользователь обязан до 20 января текущего календарного года представить в налоговый орган справку о планируемых объемах добычи сырой нефти, газового конденсата и природного газа, согласованную с компетентным органом. Если по итогам отчетного календарного года фактический объем добытых сырой нефти, газового конденсата и природного газа не соответствует запланированному объему и приводит к изменению ставки НДПИ, недропользователь обязан произвести корректировку. При этом, корректировка будет являться обязательствами последнего квартала.

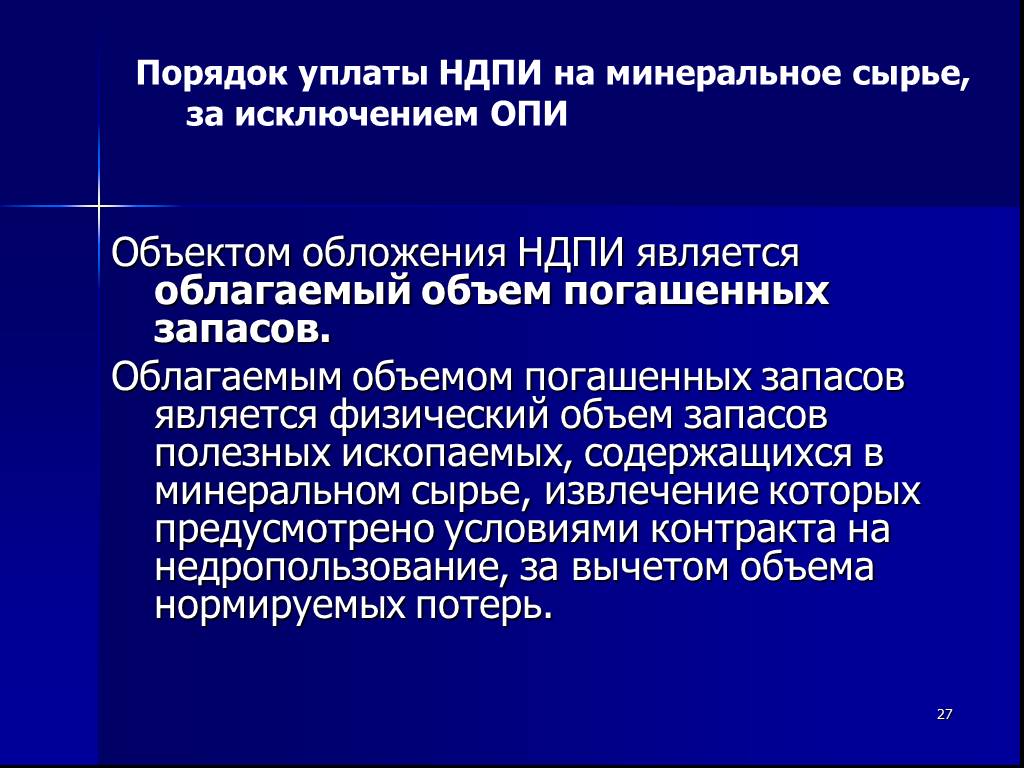

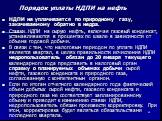

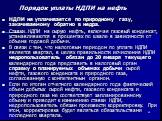

Слайд 27Объектом обложения НДПИ является облагаемый объем погашенных запасов. Облагаемым объемом погашенных запасов является физический объем запасов полезных ископаемых, содержащихся в минеральном сырье, извлечение которых предусмотрено условиями контракта на недропользование, за вычетом объема нормируемых потерь.

Порядок уплаты НДПИ на минеральное сырье, за исключением ОПИ

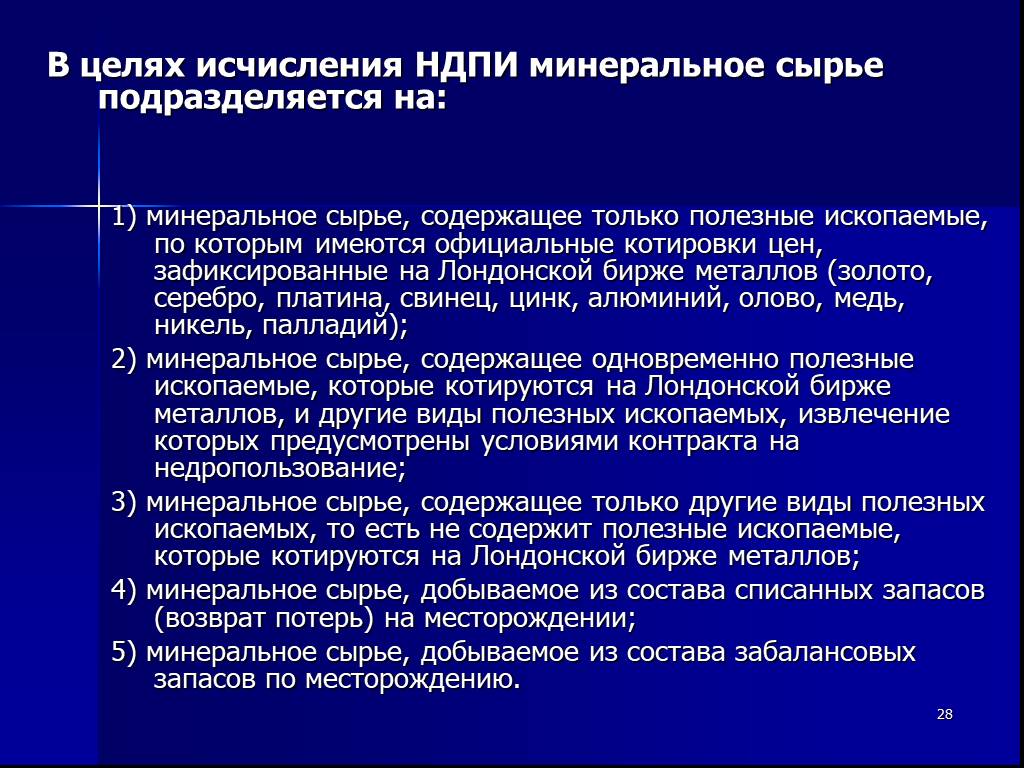

Слайд 281) минеральное сырье, содержащее только полезные ископаемые, по которым имеются официальные котировки цен, зафиксированные на Лондонской бирже металлов (золото, серебро, платина, свинец, цинк, алюминий, олово, медь, никель, палладий); 2) минеральное сырье, содержащее одновременно полезные ископаемые, которые котируются на Лондонской бирже металлов, и другие виды полезных ископаемых, извлечение которых предусмотрены условиями контракта на недропользование; 3) минеральное сырье, содержащее только другие виды полезных ископаемых, то есть не содержит полезные ископаемые, которые котируются на Лондонской бирже металлов; 4) минеральное сырье, добываемое из состава списанных запасов (возврат потерь) на месторождении; 5) минеральное сырье, добываемое из состава забалансовых запасов по месторождению.

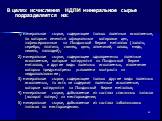

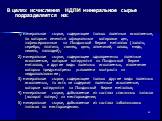

В целях исчисления НДПИ минеральное сырье подразделяется на:

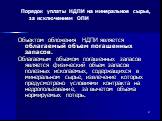

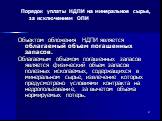

Слайд 291) по минеральному сырью, содержащее полезные ископаемые, которые котируются на Лондонской бирже металлов – исходя из средней биржевой цены таких металлов. Средняя биржевая цена применяется ко всему объему каждого вида полезного ископаемого, содержащегося в погашенных запасах минерального сырья. Стоимость минерального сырья определяется исходя из биржевых цен независимо от факта его передачи: - другим юридическим лицам; - структурному подразделению в рамках одного юридического лица для последующей переработки; - использованный на собственные производственные нужды.

Стоимость облагаемого объема погашенных запасов определяется в следующем порядке:

Слайд 302) по минеральному сырью, содержащее одновременно: а) полезные ископаемые, которые котируются на Лондонской бирже металлов, и б) другие виды полезных ископаемых, стоимость определяется: - для других видов полезных ископаемых – исходя из средневзвешенной цены их реализации. 3) по минеральному сырью, содержащее только другие виды полезных ископаемых – исходя из фактической производственной себестоимости добычи и первичной переработки (обогащения), приходящейся на такие виды полезных ископаемых, увеличенной на 20 процентов.

Слайд 31Объектом обложения НДПИ является физический объем добытых недропользователем ОПИ, подземных вод и лечебных грязей. При этом, НДПИ не уплачивается: при обратной закачке подземных вод в недра для поддержания пластового давления и откачке техногенной воды; 2) физическим лицом, осуществляющим добычу подземных вод на земельном участке, при условии, что добытые подземные воды не используются при осуществлении предпринимательской деятельности; 3) по подземным водам, добываемым государственными учреждениями для собственных хозяйственных нужд.

Порядок уплаты НДПИ на ОПИ, подземные воды и лечебные грязи

Слайд 32Стоимость добытых недропользователем полезных ископаемых определяется исходя из средневзвешенной цены их реализации. Средневзвешенная цена реализации применяется ко всему объему добытых полезных ископаемых, в том числе и к объемам: переданным по производственной себестоимости добычи структурному подразделению в рамках одного юридического лица для последующей переработки; использованным на собственные производственные нужды недропользователя; использованным в качестве исходного сырья для производства товарной продукции. В случае отсутствия реализации полезных ископаемых, стоимость определяется исходя из средневзвешенной цены последней реализации.

Слайд 33Срок уплаты НДПИ установлен не позднее 25 числа второго месяца, следующего за налоговым периодом. Декларация по НДПИ представляется не позднее 15 числа второго месяца, следующего за налоговым периодом.

Налоговым периодом по НДПИ является календарный квартал.

Слайд 34Налоговым кодексом установлены послабления в части возникновения обязательств по уплате НСП. Если, Налоговым кодексом действовавшим до 01.01.2009г. обязательства по НСП возникали при коэффициенте отношения накопленных доходов к накопленным расходам выше 1,2, то новым Налоговым кодексом коэффициент установлен в размере 1,25, что сокращает обязательства по возникновению уплаты НСП. Кроме того, налоговым периодом для расчета данного коэффициента установили 1 календарный год, в отличие от ранее действовавшего накопленного подсчета доходов и расходов с начала деятельности контрактов.

Налог на сверхприбыль (НСП)

Слайд 35фактические расходы на приобретение или создание фиксированных активов; расходы в пределах сумм оставшейся амортизации по действующим фиксированным активам; суммы последующих расходов на фиксированные активы, отнесенные в бухгалтерском учете на увеличение балансовой стоимости фиксированных активов; расходы на геологическое изучение, разведку, подготовительные работы к добыче полезных ископаемых; расходы на обучение казахстанских кадров и развитие социальной сферы регионов; - убытки, понесенные за предыдущие налоговые периоды.

В дополнение к ранее действовавшему порядку к вычетам в целях исчисления НСП дополнительно относятся следующие расходы:

Слайд 36Исчисление НСП производится посредством применения каждой соответствующей ставки к каждой части чистого дохода недропользователя, соответствующей значениям отношения совокупного годового дохода к вычетам. НСП уплачивается не позднее 15 апреля года, следующего за налоговым периодом. Декларация по НСП представляется не позднее 10 апреля года, следующего за налоговым периодом.