Слайд 1

Презентацию подготовил студент 3 курса группы ЭКБ-С-2-Д-2014-1 Павлов Д.А.

Налогообложение в оаэ

Слайд 2

Налогообложение в Объединенных Арабских Эмиратах полностью исключает ряд обязательных платежей в бюджет, изымаемых – у бизнеса и частных лиц - на территории других государств. Законодательство Объединенных Арабских Эмиратов предусматривает, что каждое из семи независимых эмиратов самостоятельно в большей части определяет свою налоговую политику.

Особенности налогообложения превратили ОАЭ за сравнительно короткий срок в крупнейший международный финансовый и деловой центр. Особенности налогового климата стали главным стимулом для привлечения в местную экономику значительных инвестиционных притоков из-за границы в самые различные направления бизнеса и инвестиций.

Ежегодно на территории ОАЭ регистрируется тысячи филиалов и международных компаний, занятых в производстве, торговле, сфере услуг, логистике, туристической индустрии и пр. Ведь здесь имеется все, чтобы реализовать самую смелую бизнес идею и схему.

Слайд 3

Система налогообложения в ОАЭ, в частности, в Дубае, полностью исключает прямое налогообложение резидентов, а доходы государства формируются за счет косвенных налоговых платежей. В Объединенных Арабских Эмиратах не взимаются следующие виды налогов: - Налоги от доходов физических лиц; - Корпоративные налоги; - Налог от добавленной стоимости; - Подоходный налог; - Налоги от прироста капитала. Вместе с тем налоговые системы различных Эмиратов ОАЭ могут предусматривать определенные формы корпоративного налогообложения для отдельных сфер деятельности.

Слайд 4

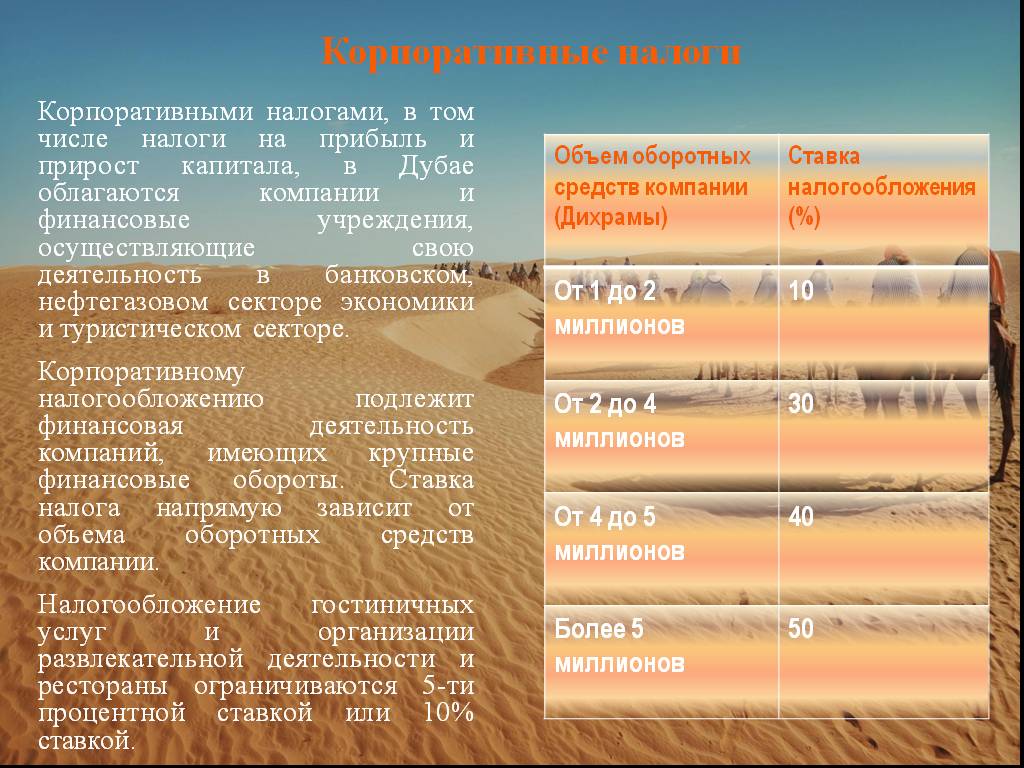

Корпоративными налогами, в том числе налоги на прибыль и прирост капитала, в Дубае облагаются компании и финансовые учреждения, осуществляющие свою деятельность в банковском, нефтегазовом секторе экономики и туристическом секторе. Корпоративному налогообложению подлежит финансовая деятельность компаний, имеющих крупные финансовые обороты. Ставка налога напрямую зависит от объема оборотных средств компании. Налогообложение гостиничных услуг и организации развлекательной деятельности и рестораны ограничиваются 5-ти процентной ставкой или 10% ставкой.

Корпоративные налоги

Слайд 5

В ОАЭ действует следующая схема, в момент покупки недвижимого имущества в Дубае, взимается единовременный кадастровый сбор, в размере 4% от стоимости приобретенной недвижимости. Оплата данного сбора возложена как на покупателя, так и на продавца, соответственно 2% и 2%. При сдаче жилой недвижимости в аренду применим налог 5%. В сфере коммерческой недвижимости ставка налогообложения от аренды составляет 10%.

Такая упрощенная система налогообложения доходов от недвижимости делает ненужным любой вид ежегодной налоговой отчётности, поскольку налоги взимаются автоматически, и таким образом эти налоговые платежи являются абсолютно незначительными в реальном выражении. Что касается наследования, в Дубае отсутствуют налоги на наследование недвижимости, независимо от степени родства. Во время передачи прав собственности на унаследованное имущество взымается обычный регистрационный налог в размере 4%.

Налогообложение объектов недвижимости

Слайд 6

Налогообложение доходов от недвижимости не зависит от места пребывания владельца имущества, будь то на территории или за пределами ОАЭ. Также отсутствуют ограничения при переводе денежных средств от продажи недвижимости за рубежом, и не существует каких-либо ограничений на конвертацию валют. В соответствии с действующими нормами, недвижимость в Дубае может быть приобретена иностранцами и использоваться как для частных, так и для деловых целей (в зависимости от типа жилья), или сдаваться в аренду. Недвижимость может быть приобретена иностранцем как на своё имя, так и на имя компании зарегистрированной в ОАЭ. Порядок налогообложения недвижимости остается без каких-либо изменений как для физических лиц, так и для компаний.

Слайд 7

Для физических лиц, которые пребывают / проживают в Дубае, ОАЭ, не существует налогов на доходы, недвижимость / имущество или на любой вид заработка. Граждане ОАЭ также вносят незначительный процент на социальное обеспечение, который выплачивается из их дохода. Фактически этот процент регулярно уплачивается работодателями. Налог с продаж не применяется вообще, однако существуют налоги на алкоголь и другие товары, которые считаются не соответствующими мусульманской религии, и рассматриваются как “харам”, что означает “грех”. Налог на добавленную стоимость (НДС), который также часто называется налогом с продаж, не изымается в ОАЭ. Такие международные организации, как Международный валютный фонд (МВФ), рекомендовали ОАЭ внедрить этот налог, однако эти рекомендации не были применены на практике.

Слайд 8

Фактически только следующие налоги уплачиваются физическими лицами в ОАЭ: - Налог на недвижимость (доход от аренды), который взимается автоматически и вносится в счет за коммунальные услуги для арендатора. Такой налог составляет 5% от арендной платы. - Купля-продажа недвижимости – фиксированный трансфертный сбор, который составляет 4%, и выплачивается как продавцом, так и покупателем (50/50). - Налогообложение алкогольной и табачной продукции, приобретаемой в ресторанах или магазинах. - Налог на импорт, который представляет собой таможенные пошлины на различные товары – потребительские и другие товары, которые ввозятся в ОАЭ с материка. Постоянный сбор составляет в среднем 4%. Примечательно, что при импорте в свободную экономическую зону никакие таможенные пошлины не применяются. - Сервисный сбор в размере 5-10%, который распространяется на продукты питания, приобретенные в ресторанах и кафе. - Сбор за гостиничное обслуживание в размере 10-15% занимает верхнюю позицию в ряде денежных сборов. Это муниципальный сбор, который распространяется на гостиницы и рестораны.

Слайд 9

Зоны свободной экономической торговли Специализированные экономические зоны стали прямым воплощением экономического успеха Объединенных Арабских Эмиратов. С момента регистрации первой такой специализированной зоны, они стали пользоваться невероятной популярностью для построения прибыльных международных коммерческих решений. На сегодняшний день на территории государства осуществляют свою деятельность специализированные экономические зоны с самой различной направленностью. Хозяйственная и коммерческая деятельность предприятий в свободных зонах регулируется специализированным государственным органом, который производит регистрацию международных компаний и выдачу государственных лицензий. Необходимо отметить, что компании, зарегистрированные в специальных экономических зонах, обладают статусом компаний в ОЭЗ и имеют некоторые ограничения при работе непосредственно на основной территории ОАЭ. Главными преимуществами свободных экономических зон Дубая и других Эмиратов является благоприятный налоговый климат. Как сами предприятия, так и сотрудники, в полной мере освобождаются от налогообложения. Кроме того для регистрации такой компании вам не потребуется искать местного спонсора / гражданина - возможно 100%-ное иностранное участие.

Слайд 10

ОАЭ – Индекс экономической свободы Известные международные аналитические центры, такие, например, как Wall Street Journal и The Heritage Foundation, ежегодно формируют и публикуют важный показатель экономики - Индекс экономической свободы различных государств. За прошедший год Объединенным Арабским Эмиратам, при анализе преимуществ для предпринимательства, объему налогового бремени / налоговых платежей внутри страны и степени экономической свободы - был присвоен индекс 99,9. Такой индекс говорит о том, что налоговая система ОАЭ находится на высоком уровне привлекательности и преимуществ для бизнеса, и соответствует мировым лучшим стандартам. Вместе с тем, показатель этого индекса отражает такой немаловажный фактор, что государство обеспечивает бизнесу и жителям страны максимально благоприятный климат для труда и предпринимательской деятельности.

Международное налоговое планирование Компании и предприятия в Дубае, обладающие статусом налогового резидента ОАЭ, имеют возможности для оптимизации налогооблагаемой базы на международном уровне. Благодаря действию двухсторонних международных соглашений направленных на недопущение двойного налогообложения бизнеса, возможна оптимизация налогообложения в других странах где работает компания, зарегистрированная в ОАЭ.

Слайд 11

Подведем Итоги В ОАЭ вся государственная налоговая система Дубая и других Эмиратов призвана обеспечить международным инвесторам идеальные условия для построения бизнеса. И такое отношение к бизнесу проявляется во всей государственной политике, прежде всего, это отсутствие барьеров для международной торговли, исключение государственного финансового контроля и квотирования, развитие инфраструктуры для бизнеса, отсутствие налогов на импорт и экспорт при работе через Особую Экономическую Зону и другие налоговые льготы. В ОАЭ нет налога на доходы от бизнеса, личную прибыль, зарплаты. Налогом облагаются только компании, занятые в сфере добычи нефти и газа, а также иностранные банки. Несмотря на то, что налогов в ОАЭ нет, существуют некоторые сборы, которые завуалированы и включены в стоимость определенного перечня услуг.