Слайд 1Особенности учета, отчетности и налогообложения сельскохозяйственных потребительских кооперативов, (включая кредитные)

Семинар по вопросам развития кооперации, г. Липецк, 26 июня 2013г.

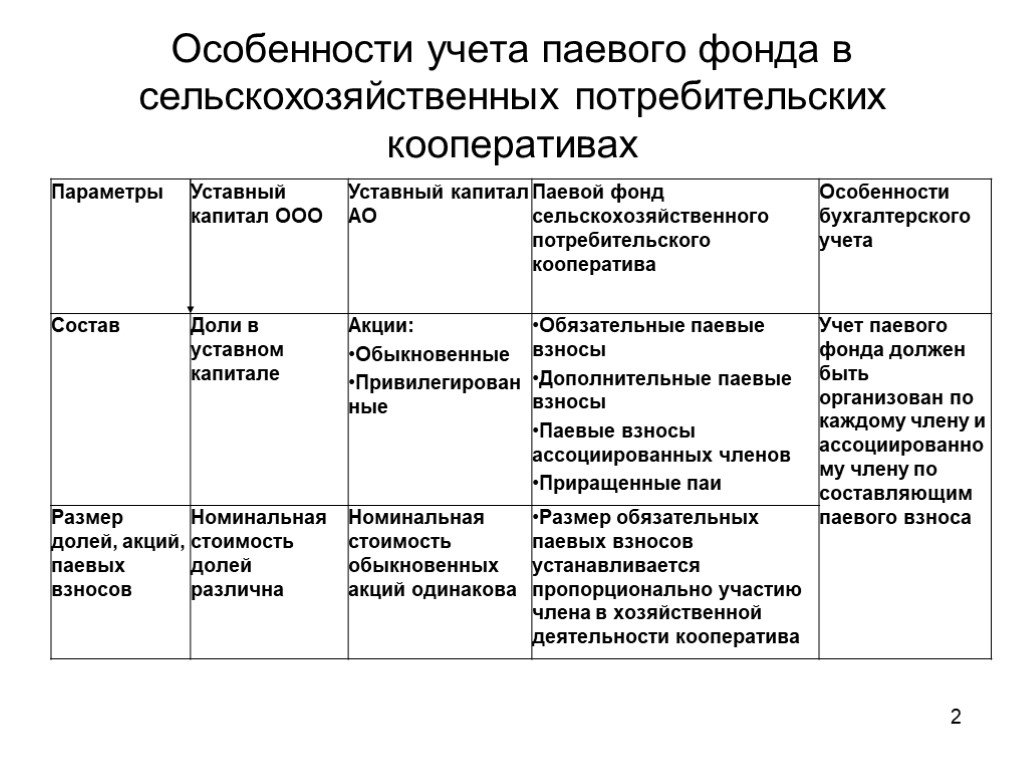

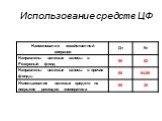

Слайд 2Особенности учета паевого фонда в сельскохозяйственных потребительских кооперативах

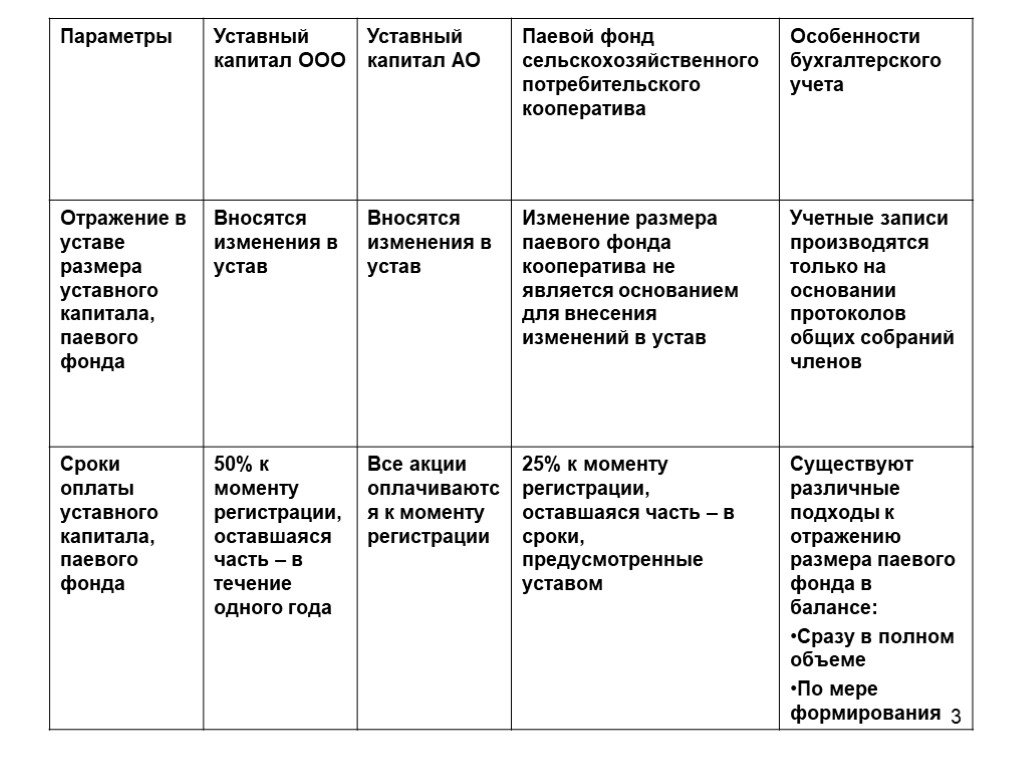

Слайд 3

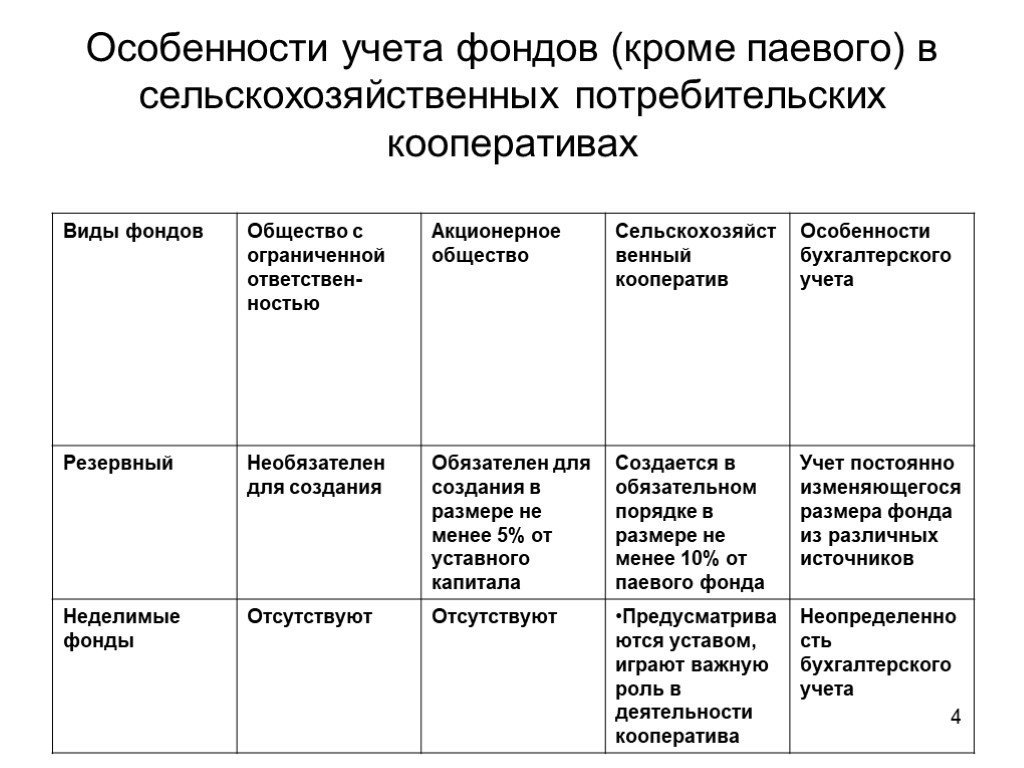

Слайд 4Особенности учета фондов (кроме паевого) в сельскохозяйственных потребительских кооперативах

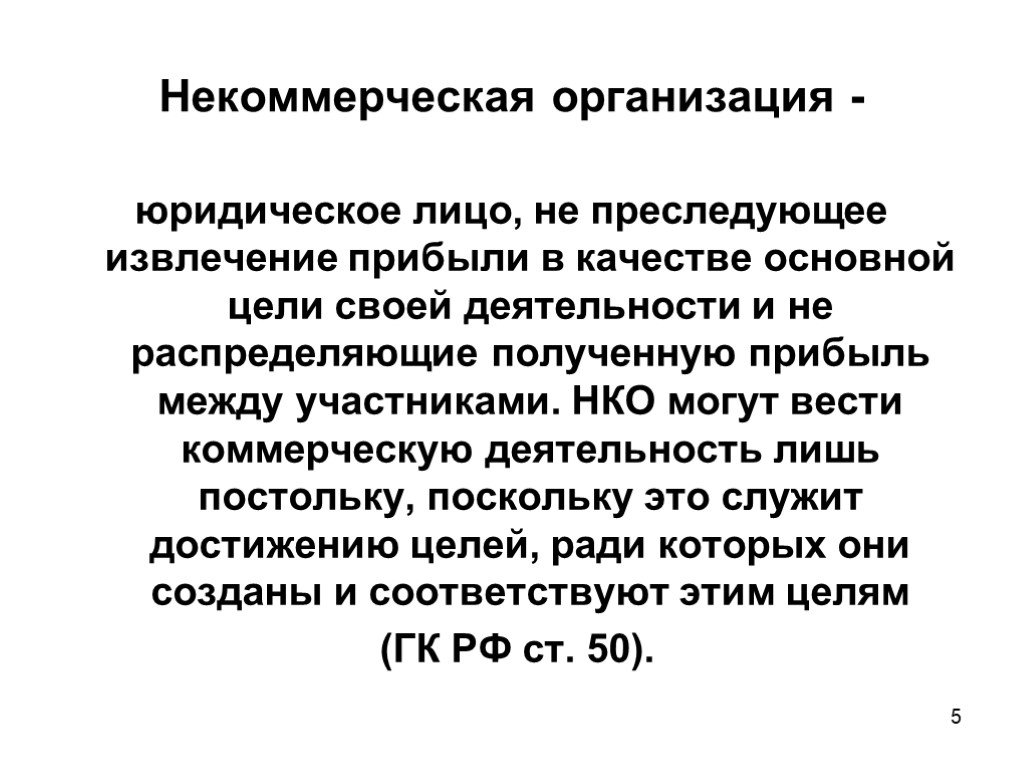

Слайд 5Некоммерческая организация -

юридическое лицо, не преследующее извлечение прибыли в качестве основной цели своей деятельности и не распределяющие полученную прибыль между участниками. НКО могут вести коммерческую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы и соответствуют этим целям (ГК РФ ст. 50).

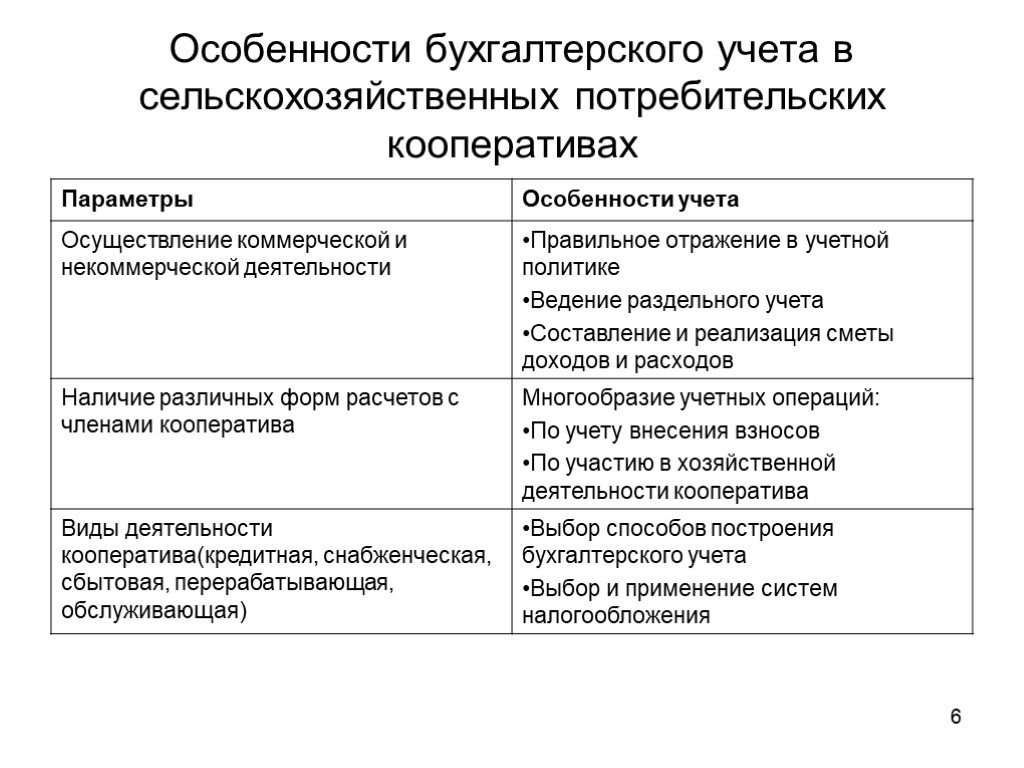

Слайд 6Особенности бухгалтерского учета в сельскохозяйственных потребительских кооперативах

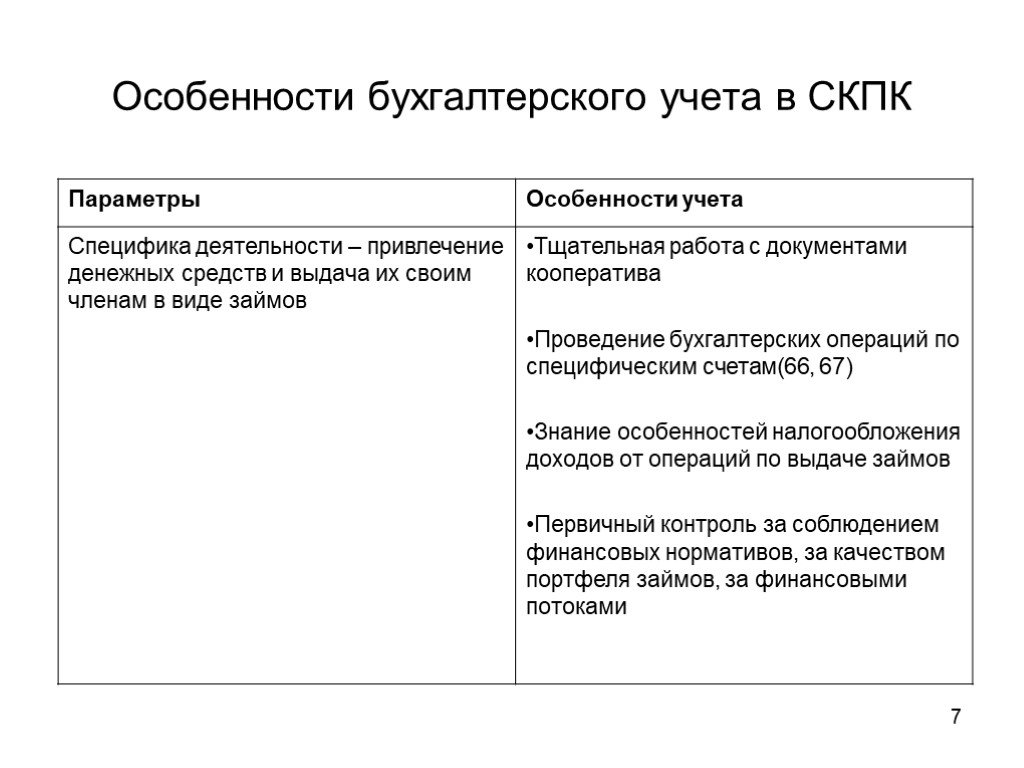

Слайд 7Особенности бухгалтерского учета в СКПК

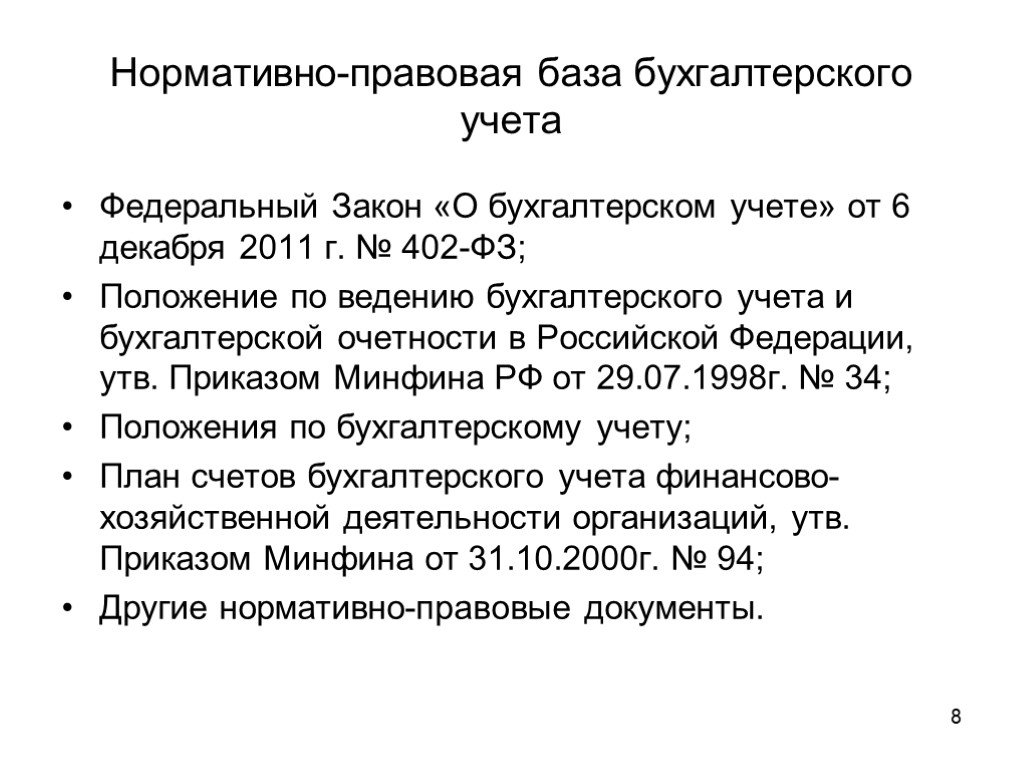

Слайд 8Нормативно-правовая база бухгалтерского учета

Федеральный Закон «О бухгалтерском учете» от 6 декабря 2011 г. № 402-ФЗ; Положение по ведению бухгалтерского учета и бухгалтерской очетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998г. № 34; Положения по бухгалтерскому учету; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина от 31.10.2000г. № 94; Другие нормативно-правовые документы.

Слайд 9Внутренние нормативные документы кооператива по ведению бухгалтерского учета

Приказ по учетной политике; Рабочий план счетов бухгалтерского учета; Рабочие положения о порядке проведения отдельных учетных операций; Формы первичных учетных документов; Внутренние положения кооператива; Другие документы.

Слайд 10Учетная политика- совокупность способов ведения экономическим субъектом бухгалтерского учета

Кооператив несет установленную законодательством Российской Федерации ответственность за достоверность информации, содержащейся в годовом отчете и бухгалтерском балансе, а также за достоверность сведений, представляемых государственным органам, членам кооператива и публикуемых в официальных печатных органах. (Статья 39. Ведение документации и отчетности кооператива, п. 4. Закона «О сельскохозяйственной кооперации N 193-ФЗ»); Учетной политикой должны закрепляться существенные способы ведения бухгалтерского и налогового учета: форма и принципы ведения бухгалтерского и налогового учета, учета основных средств и МПЗ, учета доходов и расходов, формирования финансового результата, формирования фондов и резервов, сроки и способы проведения инвентаризации и другие. Потребительским кооперативом в учетной политике раскрываются способы учета доходов и расходов отдельно по некоммерческой и предпринимательской деятельности. Для СКПК в учетной политике необходимо раскрыть способы учета операций по предоставлению финансовых услуг Учетной политикой (или приказами, изданными в развитие учетной политики) утверждаются формы первичных учетных документов, формы регистров бухгалтерского учета.

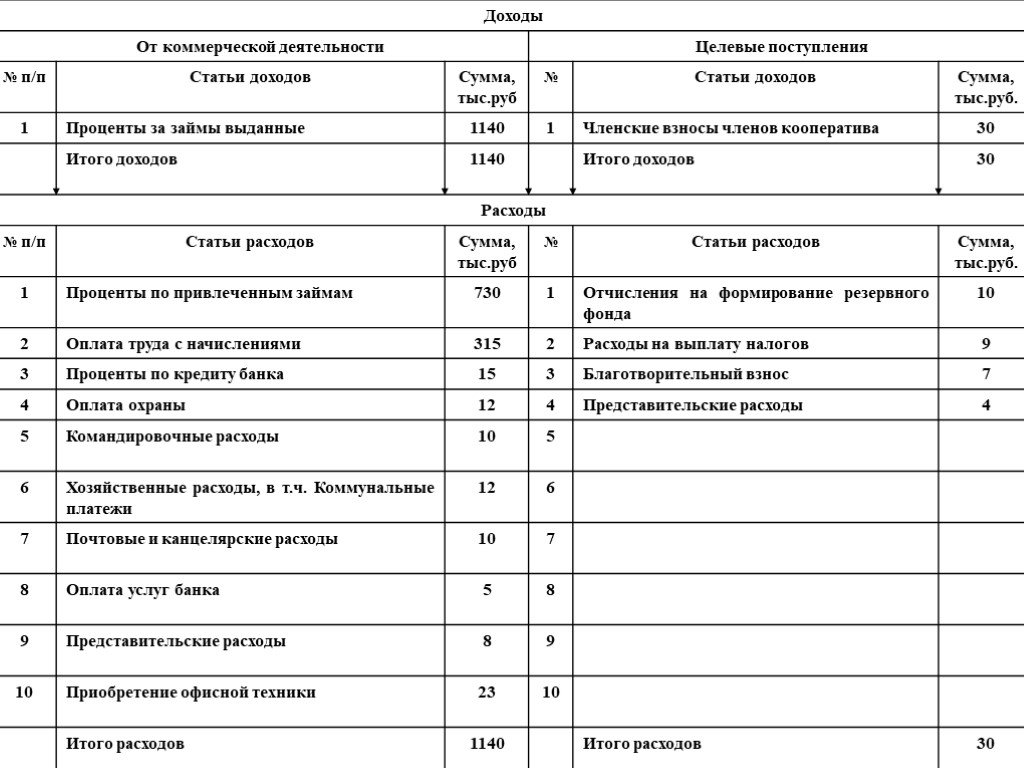

Слайд 11Смета доходов и расходов

Сельскохозяйственный потребительский кооператив как некоммерческая организация должен иметь самостоятельную смету, которая является основным финансовым планом кооператива. Смета представляет собой план доходов и расходов кооператива. Она разрабатывается ежегодно правлением кооператива и утверждается общим собранием. Составление сметы доходов и расходов обеспечивает контроль со стороны членов кооператива за суммой расходов, позволяя, с одной стороны, влиять на их величину при утверждении сметы, с другой стороны – контролировать величину расходов в течение отчетного года и по его окончании. Одновременно наличие сметы позволяет предусмотреть расходы кооператива, связанные с осуществлением его уставной деятельности. По окончании года проводится анализ исполнения сметы

Слайд 12Требования к составлению сметы доходов и расходов

Соответствие учетной политике Соответствие данным бухгалтерского учета Использование единого метода: кассового или начисления Математическая правильность Доходы должны быть равны расходам Наличие сметы по каждому проекту

Слайд 13

Слайд 14ДОХОДЫ КООПЕРАТИВА

Доходы от предпринимательской деятельности: Поступления в виде процентов за выданные займы; Выручка за услуги, оказываемые кооперативом на платной основе.

Слайд 15Доходы

Поступления по предпринимательской деятельности (выручка) учитываются на счете 90 «Продажи», субсчет 1 «Выручка», доходы, выручкой не являющиеся – на счете 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы». Поступления по некоммерческой деятельности (членские взносы) учитываются на счете 86 «Целевое финансирование». При этом необходимо обеспечить раздельный учет по видам финансирования. Это означает необходимость открытия отдельных субсчетов для учета бюджетного финансирования и для учета членских взносов. А если в кооперативе предусмотрены членские взносы для разных целей – желательно открыть отдельные субсчета для каждого вида взносов.

Слайд 16Доходы от коммерческой деятельности учитываются в соответствии с ПБУ 9/99 «Доходы организации», согласно которому доходы организации в зависимости от их характера, условий получения и направлений деятельности организации подразделяются на: доходы от обычных видов деятельности; прочие доходы. Эти доходы необходимо учитывать с использованием счетов 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки» и т.п.

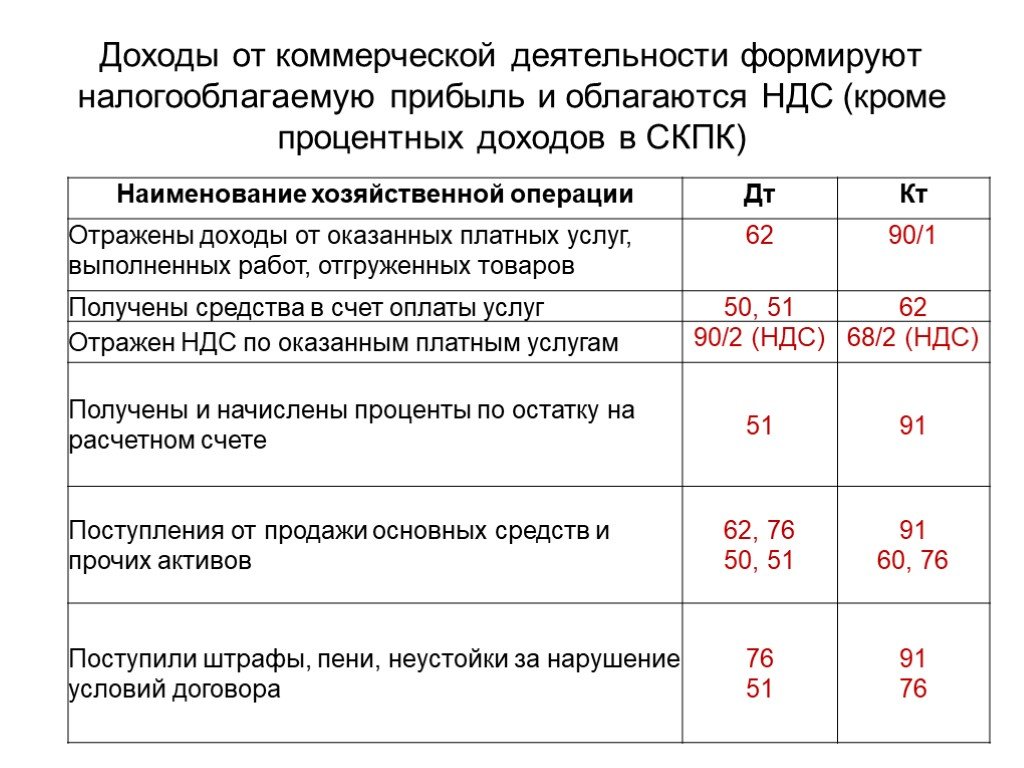

Слайд 17Доходы от коммерческой деятельности формируют налогооблагаемую прибыль и облагаются НДС (кроме процентных доходов в СКПК)

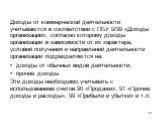

Слайд 18Расходы кооператива

расходы финансируемые за счет доходов от предпринимательской деятельности (за счет поступлений в виде процентов); расходы, финансируемые за счет целевого финансирования. Во внутренних положениях кооператива нужно отразить порядок отнесения расходов к тому или иному виду, а в учетной политике - порядок учета расходов в зависимости от вида.

Слайд 19Расходы кооператива учитываются в соответствии с ПБУ 10/99 «Расходы организаций», согласно которому расходы организации подразделяются на: расходы по обычным видам деятельности; прочие расходы.

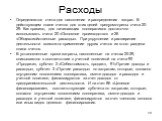

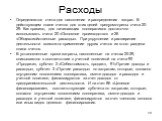

Слайд 20Расходы

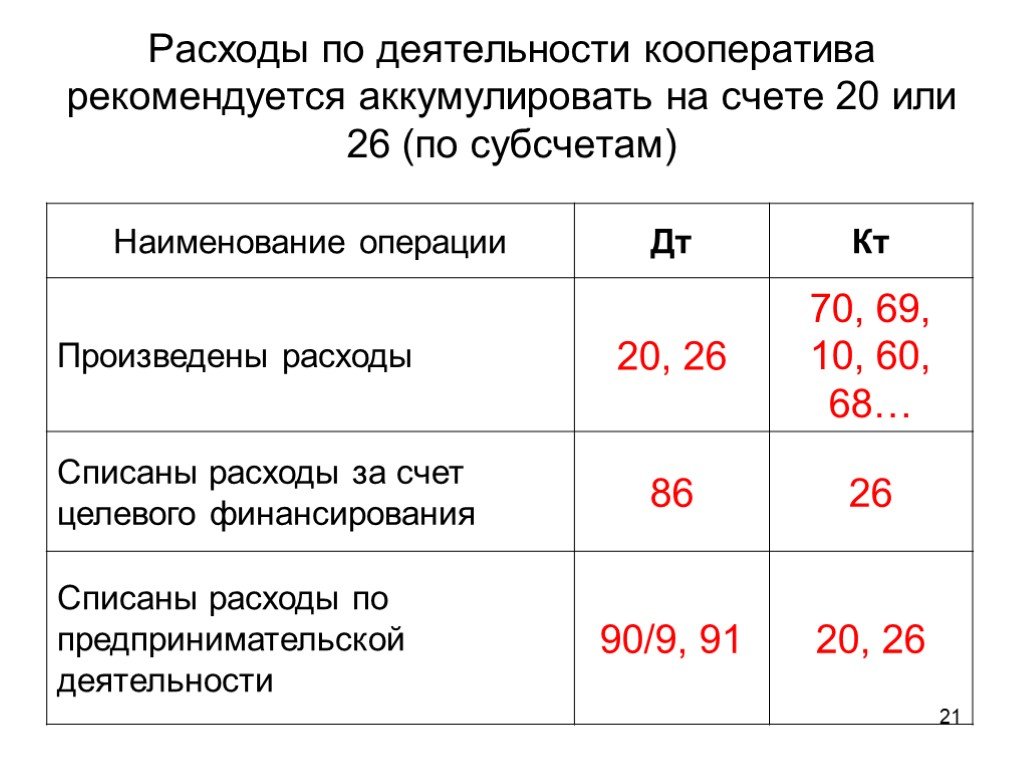

Определяются счета для накопления и распределения затрат. В действующем плане счетов для этих целей предусмотрены счета 20-29. Как правило, для начинающих кооперативов достаточно использовать счета 20 «Основное производство» и 26 «Общехозяйственные расходы». При укрупнении и расширении деятельности возможно применение других счетов из этого раздела плана счетов. В установленные сроки затраты, накопленные на счетах 20-29, списываются в соответствии с учетной политикой на счета 90 «Продажи», субсчет 2 «Себестоимость продаж», 91«Прочие доходы и расходы», субсчет 2 «Прочие расходы» по затратам, которые, согласно внутренним положениям кооператива, смете доходов и расходов и учетной политике, финансируются за счет доходов от предпринимательской деятельности. И на счет 86 «Целевое финансирование», соответствующие субсчета по затратам, которые, согласно внутренним положениям кооператива, смете доходов и расходов и учетной политике, финансируются за счет членских взносов или иных видов целевого финансирования.

Слайд 21Расходы по деятельности кооператива рекомендуется аккумулировать на счете 20 или 26 (по субсчетам)

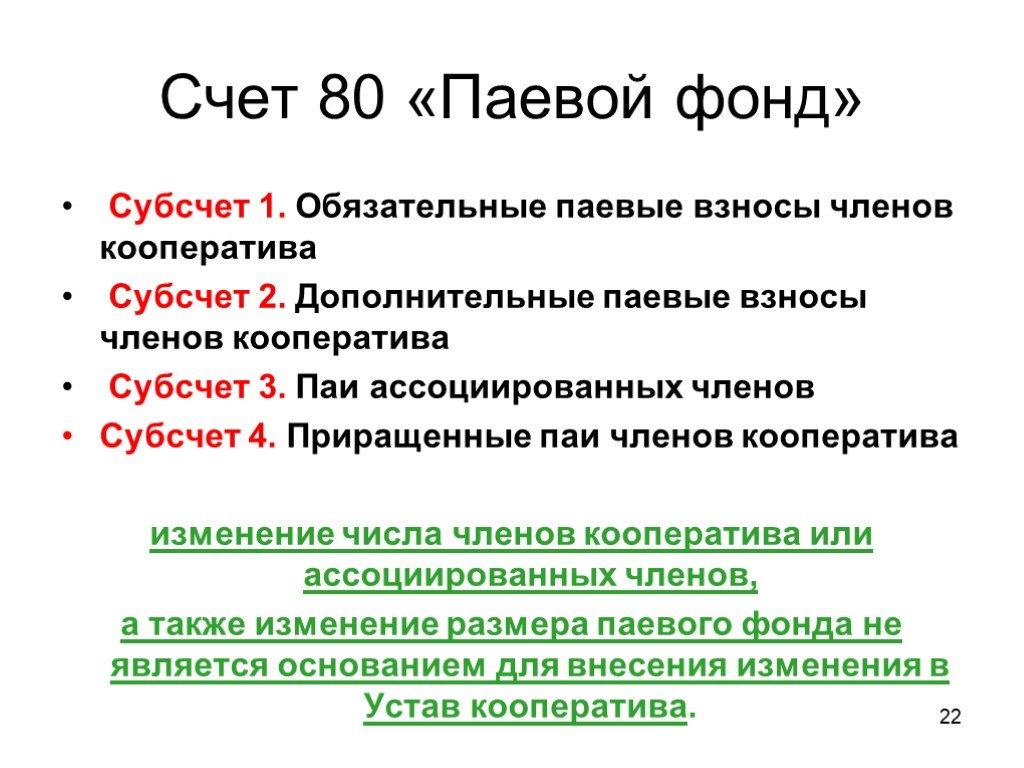

Слайд 22Счет 80 «Паевой фонд»

Субсчет 1. Обязательные паевые взносы членов кооператива Субсчет 2. Дополнительные паевые взносы членов кооператива Субсчет 3. Паи ассоциированных членов Субсчет 4. Приращенные паи членов кооператива изменение числа членов кооператива или ассоциированных членов, а также изменение размера паевого фонда не является основанием для внесения изменения в Устав кооператива.

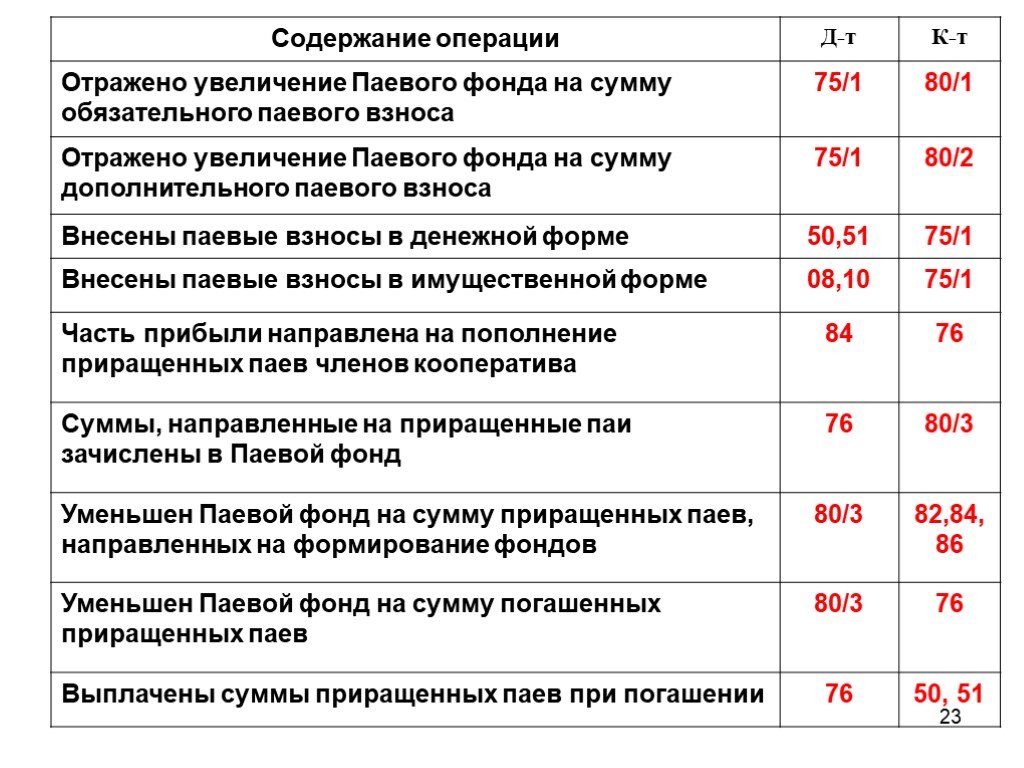

Слайд 23

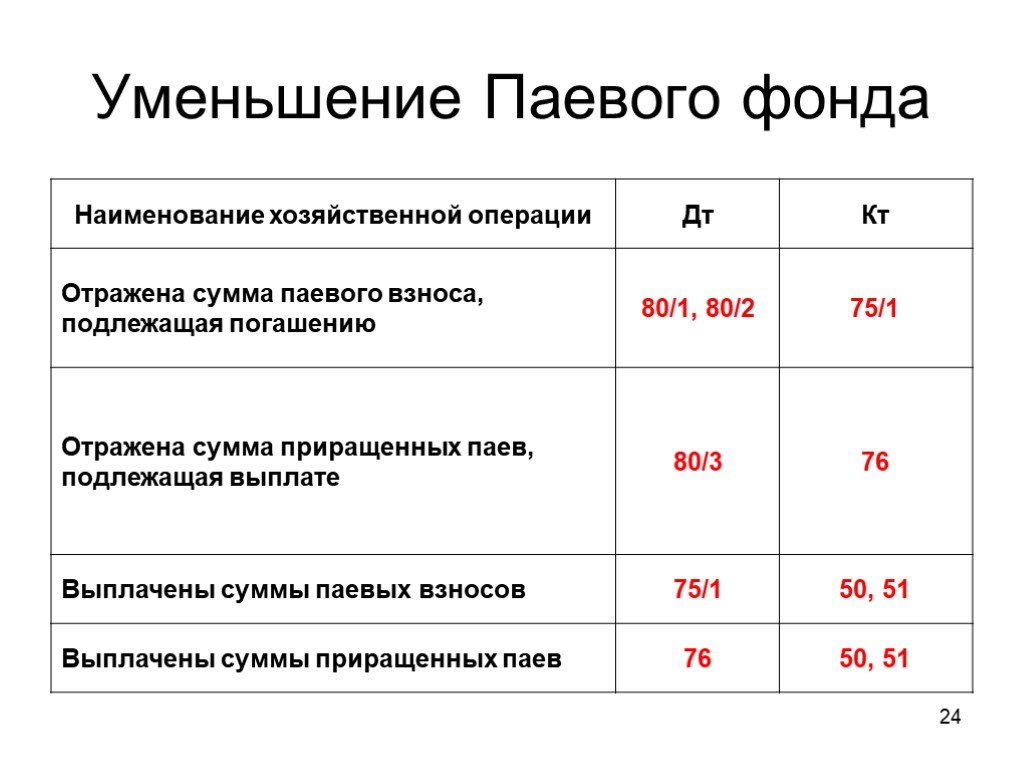

Слайд 24Уменьшение Паевого фонда

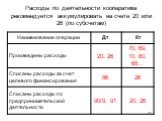

Слайд 25Резервный фонд

Возмещение балансового убытка; Непредвиденные расходы; Возмещение потерь от невозврата займов в кредитных кооперативах.

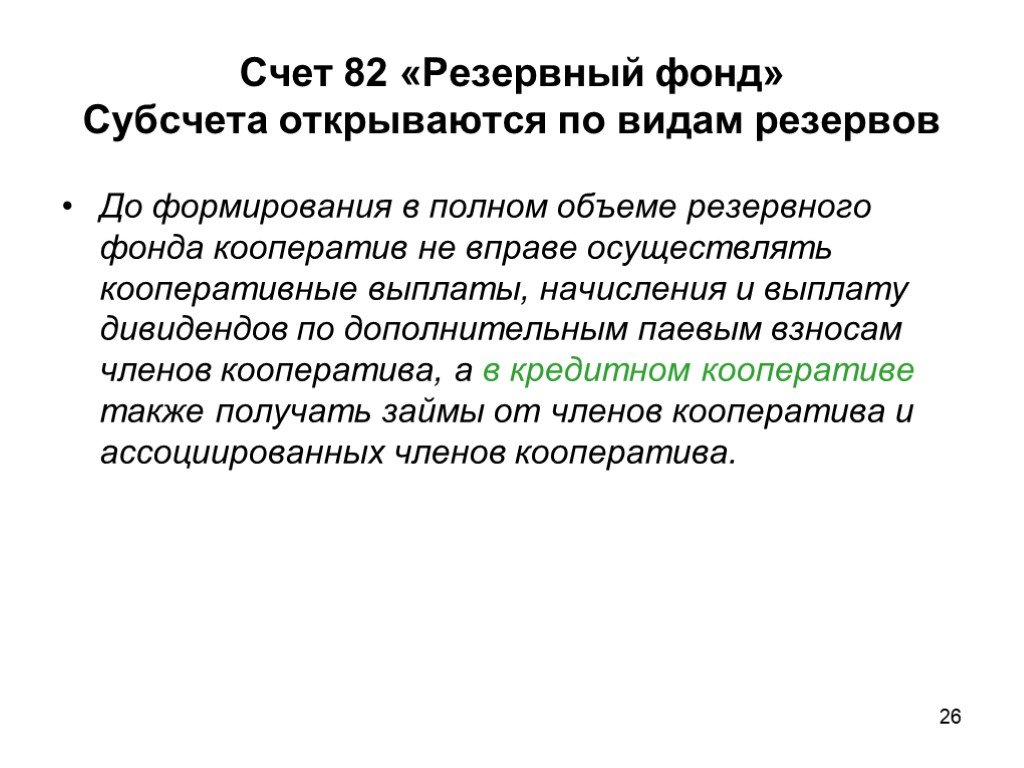

Слайд 26Счет 82 «Резервный фонд» Субсчета открываются по видам резервов

До формирования в полном объеме резервного фонда кооператив не вправе осуществлять кооперативные выплаты, начисления и выплату дивидендов по дополнительным паевым взносам членов кооператива, а в кредитном кооперативе также получать займы от членов кооператива и ассоциированных членов кооператива.

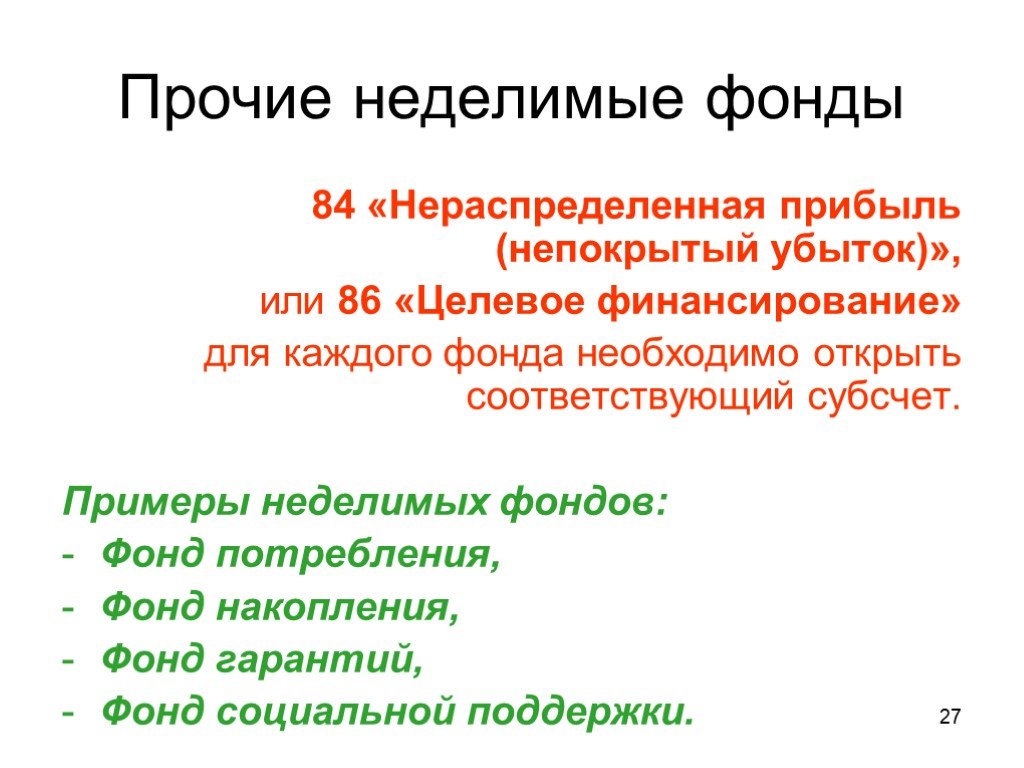

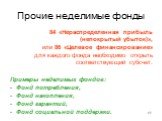

Слайд 27Прочие неделимые фонды

84 «Нераспределенная прибыль (непокрытый убыток)», или 86 «Целевое финансирование» для каждого фонда необходимо открыть соответствующий субсчет. Примеры неделимых фондов: Фонд потребления, Фонд накопления, Фонд гарантий, Фонд социальной поддержки.

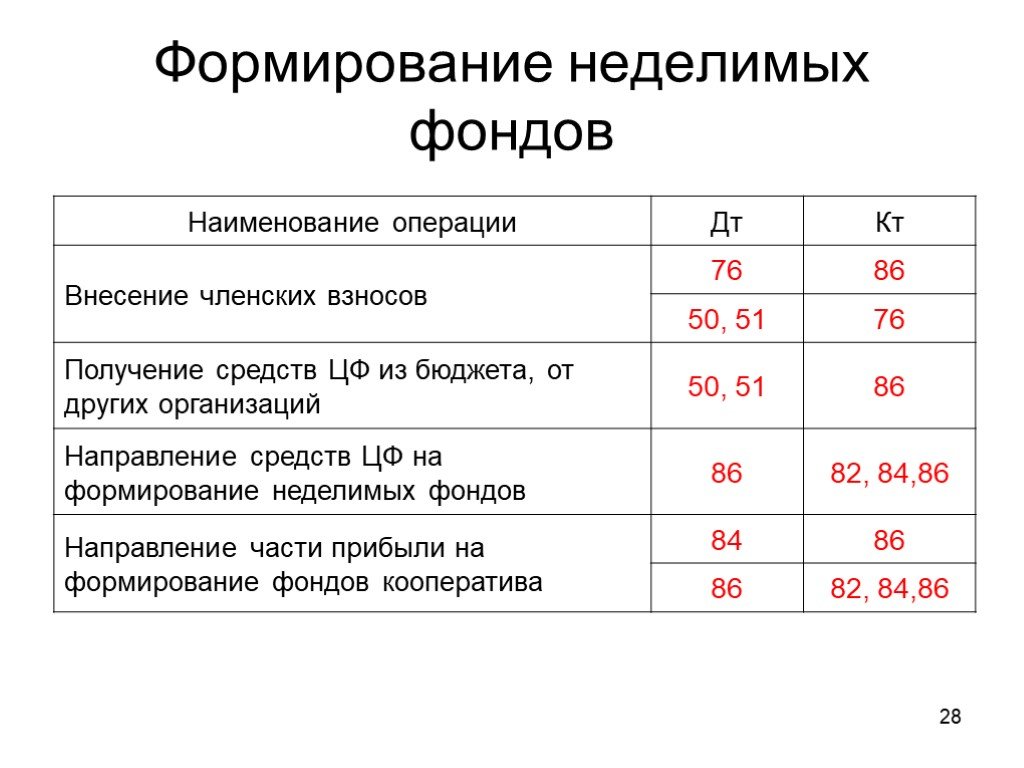

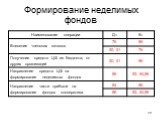

Слайд 28Формирование неделимых фондов

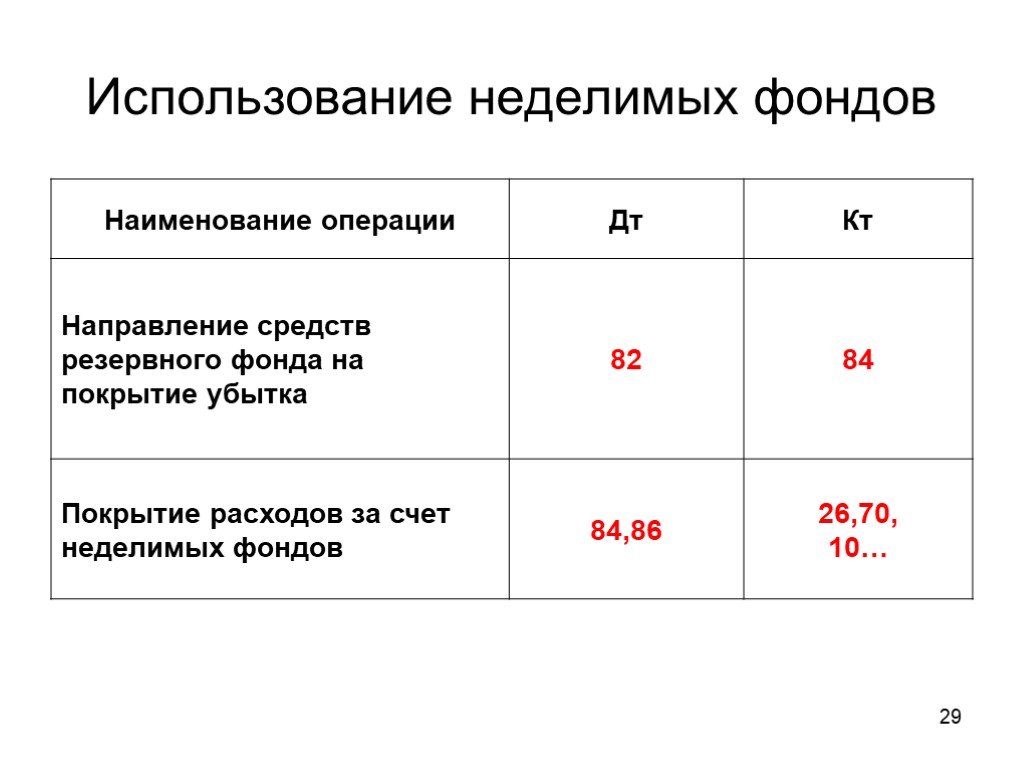

Слайд 29Использование неделимых фондов

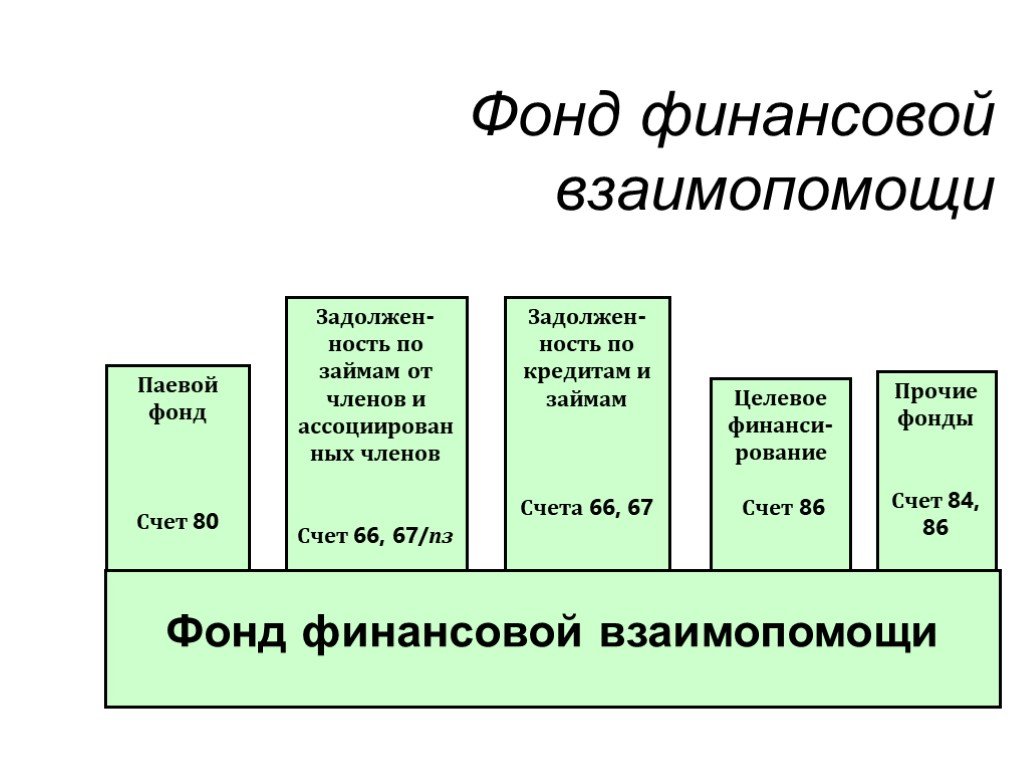

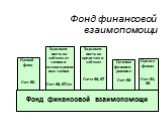

Слайд 30Фонд финансовой взаимопомощи

Паевой фонд Счет 80

Задолжен-ность по займам от членов и ассоциированных членов Счет 66, 67/пз

Задолжен-ность по кредитам и займам Счета 66, 67

Целевое финанси-рование Счет 86

Прочие фонды Счет 84, 86

Слайд 31Временно свободный остаток ФФВ

ФФВ кооператива последующего уровня; вклады в банках; государственные ценные бумаги; денежные средства;

Слайд 32Средства целевого финансирования поступают от:

Членов и ассоциированных членов кооператива (вступительные, членские взносы) Государственных органов Негосударственных организаций

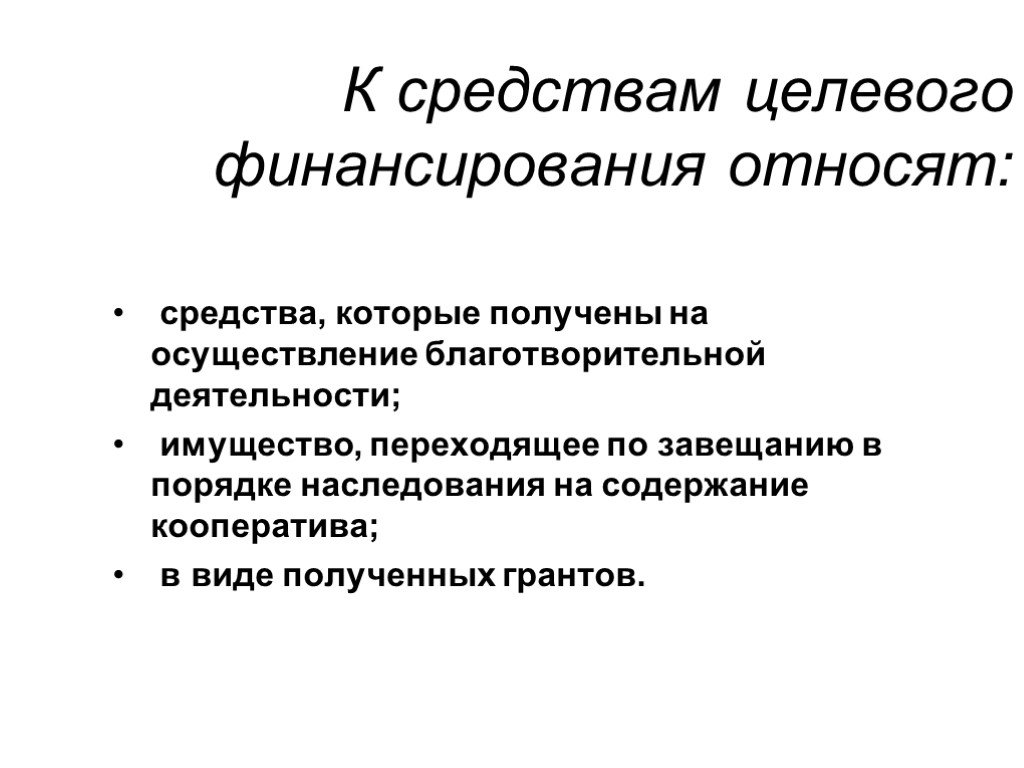

Слайд 33К средствам целевого финансирования относят:

средства, которые получены на осуществление благотворительной деятельности; имущество, переходящее по завещанию в порядке наследования на содержание кооператива; в виде полученных грантов.

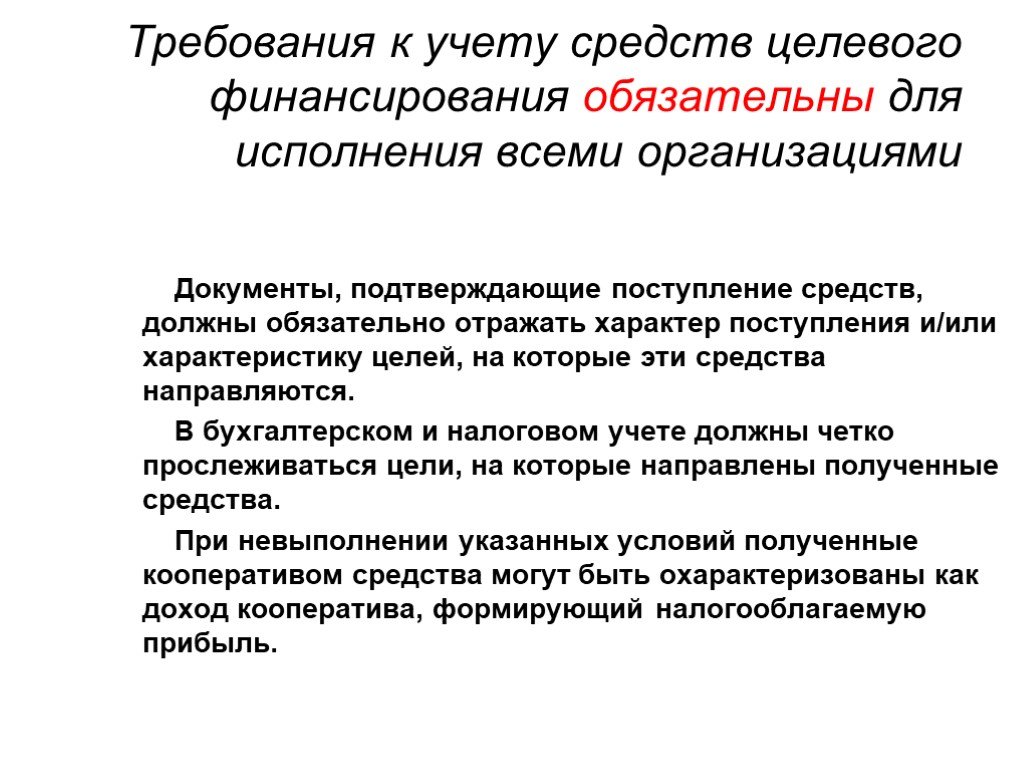

Слайд 34Требования к учету средств целевого финансирования обязательны для исполнения всеми организациями

Документы, подтверждающие поступление средств, должны обязательно отражать характер поступления и/или характеристику целей, на которые эти средства направляются. В бухгалтерском и налоговом учете должны четко прослеживаться цели, на которые направлены полученные средства. При невыполнении указанных условий полученные кооперативом средства могут быть охарактеризованы как доход кооператива, формирующий налогооблагаемую прибыль.

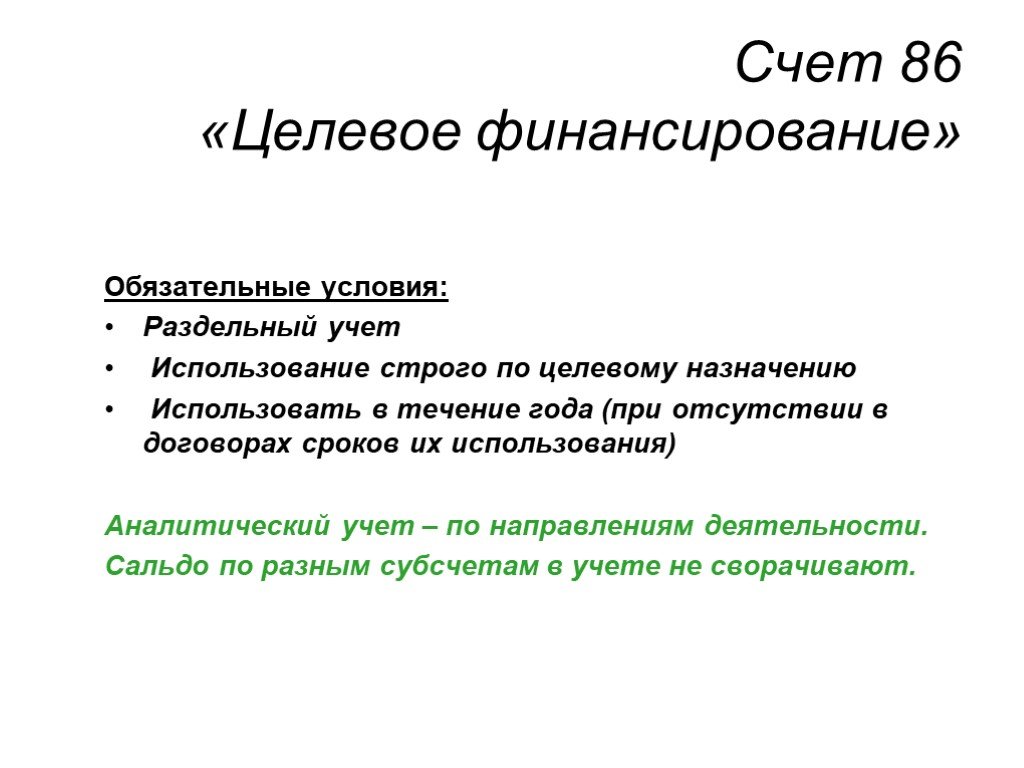

Слайд 35Счет 86 «Целевое финансирование»

Обязательные условия: Раздельный учет Использование строго по целевому назначению Использовать в течение года (при отсутствии в договорах сроков их использования) Аналитический учет – по направлениям деятельности. Сальдо по разным субсчетам в учете не сворачивают.

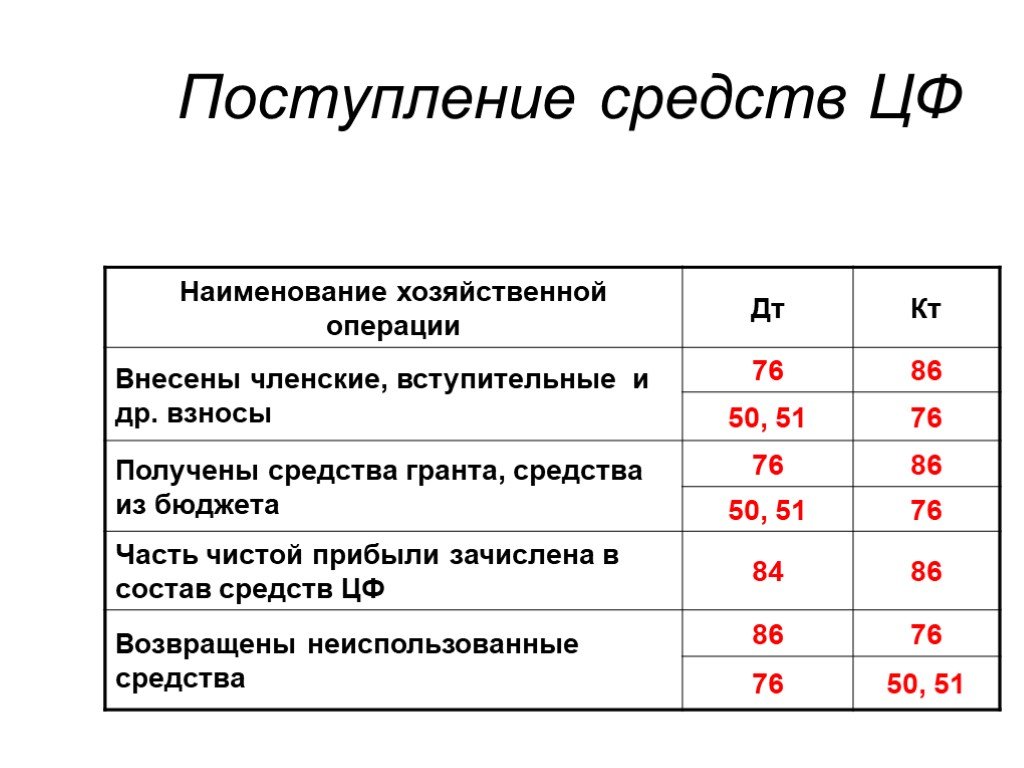

Слайд 36Поступление средств ЦФ

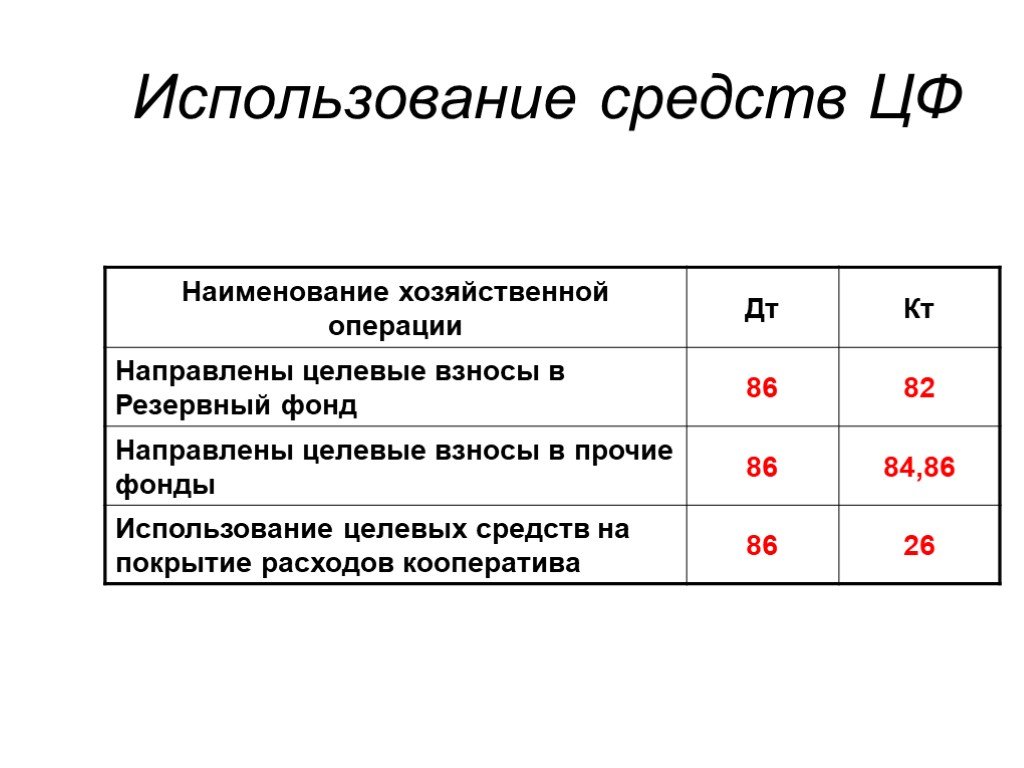

Слайд 37Использование средств ЦФ

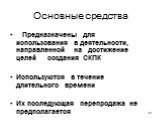

Слайд 38Основные средства

Предназначены для использования в деятельности, направленной на достижение целей создания СКПК Используются в течение длительного времени Их последующая перепродажа не предполагается

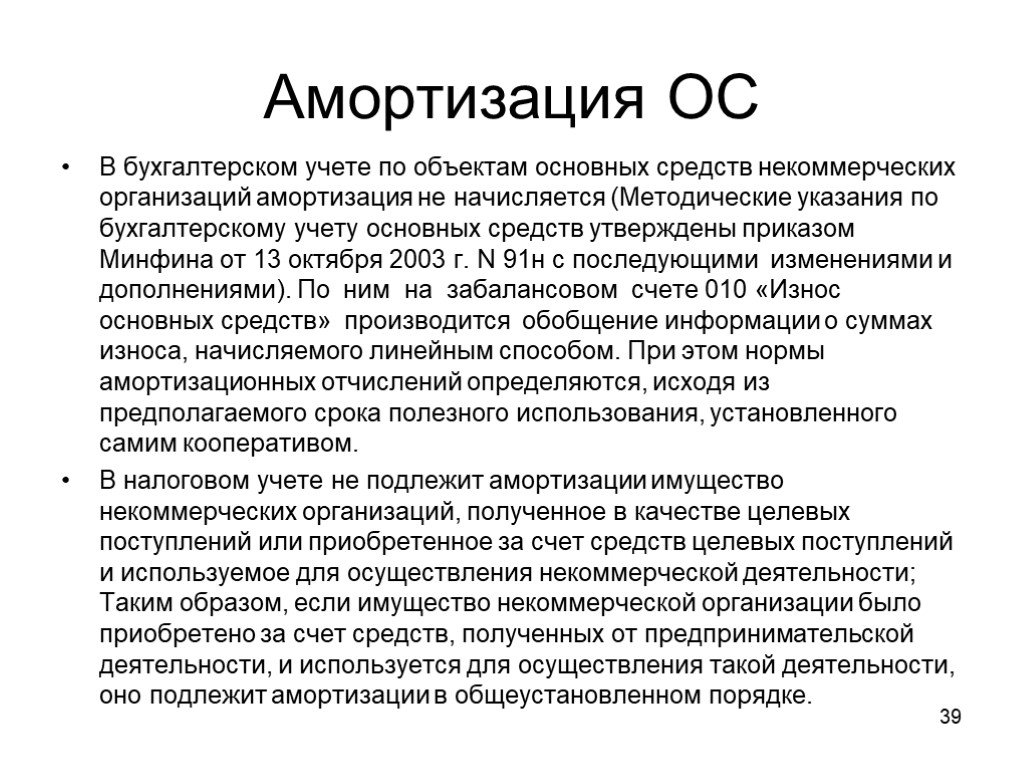

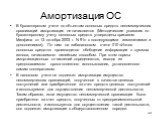

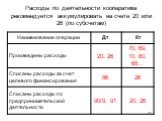

Слайд 39Амортизация ОС

В бухгалтерском учете по объектам основных средств некоммерческих организаций амортизация не начисляется (Методические указания по бухгалтерскому учету основных средств утверждены приказом Минфина от 13 октября 2003 г. N 91н с последующими изменениями и дополнениями). По ним на забалансовом счете 010 «Износ основных средств» производится обобщение информации о суммах износа, начисляемого линейным способом. При этом нормы амортизационных отчислений определяются, исходя из предполагаемого срока полезного использования, установленного самим кооперативом. В налоговом учете не подлежит амортизации имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности; Таким образом, если имущество некоммерческой организации было приобретено за счет средств, полученных от предпринимательской деятельности, и используется для осуществления такой деятельности, оно подлежит амортизации в общеустановленном порядке.

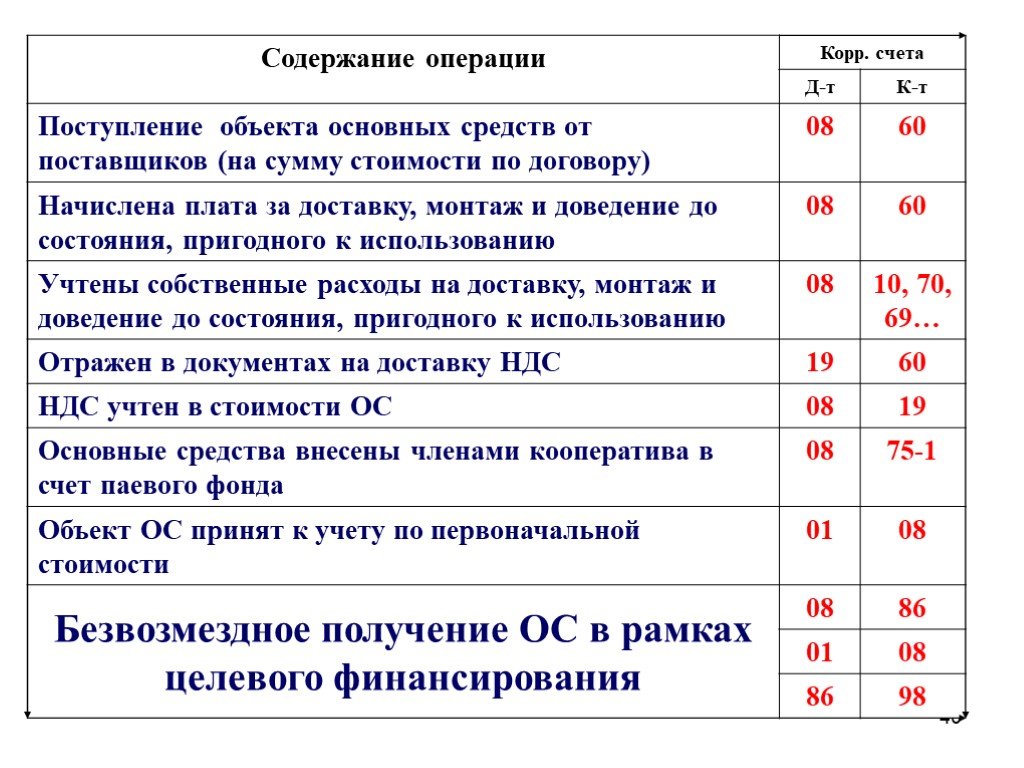

Слайд 40

Слайд 41Выбытие основных средств

Слайд 42Финансовые результаты деятельности кооператива

результаты некоммерческой деятельности результаты предпринимательской деятельности

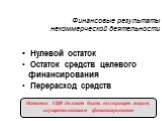

Слайд 43Финансовые результаты некоммерческой деятельности

Нулевой остаток Остаток средств целевого финансирования Перерасход средств

Остаток СЦФ должен быть возвращен лицам, осуществлявшим финансирование

Слайд 44Конечный финансовый результат предпринимательской деятельности СКПК Счет 99 «Прибыли и убытки»

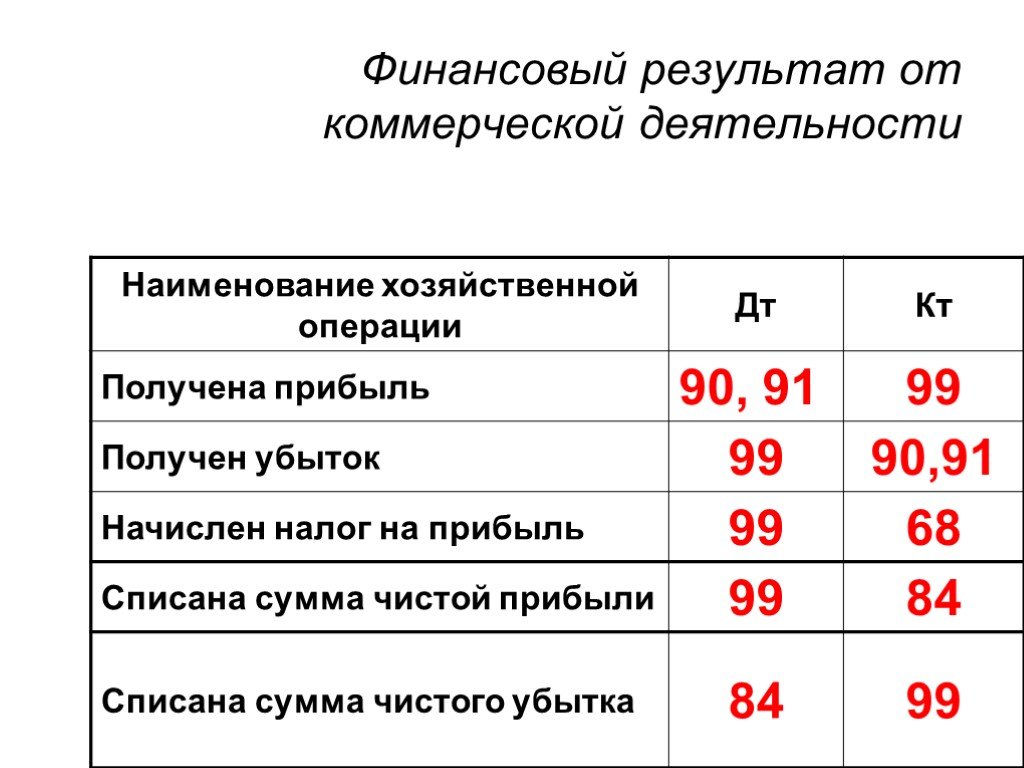

Слайд 45Финансовый результат от коммерческой деятельности

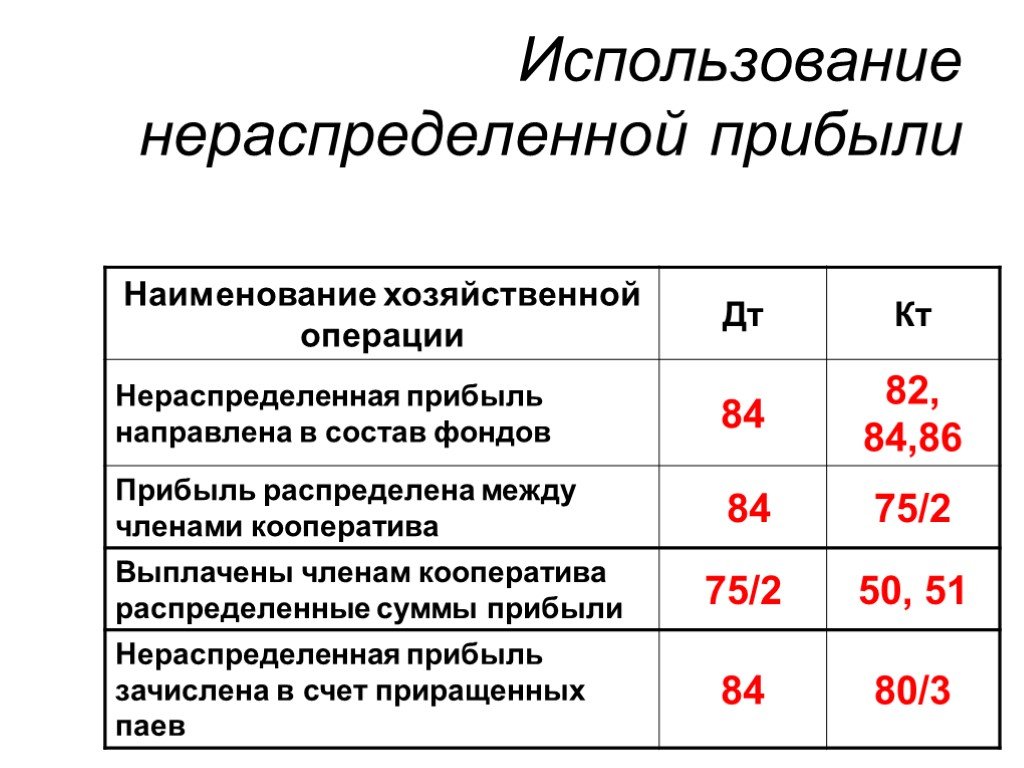

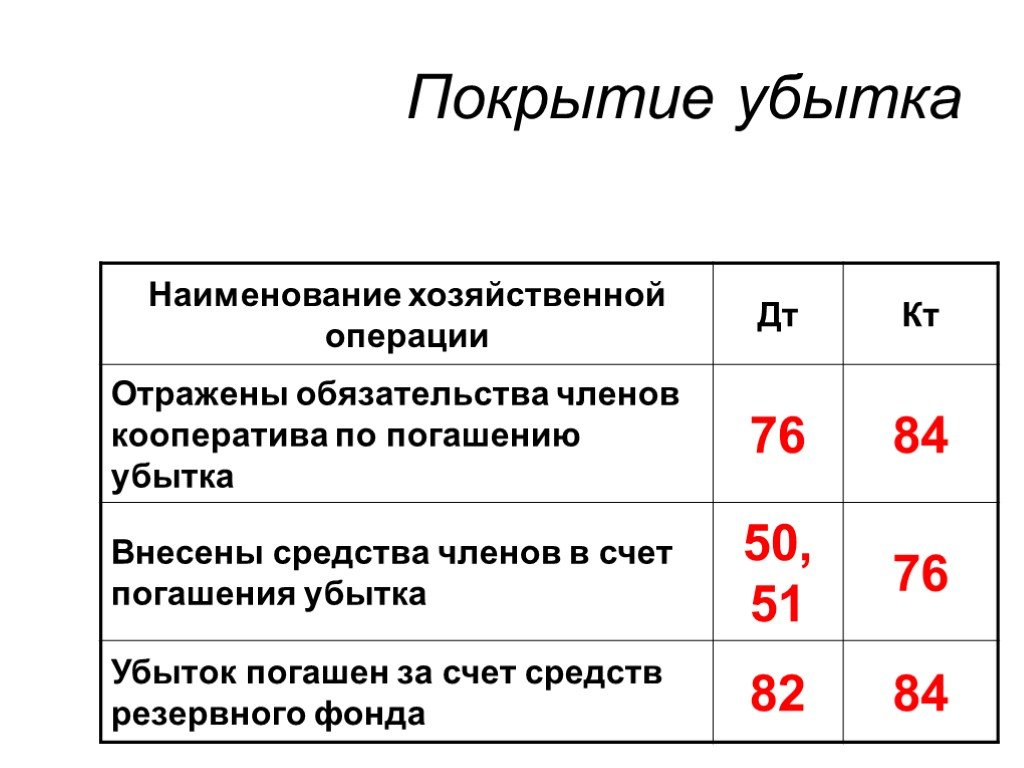

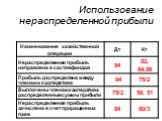

Слайд 46Использование нераспределенной прибыли

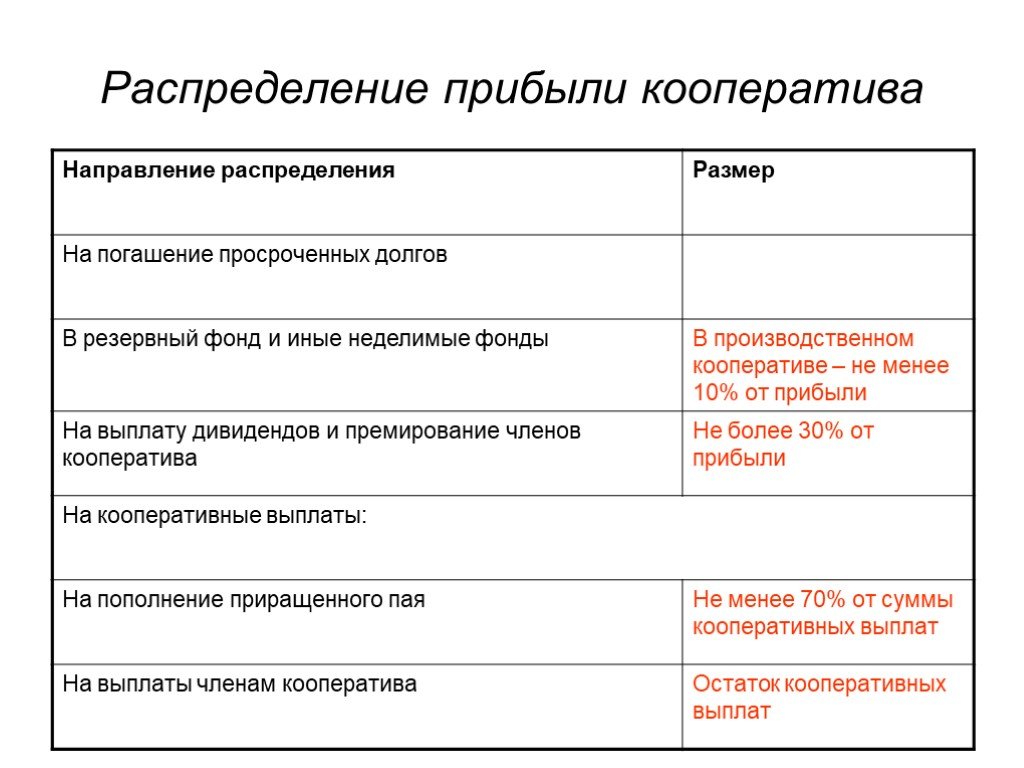

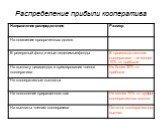

Слайд 48Распределение прибыли кооператива

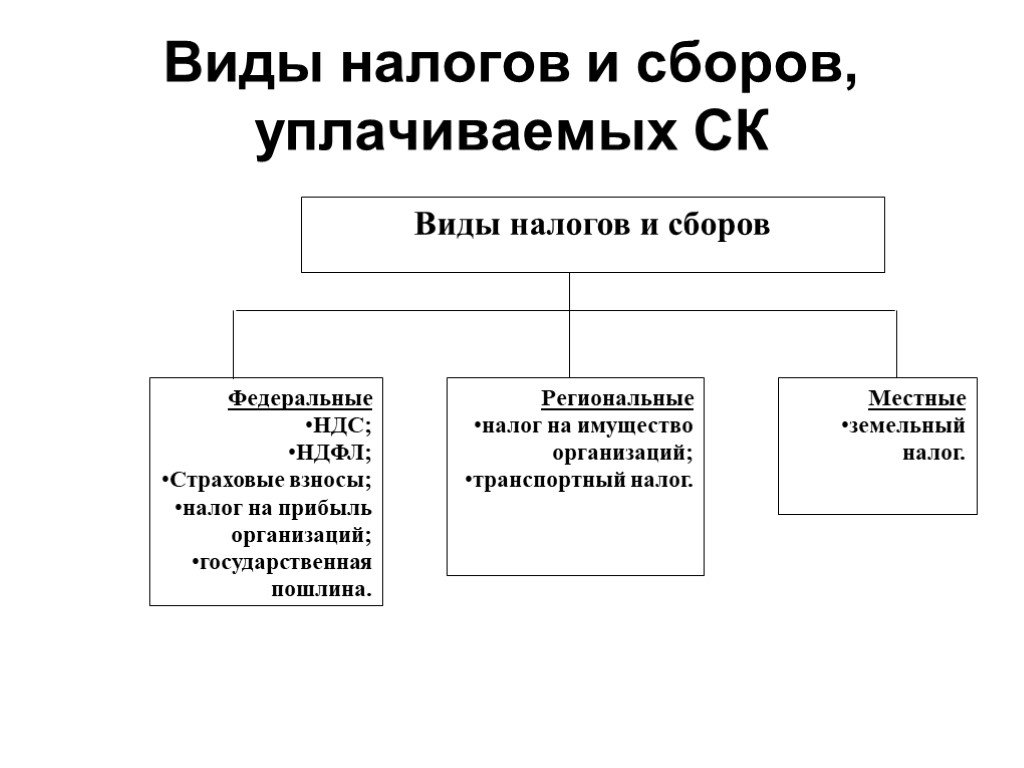

Слайд 49Виды налогов и сборов, уплачиваемых СК

Слайд 50Все налогоплательщики подлежат обязательной постановке на учет в налоговом органе по каждому из налогов, подлежащих уплате.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога.

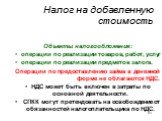

Слайд 51Налог на добавленную стоимость

Объекты налогообложения: операции по реализации товаров, работ, услуг операции по реализации предметов залога. Операции по предоставлению займа в денежной форме не облагаются НДС. НДС может быть включен в затраты по основной деятельности. СПКК могут претендовать на освобождение от обязанностей налогоплательщика по НДС.

Слайд 52Налоговый период – квартал Момент определения налоговой базы - ранняя из дат: - День отгрузки - День оплаты в счет предстоящих поставок

Слайд 53Налог на прибыль организаций

Прибыль = полученные доходы - произведенные расходы

Не увеличивают налогооблагаемую базу по налогу на прибыль: Целевые поступления. К ним относятся: вступительные и членские взносы; целевые средства, полученные из бюджетов (в т.ч. – на возмещение расходов кооператива на выплату процентов по полученным кредитам); другие целевые средства, согласно подп.14, п.1, ст.251 НК РФ. Средства, полученные кооперативом в качестве паевых взносов. Средства, полученные в виде займов (кредитов) привлеченных и в счет погашения займов выданных. В эту группу входят средства, поступившие в счет погашения только основной суммы займа (без процентов).

Слайд 54Проценты, полученные кооперативом по выданным займам – внереализационные доходы.

Затраты, связанные с деятельностью по выдаче займов – внереализационные расходы. К ним в частности относятся: расходы в виде процентов по долговым обязательствам, расходы на услуги банков, судебные издержки и арбитражные сборы, расходы на проведение общего собрания, другие обоснованные расходы. В данную группу попадают практически все расходы СКПК, если они осуществляются не за счет целевых поступлений, являются экономически обоснованными и документально подтвержденными и не противоречат ст. 270 НК РФ. При продаже основных средств, приобретенных за счет целевых поступлений, доход от реализации можно уменьшить только на расходы, непосредственно связанные с этой реализацией.

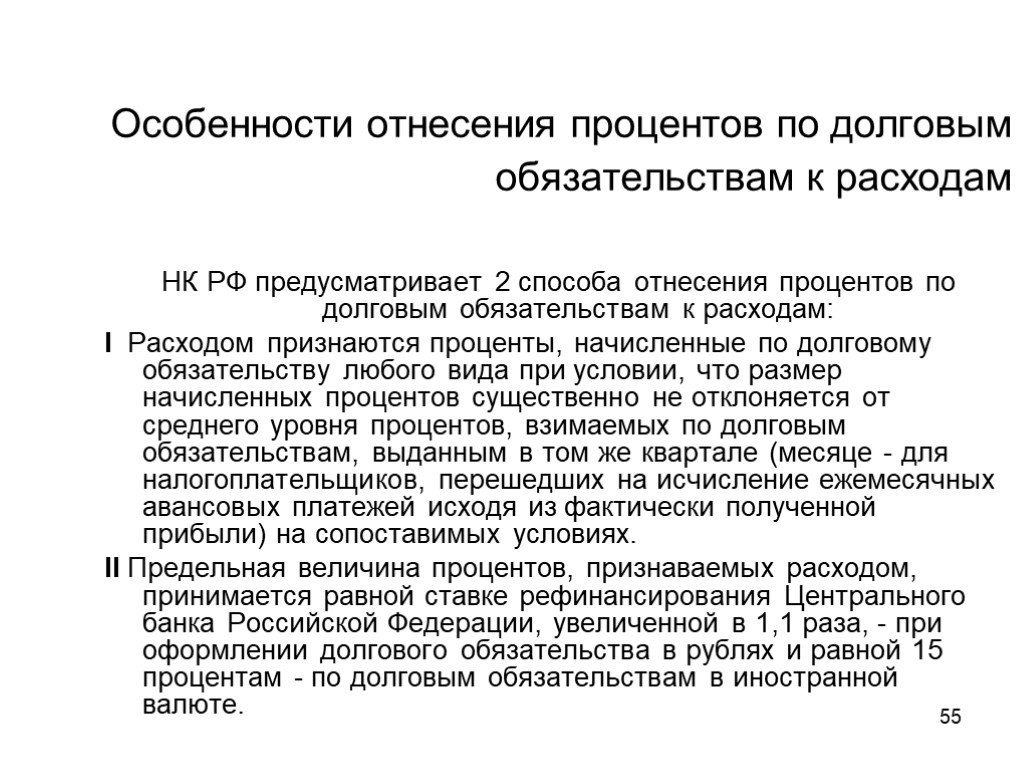

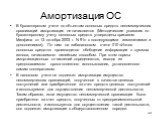

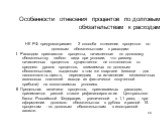

Слайд 55Особенности отнесения процентов по долговым обязательствам к расходам

НК РФ предусматривает 2 способа отнесения процентов по долговым обязательствам к расходам: I Расходом признаются проценты, начисленные по долговому обязательству любого вида при условии, что размер начисленных процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале (месяце - для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли) на сопоставимых условиях. II Предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, - при оформлении долгового обязательства в рублях и равной 15 процентам - по долговым обязательствам в иностранной валюте.

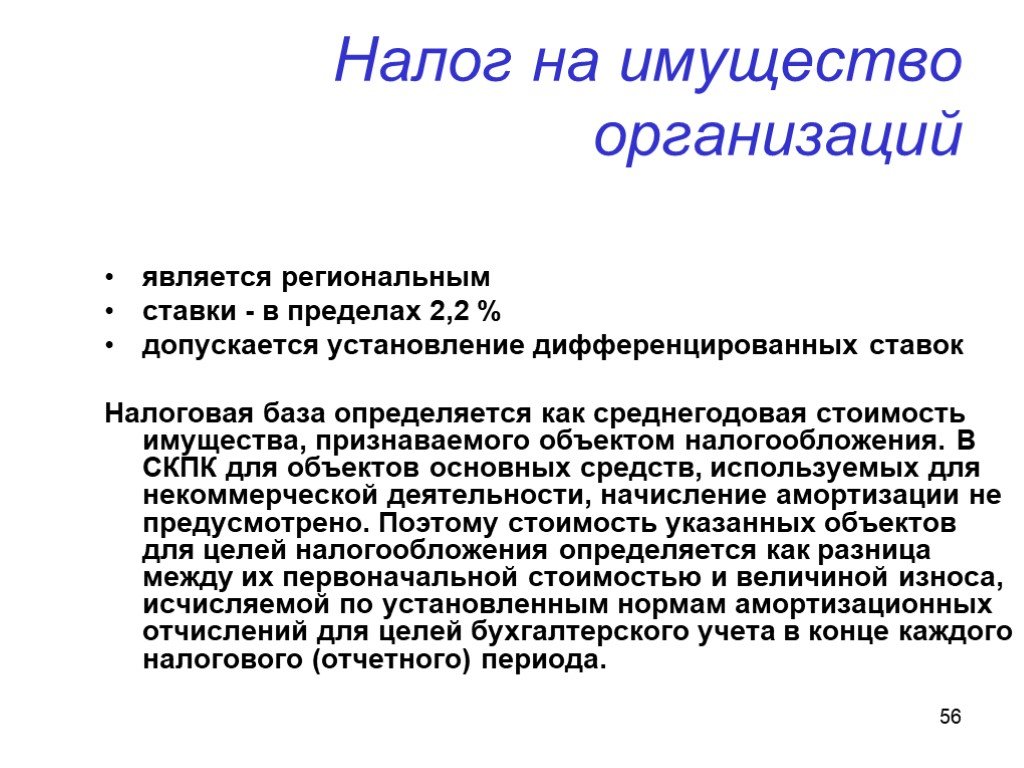

Слайд 56Налог на имущество организаций

является региональным ставки - в пределах 2,2 % допускается установление дифференцированных ставок Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. В СКПК для объектов основных средств, используемых для некоммерческой деятельности, начисление амортизации не предусмотрено. Поэтому стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

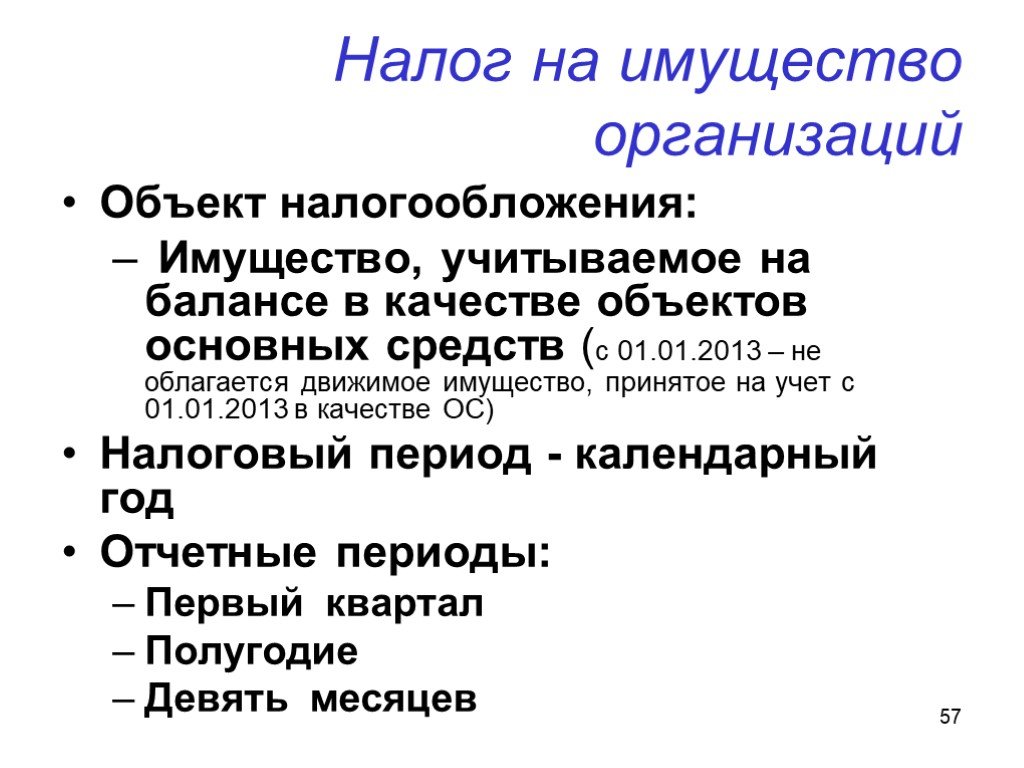

Слайд 57Объект налогообложения: Имущество, учитываемое на балансе в качестве объектов основных средств (c 01.01.2013 – не облагается движимое имущество, принятое на учет с 01.01.2013 в качестве ОС) Налоговый период - календарный год Отчетные периоды: Первый квартал Полугодие Девять месяцев

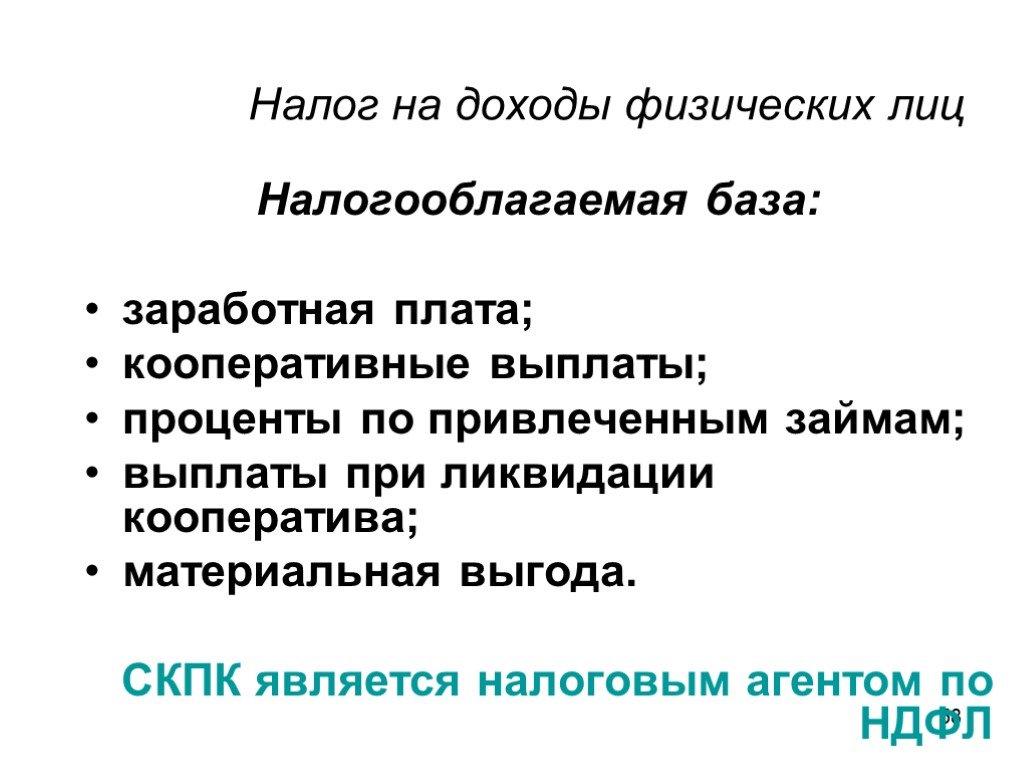

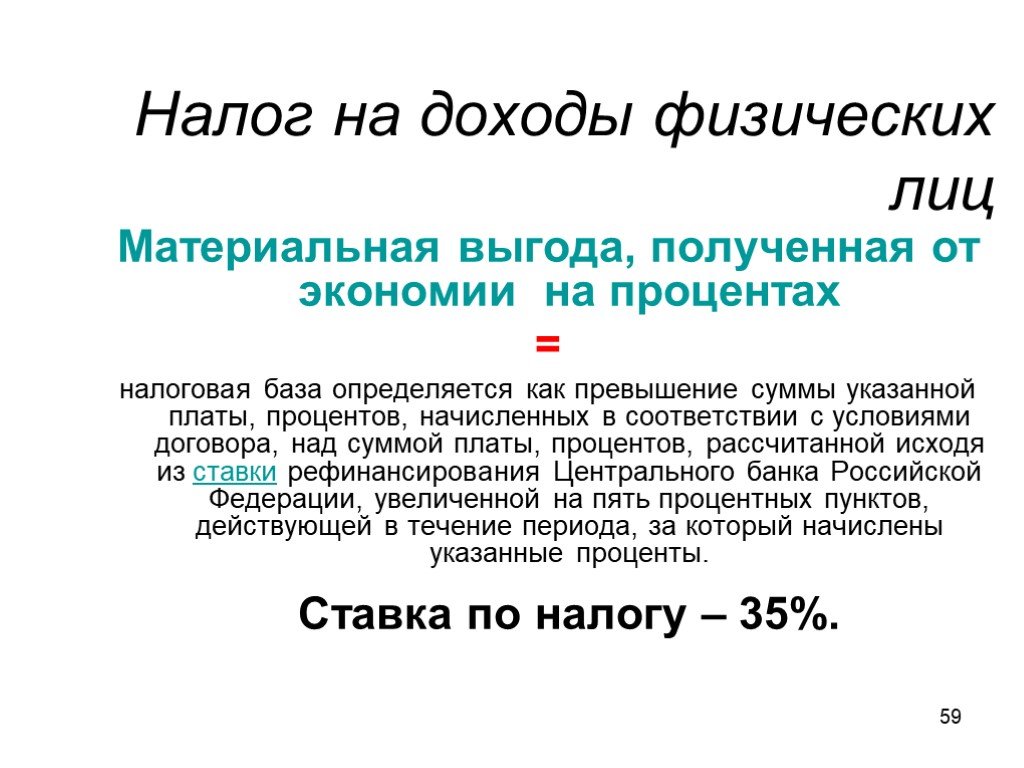

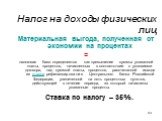

Слайд 58Налог на доходы физических лиц

Налогооблагаемая база: заработная плата; кооперативные выплаты; проценты по привлеченным займам; выплаты при ликвидации кооператива; материальная выгода. СКПК является налоговым агентом по НДФЛ

Слайд 59Материальная выгода, полученная от экономии на процентах = налоговая база определяется как превышение суммы указанной платы, процентов, начисленных в соответствии с условиями договора, над суммой платы, процентов, рассчитанной исходя из ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который начислены указанные проценты. Ставка по налогу – 35%.

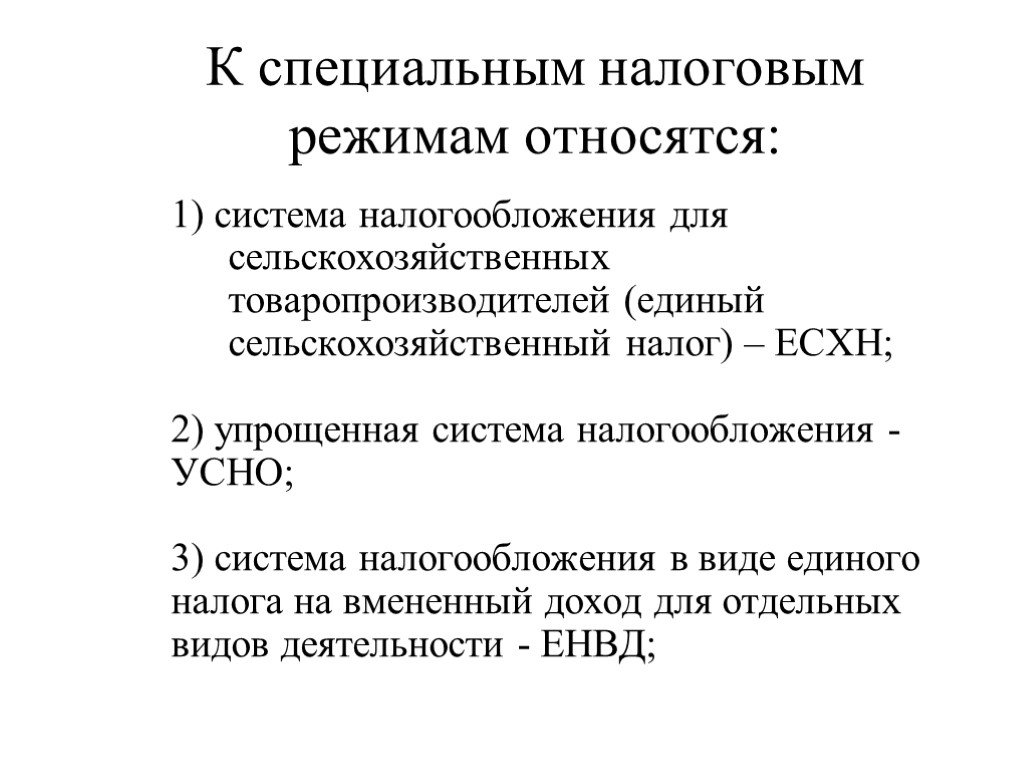

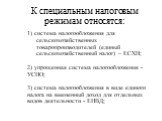

Слайд 60К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) – ЕСХН; 2) упрощенная система налогообложения - УСНО; 3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности - ЕНВД;

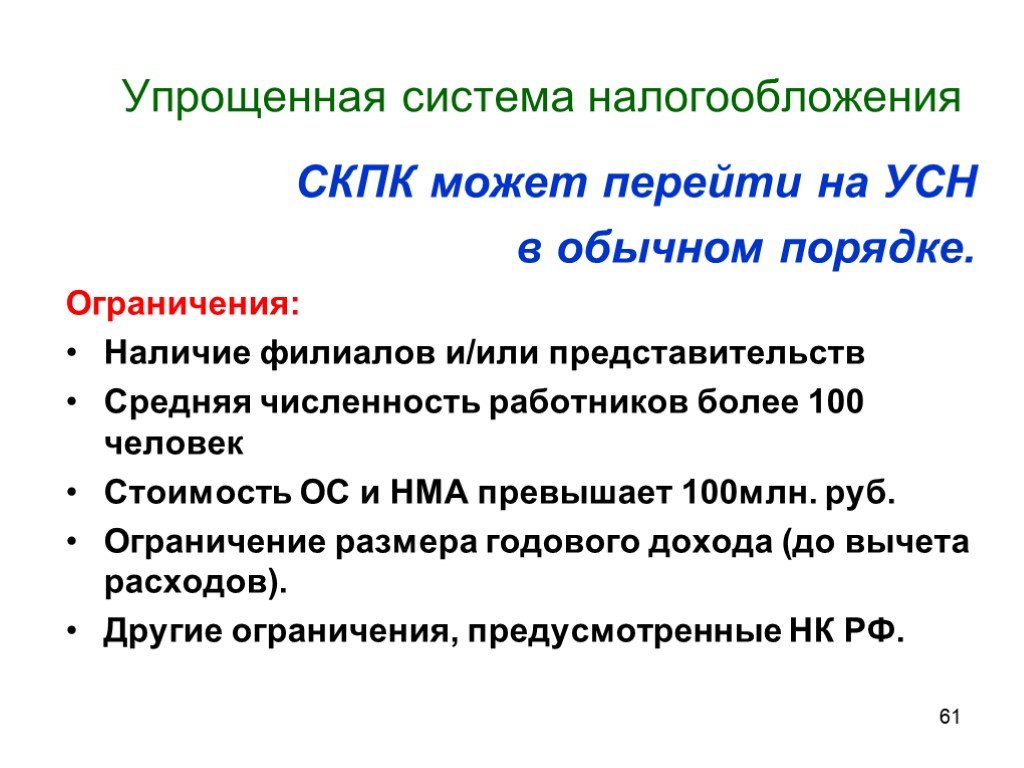

Слайд 61Упрощенная система налогообложения

СКПК может перейти на УСН в обычном порядке. Ограничения: Наличие филиалов и/или представительств Средняя численность работников более 100 человек Стоимость ОС и НМА превышает 100млн. руб. Ограничение размера годового дохода (до вычета расходов). Другие ограничения, предусмотренные НК РФ.

Слайд 62Бухгалтерский учет в СКПК при переходе на УСН ведется в полном объеме:

Члены кооператива имеют право на доступ к информации о деятельности кооператива. По итогам финансового года кооператив должен распределять полученную прибыль или полученный убыток (по данным бухгалтерского учета) между своими членами.

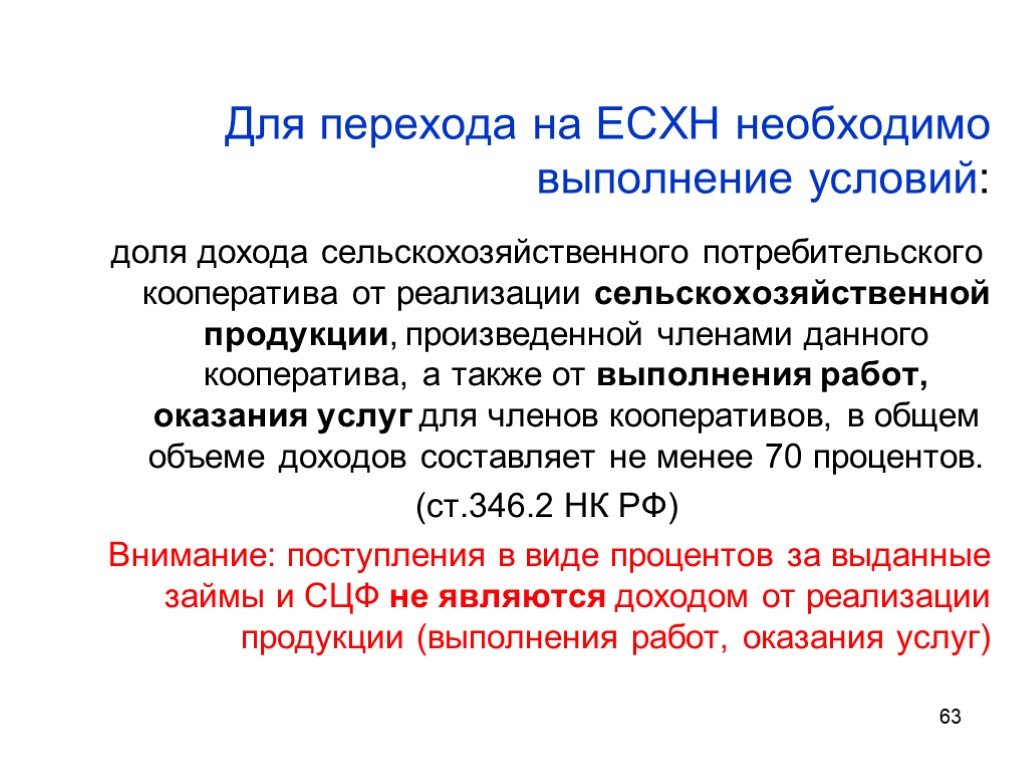

Слайд 63Для перехода на ЕСХН необходимо выполнение условий:

доля дохода сельскохозяйственного потребительского кооператива от реализации сельскохозяйственной продукции, произведенной членами данного кооператива, а также от выполнения работ, оказания услуг для членов кооперативов, в общем объеме доходов составляет не менее 70 процентов. (ст.346.2 НК РФ) Внимание: поступления в виде процентов за выданные займы и СЦФ не являются доходом от реализации продукции (выполнения работ, оказания услуг)

Слайд 64Бухгалтерская отчетность

единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности. Формируется на основе данных бухгалтерского учета

Требования к бухгалтерской отчетности: Достоверность и полнота Нейтральность информации

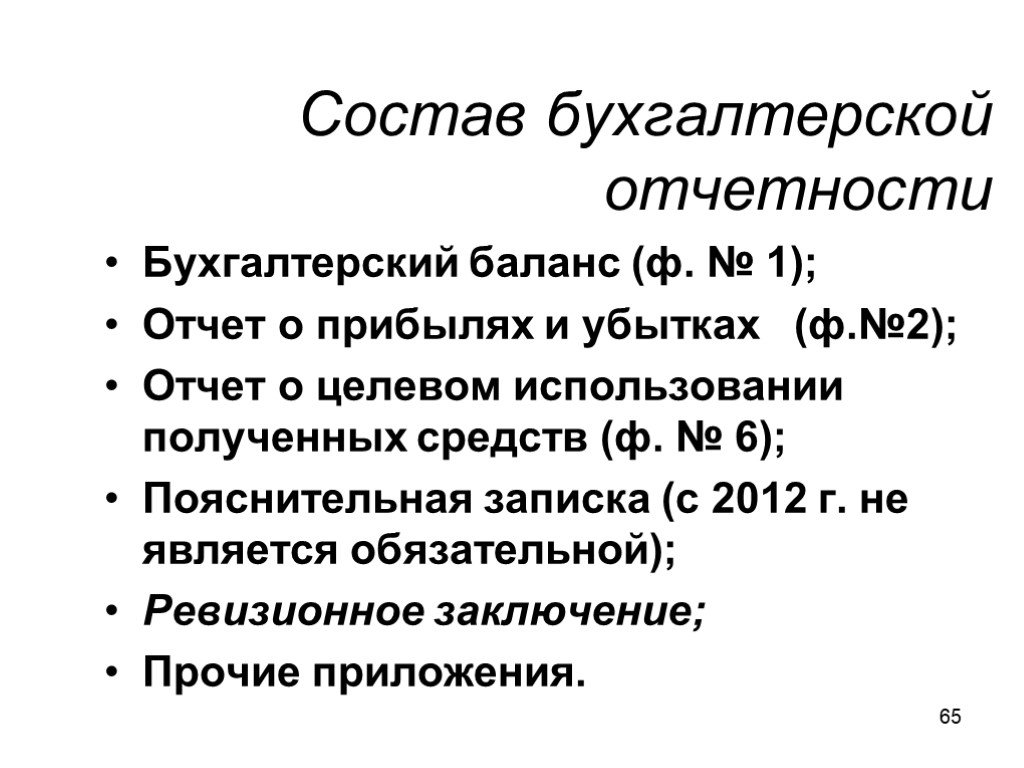

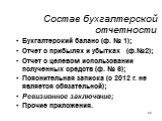

Слайд 65Состав бухгалтерской отчетности

Бухгалтерский баланс (ф. № 1); Отчет о прибылях и убытках (ф.№2); Отчет о целевом использовании полученных средств (ф. № 6); Пояснительная записка (с 2012 г. не является обязательной); Ревизионное заключение; Прочие приложения.

Слайд 66Основные положения

Отчетность подписывают руководитель и главный бухгалтер кооператива Годовой отчет и бухгалтерский баланс подлежат утверждению общим собранием членов кооператива

Слайд 67Налоговая отчетность

Кооперативы представляют в налоговые органы налоговые декларации по тем налогам, которые они обязаны уплачивать Начиная с 2008 года представлять налоговые декларации в электронном виде обязаны все налогоплательщики, среднесписочная численность работников которых за предыдущий год превышает 100 человек (абз. 2 п. 3 ст. 80 НК РФ).