Презентация "Кредитование физических лиц коммерческим банком" по экономике – проект, доклад

Презентацию на тему "Кредитование физических лиц коммерческим банком" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Экономика. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 13 слайд(ов).

Слайды презентации

Список похожих презентаций

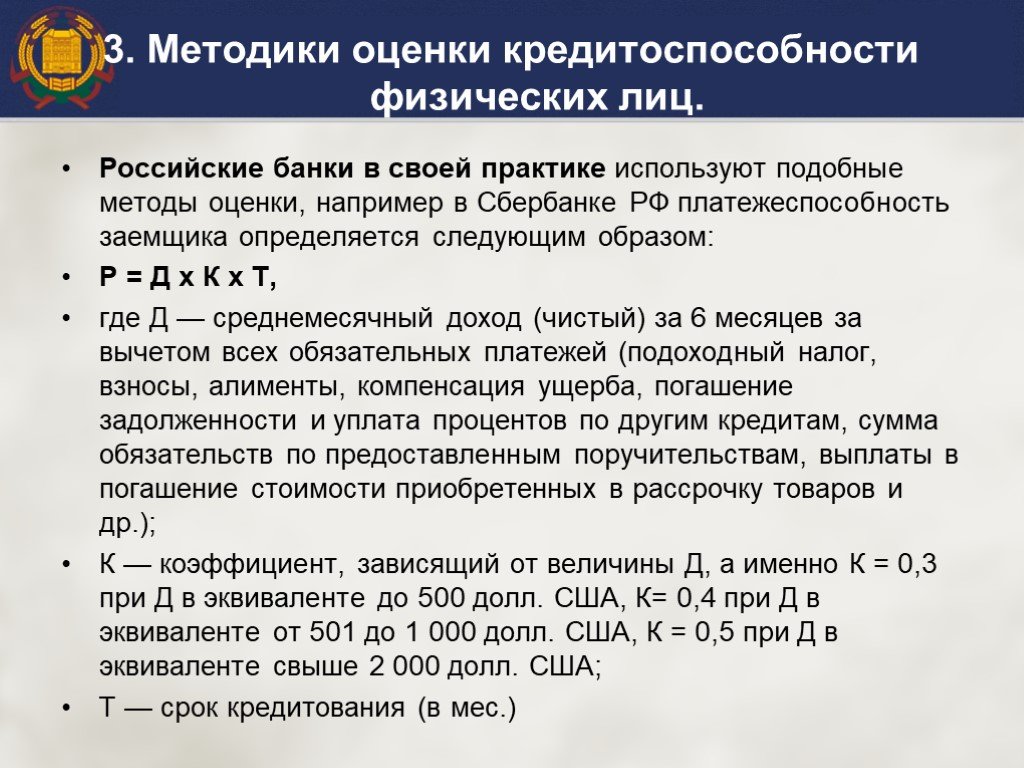

Кредитование физических лиц коммерческим банком

Жоспар: 1.Ақша нарығы туралы түсінік 2.Ақша нарығының функциялары 3.Ақша нарығының қаржы құралдары. 1. Ақша нарығы туралы түсінік. АҚША НАРЫҒЫ - шаруашылық ...Налог на имущество физических лиц

Кто признается плательщиком налога на имущество физических лиц? Плательщиками налога на имущество физических лиц признаются граждане, имеющие в собственности ...Налог на доходы физических лиц

1.НАЛОГОПЛАТЕЛЬЩИКИ. ПЛАТЕЛЬЩИКИ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ. 2.ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ. ПРИМЕРЫ ДОХОДОВ ОТ ИСТОЧНИКОВ В РФ. дивиденды и проценты, ...Кредитный брокер - для физических лиц

Рефинансировать существующую задолженность? Необходимо расширить жилплощадь? Необходим автомобиль? Нужны деньги на другие цели? Не к кому обратиться? ...Несостоятельность (банкротство) юридических лиц и индивидуальных предпринимателей

СОДЕРЖАНИЕ. 1. Понятие и признаки несостоятельности (банкротства). 2. Правовой статус арбитражного управляющего 3. Предупреждение банкротства 4. Процедуры ...Кредитование малого бизнеса в Санкт-Петербурге

Основные понятия. Расширенное понятие малого бизнеса – это мобильная совокупность юридических и физических лиц-малых предпринимателей, не являющихся ...Кредитование

«Мираф-Банк» на рынке ипотечного кредитования. Программы кредитования. ЗАО КБ «Мираф-Банк» основан в 1993 году и является универсальным динамично ...Причины появления и виды банков. Кредитование

Понятия:. Банк Функции банков (банковские услуги) Кредитование Маржа Виды банков: эмиссионный банк коммерческий банк. История появления банков. Древний ...Кредитный брокер - для юридических лиц

Нужно рефинансировать займ? Не хватает залогов чтобы оформить кредитную линию? Пора удешевить обслуживание в банке? Правильно подобрать кредитный ...Рыночная экономика

План:. Что такое рынок? Рынок способствует: Слово «экономика» Виды рынка:1)Непродовольственные товары 2)Сельскохозяйственный рынок 3)Рынок капитала ...Семейная экономика как наука, ее задачи

Виды доходов и расходов семьи. Семейная экономика – наука о повседневной экономической жизни семьи. Семейная экономика – умение разобраться со своими ...экономика для физиков

Цели: - Формирование у студентов основы экономического мышления путем изучения главных разделов экономической науки - Получение необходимых знаний ...Военная экономика России: смена парадигмы?

Проблемные области. Военное планирование Военно-техническая политика Военный бюджет Военно-экономическая теория. Риски военного планирования. Разрыв ...Что такое экономика?

Я думаю, что узнаю… Мне хотелось бы узнать о…. «Экос» - дом «Искусство ведения домашнего хозяйства». промышленность Э К ОНОМИ К А торговля строительство ...Что такое экономика?

Урок № 9. Тема: «Что такое экономика?». Цели и задачи:. На занятии мы будем объяснять понятия «производители», «потребители», «экономика», «производство; ...Институциональная экономика (преподавание базового курса)

Представление и обсуждение методов и приемов преподавания базового курса "Институциональная экономика" в вузовском учебном процессе на примере Красноярского ...Человек и экономика

О чем ты узнаешь Как экономика служит людям Все ли выгодно производить Что такое бизнес Как меняли свой облик деньги. На какие вопросы ответишь Зачем ...Зачем нужна экономика?

Древняя Греция: «экономика» - законы домашнего хозяйства. 1)Экономика – хозяйство, совокупность средств, объектов, процессов, используемых людьми ...Институциональная экономика

Что будет сегодня? Готовиться к новому году полезно . Вспомним события прошлой недели. Институты существуют не просто так, у них есть важные функции! ...занимательная экономика

4 лишний загадки шарады ребусы задачки. . На дереве этом белые гроздья- цветы Душистые и удивительной красоты Если букву в этом слове потерять Вид ...Советы как сделать хороший доклад презентации или проекта

- Постарайтесь вовлечь аудиторию в рассказ, настройте взаимодействие с аудиторией с помощью наводящих вопросов, игровой части, не бойтесь пошутить и искренне улыбнуться (где это уместно).

- Старайтесь объяснять слайд своими словами, добавлять дополнительные интересные факты, не нужно просто читать информацию со слайдов, ее аудитория может прочитать и сама.

- Не нужно перегружать слайды Вашего проекта текстовыми блоками, больше иллюстраций и минимум текста позволят лучше донести информацию и привлечь внимание. На слайде должна быть только ключевая информация, остальное лучше рассказать слушателям устно.

- Текст должен быть хорошо читаемым, иначе аудитория не сможет увидеть подаваемую информацию, будет сильно отвлекаться от рассказа, пытаясь хоть что-то разобрать, или вовсе утратит весь интерес. Для этого нужно правильно подобрать шрифт, учитывая, где и как будет происходить трансляция презентации, а также правильно подобрать сочетание фона и текста.

- Важно провести репетицию Вашего доклада, продумать, как Вы поздороваетесь с аудиторией, что скажете первым, как закончите презентацию. Все приходит с опытом.

- Правильно подберите наряд, т.к. одежда докладчика также играет большую роль в восприятии его выступления.

- Старайтесь говорить уверенно, плавно и связно.

- Старайтесь получить удовольствие от выступления, тогда Вы сможете быть более непринужденным и будете меньше волноваться.

Информация о презентации

Дата добавления:23 ноября 2018

Категория:Экономика

Содержит:13 слайд(ов)

Поделись с друзьями:

Скачать презентацию