Слайд 1Финансы предприятия

1 Сущность и функционирование финансов 2 Финансы предприятия 3 Финансовый механизм 4 Фондовый рынок

Слайд 21 Сущность и функционирование финансов

Финансы – это денежные отношения, возникающие в процессе распределения и перераспределения стоимости валового общественного продукта и части национального богатства в связи с формированием денежных доходов и накоплений у субъектов хозяйствования и государства, и использование их на развитие материальной и нематериальной сферы, решение социальных проблем и других потребностей государства и субъектов хозяйствования, населения

Слайд 3на уровне предприятий (и их объединений): возмещение стоимости потребленных средств производства и образование доходов в различных формах; создание фондов целевого назначения (фонды развития производства и социальной сферы, фонд оплаты труда и материального поощрения и др.); на уровне государства: создание финансовых ресурсов для содержания и развития непроизводственной сферы (культуры, науки, образования); создание бюджетных резервов; создание страховых и внебюджетных фондов

Распределительная функция финансов

Слайд 4Отслеживаются: пропорции в распределении денежных средств; своевременность поступления финансовых ресурсов в распоряжение субъектов хозяйствования; экономичность и эффективность использования финансовых ресурсов Инструментами реализации контрольной функции являются: достоверная финансовая информация; жесткая финансовая дисциплина

Контрольная функция финансов

Слайд 5финансы предприятий, учреждений, организаций; страхование; государственные финансы

Три крупные сферы совокупности финансовых отношений

Слайд 6Финансовая система

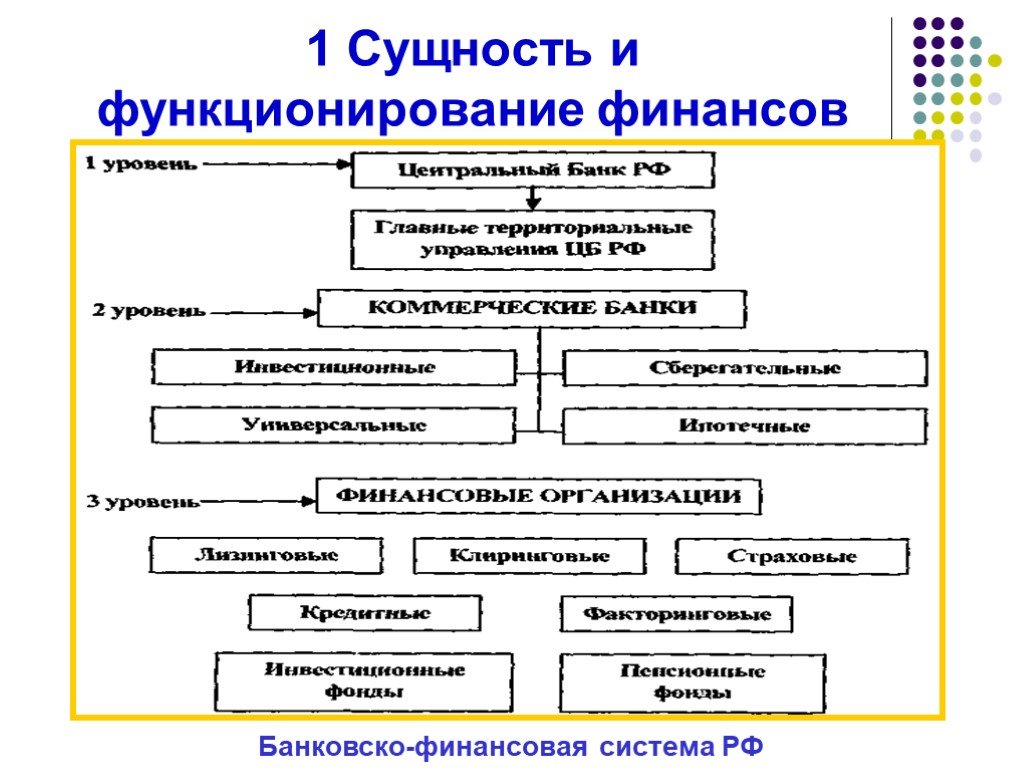

Слайд 7Банковско-финансовая система РФ

Слайд 8проведение единой кредитно- финансовой политики в стране; эмиссия наличных и безналичных денежных средств; контроль за деятельностью кредитных организаций; выдача и отзыв банковских лицензий; финансирование и кредитование государственной и международной деятельности страны

Основные функции Центрального Банка

Слайд 9кредитование предприятий и населения; проведение депозитных операций; расчетно-кассовое обслуживание предприятий; операции с ценными бумагами; операции с валютой и драгоценными металлами.

Основные функции коммерческих банков

Слайд 102 Финансы предприятия

самостоятельность в области финансово-хозяйственной деятельности; самофинансирование; заинтересованность в результатах деятельности; ответственность за результаты деятельности; образование финансовых резервов; разделение средств на собственные и заёмные; первоочерёдность выполнения обязательств перед бюджетом и государственными внебюджетными фондами; финансовый контроль за деятельностью предприятия

Принципы организации финансов предприятий

Слайд 11Взносы учредителей(формирование уставного капитала может сопровождаться получением дополнительного капитала, состоящего из эмиссионного дохода, полученного при продаже акций по курсовой стоимости, превышающей номинальную, и резервом от переоценки долгосрочных материальных активов) Накапливаемый: Основной (прибыль от производственной и финансовой деятельности, накапливаемая в виде резервного капитала, нераспределенной прибыли предшествующего и отчетного периодов и фондов накопления); Амортизационные отчисления; Увеличение стоимости основного капитала при переоценке основных фондов, что формирует величину добавочного капитала

Собственный капитал предприятия (внутренний источник)

Слайд 12Образуется за счет кредитов государственных и региональных органов, долгосрочных кредитов банков и других инвестиционных организаций, а также облигационных займов. Основными видами заемных средств краткосрочного назначения являются краткосрочные кредиты банков и других кредитных организаций и коммерческие кредиты, оформленные в виде простых векселей

Заемный капитал предприятия (внешний источник)

Слайд 13Состав финансового капитала

Слайд 14Формирование средств предприятия

Слайд 15Платежи финансово-банковским организациям по выполнению финансовых обязательств по уплате налогов, банковских процентов за пользование кредитами, погашение ссуд, страховые платежи; Инвестирование собственных средств в капитальные затраты, связанные с расширением производства, техническим перевооружением, переходом на новые прогрессивные технологии; Инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на финансовом рынке, акции и облигации других эмитентов, государственные займы и ценные бумаги; Выплата дивидендов по акциям и процентов по облигациям; Направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера; Использование финансовых ресурсов на благотворительные цели, спонсирование различных мероприятий

Основные направления расходования финансовых ресурсов предприятия

Слайд 16Денежные фонды предприятия

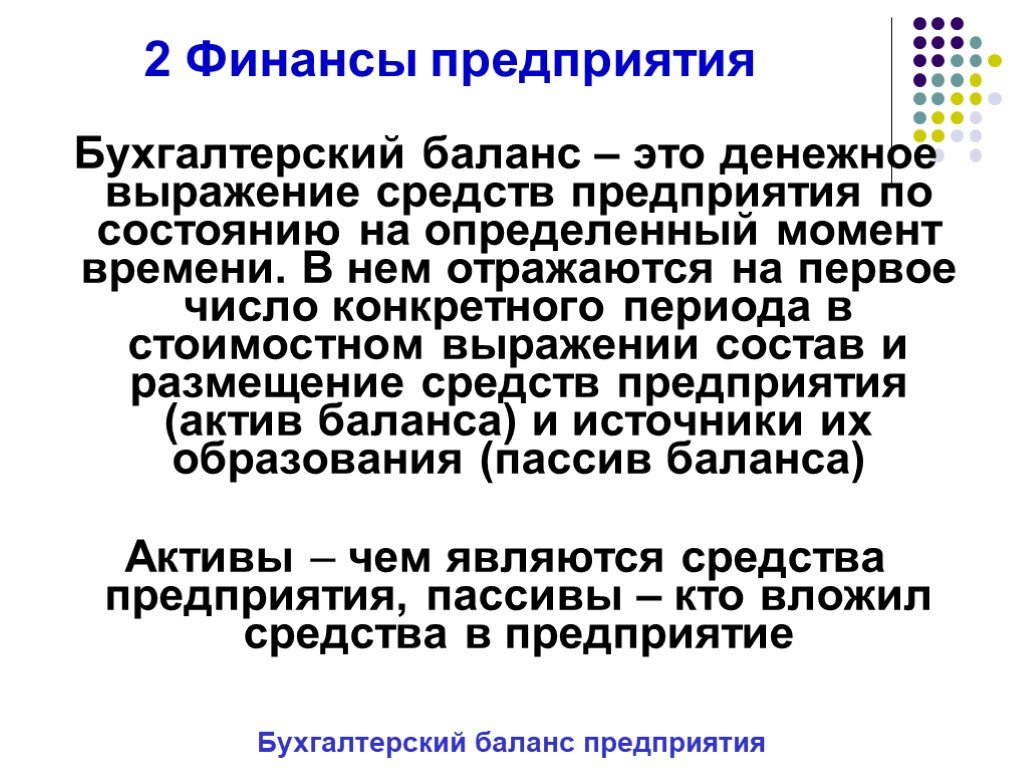

Слайд 17Бухгалтерский баланс – это денежное выражение средств предприятия по состоянию на определенный момент времени. В нем отражаются на первое число конкретного периода в стоимостном выражении состав и размещение средств предприятия (актив баланса) и источники их образования (пассив баланса) Активы – чем являются средства предприятия, пассивы – кто вложил средства в предприятие

Бухгалтерский баланс предприятия

Слайд 18

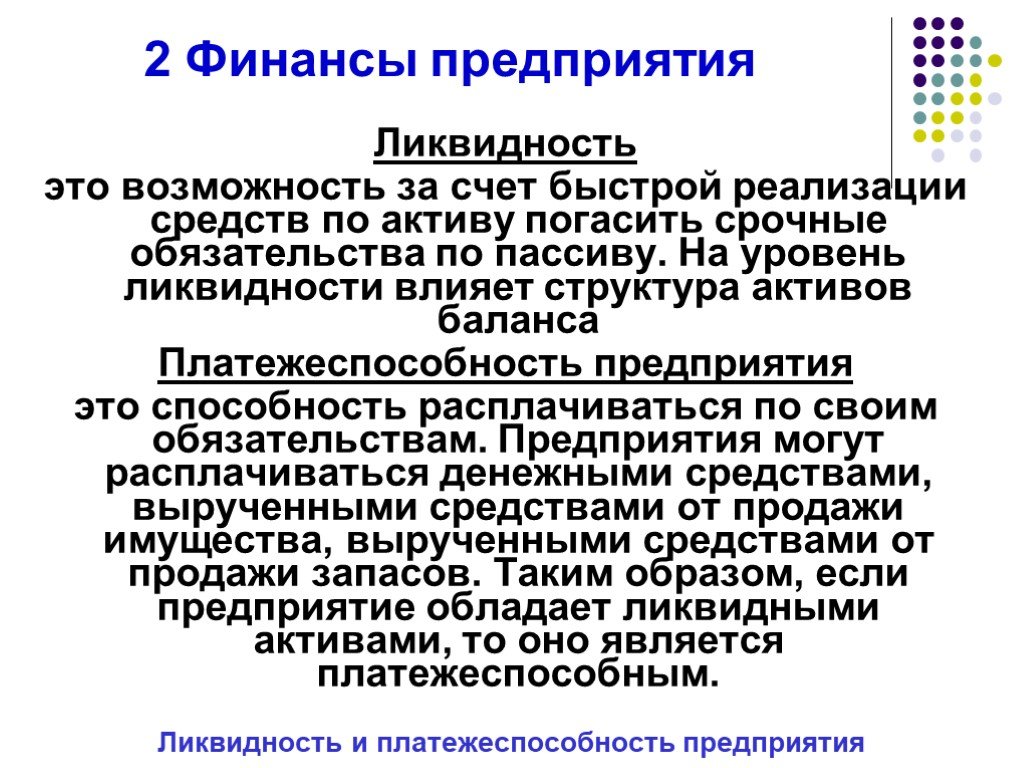

Слайд 19Ликвидность это возможность за счет быстрой реализации средств по активу погасить срочные обязательства по пассиву. На уровень ликвидности влияет структура активов баланса Платежеспособность предприятия это способность расплачиваться по своим обязательствам. Предприятия могут расплачиваться денежными средствами, вырученными средствами от продажи имущества, вырученными средствами от продажи запасов. Таким образом, если предприятие обладает ликвидными активами, то оно является платежеспособным.

Ликвидность и платежеспособность предприятия

Слайд 203 Финансовый механизм

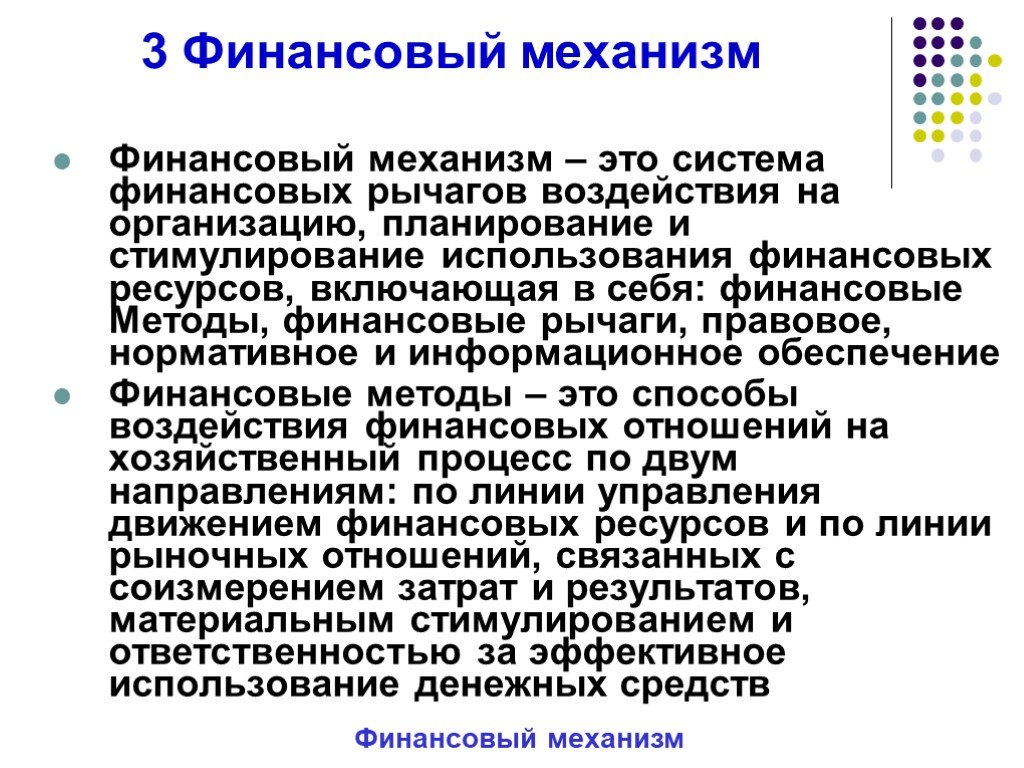

Финансовый механизм – это система финансовых рычагов воздействия на организацию, планирование и стимулирование использования финансовых ресурсов, включающая в себя: финансовые Методы, финансовые рычаги, правовое, нормативное и информационное обеспечение Финансовые методы – это способы воздействия финансовых отношений на хозяйственный процесс по двум направлениям: по линии управления движением финансовых ресурсов и по линии рыночных отношений, связанных с соизмерением затрат и результатов, материальным стимулированием и ответственностью за эффективное использование денежных средств

Финансовый механизм

Слайд 21

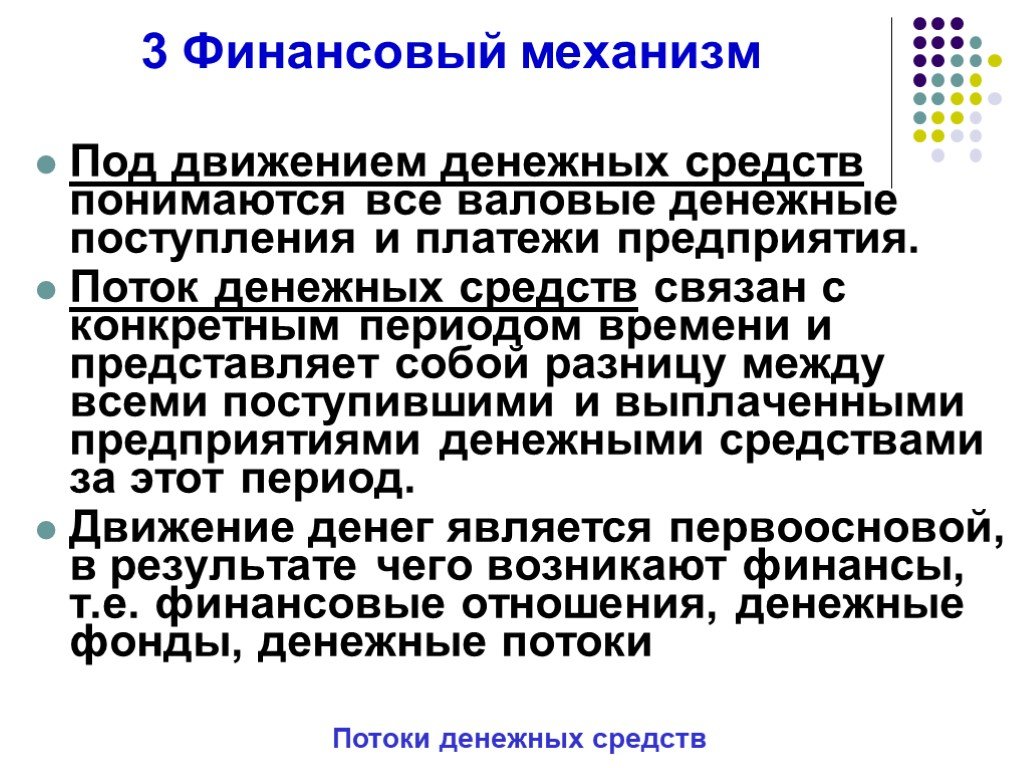

Слайд 22Под движением денежных средств понимаются все валовые денежные поступления и платежи предприятия. Поток денежных средств связан с конкретным периодом времени и представляет собой разницу между всеми поступившими и выплаченными предприятиями денежными средствами за этот период. Движение денег является первоосновой, в результате чего возникают финансы, т.е. финансовые отношения, денежные фонды, денежные потоки

Потоки денежных средств

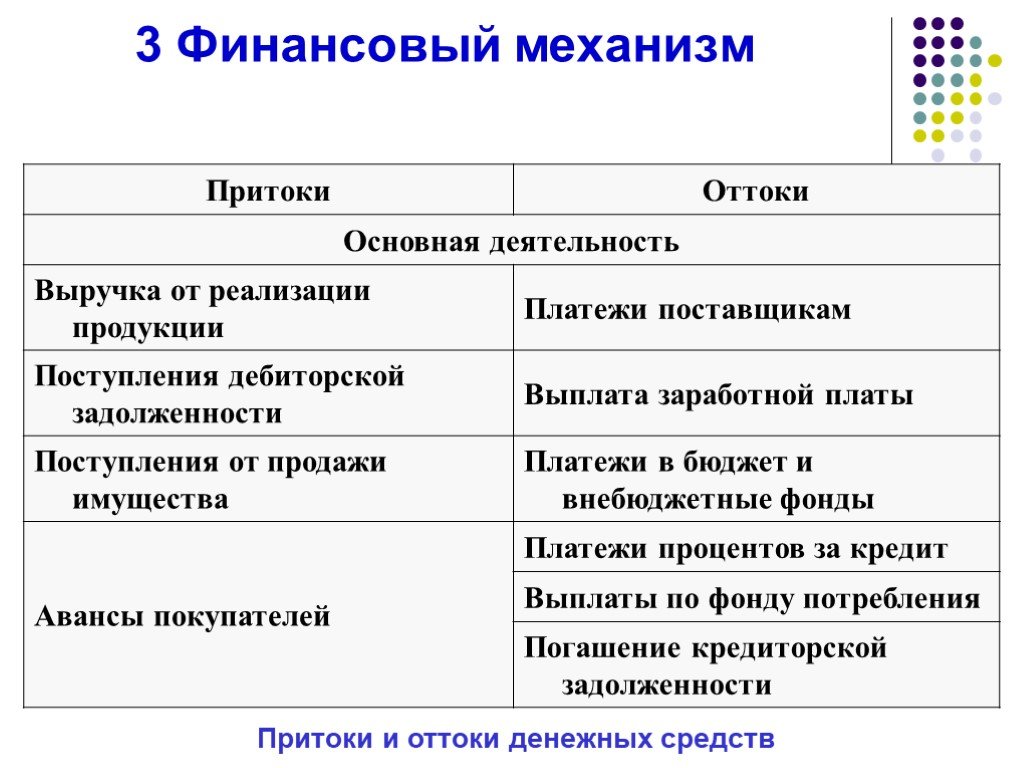

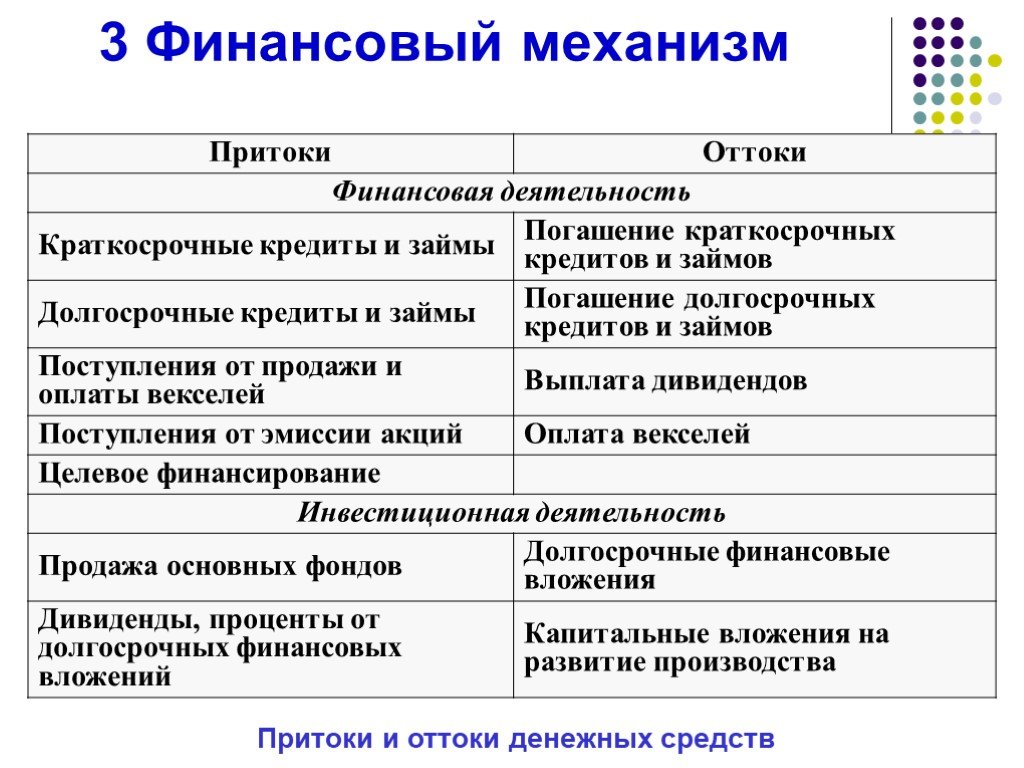

Слайд 23Притоки и оттоки денежных средств

Слайд 24

Слайд 25системный и постоянный финансовый анализ их деятельности; организация оборотных средств в соответствии с существующими требованиями с целью оптимизации финансового состояния; оптимизация распределения прибыли и выбор наиболее эффективной дивидендной политики; более широкое внедрение коммерческого кредита и вексельного обращения с целью оптимизации источников денежных средств и воздействия на банковскую систему;

Направления совершенствования финансовой работы

Слайд 26оптимизация затрат предприятия; использование лизинговых отношений с целью развития производства; оптимизация структуры имущества и источников его формирования с целью недопущения неудовлетворительной структуры баланса; разработка и реализация стратегической финансовой политики предприятия

Слайд 27Анализ финансового состояния предприятия

Основным источником для анализа финансового состояния служит бухгалтерский баланс, состоящий из актива (имущество предприятия) и пассива (ресурсы) предприятия.

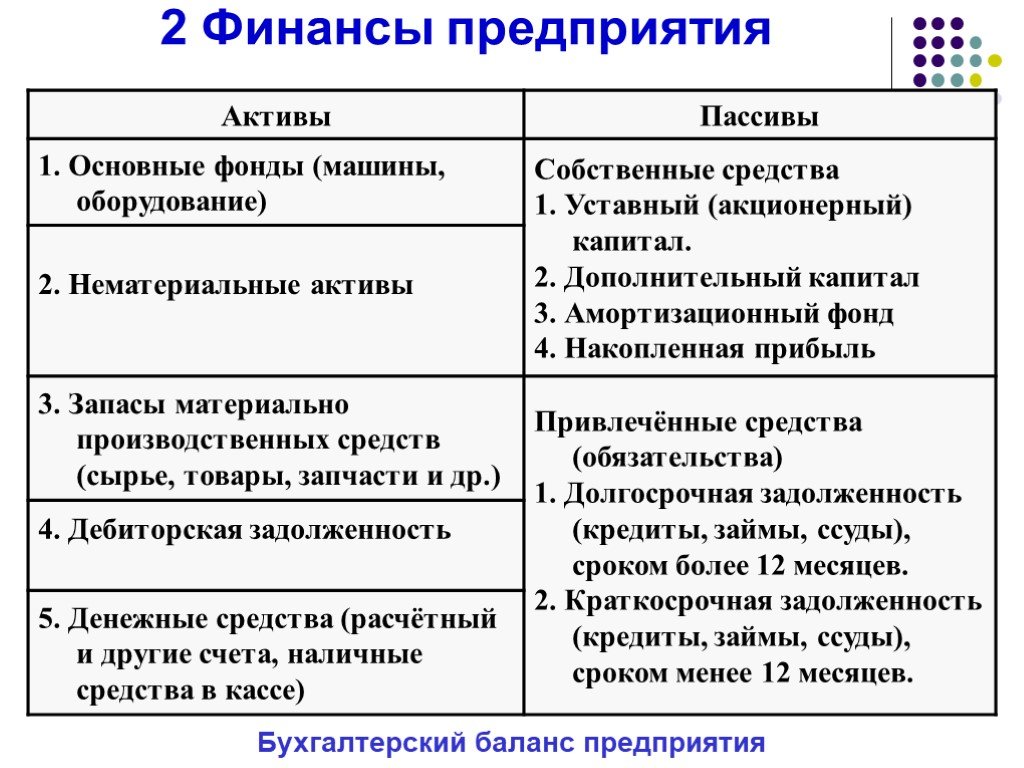

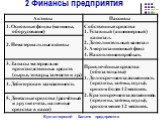

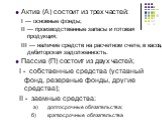

Слайд 28Актив (А) состоит из трех частей: I — основные фонды; II — производственные запасы и готовая продукция; III — наличие средств на расчетном счете, в кассе, дебиторская задолженность. Пассив (П) состоит из двух частей; I - собственные средства (уставный фонд, резервные фонды, другие средства); II - заемные средства: а) долгосрочные обязательства; б) краткосрочные обязательства

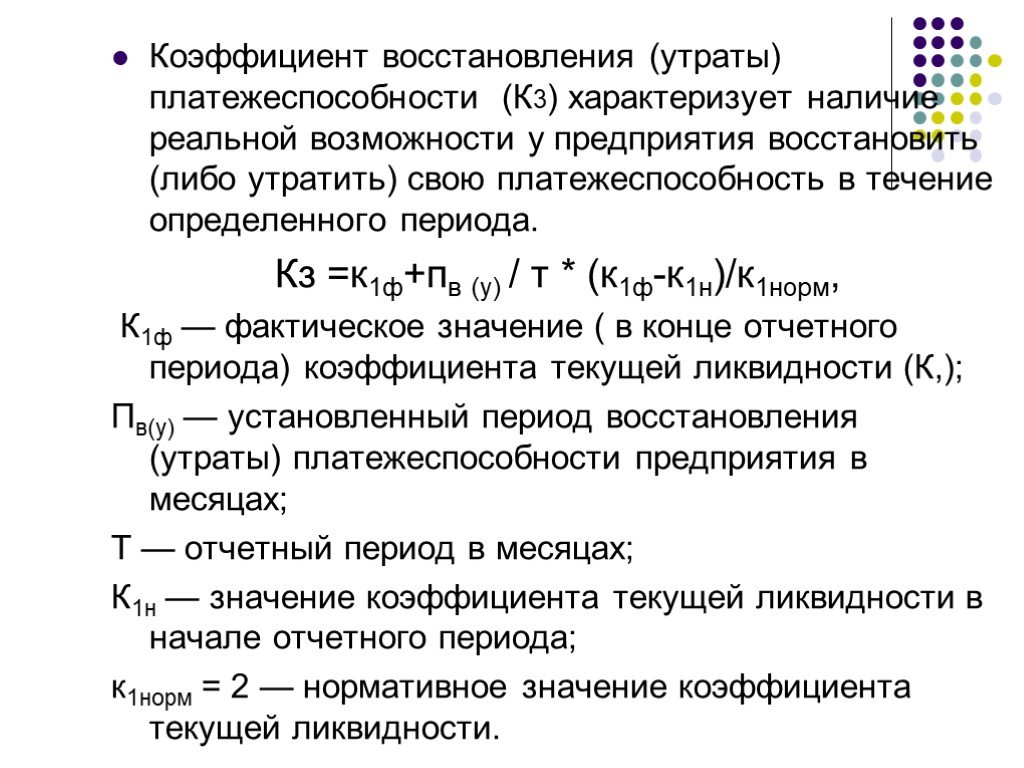

Слайд 29Анализ и оценка финансовой деятельности предприятия проводятся на основе следующих показателей: коэффициент текущей ликвидности; коэффициент обеспечения собственными средствами; коэффициент восстановления (утраты) платежеспособности.

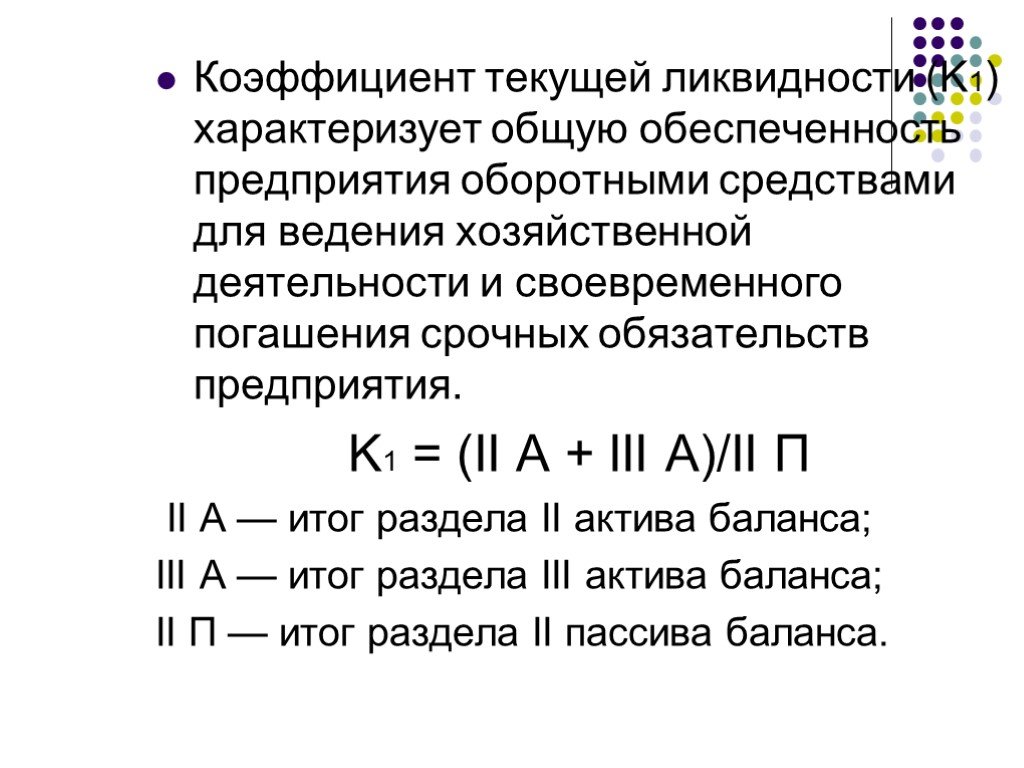

Слайд 30Коэффициент текущей ликвидности (K1) характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. K1 = (II А + III А)/II П II А — итог раздела II актива баланса; III A — итог раздела III актива баланса; II П — итог раздела II пассива баланса.

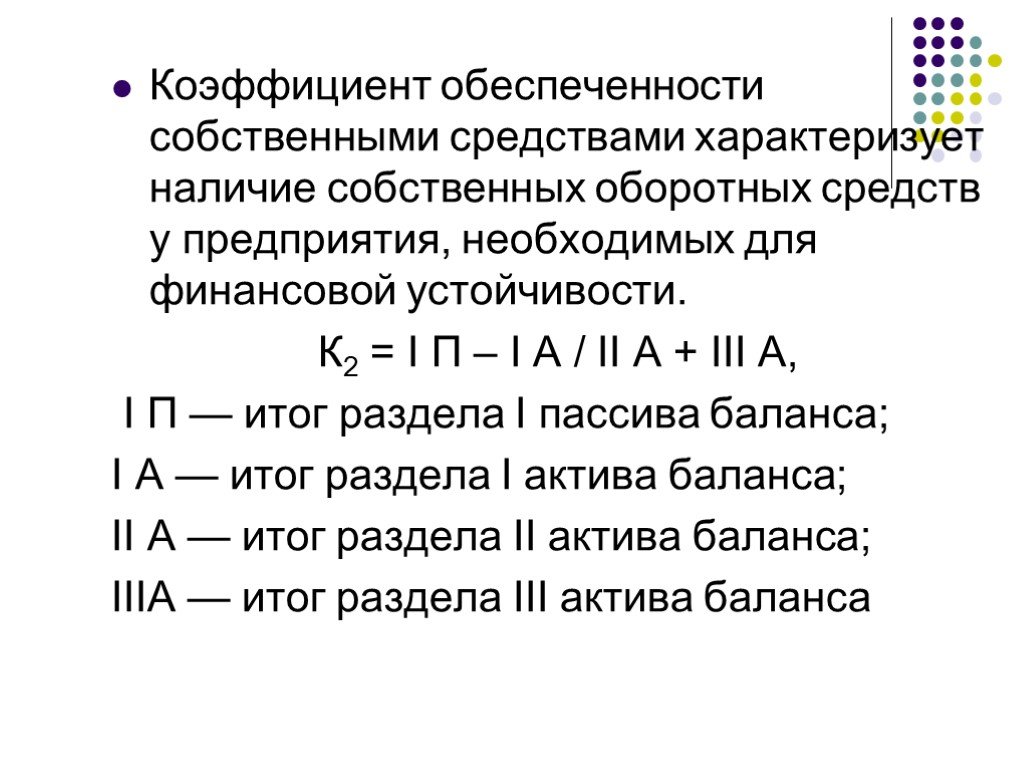

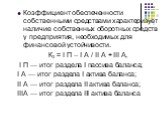

Слайд 31Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для финансовой устойчивости. К2 = I П – I A / II A + III A, I П — итог раздела I пассива баланса; I A — итог раздела I актива баланса; II А — итог раздела II актива баланса; IIIA — итог раздела III актива баланса

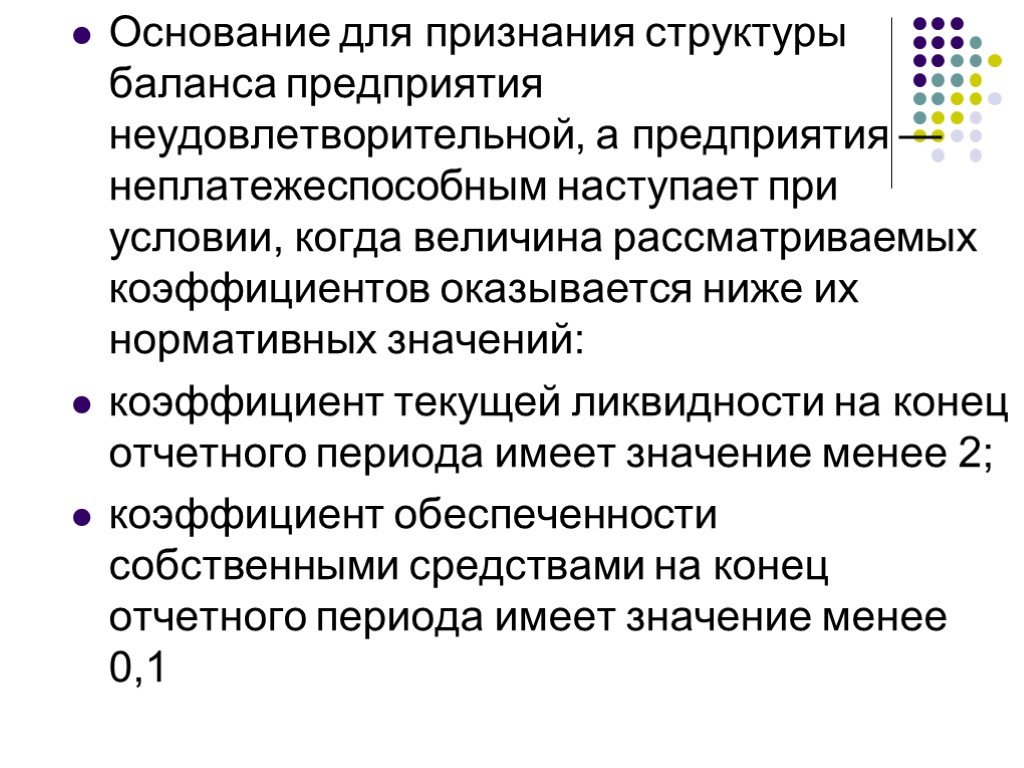

Слайд 32Основание для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным наступает при условии, когда величина рассматриваемых коэффициентов оказывается ниже их нормативных значений: коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1

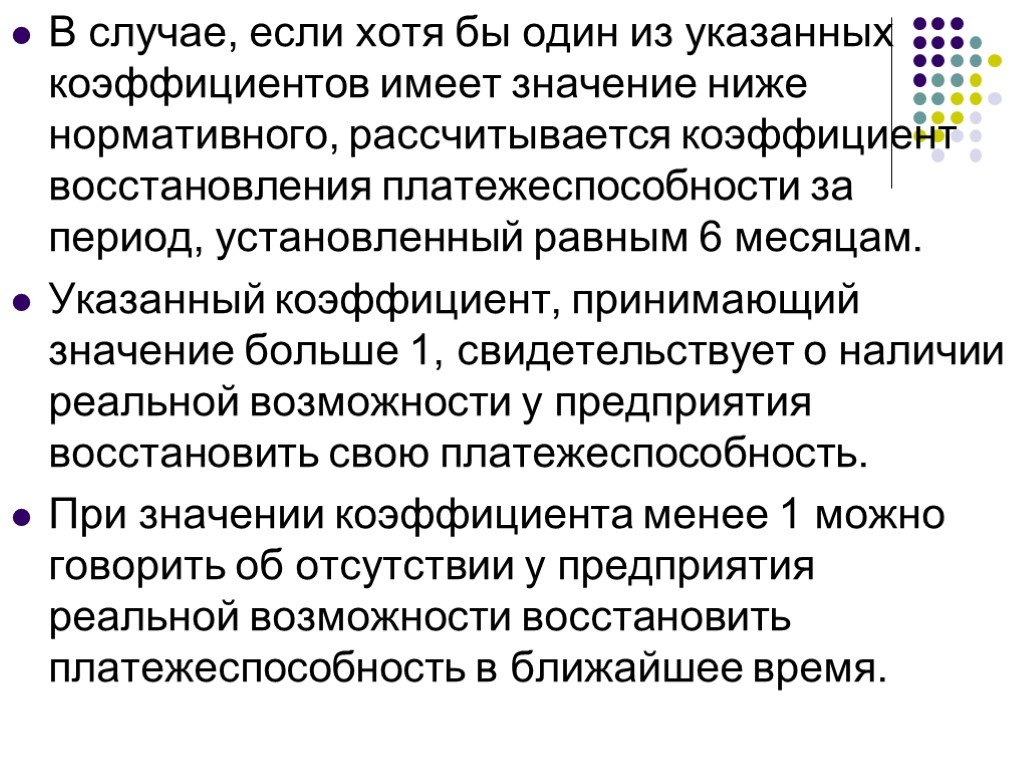

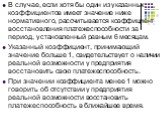

Слайд 33В случае, если хотя бы один из указанных коэффициентов имеет значение ниже нормативного, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам. Указанный коэффициент, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. При значении коэффициента менее 1 можно говорить об отсутствии у предприятия реальной возможности восстановить платежеспособность в ближайшее время.

Слайд 34Коэффициент восстановления (утраты) платежеспособности (К3) характеризует наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода. Кз =к1ф+пв (у) / т * (к1ф-к1н)/к1норм, К1ф — фактическое значение ( в конце отчетного периода) коэффициента текущей ликвидности (К,); Пв(у) — установленный период восстановления (утраты) платежеспособности предприятия в месяцах; Т — отчетный период в месяцах; К1н — значение коэффициента текущей ликвидности в начале отчетного периода; к1норм = 2 — нормативное значение коэффициента текущей ликвидности.

Слайд 354 Фондовый рынок

Состав участников рынка ценных бумаг

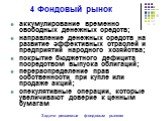

Слайд 36аккумулирование временно свободных денежных средств; направление денежных средств на развитие эффективных отраслей и предприятий народного хозяйства; покрытие бюджетного дефицита посредством выпуска облигаций; перераспределение прав собственности при купле или продаже акций; спекулятивные операции, которые увеличивают доверие к ценным бумагам

Задачи решаемые фондовым рынком

Слайд 37Виды ценных бумаг

Слайд 38Акция – ценная бумага, свидетельствующая о внесении определенной доли в капитал акционерного общества (АО) и дающая право на получение части прибыли (дивиденда) и управление акционерным обществом. Облигация – ценная бумага с фиксированным доходом, выпускаемая предприятием или государством. Облигация является долговым обязательством, при котором эмитент обязуется выплатить держателю фиксированную денежную сумму после погашения облигации, а также выплачивать процент (доход) в определенные периоды времени. Сертификат – документ, удостоверяющий собственность на ценные бумаги. Депозитный сертификат – письменное свидетельство о депонировании (внесении в банк) денежных средств. Он удостоверяет право вкладчика на получение процентов (дохода) по депозиту, а также возврата депозитных средств в указанные сроки.

Слайд 39Чек – денежный документ установленной формы, содержащий распоряжение банку выдать указанную сумму предъявителю чека или перечислить определенную сумму денег со счета чекодателя на счет получателя чека. Фьючерс – договор на покупку или продажу финансовых инструментов (ценных бумаг) или товаров при условии их поставки в будущем. Вексель – письменное долговое обязательство, дающее его владельцу бесспорное право на получение обозначенной суммы денег через определенный промежуток времени. Опцион – приобретенное за плату право покупать или продавать какие-либо ценности в течение определенного промежутка времени.

Слайд 40Структура фондового рынка

Слайд 41После изучения темы Вы должны уметь:

Дать характеристику финансовой и банковской системы РФ. Определить сущность и роль финансов предприятия. Рассказать о составе финансовых средств предприятия и определить источники формирования финансовых ресурсов предприятия. Назвать какие средства предприятия относятся к собственным, а какие к заемным. Назвать основные составляющие финансового механизма. Дать определение понятию «денежный поток». Определить какие притоки и оттоки денежных средств характерны для основной, инвестиционной и финансовой деятельности предприятий. Раскрыть сущность основных направлений совершенствования финансовой деятельности на предприятии.