Слайд 1Финансовая политика предприятия

Слайд 2Тема 1. Капитал и финансовая политика предприятия

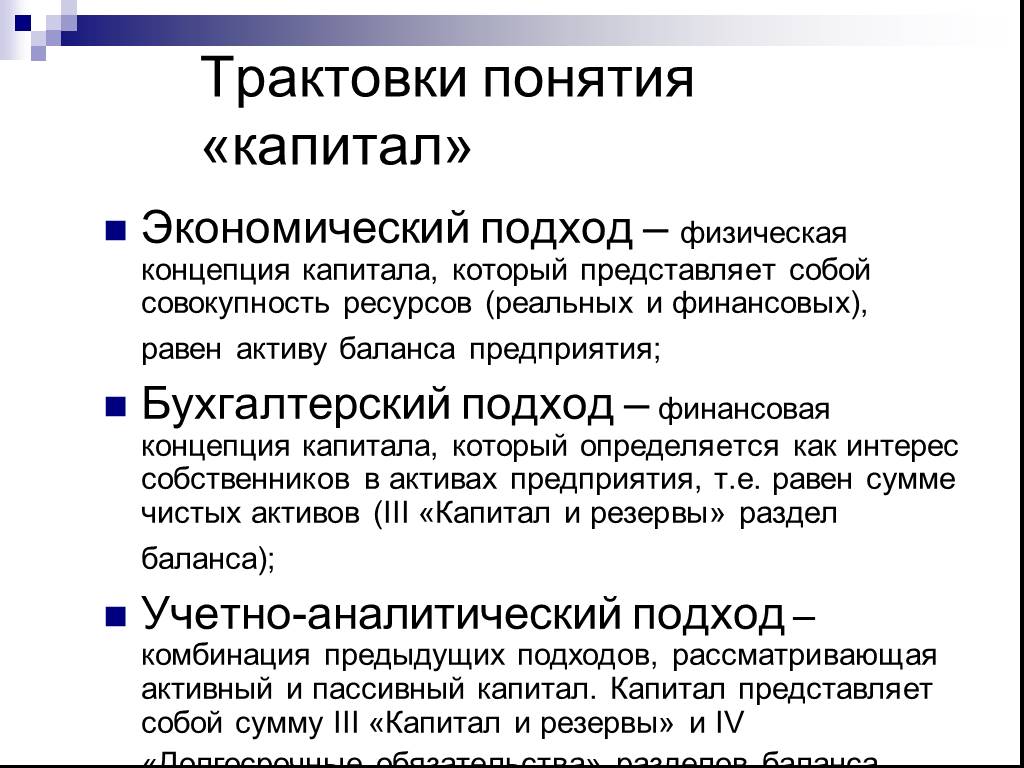

Слайд 3Трактовки понятия «капитал»

Экономический подход – физическая концепция капитала, который представляет собой совокупность ресурсов (реальных и финансовых), равен активу баланса предприятия; Бухгалтерский подход – финансовая концепция капитала, который определяется как интерес собственников в активах предприятия, т.е. равен сумме чистых активов (III «Капитал и резервы» раздел баланса); Учетно-аналитический подход – комбинация предыдущих подходов, рассматривающая активный и пассивный капитал. Капитал представляет собой сумму III «Капитал и резервы» и IV «Долгосрочные обязательства» разделов баланса

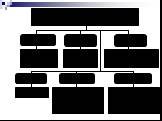

Слайд 4Источники средств предприятия

Источники средств краткосрочного финансирования

Долгосрочные источники формирования активов

Облигационные займы

Обыкновенный акционерный капитал

Краткосрочные кредиты и займы

Обыкновенные акции

Нераспределенная прибыль

Кредиторская задолженность

Банковские кредиты

Добавочный капитал

Фонды и резервы

Долгосрочные обязательства (заемный капитал)

Привилегированные акции

Прочие займы

Обязательства по финансовому лизингу

Собственный капитал

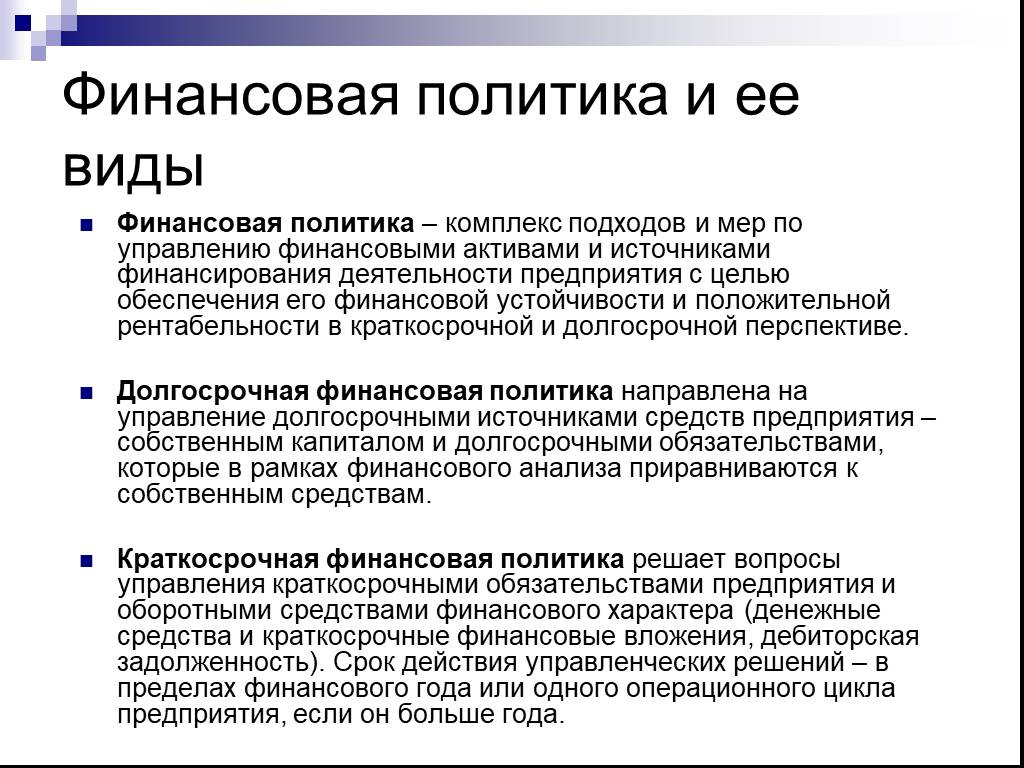

Слайд 5Финансовая политика и ее виды

Финансовая политика – комплекс подходов и мер по управлению финансовыми активами и источниками финансирования деятельности предприятия с целью обеспечения его финансовой устойчивости и положительной рентабельности в краткосрочной и долгосрочной перспективе. Долгосрочная финансовая политика направлена на управление долгосрочными источниками средств предприятия – собственным капиталом и долгосрочными обязательствами, которые в рамках финансового анализа приравниваются к собственным средствам. Краткосрочная финансовая политика решает вопросы управления краткосрочными обязательствами предприятия и оборотными средствами финансового характера (денежные средства и краткосрочные финансовые вложения, дебиторская задолженность). Срок действия управленческих решений – в пределах финансового года или одного операционного цикла предприятия, если он больше года.

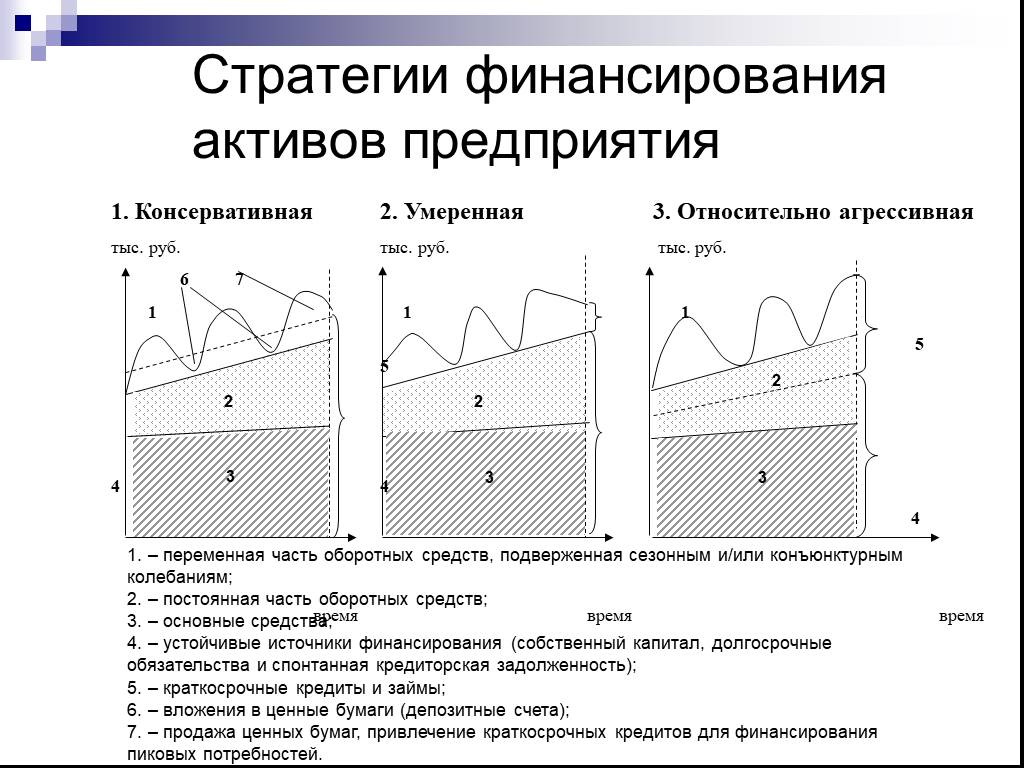

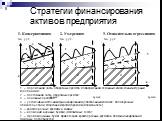

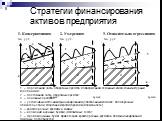

Слайд 6Стратегии финансирования активов предприятия

1. – переменная часть оборотных средств, подверженная сезонным и/или конъюнктурным колебаниям; 2. – постоянная часть оборотных средств; 3. – основные средства; 4. – устойчивые источники финансирования (собственный капитал, долгосрочные обязательства и спонтанная кредиторская задолженность); 5. – краткосрочные кредиты и займы; 6. – вложения в ценные бумаги (депозитные счета); 7. – продажа ценных бумаг, привлечение краткосрочных кредитов для финансирования пиковых потребностей.

Слайд 7Тема 2. Определение цены долгосрочного капитала компании

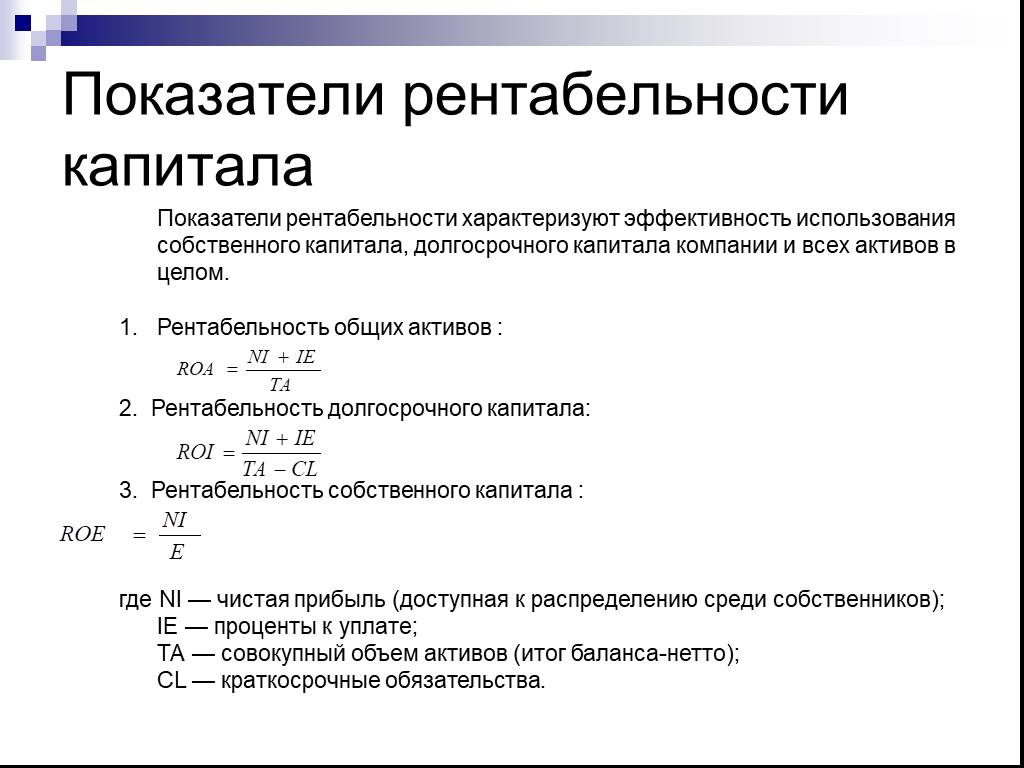

Слайд 8Показатели рентабельности капитала

Показатели рентабельности характеризуют эффективность использования собственного капитала, долгосрочного капитала компании и всех активов в целом. Рентабельность общих активов : 2. Рентабельность долгосрочного капитала: 3. Рентабельность собственного капитала : где NI — чистая прибыль (доступная к распределению среди собственников); IE — проценты к уплате; ТА — совокупный объем активов (итог баланса-нетто); CL — краткосрочные обязательства.

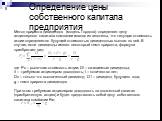

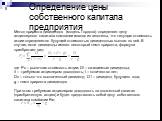

Слайд 9Определение цены собственного капитала предприятия

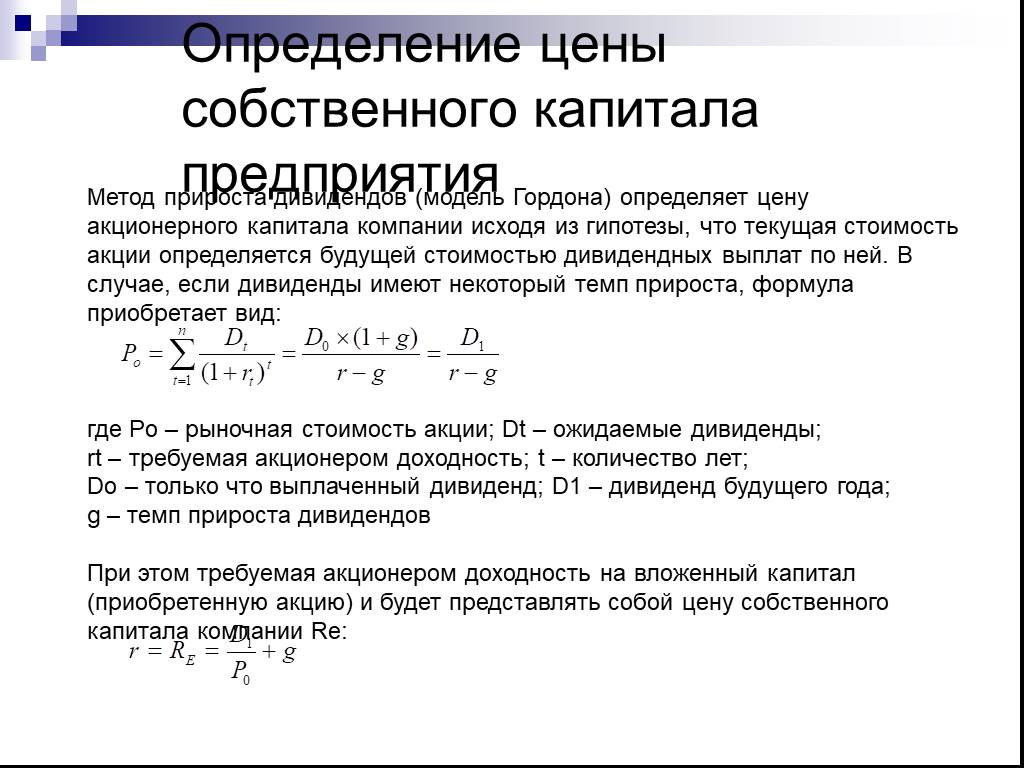

Метод прироста дивидендов (модель Гордона) определяет цену акционерного капитала компании исходя из гипотезы, что текущая стоимость акции определяется будущей стоимостью дивидендных выплат по ней. В случае, если дивиденды имеют некоторый темп прироста, формула приобретает вид: где Po – рыночная стоимость акции; Dt – ожидаемые дивиденды; rt – требуемая акционером доходность; t – количество лет; Do – только что выплаченный дивиденд; D1 – дивиденд будущего года; g – темп прироста дивидендов При этом требуемая акционером доходность на вложенный капитал (приобретенную акцию) и будет представлять собой цену собственного капитала компании Re:

Слайд 10Определение цены собственного капитала предприятия (2)

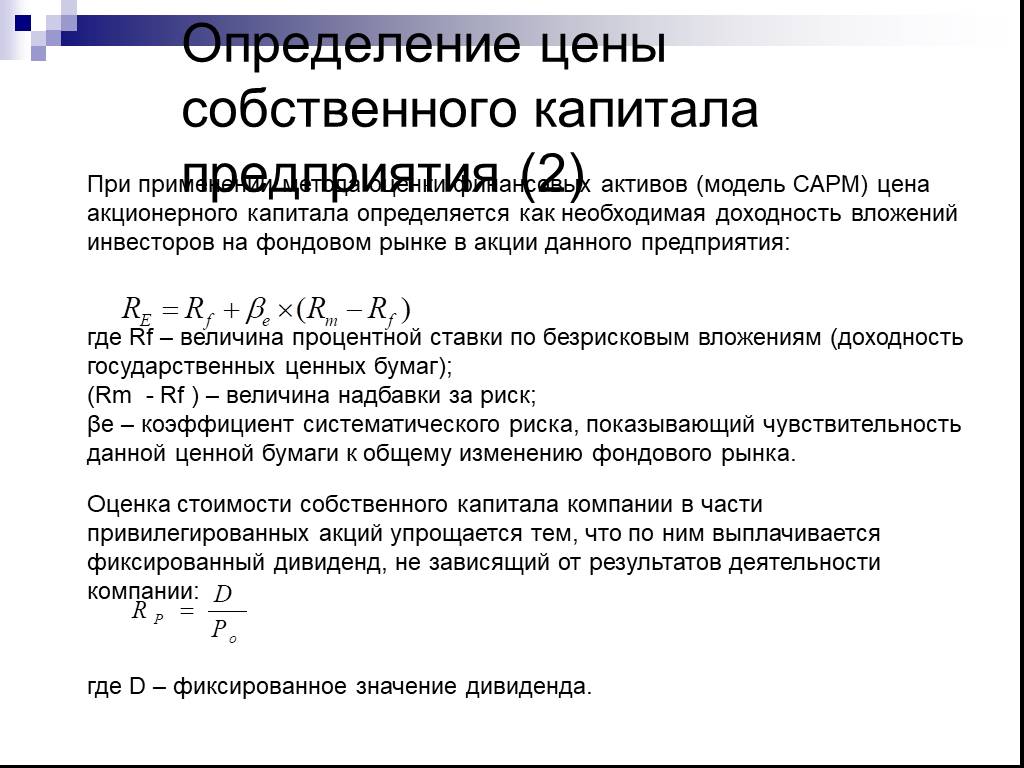

При применении метода оценки финансовых активов (модель CAPM) цена акционерного капитала определяется как необходимая доходность вложений инвесторов на фондовом рынке в акции данного предприятия: где Rf – величина процентной ставки по безрисковым вложениям (доходность государственных ценных бумаг); (Rm - Rf ) – величина надбавки за риск; βe – коэффициент систематического риска, показывающий чувствительность данной ценной бумаги к общему изменению фондового рынка. Оценка стоимости собственного капитала компании в части привилегированных акций упрощается тем, что по ним выплачивается фиксированный дивиденд, не зависящий от результатов деятельности компании: где D – фиксированное значение дивиденда.

Слайд 11Преимущества и недостатки заемного финансирования

Основными видами долгосрочного заемного капитала являются облигационные займы и долгосрочные кредиты. В обычных условиях финансовых рынков заемный капитал является более дешевым источником по сравнению с собственным капиталом, что позволяет снизить цену всего инвестированного капитала компании. Привлечение заемных средств позволяет собственникам и менеджменту предприятия существенно увеличить объем контролируемых финансовых ресурсов и увеличить инвестиционные возможности предприятия. Однако при этом возрастает финансовый риск потери собственниками контроля за предприятием (вероятность банкротства). Выплаты по заемным средствам являются фиксированными, независимо от финансовых результатов деятельности предприятия и могут усугублять убытки предприятия.

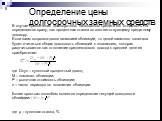

Слайд 12Определение цены долгосрочных заемных средств

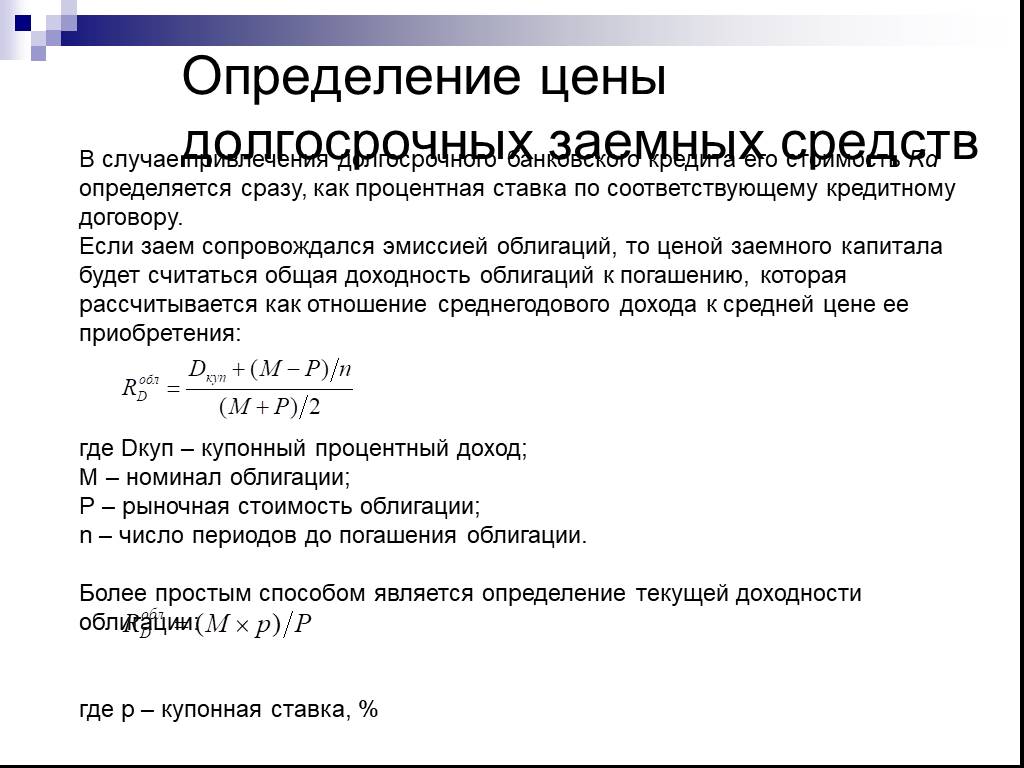

В случае привлечения долгосрочного банковского кредита его стоимость Rd определяется сразу, как процентная ставка по соответствующему кредитному договору. Если заем сопровождался эмиссией облигаций, то ценой заемного капитала будет считаться общая доходность облигаций к погашению, которая рассчитывается как отношение среднегодового дохода к средней цене ее приобретения: где Dкуп – купонный процентный доход; М – номинал облигации; Р – рыночная стоимость облигации; n – число периодов до погашения облигации. Более простым способом является определение текущей доходности облигации: где p – купонная ставка, %

Слайд 13Тема 3. Средневзвешенная цена капитала и оценка инвестиционных проектов

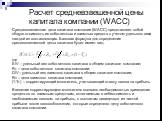

Слайд 14Расчет средневзвешенной цены капитала компании (WACC)

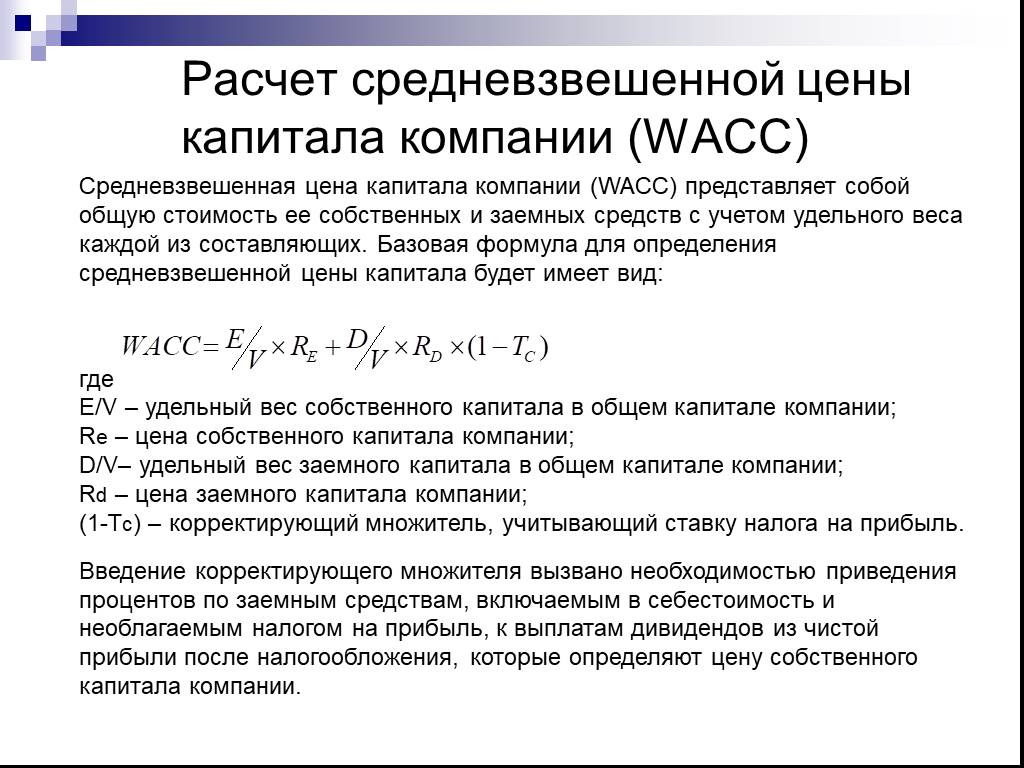

Средневзвешенная цена капитала компании (WACC) представляет собой общую стоимость ее собственных и заемных средств с учетом удельного веса каждой из составляющих. Базовая формула для определения средневзвешенной цены капитала будет имеет вид: где E/V – удельный вес собственного капитала в общем капитале компании; Re – цена собственного капитала компании; D/V– удельный вес заемного капитала в общем капитале компании; Rd – цена заемного капитала компании; (1-Tc) – корректирующий множитель, учитывающий ставку налога на прибыль. Введение корректирующего множителя вызвано необходимостью приведения процентов по заемным средствам, включаемым в себестоимость и необлагаемым налогом на прибыль, к выплатам дивидендов из чистой прибыли после налогообложения, которые определяют цену собственного капитала компании.

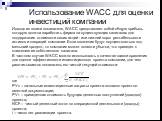

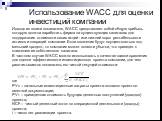

Слайд 15Использование WACC для оценки инвестиций компании

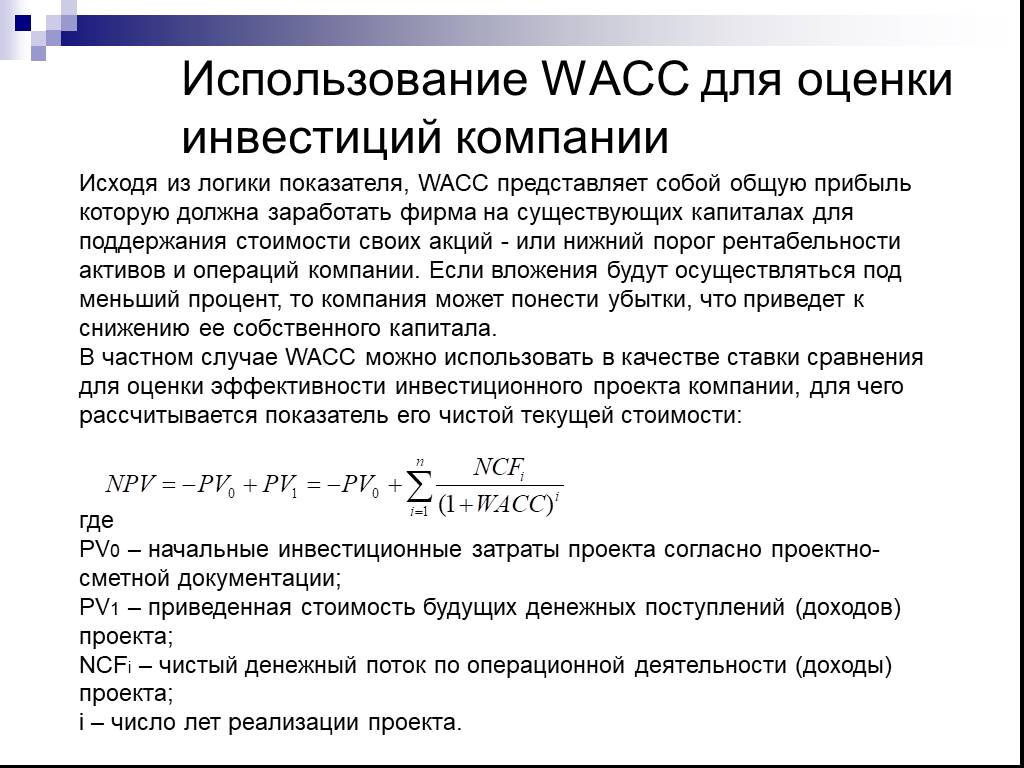

Исходя из логики показателя, WACC представляет собой общую прибыль которую должна заработать фирма на существующих капиталах для поддержания стоимости своих акций - или нижний порог рентабельности активов и операций компании. Если вложения будут осуществляться под меньший процент, то компания может понести убытки, что приведет к снижению ее собственного капитала. В частном случае WACC можно использовать в качестве ставки сравнения для оценки эффективности инвестиционного проекта компании, для чего рассчитывается показатель его чистой текущей стоимости: где PV0 – начальные инвестиционные затраты проекта согласно проектно-сметной документации; PV1 – приведенная стоимость будущих денежных поступлений (доходов) проекта; NCFi – чистый денежный поток по операционной деятельности (доходы) проекта; i – число лет реализации проекта.

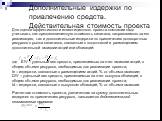

Слайд 16Дополнительные издержки по привлечению средств. Действительная стоимость проекта

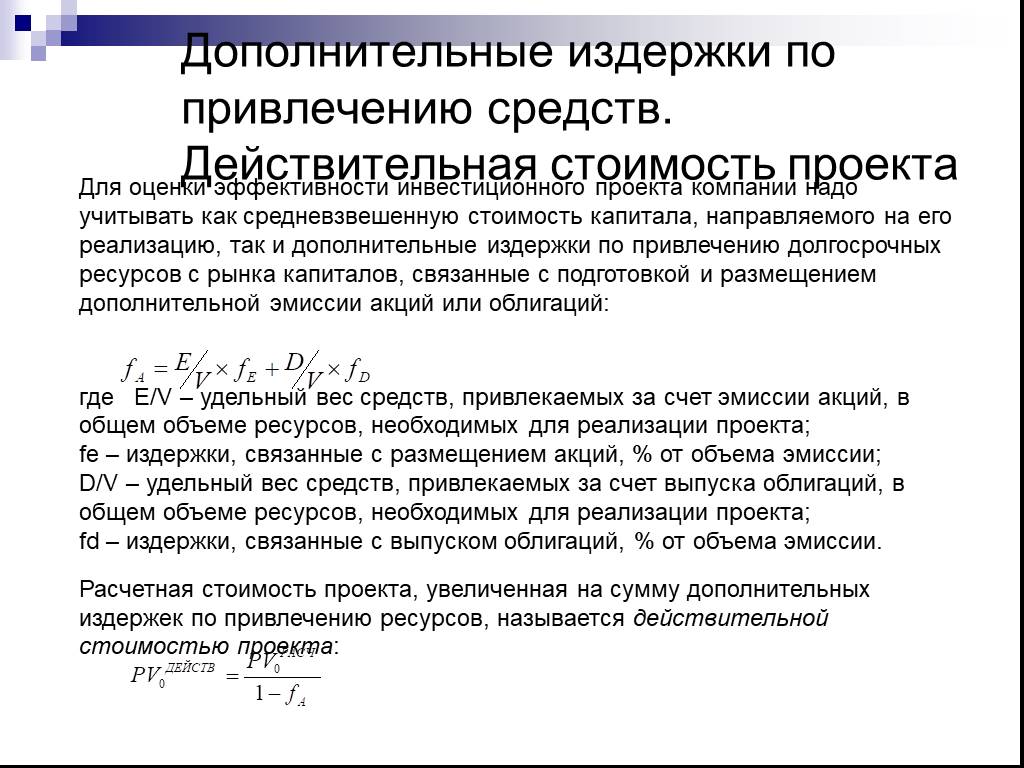

Для оценки эффективности инвестиционного проекта компании надо учитывать как средневзвешенную стоимость капитала, направляемого на его реализацию, так и дополнительные издержки по привлечению долгосрочных ресурсов с рынка капиталов, связанные с подготовкой и размещением дополнительной эмиссии акций или облигаций: где E/V – удельный вес средств, привлекаемых за счет эмиссии акций, в общем объеме ресурсов, необходимых для реализации проекта; fe – издержки, связанные с размещением акций, % от объема эмиссии; D/V – удельный вес средств, привлекаемых за счет выпуска облигаций, в общем объеме ресурсов, необходимых для реализации проекта; fd – издержки, связанные с выпуском облигаций, % от объема эмиссии. Расчетная стоимость проекта, увеличенная на сумму дополнительных издержек по привлечению ресурсов, называется действительной стоимостью проекта:

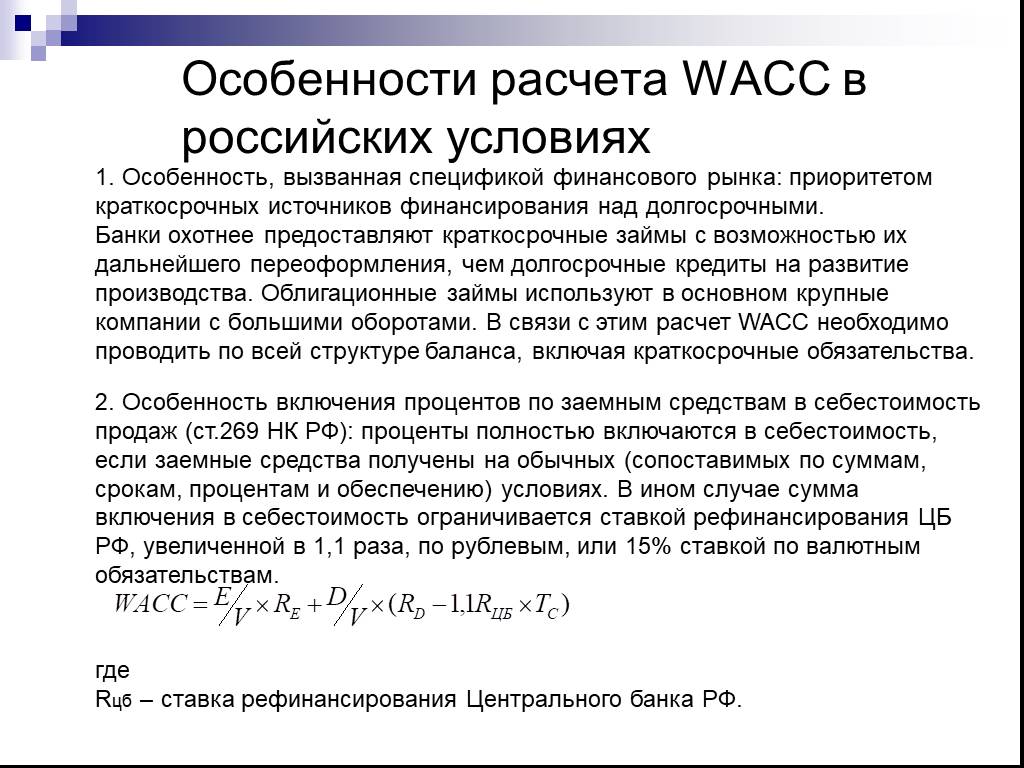

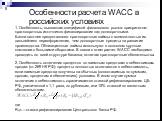

Слайд 17Особенности расчета WACC в российских условиях

1. Особенность, вызванная спецификой финансового рынка: приоритетом краткосрочных источников финансирования над долгосрочными. Банки охотнее предоставляют краткосрочные займы с возможностью их дальнейшего переоформления, чем долгосрочные кредиты на развитие производства. Облигационные займы используют в основном крупные компании с большими оборотами. В связи с этим расчет WACC необходимо проводить по всей структуре баланса, включая краткосрочные обязательства. 2. Особенность включения процентов по заемным средствам в себестоимость продаж (ст.269 НК РФ): проценты полностью включаются в себестоимость, если заемные средства получены на обычных (сопоставимых по суммам, срокам, процентам и обеспечению) условиях. В ином случае сумма включения в себестоимость ограничивается ставкой рефинансирования ЦБ РФ, увеличенной в 1,1 раза, по рублевым, или 15% ставкой по валютным обязательствам. где Rцб – ставка рефинансирования Центрального банка РФ.

Слайд 18Тема 4. Оптимизация структуры капитала компании

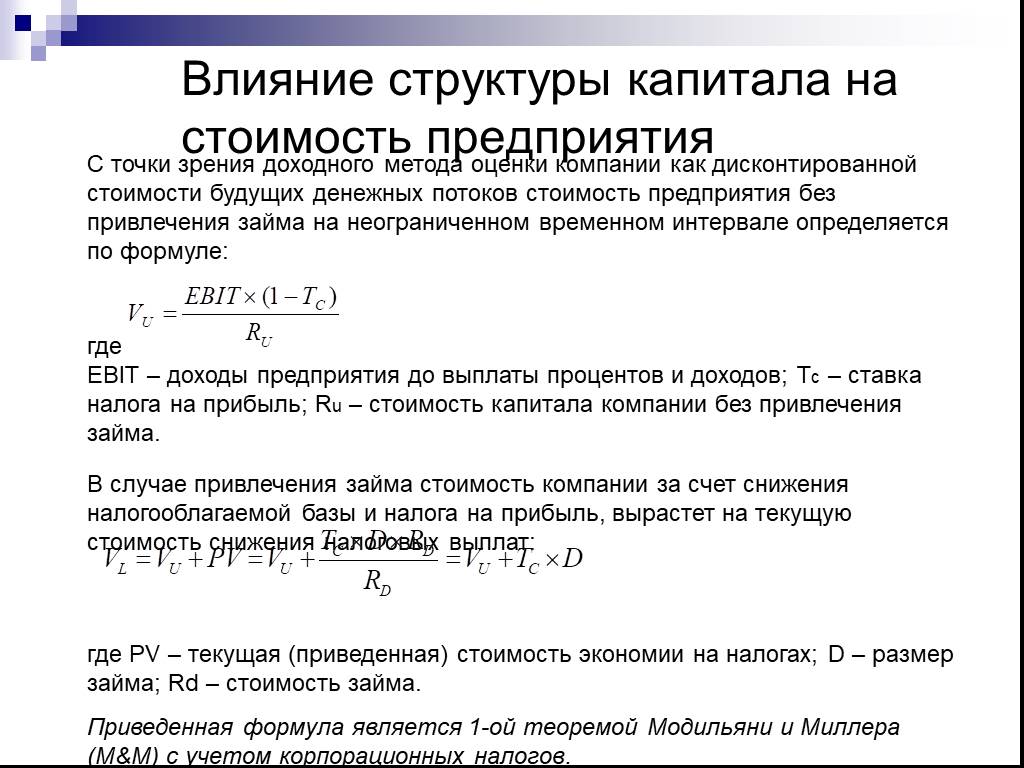

Слайд 19Влияние структуры капитала на стоимость предприятия

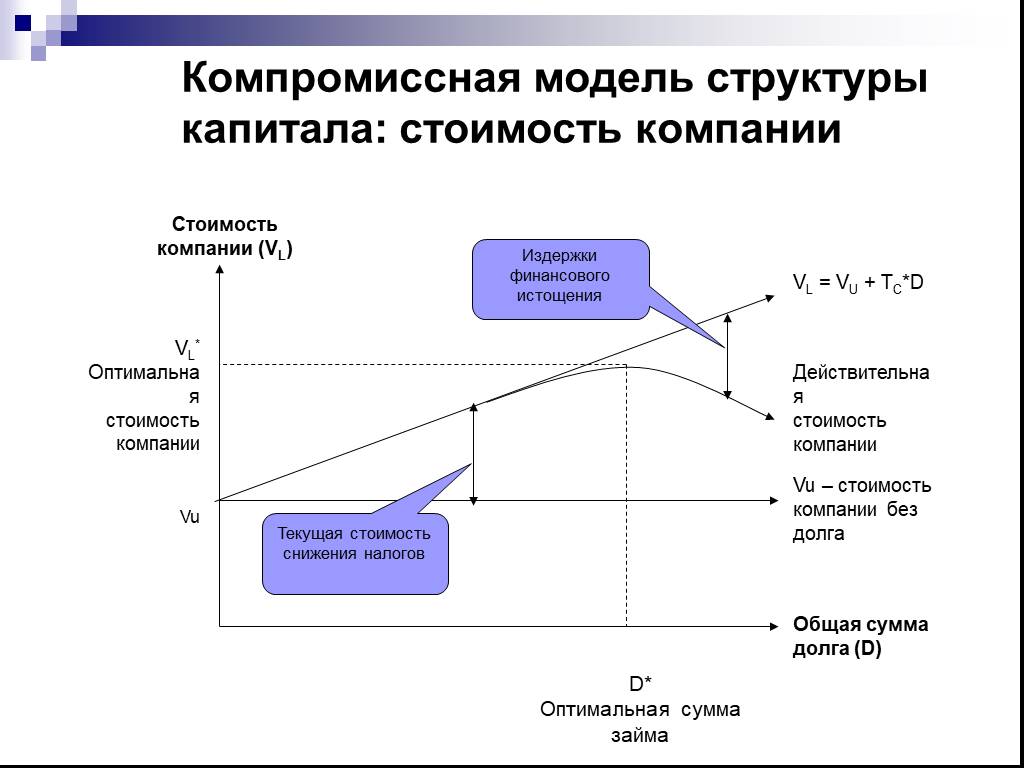

С точки зрения доходного метода оценки компании как дисконтированной стоимости будущих денежных потоков стоимость предприятия без привлечения займа на неограниченном временном интервале определяется по формуле: где EBIT – доходы предприятия до выплаты процентов и доходов; Тc – ставка налога на прибыль; Ru – стоимость капитала компании без привлечения займа. В случае привлечения займа стоимость компании за счет снижения налогооблагаемой базы и налога на прибыль, вырастет на текущую стоимость снижения налоговых выплат: где PV – текущая (приведенная) стоимость экономии на налогах; D – размер займа; Rd – стоимость займа. Приведенная формула является 1-ой теоремой Модильяни и Миллера (M&M) с учетом корпорационных налогов.

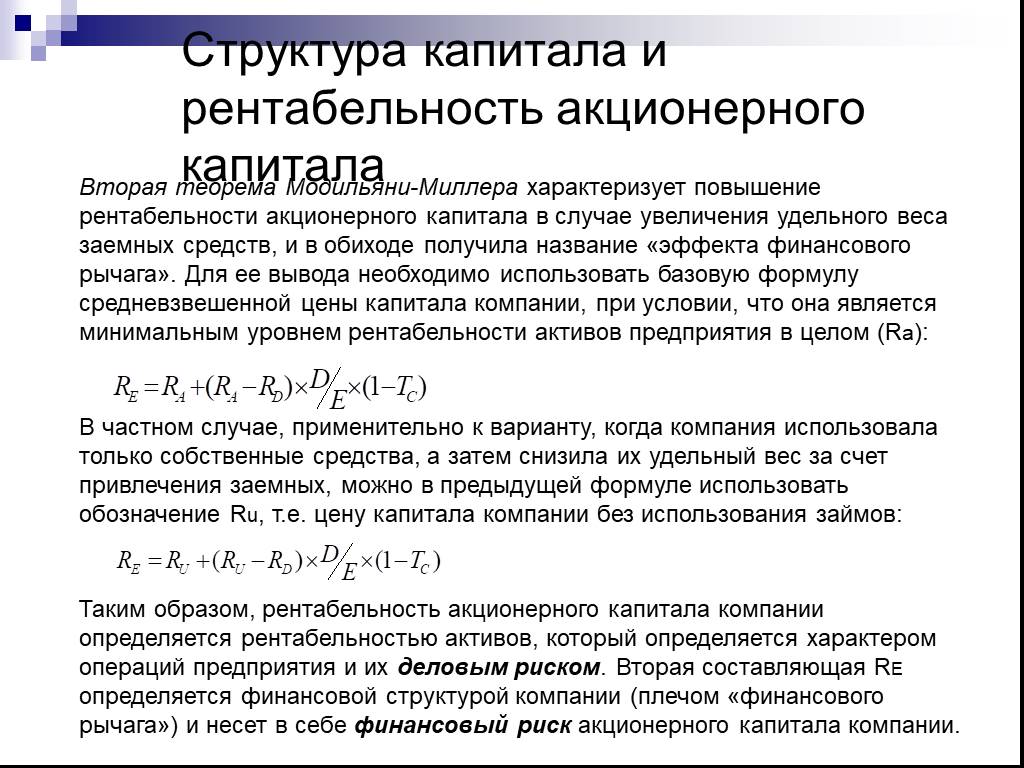

Слайд 20Структура капитала и рентабельность акционерного капитала

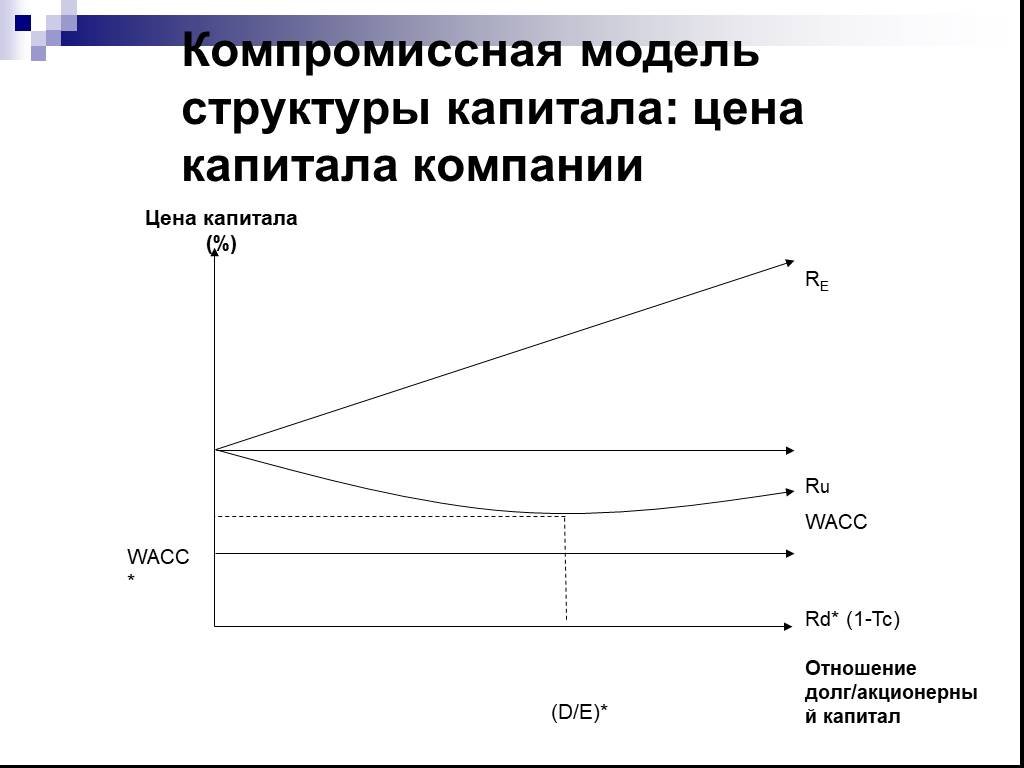

Вторая теорема Модильяни-Миллера характеризует повышение рентабельности акционерного капитала в случае увеличения удельного веса заемных средств, и в обиходе получила название «эффекта финансового рычага». Для ее вывода необходимо использовать базовую формулу средневзвешенной цены капитала компании, при условии, что она является минимальным уровнем рентабельности активов предприятия в целом (Rа): В частном случае, применительно к варианту, когда компания использовала только собственные средства, а затем снизила их удельный вес за счет привлечения заемных, можно в предыдущей формуле использовать обозначение Ru, т.е. цену капитала компании без использования займов: Таким образом, рентабельность акционерного капитала компании определяется рентабельностью активов, который определяется характером операций предприятия и их деловым риском. Вторая составляющая RЕ определяется финансовой структурой компании (плечом «финансового рычага») и несет в себе финансовый риск акционерного капитала компании.

Слайд 21Ограничения по привлечению займов: издержки финансового истощения

Следствиями теорем Модильяни-Миллера является то, что финансирование путем привлечения займов выгодно для предприятия – его стоимость растет, снижается средневзвешенная цена капитала компании, увеличивается рентабельность акционерного капитала. Однако при чрезмерном увеличении удельного веса заемных средств в капитале возрастает финансовый риск и вероятность банкротства, издержки по которому могут перекрыть налоговые выгоды от привлечения займов. Издержки финансового истощения включают в себя прямые и косвенные издержки по банкротству. До тех пор, пока компания юридически не станет банкротом, акционеры будут предпринимать ряд действий в защиту своих экономических интересов. Связанные с этим расходы получили название косвенных издержек по банкротству, и они связаны, главным образом, с уклонением от подачи официального уведомления о банкротстве со стороны компании, испытывающей финансовые трудности. В случае же невыплат держателям облигаций дело может быть передано в суд, в ходе которого предприятие понесет уже прямые издержки по банкротству, включая существенные юридические и административные расходы.

Слайд 22Компромиссная модель структуры капитала: стоимость компании

Слайд 23Компромиссная модель структуры капитала: цена капитала компании

Слайд 24Тема 5. Управление краткосрочными источниками финансирования оборотных средств

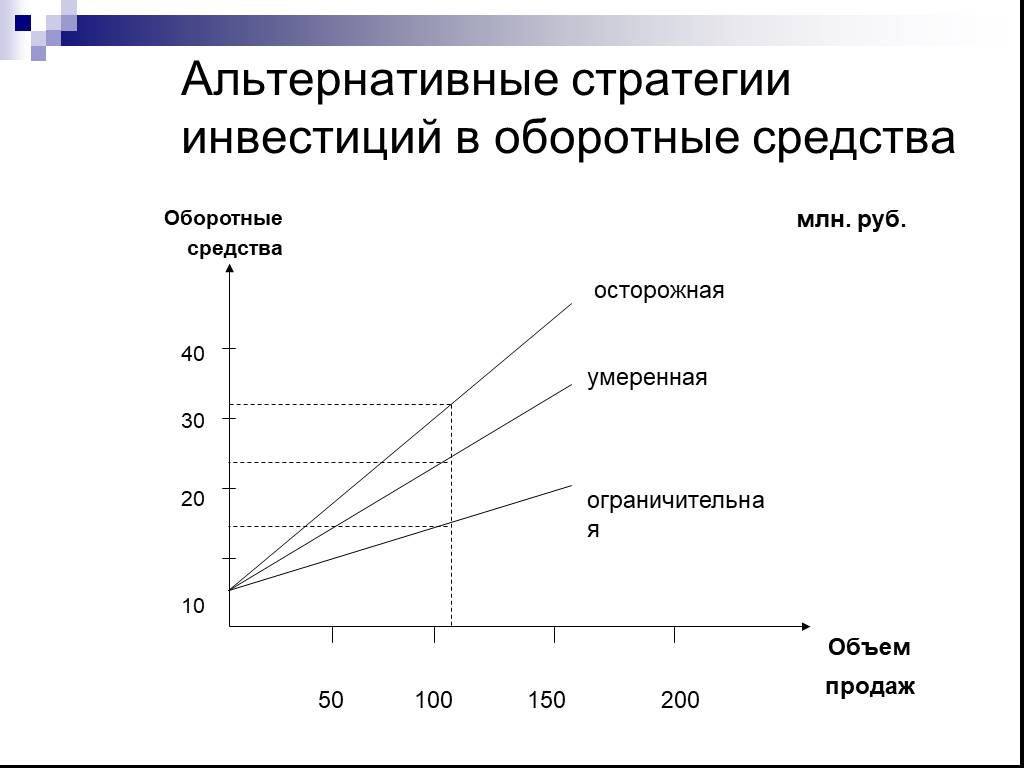

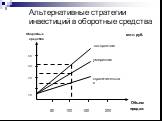

Слайд 25Альтернативные стратегии инвестиций в оборотные средства

Слайд 26

Слайд 27Кредиторская задолженность как источник финансирования ОА

Кредиторская задолженность – наиболее весомая часть краткосрочной задолженности, составляющая примерно 40% краткосрочных обязательств среднего небанковского предприятия (для мелких фирм, не имеющих доступа к другим видам финансирования, этот процент еще выше). Торговый кредит – спонтанный источник финансирования, т.к. его возникновение зависит лишь от совершаемых сделок. Например, если фирма приобретает сырье исходя из потребности в 2,000 €/день на условиях оплаты в 30-дневный срок, то в ее распоряжении 30-дневный кредит в виде кредиторской задолженности на сумму €60,000. Фирмы, осуществляющие продажу в кредит, придерживаются определенной кредитной политики. Основными условиями торгового кредита является размер скидки и срок ее действия, а также полный срок оплаты счетов («2/10, до 30»). В этом случае у компании-покупателя есть выбор – пользоваться скидкой, осуществляя платежи в течение срока ее действия (10 дней), или оплачивать полную стоимость счетов, воспользовавшись максимальным временем отсрочки платежа (30 дней).Это приведет к получению предприятием дополнительного торгового кредита в виде увеличения кредиторской задолженности. Цена такого кредита определяется размером скидки, от которой компания отказывается.