Слайд 1Деньги и денежное обращение

Деньги находятся в постоянном движении между тремя субъектами: - физическими лицами; - хозяйствующими субъектами; - органами государственной власти. Денежный оборот - процесс непрерывного движения денежных знаков в наличной и безналичной формах. Деньги, находящиеся в денежном обороте выполняют три функции: - платежа; - обращения и накопления. Специфика современного денежного оборота: не является ценностным (стоимостным), т.к стоимость денежного знака значительно ниже номинала и ю можно пренебречь; имеет определенные каналы движения денежных средств

Слайд 2Финансы и кредит Раздел 1. Деньги, денежное обращение и денежные системы Тема 2. Денежное обращение

Каналы движения денежных средств между: 1 - Центральным банком и коммерческими банками 2 – Коммерческими банками 3 – Фирмами и организациями 4 – Банками, фирмами и организациями 5 – Банками и населением 6 – Фирмами, организациями и населением 7 – Банками и финансовыми институтами 8 – Физическими лицами По каждому каналу осуществляется встречное движение

Слайд 3Платежный оборот – процесс непрерывного движения средств платежа, существующих в данной стране. Средства платежа – деньги и производные формы депозитных денег (чеки, кредитные карточки, инструменты электронных расчетов). Платежно-денежный оборот - процесс непрерывного движения денег, выполняющих функцию средства платежа (т.е. это часть денежного оборота) Налично-денежный оборот (денежное обращение) – процесс непрерывного движения наличных денег.

Слайд 4Налично-денежный оборот (денежное обращение) связан главным образом с доходами и расходами населения (оплата труда, расчеты с предприятиями торговли, платежи за услуги, вклады в банках). Положение ЦБ РФ(пример) «О правилах организации наличного денежного обращения на территории РФ», предусматривает, что: 1 – предприятия хранят свободные денежные средства в учреждениях банка на соответствующих счетах; 2 – наличные деньги, поступающие в оборотную кассу предприятия, подлежат зачислению на соответствующий счет в кредитном учреждении; 3 – предприятие должно иметь в своей кассе наличность в пределах лимита, ежегодно устанавливаемого банками по согласованию с руководством предприятия; 4 – сверх лимита денежная наличность может храниться на предприятиях для выдачи оплаты труда, выплаты социального характера не более трех дней.

Слайд 5Безналичный денежный оборот – денежный оборот, осуществляющийся при помощи записи по счетам плательщиков и получателей денежных средств в банке либо путем учета взаимных требований. Современные деньги безналичного оборота – базы данных, доступ к которым осуществляется при помощи технических средств. Безналичный денежный оборот в РФ регулируется Положением о безналичных расчетах РФ Особенности современного безналичного денежного оборота: Предполагает отсутствие непосредственного денежного знака. Осуществляется при помощи записи по счетам (в компьютерных базах данных банка относительно конкретного счета) плательщиков и получателей денежных средств в банках либо путем учета взаимных требований. Невозможен без существования развитой банковской системы. Занимает ведущую позицию в денежном обороте любого субъекта экономических отношений: предприятия, домохозяйства, государства.

Слайд 6Условием существование безналичного денежного оборота в экономике является – возможность осуществления безналичного расчета. Принципы осуществления безналичных расчетов: Они осуществляются по банковским счетам, которые открываются клиентам для хранения и перевода средств Платежи по счетам должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете Невмешательство банков в договорные отношения клиентов Срочность платежа исходя из сроков, предусмотренных в договорах, инструкциях Минфина Обеспеченность платежа. Наличие у плательщика (или его гаранта) ликвидных средств, которые могут быть использованы для погашения обязательств перед получателями денег

Слайд 7Факторы, влияющие на объем денежного оборота: Политические (изменения в количестве денежных средств, функционирующих в экономике, которые связаны исключительно с потребностями правительства и независимы от потребностей экономики) Технические имеют косвенное воздействие (технические средства расчетов, позволяющие уменьшить количество времени, требуемое для осуществления расчета, увеличение частоты использования безналичных денежных средств) Экономические (виды денег, используемые в экономике, скорость денежного оборота, размер товарооборота и др.)

Слайд 8Скорость обращения денежного оборота – определяется количеством оборота каждой денежной единицы в течении определенного времени (года) и характеризует скорость обращения дохода. Чем больше количество оборотов, чем меньшее количество денежных средств необходимо экономике для нормального существования

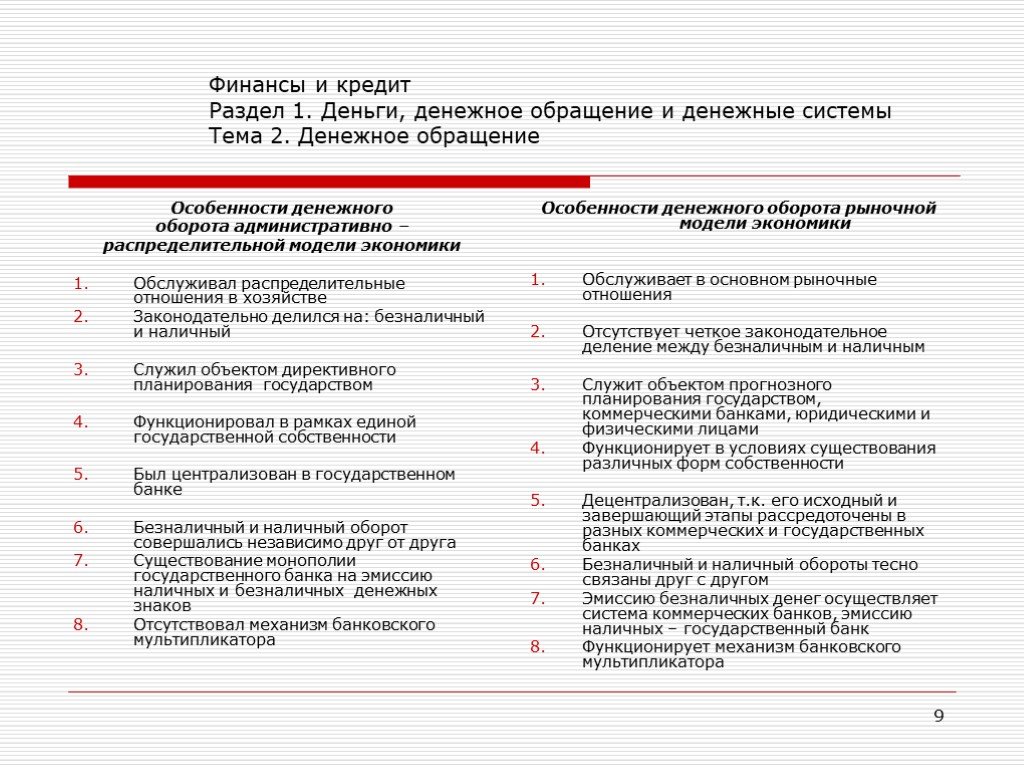

Слайд 9Особенности денежного оборота административно – распределительной модели экономики Обслуживал распределительные отношения в хозяйстве Законодательно делился на: безналичный и наличный Служил объектом директивного планирования государством Функционировал в рамках единой государственной собственности Был централизован в государственном банке Безналичный и наличный оборот совершались независимо друг от друга Существование монополии государственного банка на эмиссию наличных и безналичных денежных знаков Отсутствовал механизм банковского мультипликатора

Особенности денежного оборота рыночной модели экономики Обслуживает в основном рыночные отношения Отсутствует четкое законодательное деление между безналичным и наличным Служит объектом прогнозного планирования государством, коммерческими банками, юридическими и физическими лицами Функционирует в условиях существования различных форм собственности Децентрализован, т.к. его исходный и завершающий этапы рассредоточены в разных коммерческих и государственных банках Безналичный и наличный обороты тесно связаны друг с другом Эмиссию безналичных денег осуществляет система коммерческих банков, эмиссию наличных – государственный банк Функционирует механизм банковского мультипликатора

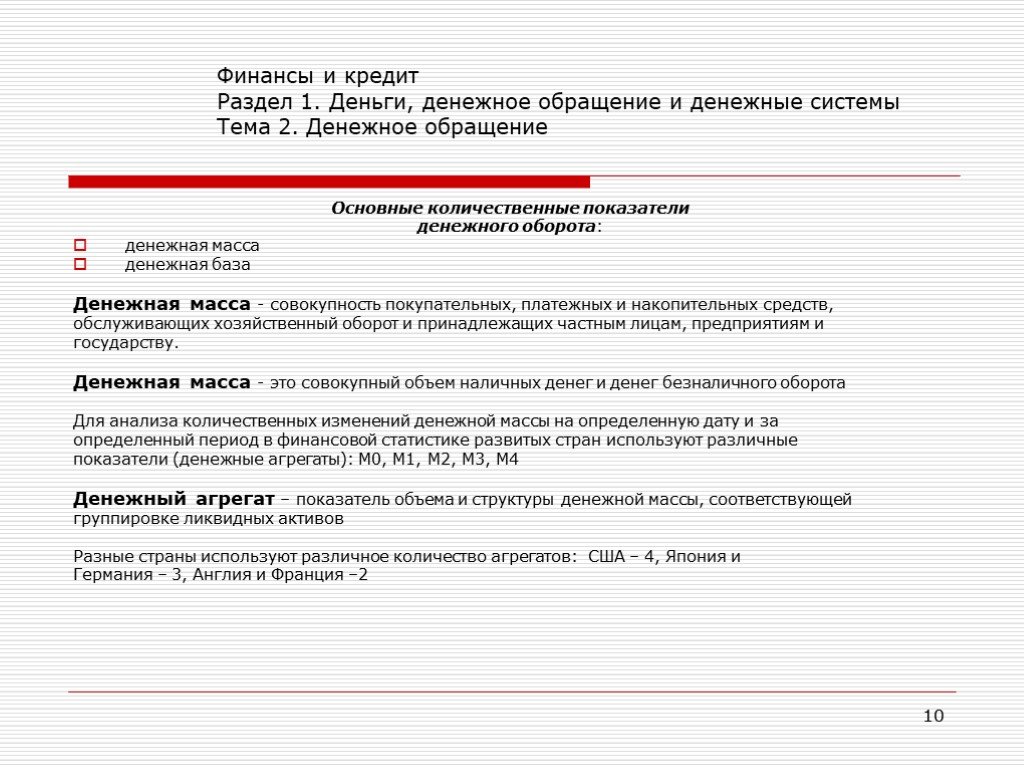

Слайд 10Основные количественные показатели денежного оборота: денежная масса денежная база Денежная масса - совокупность покупательных, платежных и накопительных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Денежная масса - это совокупный объем наличных денег и денег безналичного оборота Для анализа количественных изменений денежной массы на определенную дату и за определенный период в финансовой статистике развитых стран используют различные показатели (денежные агрегаты): М0, М1, М2, М3, М4 Денежный агрегат – показатель объема и структуры денежной массы, соответствующей группировке ликвидных активов Разные страны используют различное количество агрегатов: США – 4, Япония и Германия – 3, Англия и Франция –2

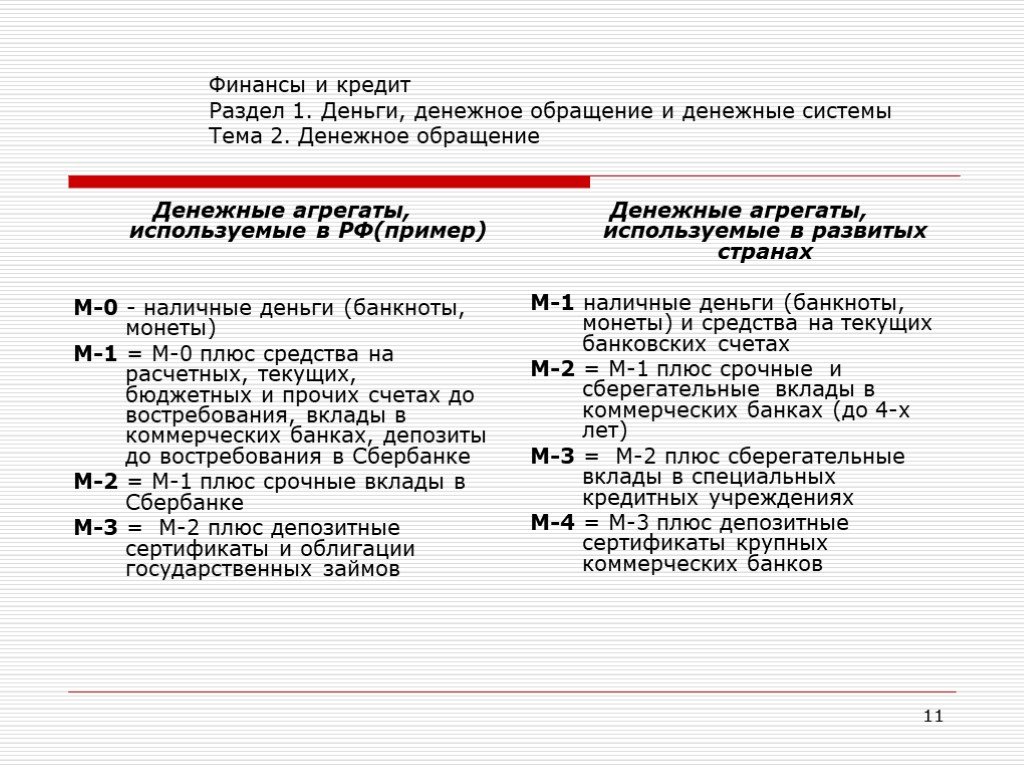

Слайд 11Денежные агрегаты, используемые в РФ(пример) М-0 - наличные деньги (банкноты, монеты) М-1 = М-0 плюс средства на расчетных, текущих, бюджетных и прочих счетах до востребования, вклады в коммерческих банках, депозиты до востребования в Сбербанке М-2 = М-1 плюс срочные вклады в Сбербанке М-3 = М-2 плюс депозитные сертификаты и облигации государственных займов

Денежные агрегаты, используемые в развитых странах М-1 наличные деньги (банкноты, монеты) и средства на текущих банковских счетах М-2 = М-1 плюс срочные и сберегательные вклады в коммерческих банках (до 4-х лет) М-3 = М-2 плюс сберегательные вклады в специальных кредитных учреждениях М-4 = М-3 плюс депозитные сертификаты крупных коммерческих банков

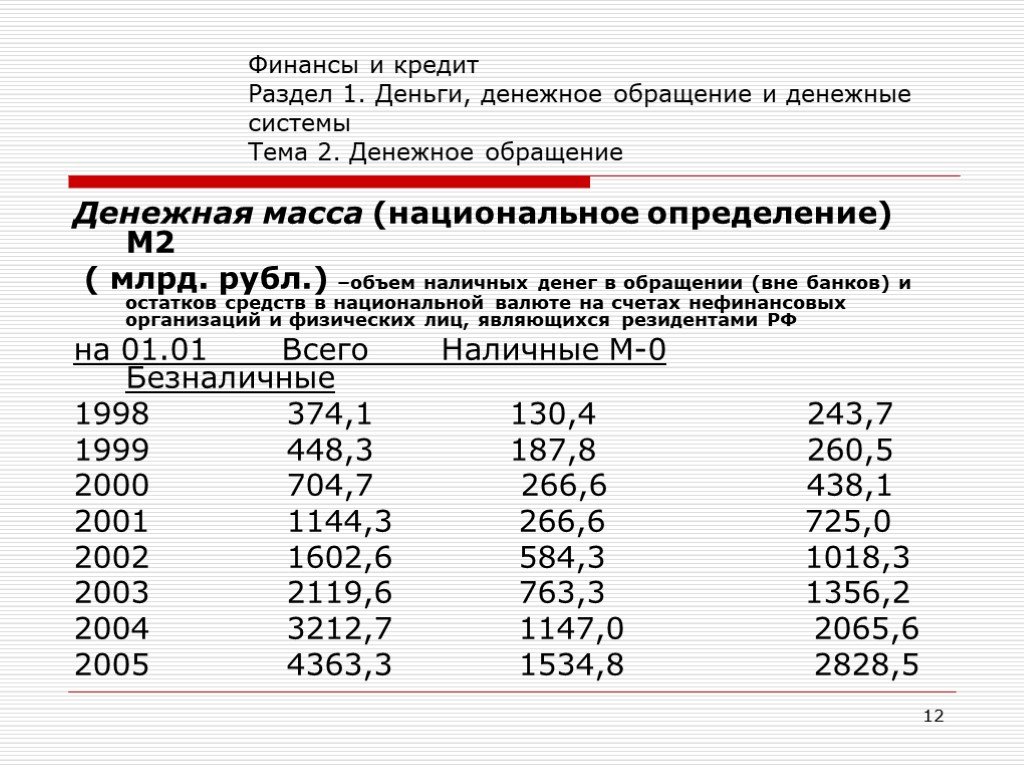

Слайд 12Денежная масса (национальное определение) М2 ( млрд. рубл.) –объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций и физических лиц, являющихся резидентами РФ на 01.01 Всего Наличные М-0 Безналичные 1998 374,1 130,4 243,7 1999 448,3 187,8 260,5 2000 704,7 266,6 438,1 2001 1144,3 266,6 725,0 2002 1602,6 584,3 1018,3 2003 2119,6 763,3 1356,2 2004 3212,7 1147,0 2065,6 2005 4363,3 1534,8 2828,5

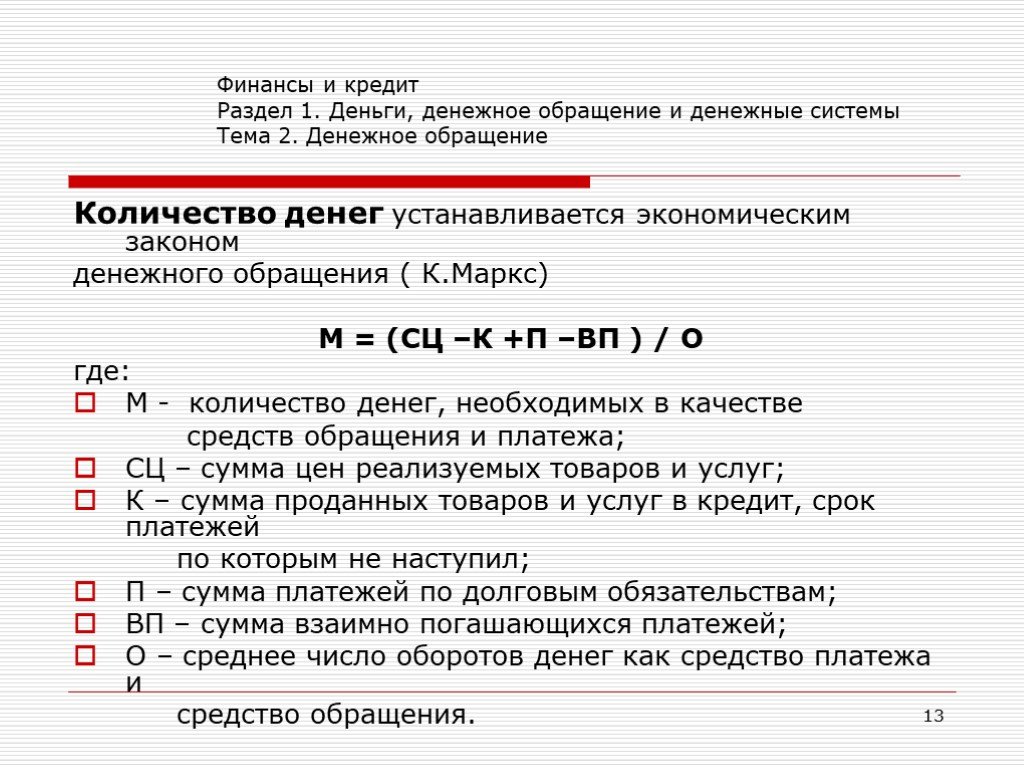

Слайд 13Количество денег устанавливается экономическим законом денежного обращения ( К.Маркс) М = (СЦ –К +П –ВП ) / О где: М - количество денег, необходимых в качестве средств обращения и платежа; СЦ – сумма цен реализуемых товаров и услуг; К – сумма проданных товаров и услуг в кредит, срок платежей по которым не наступил; П – сумма платежей по долговым обязательствам; ВП – сумма взаимно погашающихся платежей; О – среднее число оборотов денег как средство платежа и средство обращения.

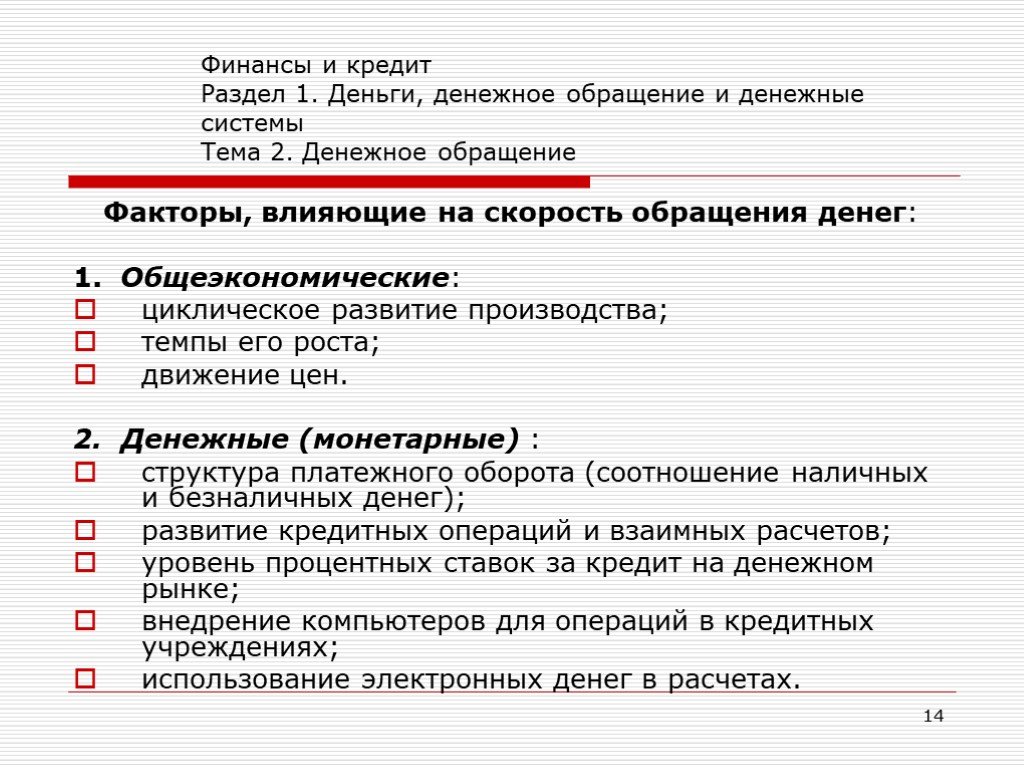

Слайд 14Факторы, влияющие на скорость обращения денег: 1. Общеэкономические: циклическое развитие производства; темпы его роста; движение цен. 2. Денежные (монетарные) : структура платежного оборота (соотношение наличных и безналичных денег); развитие кредитных операций и взаимных расчетов; уровень процентных ставок за кредит на денежном рынке; внедрение компьютеров для операций в кредитных учреждениях; использование электронных денег в расчетах.

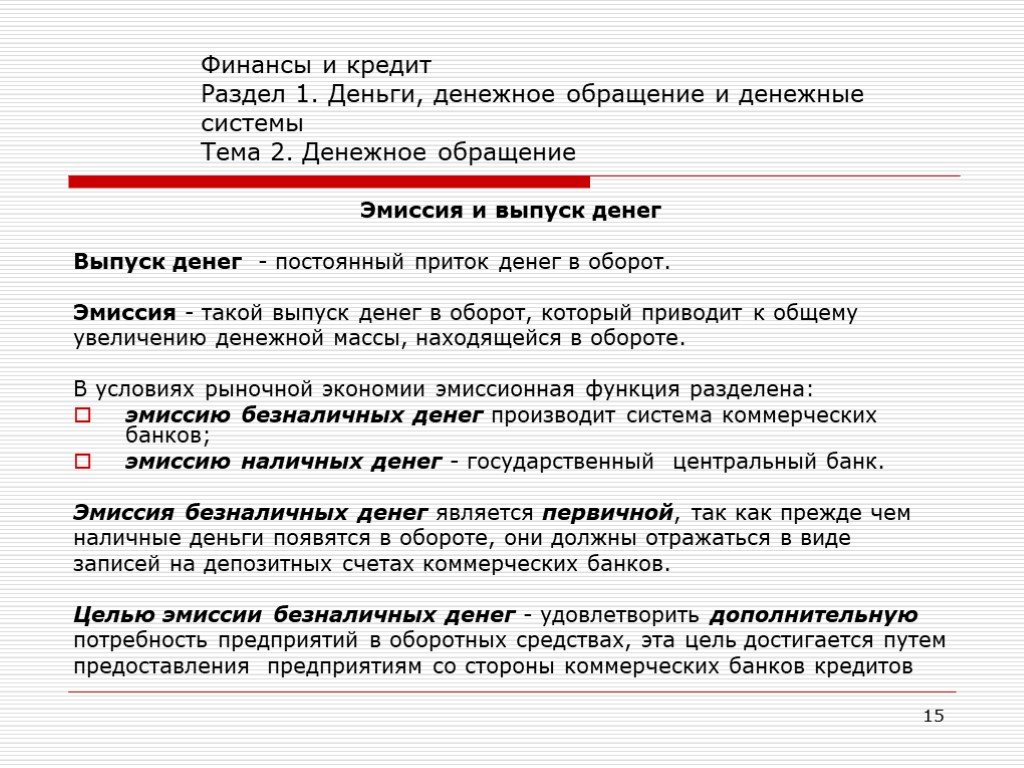

Слайд 15Эмиссия и выпуск денег Выпуск денег - постоянный приток денег в оборот. Эмиссия - такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте. В условиях рыночной экономии эмиссионная функция разделена: эмиссию безналичных денег производит система коммерческих банков; эмиссию наличных денег - государственный центральный банк. Эмиссия безналичных денег является первичной, так как прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на депозитных счетах коммерческих банков. Целью эмиссии безналичных денег - удовлетворить дополнительную потребность предприятий в оборотных средствах, эта цель достигается путем предоставления предприятиям со стороны коммерческих банков кредитов

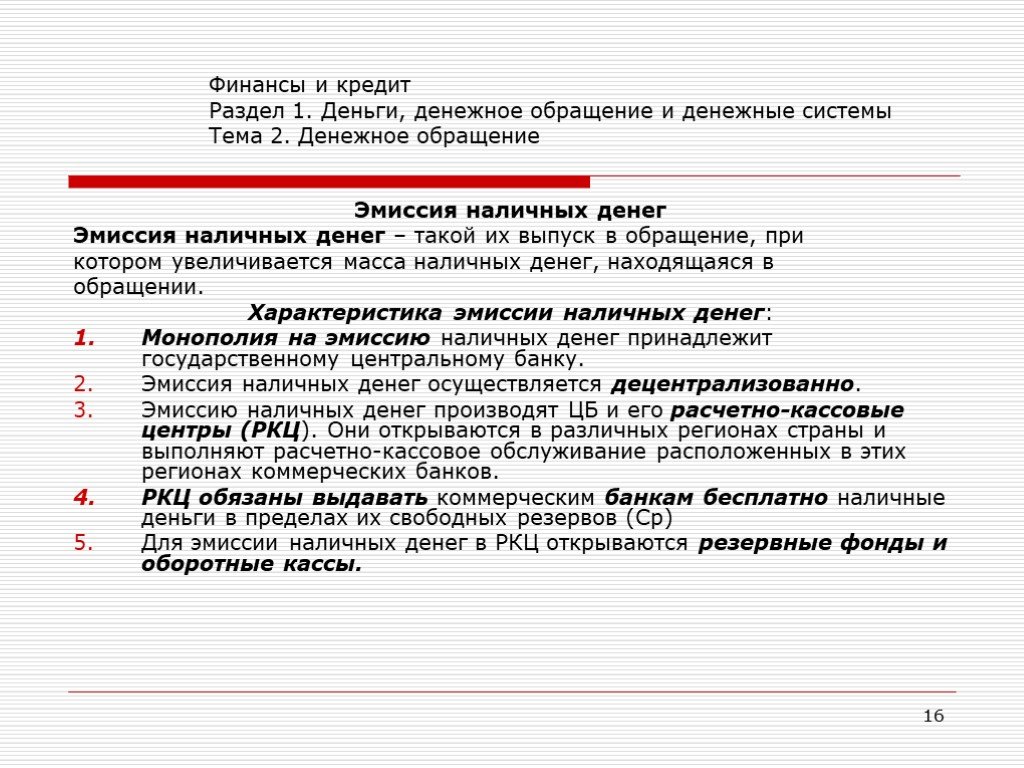

Слайд 16Эмиссия наличных денег Эмиссия наличных денег – такой их выпуск в обращение, при котором увеличивается масса наличных денег, находящаяся в обращении. Характеристика эмиссии наличных денег: Монополия на эмиссию наличных денег принадлежит государственному центральному банку. Эмиссия наличных денег осуществляется децентрализованно. Эмиссию наличных денег производят ЦБ и его расчетно-кассовые центры (РКЦ). Они открываются в различных регионах страны и выполняют расчетно-кассовое обслуживание расположенных в этих регионах коммерческих банков. РКЦ обязаны выдавать коммерческим банкам бесплатно наличные деньги в пределах их свободных резервов (Ср) Для эмиссии наличных денег в РКЦ открываются резервные фонды и оборотные кассы.

Слайд 17Денежная система – исторически сложившаяся национальная система организации денежного обращения, закрепленная традициями и оформленная законодательно (возникают в16-17 вв.) Типы денежной системы в зависимости от формы денег: Денежная система металлического обращения – базируется на натуральных. действительных деньгах (серебряных, золотых), которые выполняют все пять функций, а обращающиеся знаки стоимости беспрепятственно обмениваются на действительные деньги. Денежная бумажно-кредитная система обращения - при которой полноценные натуральные деньги вытеснены из обращения.

Слайд 18Денежная система металлического обращения представлена двумя типами : биметаллизм и монометаллизм. Биметаллизм - денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами – медь и серебро, либо золото и серебро, монеты из них функционируют на равных основаниях (15-17 вв. в ряде стран Западной Европы). Монометаллизм - денежная система, при которой один денежный металл является всеобщим эквивалентом, и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото.

Слайд 19Три разновидности биметаллизма: Система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливались стихийно на рынке. Система двойной валюты, когда это соотношение устанавливалось государством. Система “хромающей” валюты, при которой золотые и серебряные монеты служат законными платежными средствами, но не на равных основаниях. Например, если чеканка монет из серебра производилась в закрытом порядке, то они практически выступали знаками золота.

Слайд 20Разновидности золотого монометаллизма: Золотомонетный стандарт - золото выполняет все функции денег, в обращение как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота (до 1 мировой войны ) Золотые монеты свободно меняются на знаки золота по нарицательной стоимости. Золотослитковый стандарт - банкноты обмениваются не на монеты, а на слитки (после 1 мировой войны - Англия, Франция, Япония; слиток -12.5 кг). Золотодевизный стандарт - банкноты обмениваются на девизы – иностранную валюту, разменную на золото (после 1 мировой войны - Германия, Дания, Австрия). 4. Золотодолларовый стандарт - валютная система, заложенная в 1944 году на Бреттон-Вудской международной конференции, и основана на использовании золота и доллара. Золото выступало в качестве окончательного средства международных расчетов. Доллар - главной резервной валютой, т.е. представителем золота.

Слайд 21Денежная бумажно-кредитная система обращения Характерные особенности: Вытеснение золота, как из внутреннего, так и внешнего оборота и оседание его в золотых резервах (в основном в банках); золото при этом выполняет функцию сокровища Выпуск наличных и безналичных денежных знаков на основе кредитных операций банков Создание и развитие механизмов денежно-кредитного регулирования денежного оборота со стороны государства

Слайд 22Элементы современной денежной системы Денежная единица - установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров. Масштаб цен – разделение денежной единицы на кратные части Виды денег, находящийся в обращении и являющиеся законным платежным средством Порядок эмиссии и характер обеспечения денежных знаков, выпущенных в обращение – законодательно урегулированные процессы их обеспечения, выпуска, хранения и изъятия из обращения. Методы регулирования денежного обращения – государственный аппарат, осуществляющий регулирования процессов денежного обращения (эмиссии, обеспечения, хранения и изъятия из обращения денежных знаков