Презентация "Анализ деятельности коммерческого банка" по экономике – проект, доклад

Презентацию на тему "Анализ деятельности коммерческого банка" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Экономика. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 19 слайд(ов).

Слайды презентации

Список похожих презентаций

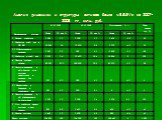

Анализ деятельности коммерческого банка

31 марта 1993 года был зарегистрирован «Агроопторгбанк» с целью осуществления расчетов предприятий агропромышленного сектора. В 1999 году, путем выкупа ...Бухгалтерский баланс – информационная база для анализа деятельности предприятия

Классификация балансов. По времени составления. По объему информации. По характеру деятельности. По формам собственности. По объекту отражения. По ...Ключевые показатели эффективности деятельности персонала банка

ВВЕДЕНИЕ. Приведенные в данной презентации показатели предназначены для оценки эффективности Банковского бизнеса в разрезах эффективности системы ...Организация деятельности банка по формированию ресурсной базы

Банковские ресурсы – это совокупность собственных, привлеченных и заемных средств, имеющихся в распоряжении банка для выполнения им своей уставной ...Анализ финансово-хозяйственной деятельности

Аннотация. Учебное пособие представляет собой конспект лекций в схемах для студентов по дисциплине «АФХД». Содержание пособия позволяет студенту самостоятельно ...Анализ и диагностика финансово-хозяйственной деятельности предприятия. Методика определения величины хозяйственных резервов

Тема № 4 МЕТОДИКА ОПРЕДЕЛЕНИЯ ВЕЛИЧИНЫ ХОЗЯЙСТВЕННЫХ РЕЗЕРВОВ. ТЕМА 4. Понятие хозяйственных резервов. Природа и источники хозяйственных резервов ...Анализ деятельности региональной компании

Этап 1. Сбор и анализ данных о компании и продукте. 1. Описание компании и продукта: отрасль/сфера и виды деятельности, дата создания, этапы; Миссия, ...Анализ и диагностика финансово-хозяйственной деятельности предприятия

Целью курса является изучение теоретических основ анализа и получение практических аналитических навыков, формирование у студентов аналитического ...Анализ маркетинговой деятельности компании Красный куб

Немного истории. Компания начала свою деятельность в 1996 году. Описание компании. Красный куб-магазин подарков, стильных элементов декора и всегда ...План деятельности Правления

Видение приоритетов работы НЭПК «Союз «Атамекен». Направления совершенствования налогового законодательства. НЭПК «Союз «Атамекен» сформированы и ...Автоматизированные информационные технологии в банковской деятельности

Цель лекции План лекции. Целью проведения лекции является: рассмотрение особенностей функционирования автоматизированных банковских информационных ...Общая характеристика хозяйственной деятельности и экономической системы общества

Вопросы:. 1. Хозяйственная деятельность и учение о среде жизнедеятельности человека. 2. Формы и модели общественного хозяйства. 3. Экономическая система ...Функции сложного процента в оценочной деятельности

Классификация функций сложного процента. Функции для пересчета текущих денежных сумм в будущие - компаундирование. 1. Будущая стоимость денежной единицы ...Требования к компетенции персонала. Методы оценки персонала и профессиональной деятельности

Оценка труда персонала преследует следующие цели:. Компетенция — это рациональное сочетание способностей, личностных качеств и мотивации персонала ...Стресс-тестирование банка

Finance Pack STRESS TESTING in HSBC. ТИПЫ СТРЕСС-СЦЕНАРИЕВ. ВИДЫ СТРЕСС-СЦЕНАРИЕВ. STRESS – TESTING in HSBC. HSBC использует в дополнении к PVBP (PV ...Роль государства в создании условий для предпринимательской деятельности

Структура презентации. Общая теоретическая схема вмешательства государства в работу рынков Конкретные эмпирические примеры ключевой роли государства ...Анализ использования материальных ресурсов

Задачи анализа материальных ресурсов. оценка потребности в материальных ресурсах и обеспеченности материальными ресурсами; оценка эффективности использования ...Анализ затрат на лекарственные средства с помощью ABC/VEV методологии

В настоящее время в России проведение фармакоэкономического анализа затрат на ЛС с помощью АВС/VEN методологии узаконено приказами МЗ РФ: №163 от ...Анализ долгосрочных капиталовложений и оценка риска

Долгосрочные кривые издержек. Предполагают множество точек оптимального объема производства при разных уровнях масштаба; Отсутствует механизм оценки ...Анализ динамики и структуры прямых иностранных инвестиций в России

Объем инвестиций, поступивших от иностранных инвесторов в РФ в 2008–2010 гг. по видам. Доля предприятий с участием иностранного каптала в общем количестве ...Советы как сделать хороший доклад презентации или проекта

- Постарайтесь вовлечь аудиторию в рассказ, настройте взаимодействие с аудиторией с помощью наводящих вопросов, игровой части, не бойтесь пошутить и искренне улыбнуться (где это уместно).

- Старайтесь объяснять слайд своими словами, добавлять дополнительные интересные факты, не нужно просто читать информацию со слайдов, ее аудитория может прочитать и сама.

- Не нужно перегружать слайды Вашего проекта текстовыми блоками, больше иллюстраций и минимум текста позволят лучше донести информацию и привлечь внимание. На слайде должна быть только ключевая информация, остальное лучше рассказать слушателям устно.

- Текст должен быть хорошо читаемым, иначе аудитория не сможет увидеть подаваемую информацию, будет сильно отвлекаться от рассказа, пытаясь хоть что-то разобрать, или вовсе утратит весь интерес. Для этого нужно правильно подобрать шрифт, учитывая, где и как будет происходить трансляция презентации, а также правильно подобрать сочетание фона и текста.

- Важно провести репетицию Вашего доклада, продумать, как Вы поздороваетесь с аудиторией, что скажете первым, как закончите презентацию. Все приходит с опытом.

- Правильно подберите наряд, т.к. одежда докладчика также играет большую роль в восприятии его выступления.

- Старайтесь говорить уверенно, плавно и связно.

- Старайтесь получить удовольствие от выступления, тогда Вы сможете быть более непринужденным и будете меньше волноваться.

Информация о презентации

Дата добавления:15 января 2015

Категория:Экономика

Содержит:19 слайд(ов)

Поделись с друзьями:

Скачать презентацию