Слайд 1Владивостокский государственный университет экономики и сервиса Институт международного бизнеса и экономики Кафедра финансы и налоги Предмет: «Экономика страхования и анализ страховых операций» Преподаватель Рубинштейн Евгения Даниэльевна, к. э. н., доцент

Слайд 2ТЕМА 5 Финансовая устойчивость и платежеспособность страховой организации

Слайд 3Требования к знаниям Финансовая устойчивость и платежеспособность страховой организации

Студенты должны : - понять что такое финансовая устойчивость и платежеспособность страховой организации, - изучить российскую и европейскую методики оценки платежеспособности страховой организации - понять, как рассчитываются параметры , используемые при оценке платежеспособности

Слайд 4Содержание Финансовая устойчивость и платежеспособность страховой организации

Ключевые понятия Вопросы Учебный материал Рекомендуемая литература

Слайд 5Ключевые понятия Финансовая устойчивость и платежеспособность страховой организации

Финансовая устойчивость страховой организации Платежеспособность страховой организации Нормативная маржа платежеспособности Фактическая маржа платежеспособности

Слайд 6Вопросы Финансовая устойчивость и платежеспособность страховой организации

1.Сущность финансовой устойчивости и платежеспособности страховой организации 2.Оценка платежеспособности страховой организации 3.Сравнение российской и европейской методик оценки платежеспособности страховщика 4.Общая характеристика бюджетирования страховой организации

Слайд 7Сущность финансовой устойчивости и платежеспособности страховой организации

Финансовая устойчивость страховой организации есть способность выполнять принятые страховые обязательства при воздействии на ее деятельность неблагоприятных факторов и изменения экономической конъюнктуры. Финансовая устойчивость страховой организации есть ее способность выполнить свои обязательства всем имеющимся у нее имуществом

Слайд 8Если иное не оговорено специально, то в силу особой значимости страховых обязательств под финансовой устойчивостью прежде всего понимают способность страховщика выполнить свои страховые обязательства. Платежеспособность страховой организации есть ее способность выполнить свои страховые обязательства в любой момент времени. Условие платежеспособности является более сильным, чем условие о финансовой устойчивости.

Слайд 9Особое внимание к платежеспособности страховой организации объясняется влиянием двух основных факторов: - 1.Страхование является институтом финансовой защиты, 2. Финансовая конвергенция. Это означает, что гарантии выполнения страховых обязательств должны быть жесткими. Это проявляется прежде всего в требовании к размеру собственных свободных средств страховой организации

Слайд 102. Взаимопроникновение и ассимиляция различных субъектов финансового рынка, ассимиляция банковского, страхового и инвестиционного секторов экономики не всегда улучшает платежеспособность страховой организации. В структуре финансов страховой организации, входящей в состав единой группы капитал других структурных элементов должен быть отражен и учтен при оценке платежеспособности страховой организации.

Слайд 11Оценка платежеспособности страховой организации (российское законодательство)

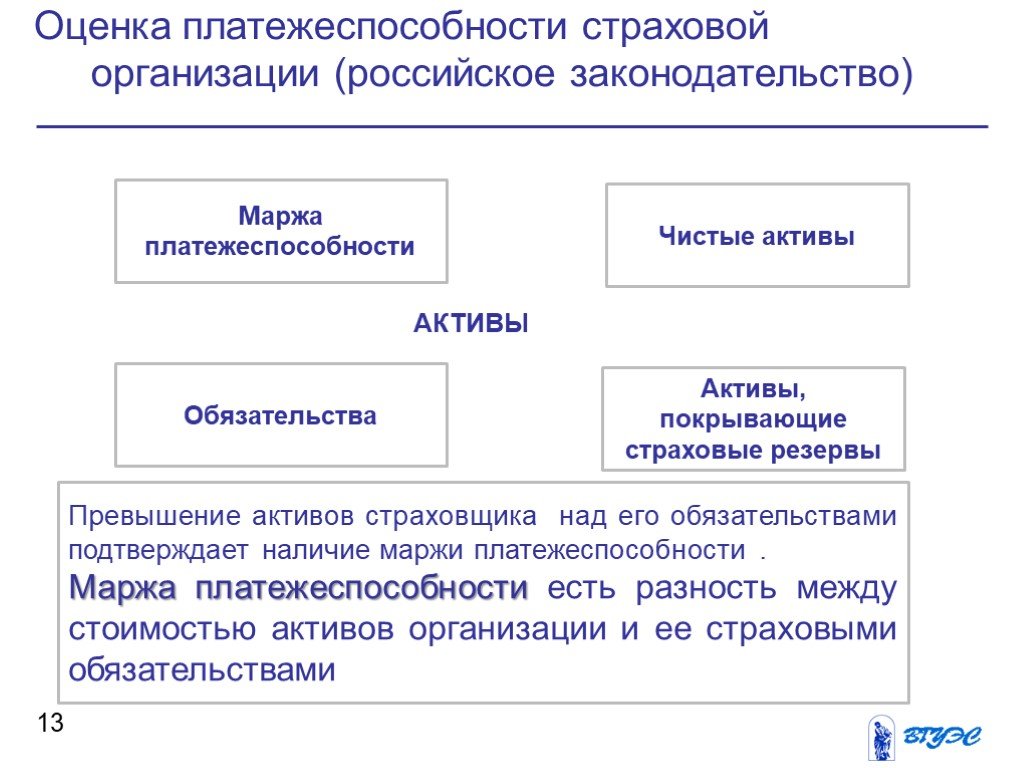

Финансовым обеспечением выполнения обязательств по страховым выплатам для страховщика являются сформированные страховые резервы, а также свободные от обязательств собственные средства, называемые чистыми активами. Последний элемент имеет большое значение, потому что средств в страховых резервов обычно недостаточно для выполнения страховых обязательств.

Слайд 12В общем случае недостаточность средств страховых резервов для рисковых видов страхования в наибольшей степени обусловлена проявлением технических рисков, которые связаны с проведением страховых операций. Поэтому оценка платежеспособности по рисковым видам страхования есть оценка достаточности собственных свободных средств (чистых активов) организации для погашения отрицательного влияния технических рисков страховщика

Слайд 13Маржа платежеспособности

Чистые активы Обязательства

Активы, покрывающие страховые резервы

АКТИВЫ

Превышение активов страховщика над его обязательствами подтверждает наличие маржи платежеспособности . Маржа платежеспособности есть разность между стоимостью активов организации и ее страховыми обязательствами

Слайд 14Оценка платежеспособности осуществляется в три этапа. 1 этап: Расчет нормативного размера маржи платежеспособности (нормативного значения чистых активов страховщика), обусловленного спецификой заключенных договоров страхования, а также объемом принятых и выполненных обязательств. В экономическом смысле нормативная маржа платежеспособности представляет собой тот минимальный размер собственных свободных средств, который должна иметь страховая организация с учетом принятых и выполненных обязательств.

Слайд 15В соответствии с действующим страховым законодательством страховая организация одновременно может заниматься: Либо видами личного страхования ( страхование жизни; страхование от несчастных случаев и болезней; медицинское страхование) Либо рисковыми видами страхования (страхование от несчастных случаев и болезней; медицинское страхование; все другие виды имущественного страхования) Расчет нормативного размера маржи платежеспособности страховой организации зависит от того, какими видами страхования занимается организация

Слайд 16Случай 1. Организация занимается видами личного страхования. Это означает, что она занимается страхованием жизни и двумя или одним из двух следующих рисковых видов страхования страхование от несчастных случаев и болезней и медицинское страхование. Общий нормативный размер маржи платежеспособности рассчитывается как сумма двух слагаемых - для страхования жизни и видов страхования иных чем страхование жизни.

Слайд 17Для видов страхования иных, чем страхование жизни, нормативный размер маржи платежеспособности Нрв рассчитывается по формуле Нрв = max(P1,P2) х kвып, где Р1 – минимальный размер чистых активов, который должна иметь страховая организация исходя из принятых ею страховых обязательств, Р1 = 0,16 х ПР, где ПР – размер страховых премий за период ,по которому оценивается платежеспособность ( обычно 1 год), по договорам страхования, сострахования и принятым в перестрахование, уменьшенный на годовую сумму возвращенных страховых премий, отчислений в резерв предупредительных мероприятий и отчислений предусмотренным законодательством.(Р2 – ниже)

Слайд 18Оценка платежеспособности страховой kвып организации (российское законодательство)

Р2 минимальный размер чистых активов, который должна иметь организация исходя из выполненных ею страховых обязательств, Р2= 0,23 х СВ, где СВ – сума среднегодовых за предшествующие три года изменений резервов убытков и фактических страховых выплат по договорам страхования, сострахования и принятым в перестрахование за вычетом выплат, полученных по регрессным искам.

Слайд 19Поправочный коэффициент kвып рассчитывается за год, предшествующий отчетной дате, как отношение суммы чистых страховых выплат (общих выплат за вычетом участия перестраховщиков) и чистых изменений резервов убытков (общих изменений за минусом участия перестраховщиков) к общей сумме страховых выплат и изменений резервов убытков. Если фактическое значение kвып

Слайд 20По российскому законодательству страховая организация, работающая с рисковыми видами страхования, является платежеспособной, если фактический размер ее собственных свободных средств превышает минимальный размер, определенный для организации с учетом принятых (через премии) и выполненных (через выплаты) обязательств.

Слайд 21Для страхования жизни нормативный размер маржи платежеспособности Нсж рассчитыавается по формуле: Нсж = 0,05 х РСЖ х k, где РСЖ - резерв по страхованию жизни на последнюю отчетную дату, k - поправочный коэффициент рассчитываемый как отношение резерва по страхованию жизни за вычетом участия перестраховщиков к величине указанного резерва.

Слайд 22Если фактическое значение k меньше 0,85, коэффициент k берется равным 0,85. Если перестрахования не было, то коэффициент берется равным 1. По российскому законодательству страховая организация, работающая со страхованием жизни, является платежеспособной, если фактический размер ее собственных свободных средств превышает минимальный размер, определенный для организации на основе принятых и выполняемых обязательств, - расчет нормативной маржи платежеспособности осуществляется на основе резерва по страхованию жизни.

Слайд 23Нормативный размер общей маржи платежеспособности Н рассчитывается по формуле Н = Нрв + Нсж Если организация занимается страхованием жизни и другими видами страхования и рассчитанный нормативный размер общей маржи платежеспособности Н окажется меньше минимальной величины уставного капитала, предусмотренного законодательством, нормативный размер Н устанавливается равным этой законодательно установленной величине уставного капитала.

Слайд 24Случай 2. Страховая организация занимается только рисковыми видами страхования. В этом случае нормативная маржа платежеспособности совпадает с нормативом платежеспособности, рассчитываемым для видов страхования иных, чем страхование жизни: Н = Нрв = max(P1,P2) х kвып. На этом заканчивается этап1.

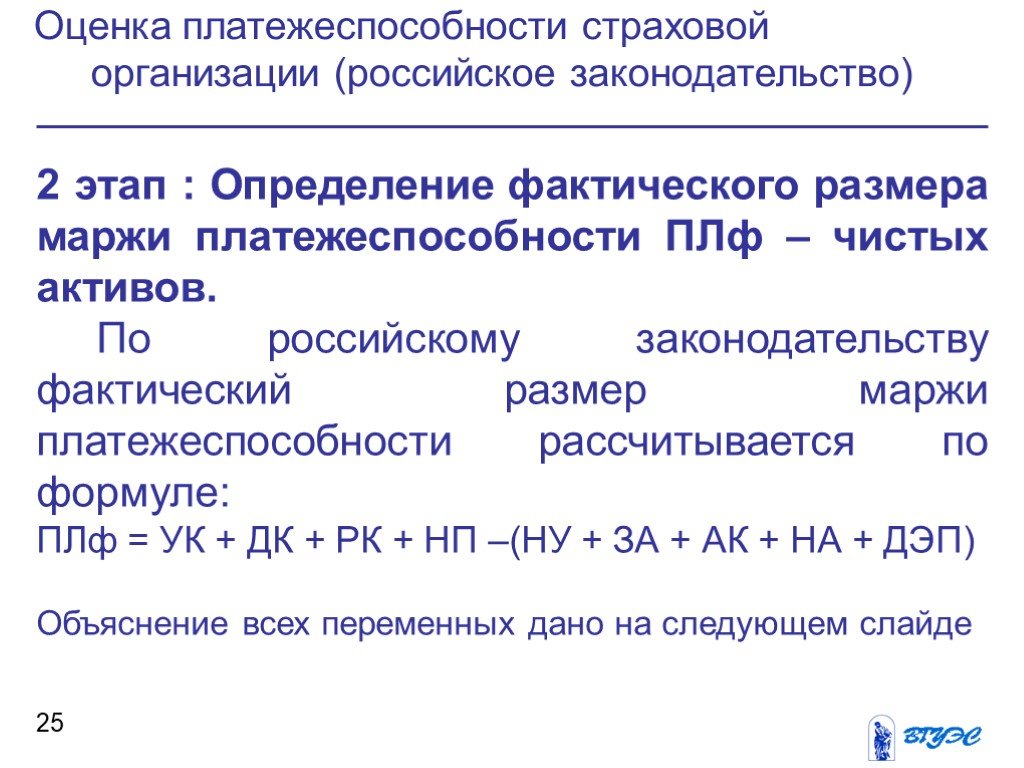

Слайд 252 этап : Определение фактического размера маржи платежеспособности ПЛф – чистых активов. По российскому законодательству фактический размер маржи платежеспособности рассчитывается по формуле: ПЛф = УК + ДК + РК + НП –(НУ + ЗА + АК + НА + ДЭП) Объяснение всех переменных дано на следующем слайде

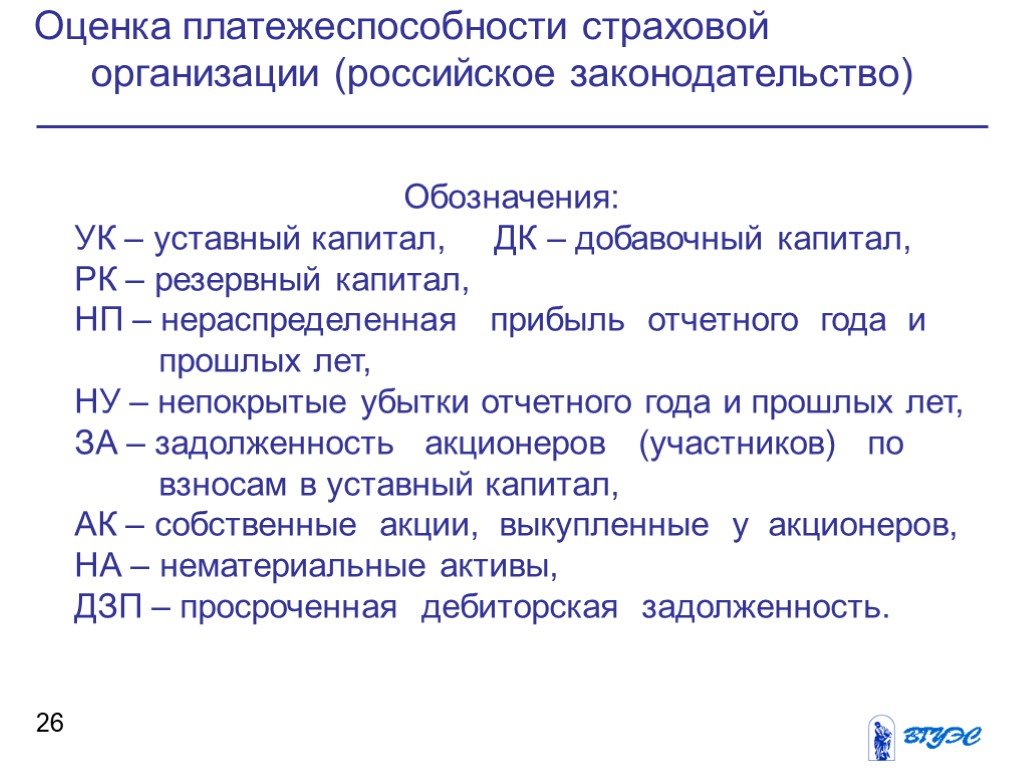

Слайд 26Обозначения: УК – уставный капитал, ДК – добавочный капитал, РК – резервный капитал, НП – нераспределенная прибыль отчетного года и прошлых лет, НУ – непокрытые убытки отчетного года и прошлых лет, ЗА – задолженность акционеров (участников) по взносам в уставный капитал, АК – собственные акции, выкупленные у акционеров, НА – нематериальные активы, ДЗП – просроченная дебиторская задолженность.

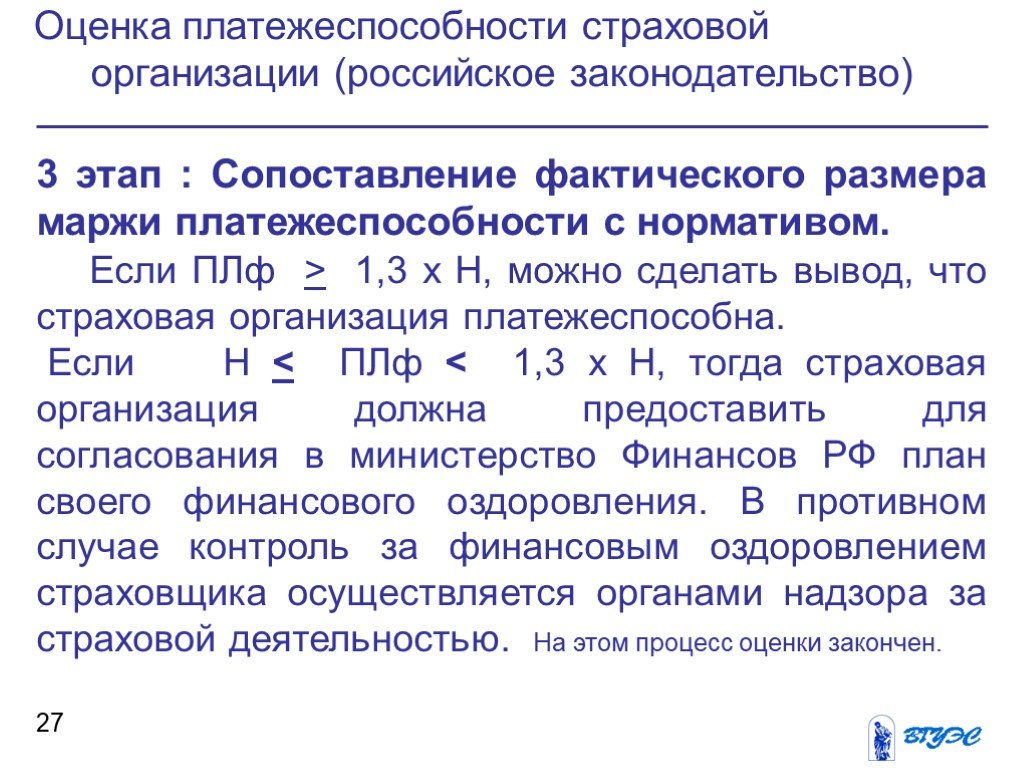

Слайд 273 этап : Сопоставление фактического размера маржи платежеспособности с нормативом. Если ПЛф > 1,3 х Н, можно сделать вывод, что страховая организация платежеспособна. Если Н

Слайд 28Оценка платежеспособности страховой организации (европейское законодательство)

Оценка платежеспособности по рисковым видам страхования в соответствии с европейским законодательством сводится к сопоставлению фактической маржи платежеспособности ПЛф с двумя величинами: с нормативной маржой платежеспособности Н и минимальным гарантийным фондом ГФMIN.

Слайд 29Если фактическая маржа платежеспособности не меньше обеих названных величин, т.е. если ПЛф > max(H,ГФMIN), то страховая организация платежеспособна. Это означает, что организации достаточно собственных свободных средств вместе со страховыми резервами для выполнения всех обязательств по страховым выплатам. В соответствии с европейским страховым законодательством оценка платежеспособности страховой организации осуществляется в четыре этапа.

Слайд 301 этап: Определение фактического размера маржи платежеспособности ПЛф – чистых активов. Фактическая маржа платежеспособности ПЛф есть фактически имеющиеся у страховой организации собственные средства, свободные от всяких обязательств. Она складывается из средств нескольких источников.

Слайд 31Источниками для ПЛф являются: -- оплаченный уставный капитал -- 50% неоплаченного капитала -- средства обязательных, предусмотренных законодательством резервов а также других не технических, свободных от обязательств резервов ( бонусные резервы при страховании жизни) -- финансовый результат ( прибыль, убыток) -- выплаты, предназначенные для участников взаимных компаний -- дополнительный заемный капитал, поступивший от участников взаимных компаний, выполнение обязательств по которому производится в последнюю очередь Могут быть и другие источники- на следующем слайде

Слайд 32Помимо этого могут учитываться нереализованный доход (добавочный капитал), обусловленный разностью между рыночной и балансовой стоимостью активов, а также средства скрытых резервов – тех резервов, которые по разрешению органов надзора могут быть использованы для расчета фактической платежеспособности, но не показаны в балансе.

Слайд 332 этап: Расчет нормативного размера маржи платежеспособности (нормативного размера чистых активов страховщика), обусловленного спецификой заключенных договоров страхования, а также объемом принятых и выполненных обязательств. Как и по российскому законодательству, нормативная маржа платежеспособности в экономическом смысле представляет собой тот минимальный размер собственных средств, который должна иметь страховая организация с учетом принятых и выполненных обязательств.

Слайд 34Для видов страхования иных, чем страхование жизни, нормативный размер маржи рассчитывается по формуле Н=max(P1,P2), где Р1 – есть минимальный размер чистых активов, который должна иметь страховая организация исходя из принятых ею страховых обязательств, эта величина вычисляется иначе чем по российскому законодательству.

Слайд 35Р1 = (0,18 х min(премии; 50 млн. евро) + 0,16 х max(премии – 50 млн. евро; 0) х max(чистые выплаты / общая сумма страховых выплат; 0,5), где чистые выплаты – страховые выплаты без учета доли перестраховщиков. Р2 - минимальный размер чистых активов, который должна иметь страховая организация исходя из выполненных страховых обязательств. Вычисление его дано на следующем слайде.

Слайд 36Если А - размер средних годовых выплат по страховым случаям, произошедшим за период наблюдения, В – чистые выплаты последнего года наблюдаемого периода, С – общая сумма годовых выплат последнего финансового года наблюдаемого периода, то Р2 = (0,26 х min (А ; 35 млн. евро) + 0,23 х max(А-35 млн. евро; 0)) х max ( В/С; 0,5), где период наблюдения для страхования кредитов и страхования катастрофических рисков устанавливается равным 7 годам, а по всем другим видам страхования 3 годам.

Слайд 37С целью повышения требований Директива ЕС 2002/13/ЕС для страхования гражданской ответственности при перевозке воздушным, морским и речным транспортом и для страхования общей ответственности предлагает формулу Н= 1,5 х max(Р1,Р2).

Слайд 38Общий норматив платежеспособности – нормативная маржа платежеспособности, -представляет собой тот минимальный размер собственных свободных средств, который должна иметь компания с учетом либо принятых страховых обязательств (премии), либо уже выполненных страховых обязательств ( выплаты).

Слайд 393 этап: Определение соответствующего значения минимального гарантийного фонда Минимальный гарантийный фонд страховой организации есть минимальное значение собственных свободных средств, которые должна иметь страховая организация исходя из реализуемого вида страхования, .е. исходя из специфики рисков, покрываемых этим видом страхования.

Слайд 40Европейское страховое законодательство для каждого класса страхования устанавливает четыре различных требования по минимальному значению гарантийного фонда. 1. Минимальное значение не может быть меньше, чем 1,4 млн. евро в случае, когда покрываются все или некоторые риски, включенные в кредитное страхование;

Слайд 412.Минимальное значение не может быть меньше, чем 400 тыс. евро в случае, когда покрываются все или некоторые риски, включенные в один из следующих классов страхования: страхование автогражданской ответственности; страхование ответственности автоперевозчика; страхование ответственности морского перевозчика; страхование общей ответственности (кроме классов 10-12); страхование ответственности заемщика за непогашение кредита;

Слайд 423.Минимальное значение не может быть меньше, чем 300 тыс. евро в случае, когда покрываются все или некоторые риски, включенные в один из следующих классов страхования: страхование от несчастного случая; страхование от болезней; страхование наземного транспорта; страхование железнодорожного транспорта; страхование авиатранспорта; страхование морских и речных судов; страхование грузов, находящихся в пути; страхование от огня и от действия непреодолимой силы; страхование других видов финансовых убытков, связанных с риском; страхование убытков, связанных с предоставляемой помощью.

Слайд 434.Минимальное значение не может быть меньше, чем 200 тыс. евро в случае, когда покрываются все или некоторые риски, включенные в один из следующих двух классов страхования: страхование от других видов ущерба, нанесенных имуществу за исключением перечисленных в предыдущих требованиях 1-3; страхование судебных издержек.

Слайд 444 этап: Сравнение фактической маржи платежеспособности с нормативной маржой и минимальным гарантийным фондом В европейском законодательстве фактическая маржа платежеспособности сравнивается не только с принятыми (через премии) и выполненными (через выплаты) обязательствами. Вводится дополнительное требование о том, что минимальный размер собственных свободных средств должен быть не меньше размера, учитывающего специфику рисков, покрываемых соответствующим видом страхования ( через введение минимального гарантийного фонда).

Слайд 45Если ПЛф > max(H,ГФMIN), то страховая организация считается платежеспособной - это ситуация 1. Полный анализ платежеспособности страховой организации предполагает исследование всех возможных соотношений между ПЛф , H,ГФMIN. Ситуация 2: Н

Слайд 47Рекомендуемая литература

1.Гвозденко А.А. Финансово-экономические методы страхования: учебник – М.: Финансы и статистика, 1998. – 184 с. 2. Страхование: учебник/ под ред. Т.А. Федоровой. – 2-е изд., перераб. И доп. М.: Экономистъ, 2006. – 875 с. 3. Чернова В.Г. Основы экономики страховой организации по рисковым видам страхования. – МСПб.: Питер, 2005.- 240 с.

Слайд 48Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.