Слайд 1«Налоговое планирование»

Слайд 2Содержание понятия налогового планирования

Налоговое планирование - это выбор между различными вариантами осуществления деятельности юридического лица и размещения его активов, направленный на достижение возможно низкого уровня возникающих при этом налоговых обязательств. сущность – признание за каждым налогоплательщиком права использовать все допустимые законом средства, приемы и способы для максимального сокращения и оптимизации своих налоговых обязательств

Слайд 3Налоговое планирование на уровне хозяйствующего субъекта – это часть управления его финансово-хозяйственной деятельностью в рамках единой стратегии по использованию законных налоговых способов и методов для установления желаемого финансового состояния объекта.

Основами налогового планирования являются: правильное формирование учетной политики предприятия и условий заключения договоров; учет основных направлений налоговой, бюджетной и инвестиционной политики государства на соответствующем этапе планирования; обоснованное и полное использование всех установленных законодательством освобождений от налогов и исполнения обязанностей налогоплательщиков; оценка позиций налогового органа с точки зрения возможности получения отсрочек и рассрочек по уплате налогов, возможности получения различных налоговых, инвестиционных и иных кредитов.

Слайд 4Содержание налогового планирования –это организация и методика расчета объемов конкретных налогов организации на очередной финансовый год и в среднесрочной перспективе. Проявляется в составлении налогового бюджета организации Цель налогового планирования – выбор такого пути, при котором налоговые платежи были бы минимальными

Слайд 5Инструменты налогового планирования

Слайд 6Прогнозирование и планирование налоговых платежей и поступлений в бюджетную систему

После внесения в апреле 2007 г. необходимых изменений в Бюджетный кодекс РФ формирование федерального бюджета на трехлетний период стало обязательным. На уровне субъекта РФ составляется проект бюджета сроком на один год или сроком на три года. Бюджетный процесс рассматривается как механизм организации и управления общественными финансами в соответствии с задачами налоговой и бюджетной политики.

Слайд 7Принципы налогового планирования

Законности Выгодности Реальности и эффективности Альтернативности Оперативности Понятности и обоснованности

Слайд 8Организация налогового планирования - комплекс мероприятий по реализации элементов налогового планирования.

Налоговое поле; Налоговый календарь; Механизм мониторинга налоговых льгот; Схемы налогового планирования; Учетная политика; Стратегия оптимизации налоговых обязательств; Рациональное размещение активов и прибылей и др.

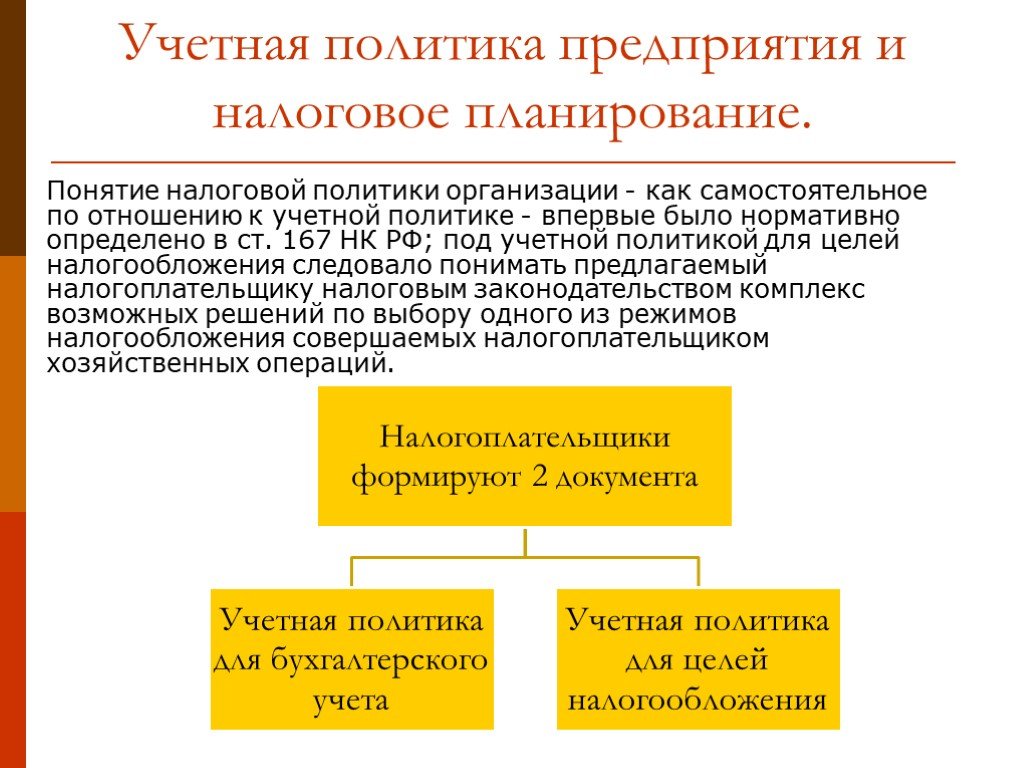

Слайд 9Учетная политика предприятия и налоговое планирование.

Понятие налоговой политики организации - как самостоятельное по отношению к учетной политике - впервые было нормативно определено в ст. 167 НК РФ; под учетной политикой для целей налогообложения следовало понимать предлагаемый налогоплательщику налоговым законодательством комплекс возможных решений по выбору одного из режимов налогообложения совершаемых налогоплательщиком хозяйственных операций.

Слайд 10Налоговый учет – эта система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

Именно такое определение соответствует концепции формирования налогового учета в ОАО «РЖД», позволяет интегрировать налоговый и бухгалтерский учет и обеспечивает снижение затрат на формирование налоговой отчетности и одновременно повышает контрольные функции учета.

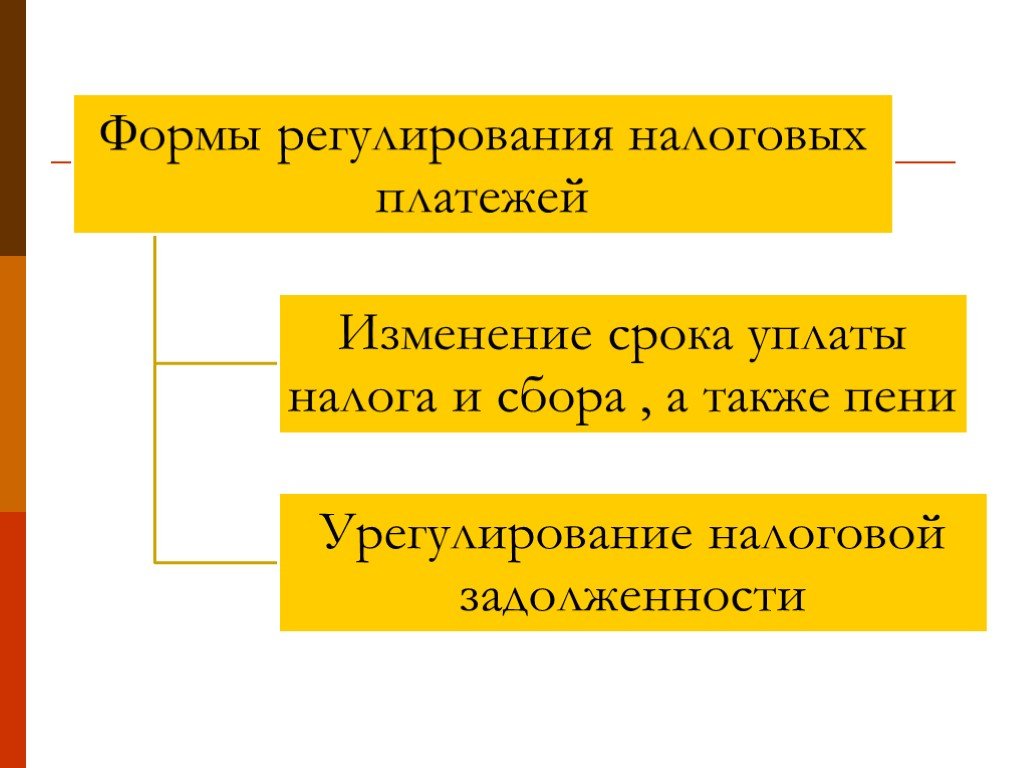

Слайд 11Регулирование налоговых платежей.

Регулирование налоговых платежей - форма целенаправленного управляющего воздействия , ориентированного на поддержание равновесия в налоговых отношениях посредством введения в эти отношения регуляторов.

Слайд 13Изменение сроков уплаты налога, сбора , пени.

Отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных ст. 64 НК РФ , на срок, не превышающий одного года , соответственно с единовременной или поэтапной уплатой налогоплательщиком суммы задолженности.

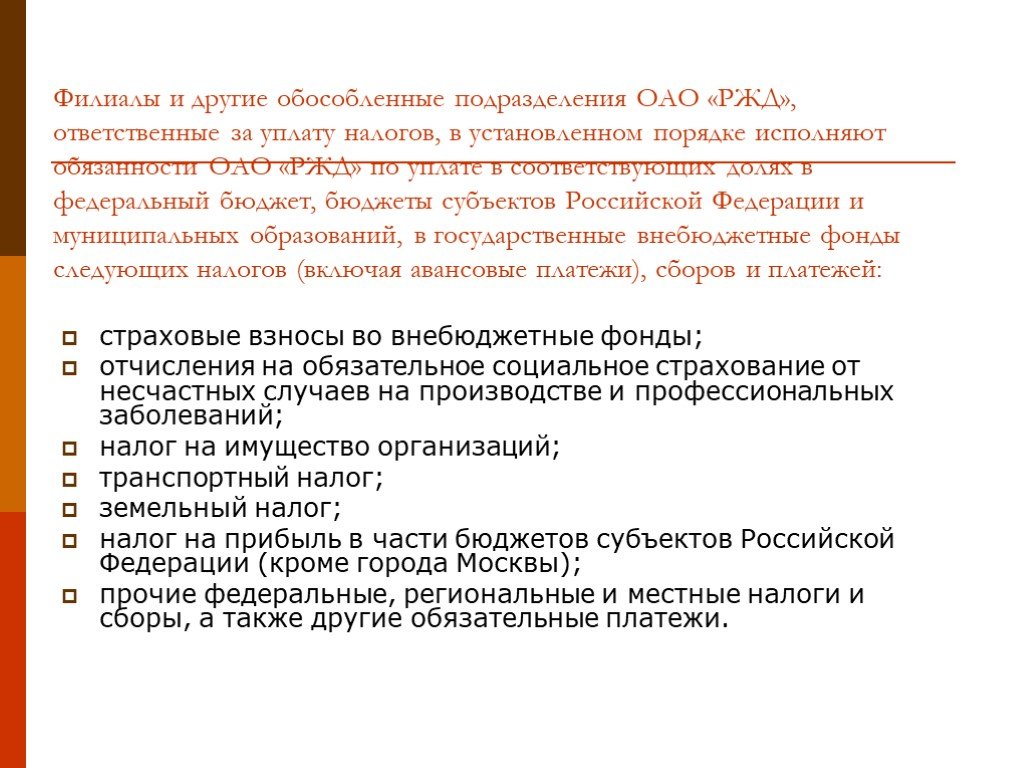

Слайд 14Филиалы и другие обособленные подразделения ОАО «РЖД», ответственные за уплату налогов, в установленном порядке исполняют обязанности ОАО «РЖД» по уплате в соответствующих долях в федеральный бюджет, бюджеты субъектов Российской Федерации и муниципальных образований, в государственные внебюджетные фонды следующих налогов (включая авансовые платежи), сборов и платежей:

страховые взносы во внебюджетные фонды; отчисления на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний; налог на имущество организаций; транспортный налог; земельный налог; налог на прибыль в части бюджетов субъектов Российской Федерации (кроме города Москвы); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи.

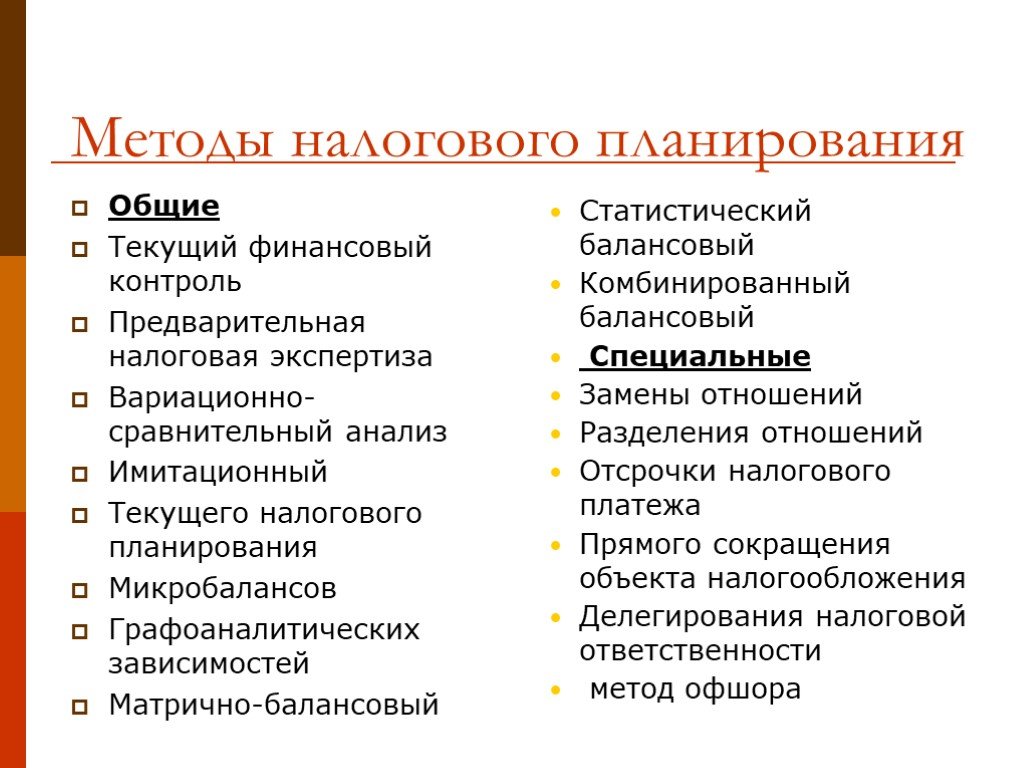

Слайд 15Методы налогового планирования

Общие Текущий финансовый контроль Предварительная налоговая экспертиза Вариационно-сравнительный анализ Имитационный Текущего налогового планирования Микробалансов Графоаналитических зависимостей Матрично-балансовый

Статистический балансовый Комбинированный балансовый Специальные Замены отношений Разделения отношений Отсрочки налогового платежа Прямого сокращения объекта налогообложения Делегирования налоговой ответственности метод офшора

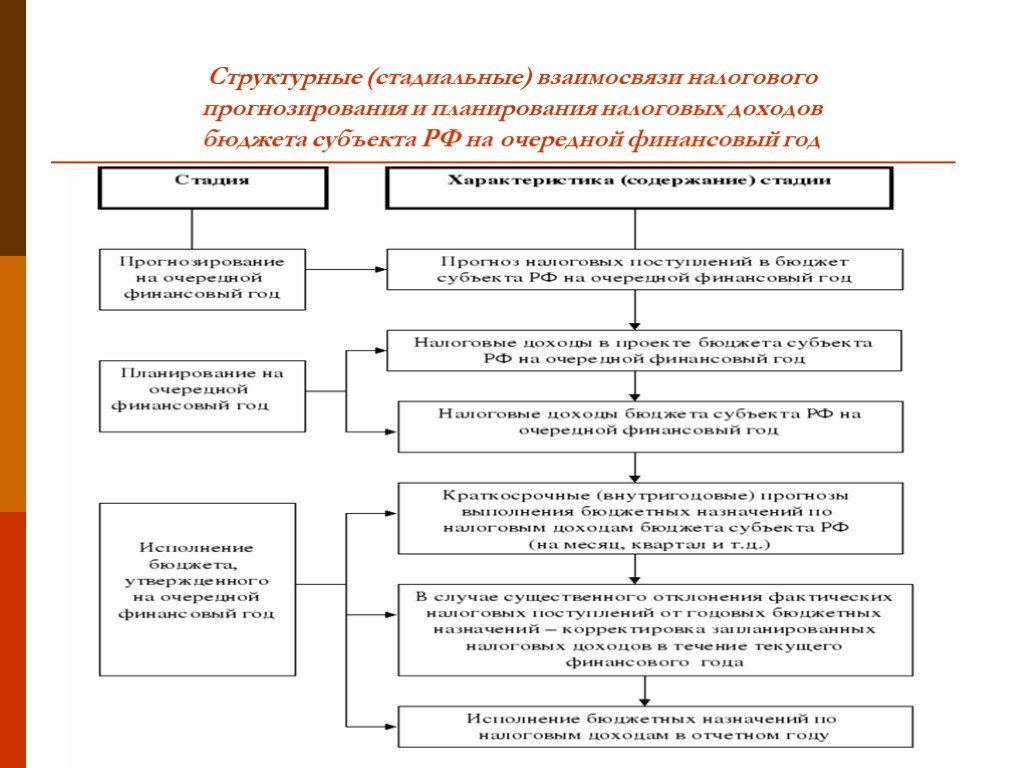

Слайд 16Структурные (стадиальные) взаимосвязи налогового прогнозирования и планирования налоговых доходов бюджета субъекта РФ на очередной финансовый год

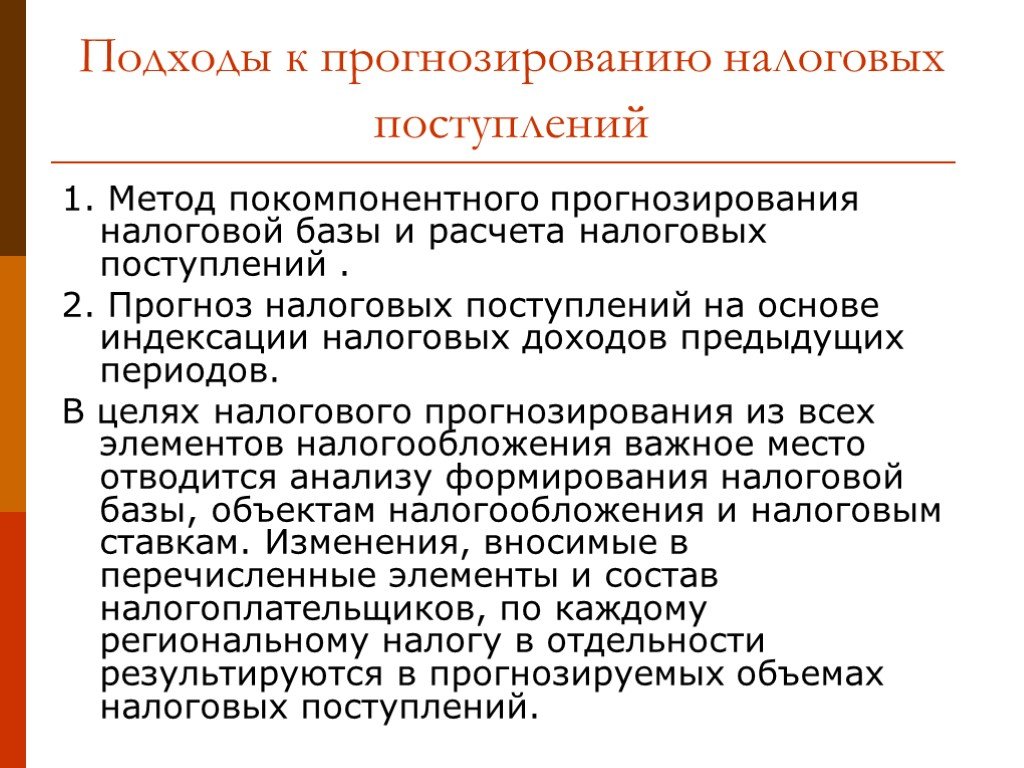

Слайд 17Подходы к прогнозированию налоговых поступлений

1. Метод покомпонентного прогнозирования налоговой базы и расчета налоговых поступлений . 2. Прогноз налоговых поступлений на основе индексации налоговых доходов предыдущих периодов. В целях налогового прогнозирования из всех элементов налогообложения важное место отводится анализу формирования налоговой базы, объектам налогообложения и налоговым ставкам. Изменения, вносимые в перечисленные элементы и состав налогоплательщиков, по каждому региональному налогу в отдельности результируются в прогнозируемых объемах налоговых поступлений.

Слайд 18Важной составляющей налогового планирования является налоговая нагрузка

Налоговая нагрузка на уровне хозяйствующего субъекта – это относительный показатель, характеризующий долю начисленных налогов в брутто-доходах, рассчитанных с учётом требований налогового законодательства по формированию различных элементов налога.

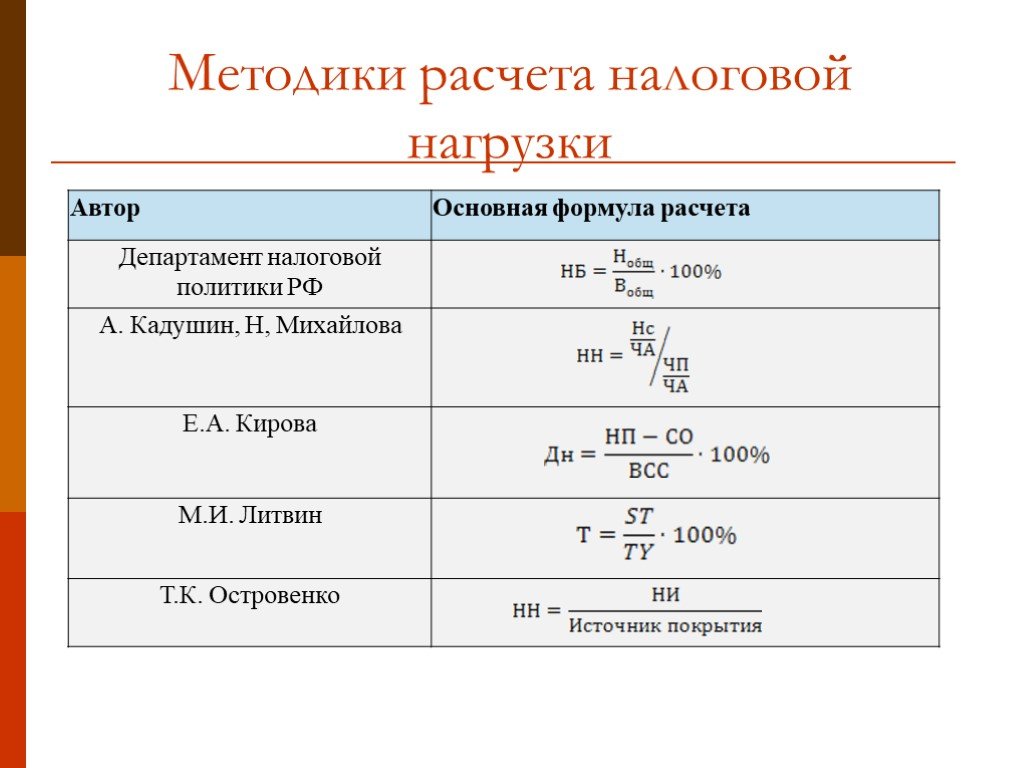

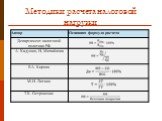

Слайд 19Методики расчета налоговой нагрузки

Слайд 20Спасибо за внимание!