Слайд 1Технический анализ

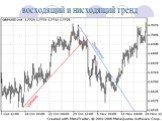

Слайд 6восходящий и нисходящий тренд

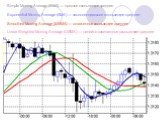

Слайд 7Simple Moving Average (SMA) — простое скользящее среднее Exponential Moving Average (EMA) — экспоненциальное скользящее среднее Smoothed Moving Average (SMMA) — сглаженное скользящее среднее Linear Weighted Moving Average (LWMA) — линейно-взвешенное скользящее среднее

Слайд 8Простое скользящее среднее Простое, или арифметическое, скользящее среднее рассчитывается путем суммирования цен закрытия инструмента за определенное число единичных периодов (напр., 12 часов) с последующим делением суммы на число периодов. SMA = SUM (CLOSE (i), N) / N Где: SUM — сумма; CLOSE (i) — цена закрытия текущего периода; N — число периодов расчета.

Экспоненциальное скользящее среднее Экспоненциально сглаженное скользящее среднее определяется путем добавления к предыдущему значению скользящего среднего определенной доли текущей цены закрытия. В случае экспоненциальных скользящих средних больший вес имеют последние цены закрытия. Р-процентное экспоненциальное скользящее среднее будет иметь вид: EMA = (CLOSE (i) * P) + (EMA (i - 1) * (100 - P)) Где: CLOSE (i) — цена закрытия текущего периода; EMA (i - 1) — значение скользящего среднего предыдущего периода; P — доля использования значения цен.

Слайд 9Адаптивное скользящее среднее Первое значение этой сглаженной рассчитывается, как и простая скользящая средняя (SMA). SUM1 = SUM (CLOSE (i), N) SMMA1 = SUM1 / N Второе и последующие скользящие средние рассчитываются по следующей формуле: SMMA (i) = (SUM1 - SMMA (i - 1) + CLOSE (i)) / N Где: SUM — сумма; SUM1 — сумма цен закрытия N периодов, отсчитываемая от предыдущего бара; SMMA (i - 1) — сглаженное скользящее среднее предыдущего бара; SMMA (i) — сглаженное скользящее среднее текущего бара (кроме первого); CLOSE (i) — текущая цена закрытия; N — период сглаживания.

Слайд 10Линейно-взвешенное скользящее среднее Во взвешенном скользящем среднем последним данным присваивается больший вес, а более ранним — меньший. Взвешенное скользящее среднее рассчитывается путем умножения каждой из цен закрытия в рассматриваемом ряду на определенный весовой коэффициент. LWMA = SUM (CLOSE (i) * i, N) / SUM (i, N) Где: SUM — сумма; CLOSE(i) — текущая цена закрытия; SUM (i, N) — сумма весовых коэффициентов; N — период сглаживания.

Слайд 11СВЕЧИ

впервые график такого вида придумал легендарный японский торговец рисом Мунэхиса Хомма в XVII веке для наглядного изображения ценового максимума и минимума в течение определённого периода времени, а также цены на начало и конец данного периода (цена открытия и цена закрытия соответственно). На сегодня «японские свечи» — один из самых распространённых методов отображения рыночных данных среди трейдеров.

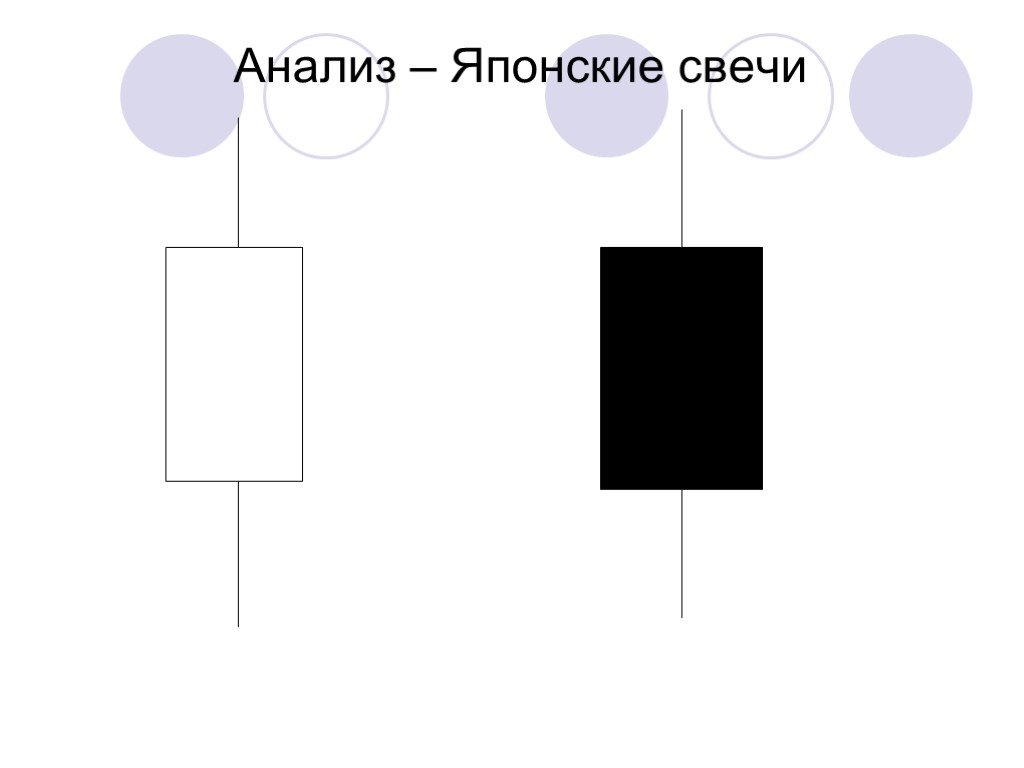

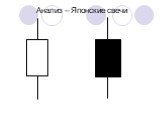

Слайд 12Анализ – Японские свечи

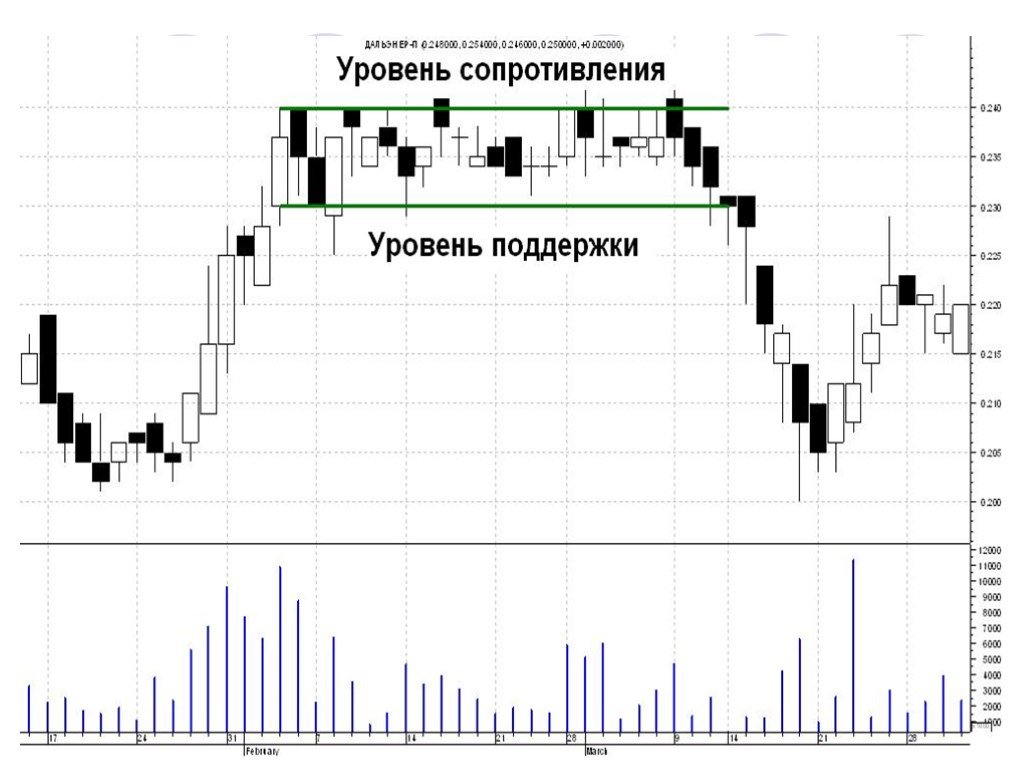

Слайд 13впервые график такого вида придумал легендарный японский торговец рисом Мунэхиса Хомма в XVII веке для наглядного изображения ценового максимума и минимума в течение определённого периода времени, а также цены на начало и конец данного периода (цена открытия и цена закрытия соответственно). сущности, одна и та же свеча. Она имеет маленькое тело (белое или черное), расположенное в верхней части ценового диапазона сессии, и очень длинную нижнюю тень. Верхняя тень маленькая или вообще отсутствует. Но если эта свеча появляется при восходящей тенденции, она становится медвежьим повешенным. Она показывает, что рынок стал уязвим, но требует «медвежьего» подтверждения в течение следующей сессии (в виде черной свечи с более низкой ценой закрытия). Как правило, нижняя тень этой свечи должна Перевёрнутый молот — сигнал разворота в основании, однако требует подтверждения в следующей сессии (тело может быть чёрное либо белое); срезанное основание — сигнал разворота в основании, однако требует подтверждения в следующей сессии (без нижней тени); падающая звезда — свеча с длинной верхней тенью, короткой нижней тенью (или без неё) и маленьким телом вблизи минимумов сессии, которая появляется после восходящей тенденции. Является медвежьим сигналом при восходящей тенденции Комбинации свечей Несмотря на простоту приведённых видов, существуют также более сложные случаи. Некоторые из них рассмотрены на StockCharts.com (англ.). Так, следует отметить, что многолетние наблюдения за свечными графиками позволили японским трейдерам отмечать те или иные сигналы, состоящие из двух, трех и более свечей. Однако, как правило большинство сложных комбинаций содержит 2-3 свечи. Среди таких моделей можно отметить «завеса из темных облаков», «бычье поглощение», «разрывы тасуки», «три черные вороны», «ступенчатое дно», «брошенный младенец» и многие другие. [править] Свечи и объём торгов «Японские свечи» и объём торгов на бирже ММВБ. На первом графике (Норильский Никель) виден «сигнал разворота» на вершине («Длинноногий доджи»), на втором (ЛУКойл) — более сложная комбинация из «Черного волчка» и «Повешенного». В обоих случаях в этой точке произошло падение объёма торгов (зелёный частокол у основания графиков) « «Японские свечи», «повисающие» над графиком цены, соответствуют состоянию, когда спрос и предложение на рынке не позволяют установить окончательную цену. На бирже может быть четыре соотношения этих показателей при любом достигнутом значении цены и любом объёме торгов: Желающих купить больше, чем желающих продать — спрос превышает предложение — цена растёт Желающих продать больше, чем желающих купить — предложение превышает спрос — цена падает Желающих купить столько же, сколько желающих продать — спрос и предложение равны — цена не меняется, «боковой тренд» Состояние неуверенности — «поворотная точка», после которой владельцы ценных бумаг начинают «сбрасывать» их по любой цене Четвёртое состояние возникает тогда, когда те, кто мог бы продать акции, не желают их продавать, так как всё ещё уверены, что будет дальнейший рост, но те, кто мог бы купить акции, не желают их покупать, так как знают, что никакого роста не будет. Это состояние неустойчиво: любое внешнее событие может толкнуть цены в любом направлении. Как правило, в этой точке объём торгов уменьшается, а когда цена разворачивается, он снова растёт. И наконец, вместе с постоянным большим объёмом торгов «свечи» могут подсказать и наиболее вероятное направление движения цены. Когда тело «свечи» белое, участники торгов не боясь покупают акции до конца биржевого дня. Вследствие этой уверенности котировки могут продолжать расти и на следующий день. Для чёрной «свечи» верно обратное.

Слайд 14Белый волчок — нейтральная фигура, приобретает значение в комбинации с другими свечами Чёрный волчок — нейтральная фигура, приобретает значение в комбинации с другими свечами Доджи (додзи, дожи) — цены открытия и закрытия одинаковы (или почти одинаковы), приобретает значение в комбинации с другими свечами, однако при этом относится к числу наиболее важных свечей. Кроме того, они входят в состав важных моделей свечей. Длинноногий доджи — сигнал разворота на вершине, когда два дня подряд открываются с сильной «брешью» («гэпом») вверх-вниз и свеча «повисает» над графиком. Если цены открытия и закрытия длинноногого доджи находятся в середине между максимумом и минимумом, то такая свеча называется «рикша» Доджи-стрекоза — сигнал разворота (без верхней тени, длинная нижняя тень) Доджи-надгробие — додзи, цены открытия и закрытия которого равны минимальной цене сессии. Сигнал разворота на вершине при восходящей тенденции. Также может быть сигналом разворота в основании при нисходящей тенденции, но только при наличии бычьего подтверждения в течение следующей сессии. Белый марубодзу (в другом переводе марибозу) — быки доминируют с сохранением тенденции к повышению (без теней) Чёрный марубодзу (в другом переводе марибозу) — медведи доминируют с сохранением тенденции к понижению (без теней)

Слайд 15Начиная с XVII века многие пытались создать различные схемы и графики, которые помогли бы предсказать поведение рынка в будущем. Данный метод оказался наиболее интересным, поскольку в одном элементе он отображал сразу четыре показателя вместо одного

Слайд 16Форма «японских свечей»

«Свеча» состоит из чёрного либо белого тела и верхней/нижней тени (иногда говорят фитиль). Верхняя и нижняя граница тени отображает максимум и минимум цены за соответствующий период. Границы тела отображают цену открытия и закрытия. Если в целом цены выросли, то тело белое (не закрашенное, светлое),

Слайд 17Нижняя граница тела отражает цену открытия, верхняя — цену закрытия. Если цены снизились, то тело чёрное (закрашенное, тёмное), верхняя граница тела отражает цену открытия, нижняя — цену закрытия. При совпадении цен открытия/закрытия с максимумом/минимумом, соответствующей тени может не бытьСвеча не содержит прямой информации о движении цен внутри соответствующего интервала времени. Нет указаний на то, максимум или минимум был достигнут первым, сколько раз происходили рост или снижение цен. Например, при наличии обеих теней нельзя сказать, сперва цена повышалась или понижалась. Чтобы это выяснить, надо изучать графики меньшего временного интервала. В некоторых странах (например, Китай) традиционно используют зелёный цвет свечи для роста цен и красный — для снижения.

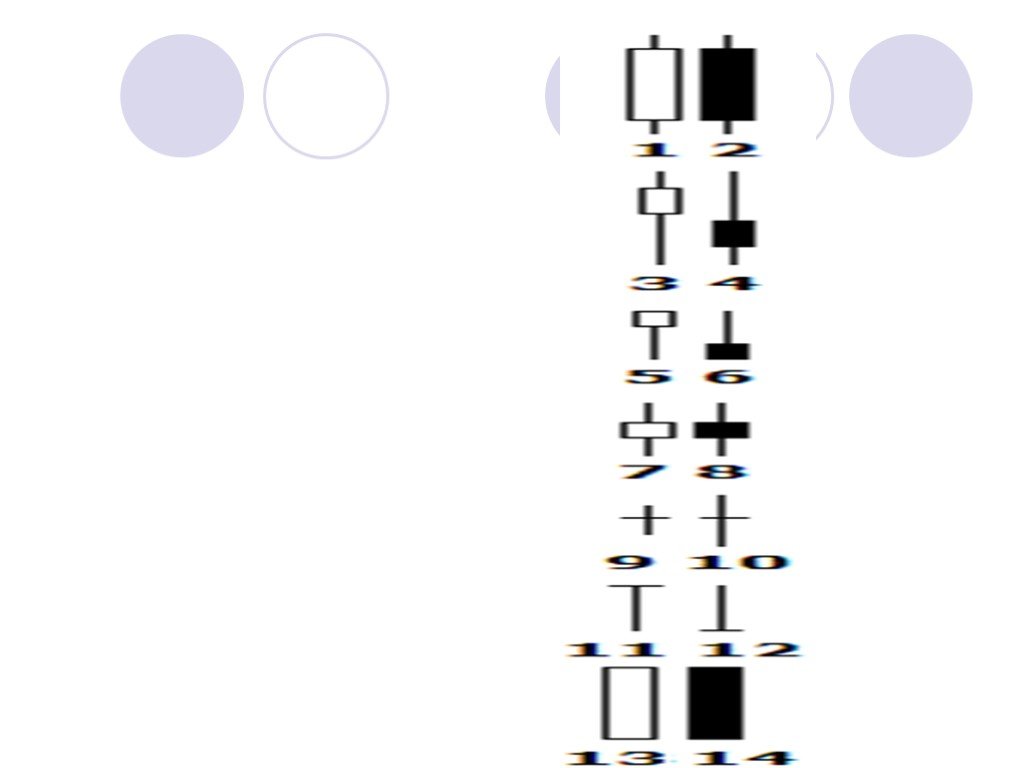

Слайд 18Простые «свечи»

Простые «свечи» Существует множество различных видов свечей, справа изображены самые простые из них. Ниже приведены названия и вероятные предположения для некоторых видов. Белая свеча — сигнализирует о движении вверх (чем длиннее свеча, тем больше разница в цене) Чёрная свеча — сигнализирует о движении вниз (чем длиннее свеча, тем больше разница в цене) Длинная нижняя тень — сигнализирует о бычьем рынке (длина нижней тени должна быть не меньше тела, чем она длиннее, тем надёжнее сигнал) Длинная верхняя тень — сигнализирует о медвежьем рынке (длина верхней тени должна быть не меньше тела, чем она длиннее, тем надёжнее сигнал) Молот — важный сигнал разворота в основании. Обладает маленьким телом (белым или черным), расположенным в верхней части ценового диапазона сессии, и очень длинной нижней тенью; срезанная вершина — свеча, у которой отсутствует верхняя тень (бычий сигнал во время спада и медвежий во время подъёма); повешенный — важный сигнал разворота на вершине. Повешенный и молот — это, в сущности, одна и та же свеча. Она имеет маленькое тело (белое или черное), расположенное в верхней части ценового диапазона сессии, и очень длинную нижнюю тень. Верхняя тень маленькая или вообще отсутствует. Но если эта свеча появляется при восходящей тенденции, она становится медвежьим повешенным. Она показывает, что рынок стал уязвим, но требует «медвежьего» подтверждения в течение следующей сессии (в виде черной свечи с более низкой ценой закрытия). Как правило, нижняя тень этой свечи должна вдвое-втрое превосходить высоту тела.

Слайд 19Перевёрнутый молот — сигнал разворота в основании, однако требует подтверждения в следующей сессии (тело может быть чёрное либо белое); срезанное основание — сигнал разворота в основании, однако требует подтверждения в следующей сессии (без нижней тени); падающая звезда — свеча с длинной верхней тенью, короткой нижней тенью (или без неё) и маленьким телом вблизи минимумов сессии, которая появляется после восходящей тенденции. Является медвежьим сигналом при восходящей тенденции Белый волчок — нейтральная фигура, приобретает значение в комбинации с другими свечами Чёрный волчок — нейтральная фигура, приобретает значение в комбинации с другими свечами Доджи (додзи, дожи) — цены открытия и закрытия одинаковы (или почти одинаковы), приобретает значение в комбинации с другими свечами, однако при этом относится к числу наиболее важных свечей. Кроме того, они входят в состав важных моделей свечей. Длинноногий доджи — сигнал разворота на вершине, когда два дня подряд открываются с сильной «брешью» («гэпом») вверх-вниз и свеча «повисает» над графиком. Если цены открытия и закрытия длинноногого доджи находятся в середине между максимумом и минимумом, то такая свеча называется «рикша» Доджи-стрекоза — сигнал разворота (без верхней тени, длинная нижняя тень)

Слайд 20Японские свечи

Японские свечи» отражают не только цену, но и её волатильность — «разброс цен», когда заявки «купить/продать по рынку» идут в огромном количестве в обе стороны сразу. Причины, по которым цена была неустойчива, выяснятся позже, когда всё будет закончено. Поэтому участники торгов отслеживают дни, когда начинается неожиданно большой «разброс цен» по какой-либо ценной бумаге. Как правило, в этой точке объём торгов резко возрастает, а затем падает. «Сигналом опасности, часто сигналом о том, что сделку надо закрыть немедленно, был однодневный поворот — колебание цены в конце долгосрочного движения. Однодневный поворот происходит тогда, когда самая высокая точка этого дня выше, чем самая высокая точка предыдущего дня, но уровень закрытия текущего дня оказывается ниже уровня закрытия предыдущего дня, и объём торгов текущего дня выше, чем объём предыдущего дня. Такой сценарий для Ливермора был кричащим сигналом тревоги.»