Слайд 1Лекция Анализ прибыли, убытков и движения денежных средств

К.э.н. Доцент Сухачева Виктория

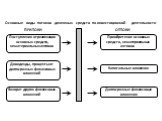

Слайд 2Поступления от реализации основных средств, нематериальных активов

Дивиденды, проценты от долгосрочных финансовых вложений

Возврат других финансовых вложений

Приобретение основных средств, нематериальных активов

Капитальные вложения

Долгосрочные финансовые вложения

ПРИТОКИ ОТТОКИ

Основные виды потоков денежных средств по инвестиционной деятельности

Слайд 3Задачи оценки эффективности инвестиционных проектов:

1. Оценка реализуемости проекта 2. Оценка абсолютной эффективности (целесообразности проекта) 3. Оценка сравнительной эффективности (насколько этот проект лучше альтернативных)

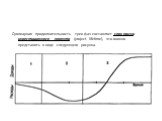

Слайд 4Прединвестиционная фаза непосредственно предшествует основному объему инвестиций. На данной стадии жизненного цикла проекта закладывается его жизнеспособность и инвестиционная привлекательность. Прединвестиционные исследования должны дать полную характеристику инвестиционного проекта. В мировой практике выделяют следующие этапы прединвестиционных исследований: формирование инвестиционного замысла (идеи) или поиск инвестиционных концепций (opportunity studies); предпроектные или подготовительные исследования (pre-feasibility studies); технико-экономические обоснования проекта (или оценка его технико-экономической и финансовой приемлемости) (feasibility studies); подготовка оценочного заключения и принятие решения об инвестировании (final evaluation). Результатом прединвестиционных исследований является развёрнутый бизнес-план инвестиционного проекта - документ, содержащий в структурированном виде всю информацию о проекте, необходимую для его осуществления.

Слайд 5Инвестиционная фаза – это стадия инвестирования или осуществления проекта. На данной фазе начинают предприниматься конкретные действия, требующие гораздо больших затрат и носящие необратимый характер, а именно: проведение переговоров и заключение контрактов; инженерно-техническое проектирование; строительство; производственный маркетинг; обучение персонала; сдача в эксплуатацию.

Слайд 6Эксплуатационная фаза - наступает с момента ввода в действие основного оборудования. На данной фазе осуществляются непосредственно пуск предприятия и возврат банковского кредита в случае использования последнего. Этот период характеризуется началом производства продукции или оказанием услуг.

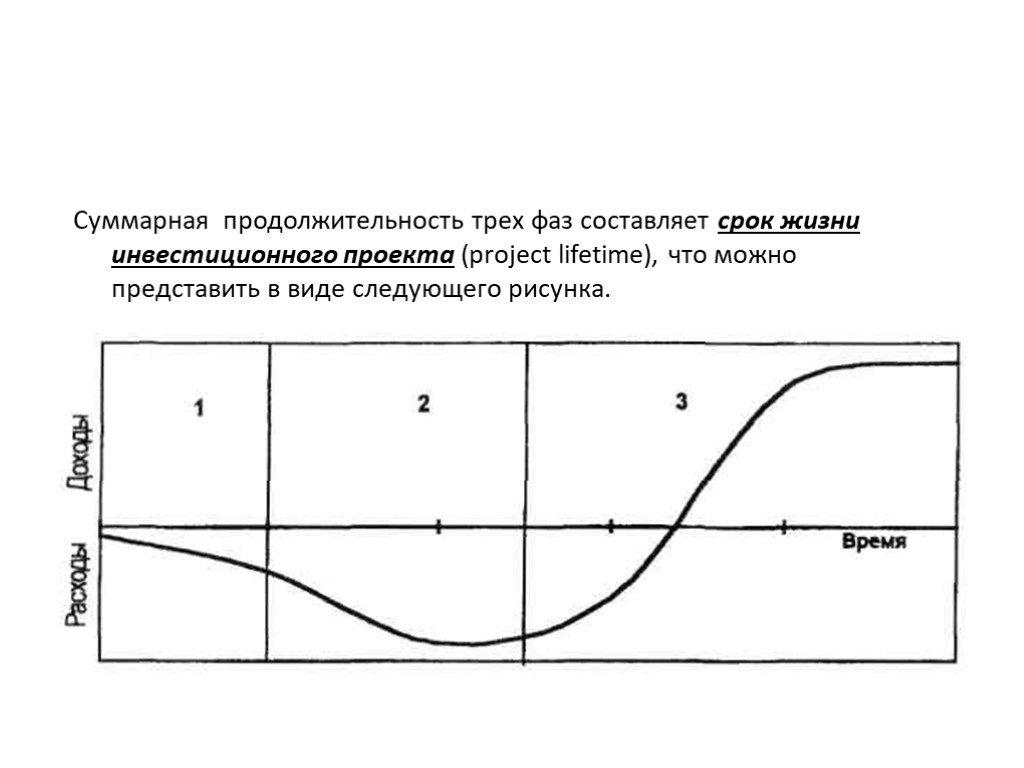

Слайд 7Суммарная продолжительность трех фаз составляет срок жизни инвестиционного проекта (project lifetime), что можно представить в виде следующего рисунка.

Слайд 8Иногда к рассмотренным 3 фазам инвестиционного проекта прибавляют ликвидационную фазу. Ликвидационная фаза – предполагает ликвидацию производства, демонтаж оборудования и его утилизацию, а также реализацию неиспользованных активов. Происходит завершение и прекращение проекта с целью выведением (расчетом) финансового результата и определением других выгод.

Слайд 9При всех прочих благоприятных характеристиках проект никогда не будет принят предприятием к реализации, если не обеспечит: возмещение вложенных средств за счет доходов от реализации товаров и услуг; прирост капитала, обеспечивающий минимальный уровень доходности, компенсирующий общее (инфляционное) изменение покупательной способности денег, а также покрывающий риск инвестора, связанный с осуществлением проекта; окупаемость инвестиций в пределах срока, приемлемого для фирмы.

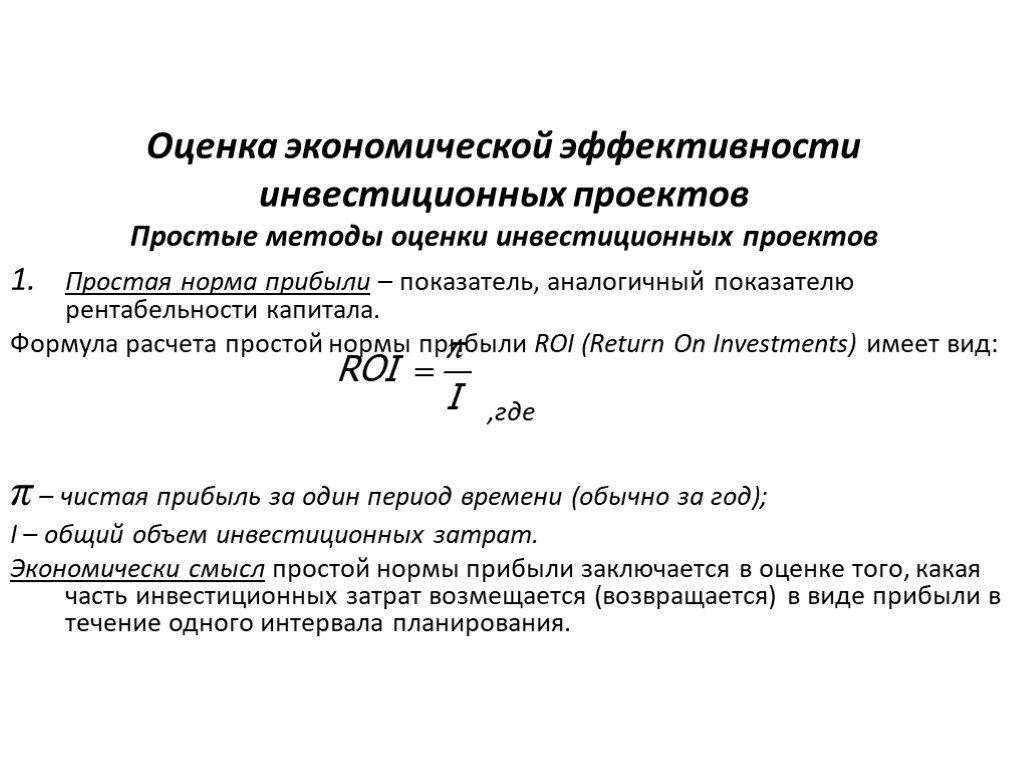

Слайд 10Простая норма прибыли – показатель, аналогичный показателю рентабельности капитала. Формула расчета простой нормы прибыли ROI (Return On Investments) имеет вид: ,где π – чистая прибыль за один период времени (обычно за год); I – общий объем инвестиционных затрат. Экономически смысл простой нормы прибыли заключается в оценке того, какая часть инвестиционных затрат возмещается (возвращается) в виде прибыли в течение одного интервала планирования.

Оценка экономической эффективности инвестиционных проектов Простые методы оценки инвестиционных проектов

Слайд 11Основное преимущество данного критерия заключается в том, что он не сложен и может использоваться для небольших фирм с небольшим денежным оборотом, а также когда надо быстро оценить проект в условиях дефицита ресурсов. Недостатки данного метода в том, что: существует большая зависимость от выбранной в качестве ставки сравнения величины чистой прибыли; не учитывается ценность будущих поступлений; расчетная норма прибыли играет роль средней за весь период.

Слайд 12Период окупаемости PP (Payback Period) – период времени от момента начала реализации проекта до того момента эксплуатации проекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям. Существует 2 способа определения периода окупаемости: метод последовательного вычитания; метод формулы.

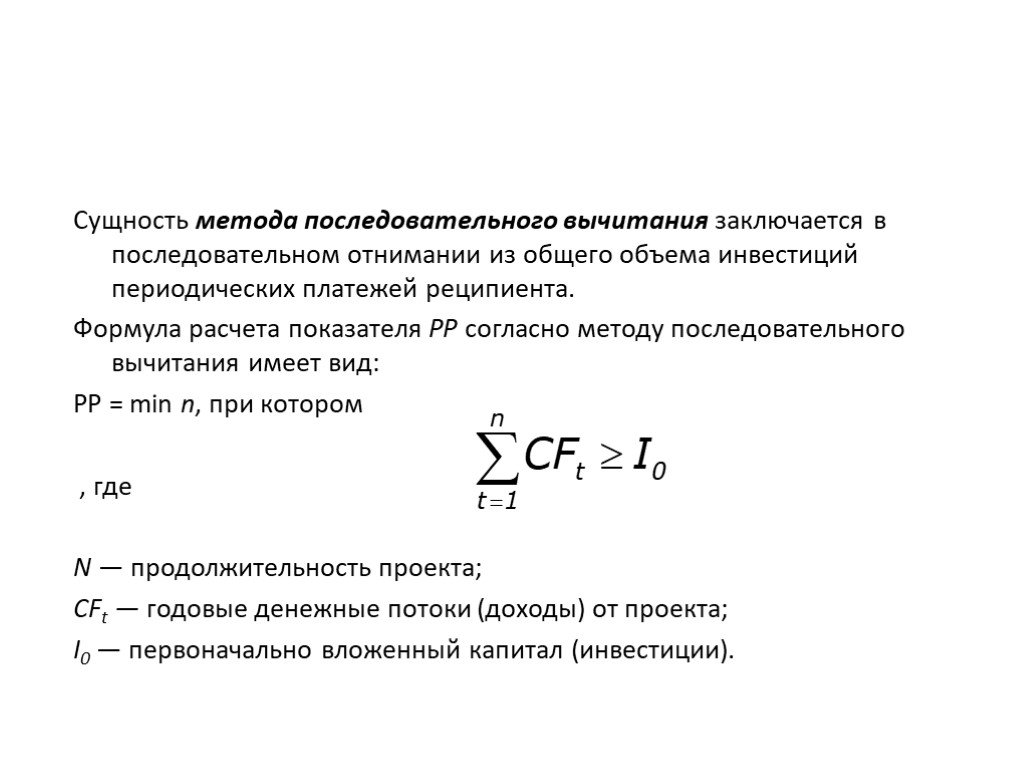

Слайд 13Сущность метода последовательного вычитания заключается в последовательном отнимании из общего объема инвестиций периодических платежей реципиента. Формула расчета показателя PP согласно методу последовательного вычитания имеет вид: PP = min n, при котором , где N — продолжительность проекта; CFt — годовые денежные потоки (доходы) от проекта; I0 — первоначально вложенный капитал (инвестиции).

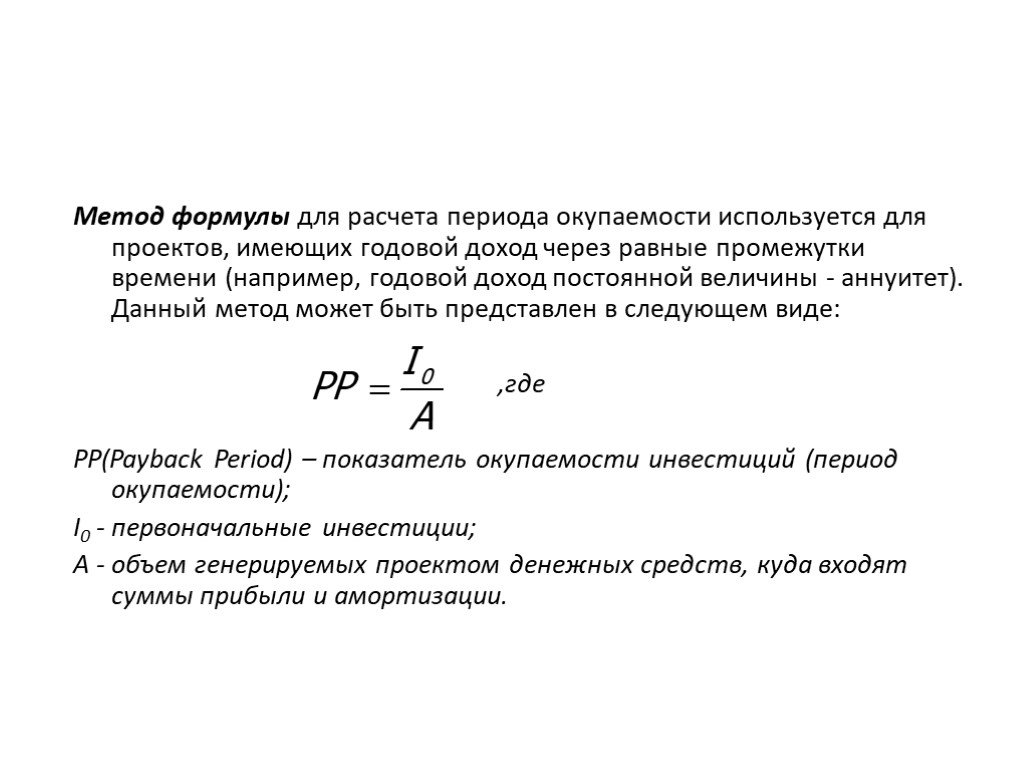

Слайд 14Метод формулы для расчета периода окупаемости используется для проектов, имеющих годовой доход через равные промежутки времени (например, годовой доход постоянной величины - аннуитет). Данный метод может быть представлен в следующем виде: ,где PP(Payback Period) – показатель окупаемости инвестиций (период окупаемости); I0 - первоначальные инвестиции; A - объем генерируемых проектом денежных средств, куда входят суммы прибыли и амортизации.

Слайд 15Преимуществом данного метода является его наглядность. У показателя срока окупаемости есть два существенных недостатка: он не принимает во внимание поступления, возникающие после завершения срока окупаемости проекта. Этот недостаток отражает краткосрочную ориентацию показателя РР, поэтому при его использовании в качестве инструмента принятия решении отвергаются проекты, рассчитанные на длительный срок окупаемости, и принимаются проекты, обеспечивающие быстрый возврат вложенного капитала. показатель срока окупаемости игнорирует временной аспект стоимости денег.

Слайд 16Другим методом оценки эффективности инвестиций является метод бухгалтерской нормы прибыли (Accounting Rate of Return - ARR). Коэффициент бухгалтерской нормы прибыли для совокупных инвестиций определяется по формуле: ARR =Среднегодовая прибыль/ Первоначальные капиталовложения ×100% Коэффициент бухгалтерской нормы прибыли для среднего значения инвестиций определяется по формуле: ARR = Среднегодовая прибыль/Среднее значение инвестиций ×100%

Слайд 17Коэффициент имеет свои недостатки: для оценки проекта используются не денежные потоки, а балансовая прибыль; исчисление прибыли от инвестиций как средней величины. использование в расчетах среднего вложенного капитала. Первоначально вложенный капитал состоит из затрат на создание, покупку и установку объектов основных средств и увеличение оборотного капитала, требуемого на начальном этапе инвестиций. Однако на последнем этапе проекта вложенный капитал сокращается до остаточной стоимости оборудования плюс оставшаяся часть оборотного капитала. Для определения среднего размера вложенного капитала первоначальные инвестиции и остаточная стоимость капитала суммируются, а затем результат делится пополам. Чем больше остаточная стоимость инвестиций, тем меньше значение ARR, что может привести к принятию неправильного инвестиционного решения.

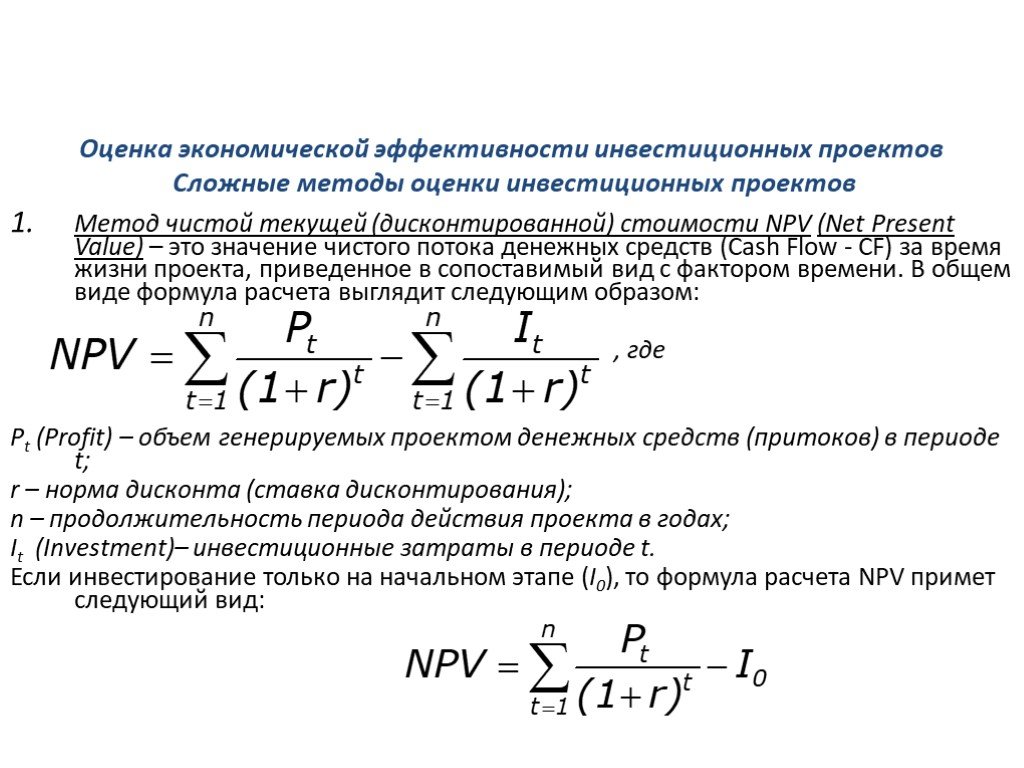

Слайд 18Метод чистой текущей (дисконтированной) стоимости NPV (Net Present Value) – это значение чистого потока денежных средств (Cash Flow - CF) за время жизни проекта, приведенное в сопоставимый вид с фактором времени. В общем виде формула расчета выглядит следующим образом: , где Pt (Profit) – объем генерируемых проектом денежных средств (притоков) в периоде t; r – норма дисконта (ставка дисконтирования); n – продолжительность периода действия проекта в годах; It (Investment)– инвестиционные затраты в периоде t. Если инвестирование только на начальном этапе (I0), то формула расчета NPV примет следующий вид:

Оценка экономической эффективности инвестиционных проектов Сложные методы оценки инвестиционных проектов

Слайд 19Критерий принятия решений методом NPV одинаков для любых видов инвестиций и предприятий: если NPV > 0, инвестиционный проект следует принять, так как он увеличивает ценность предприятия и благосостояние его владельцев; если NPV

Слайд 20Достоинства метода NPV: NPV является наглядным показателем прироста благосостояния собственников капитала; обладает свойством аддитивности, т.е. можно суммировать NPV отдельных проектов, что позволяет использовать метод при формировании инвестиционного портфеля. Недостатки метода NPV: NPV – это абсолютный показатель, который при сравнении проектов отдает предпочтение более крупным проектам.

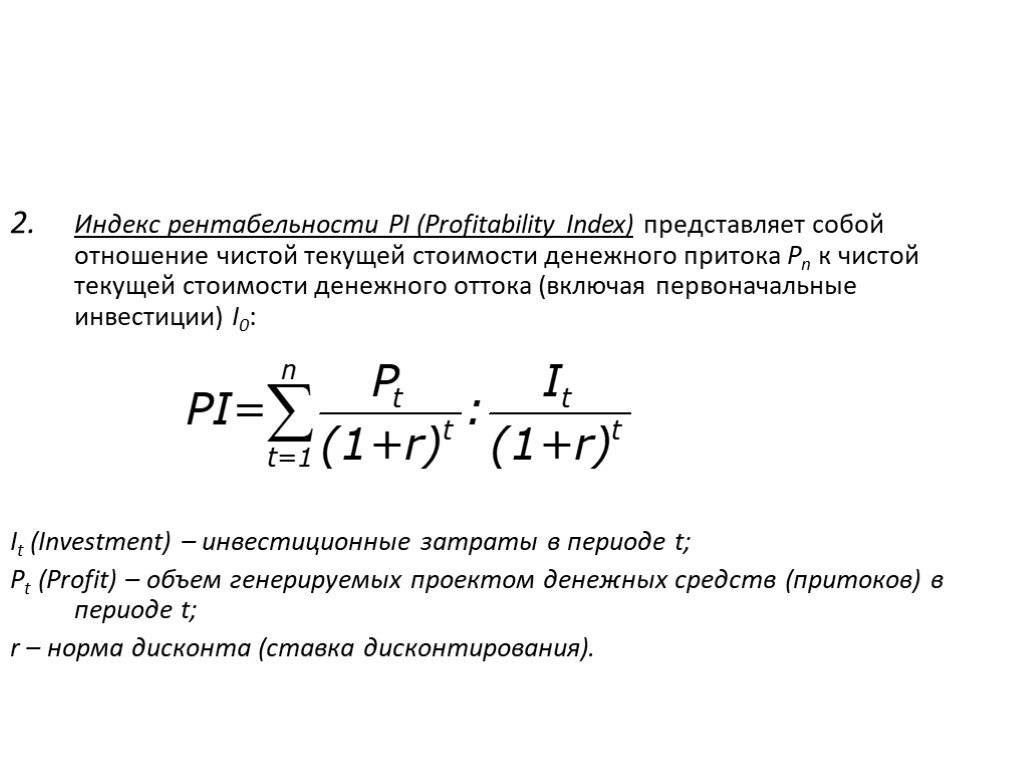

Слайд 21Индекс рентабельности PI (Profitability Index) представляет собой отношение чистой текущей стоимости денежного притока Pn к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции) I0: It (Investment) – инвестиционные затраты в периоде t; Pt (Profit) – объем генерируемых проектом денежных средств (притоков) в периоде t; r – норма дисконта (ставка дисконтирования).

Слайд 223 случая: если РI = 1, будущие доходы будут равны вложенным средствам, т.е. предприятие ничего не выиграет от анализируемого проекта (эквивалентно NPV= 0); если РI > 1, проект следует принять как обеспечивающий приемлемый для инвестора уровень доходов на единицу затрат; если PI

Слайд 23Достоинства метода: простая интерпретация; относительный показатель; позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

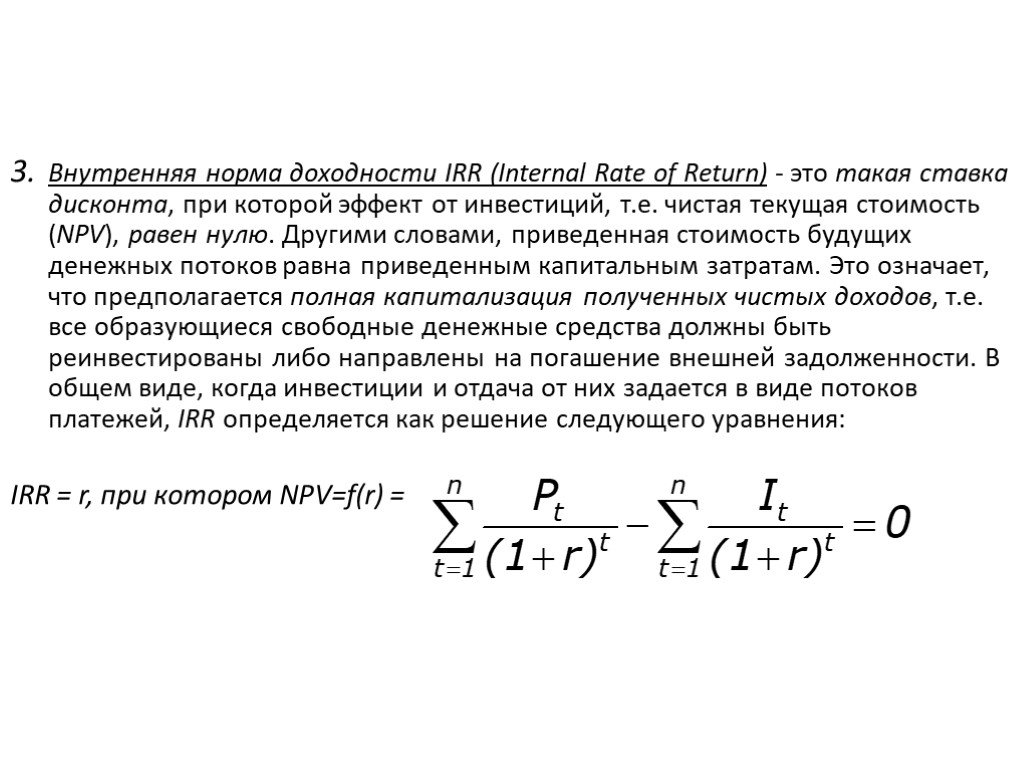

Слайд 24Внутренняя норма доходности IRR (Internal Rate of Return) - это такая ставка дисконта, при которой эффект от инвестиций, т.е. чистая текущая стоимость (NPV), равен нулю. Другими словами, приведенная стоимость будущих денежных потоков равна приведенным капитальным затратам. Это означает, что предполагается полная капитализация полученных чистых доходов, т.е. все образующиеся свободные денежные средства должны быть реинвестированы либо направлены на погашение внешней задолженности. В общем виде, когда инвестиции и отдача от них задается в виде потоков платежей, IRR определяется как решение следующего уравнения: IRR = r, при котором NPV=f(r) =

Слайд 25Существуют и другие трактовки определения внутренней нормы прибыли. Показатель IRR определяет максимальную ставку платы за привлеченные источники финансирования, при котором проект остается безубыточным. Его можно рассматривать как минимальный гарантированный уровень прибыльности инвестиционных затрат. Если IRR превышает среднюю стоимость капитала в данной отрасли с учетом инвестиционного риска конкретного проекта, то данный проект может быть рекомендован к реализации. Внутренняя норма прибыли находится обычно методом итерационного (пошагового) подбора значений ставки сравнения (дисконта) при вычислении показателя чистой текущей стоимости проекта. Достаточно распространен также метод линейной интерполяции.

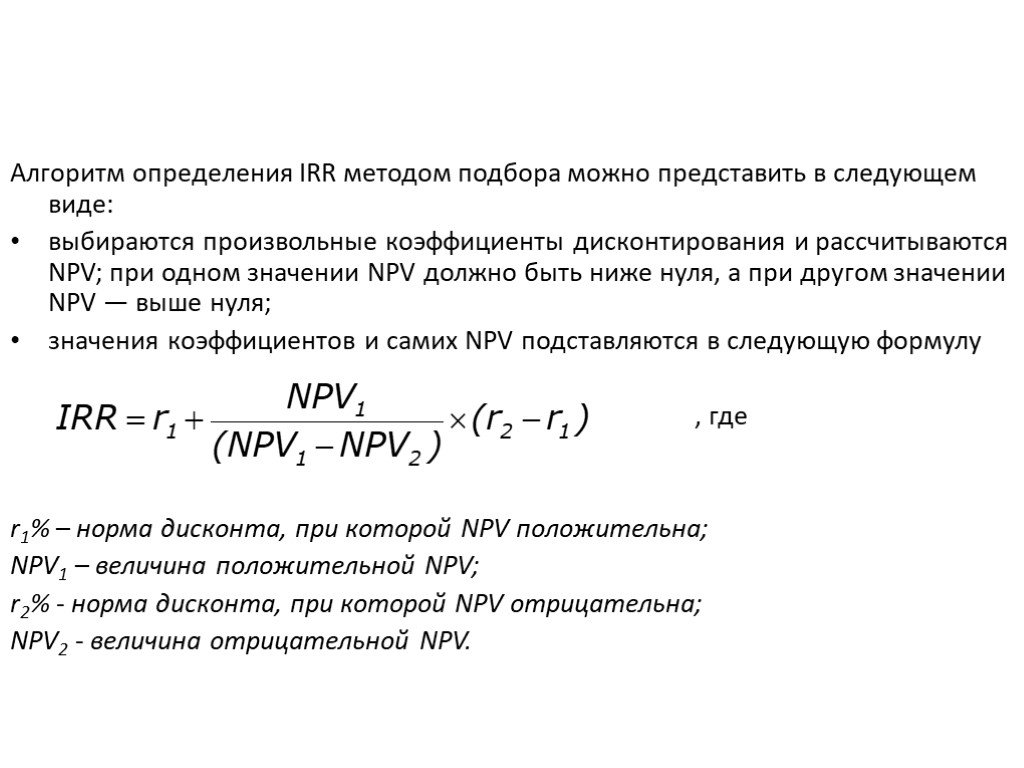

Слайд 26Алгоритм определения IRR методом подбора можно представить в следующем виде: выбираются произвольные коэффициенты дисконтирования и рассчитываются NPV; при одном значении NPV должно быть ниже нуля, а при другом значении NPV — выше нуля; значения коэффициентов и самих NPV подставляются в следующую формулу , где r1% – норма дисконта, при которой NPV положительна; NPV1 – величина положительной NPV; r2% - норма дисконта, при которой NPV отрицательна; NPV2 - величина отрицательной NPV.

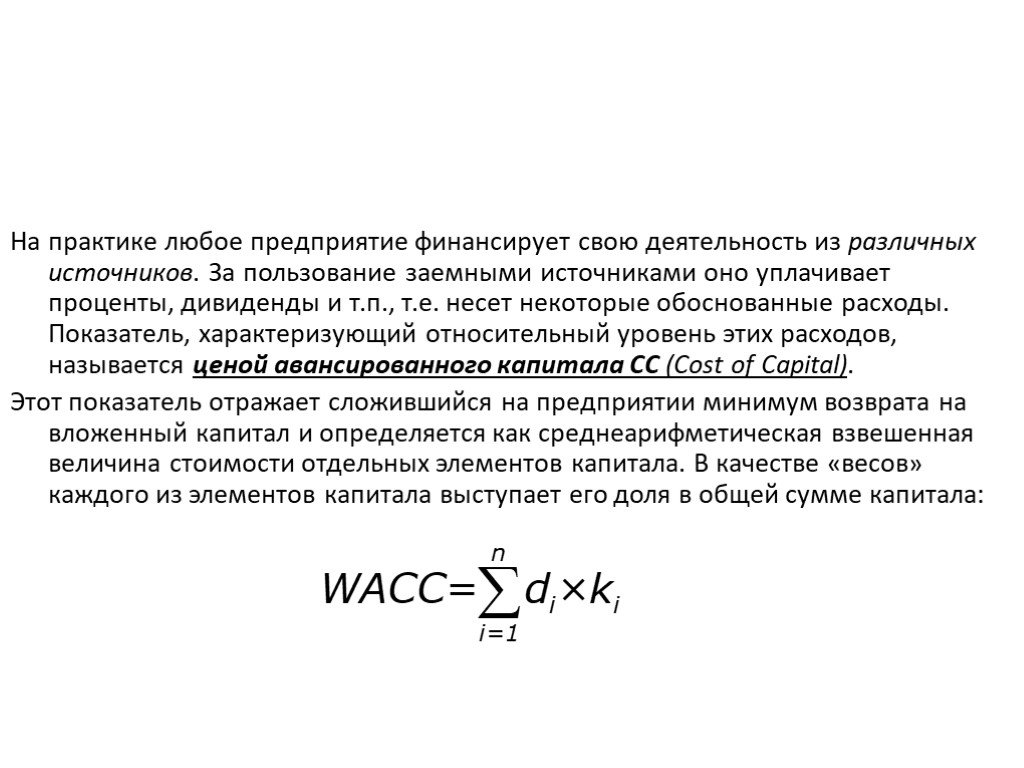

Слайд 27На практике любое предприятие финансирует свою деятельность из различных источников. За пользование заемными источниками оно уплачивает проценты, дивиденды и т.п., т.е. несет некоторые обоснованные расходы. Показатель, характеризующий относительный уровень этих расходов, называется ценой авансированного капитала CC (Cost of Capital). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный капитал и определяется как среднеарифметическая взвешенная величина стоимости отдельных элементов капитала. В качестве «весов» каждого из элементов капитала выступает его доля в общей сумме капитала:

Слайд 28Именно с CC сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: если IRR > СС, проект следует принять; если IRR

Слайд 29Достоинства метода IRR: объективность и информативность; независимость от абсолютного размера инвестиций; показатель может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности; доступная интерпретация. Недостатки метода IRR: сложность «бескомпьютерных» расчетов; большая зависимость от точности оценки будущих денежных потоков; показатель измеряет ценность денег во времени для каждого проекта по разным ставкам дисконтирования; сложность использования в случае наличия нескольких корней уравнения; показатель не позволяет сравнивать размеры доходов различных вариантов проекта.

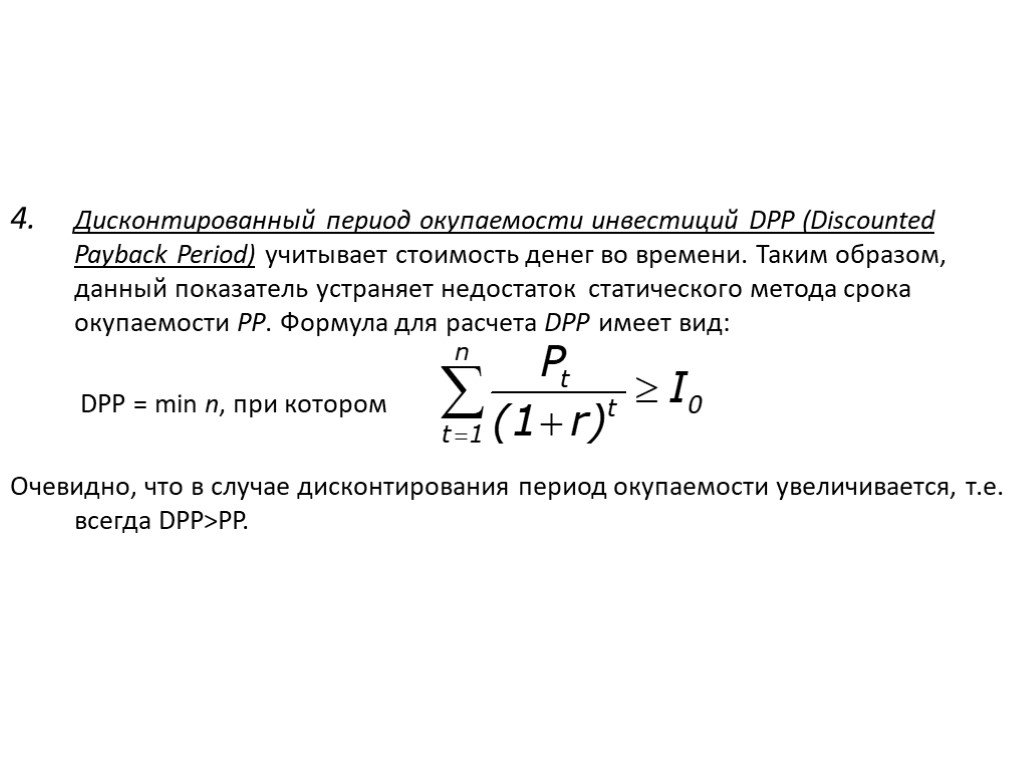

Слайд 30Дисконтированный период окупаемости инвестиций DPP (Discounted Payback Period) учитывает стоимость денег во времени. Таким образом, данный показатель устраняет недостаток статического метода срока окупаемости PP. Формула для расчета DPP имеет вид: DPP = min n, при котором Очевидно, что в случае дисконтирования период окупаемости увеличивается, т.е. всегда DPP>PP.

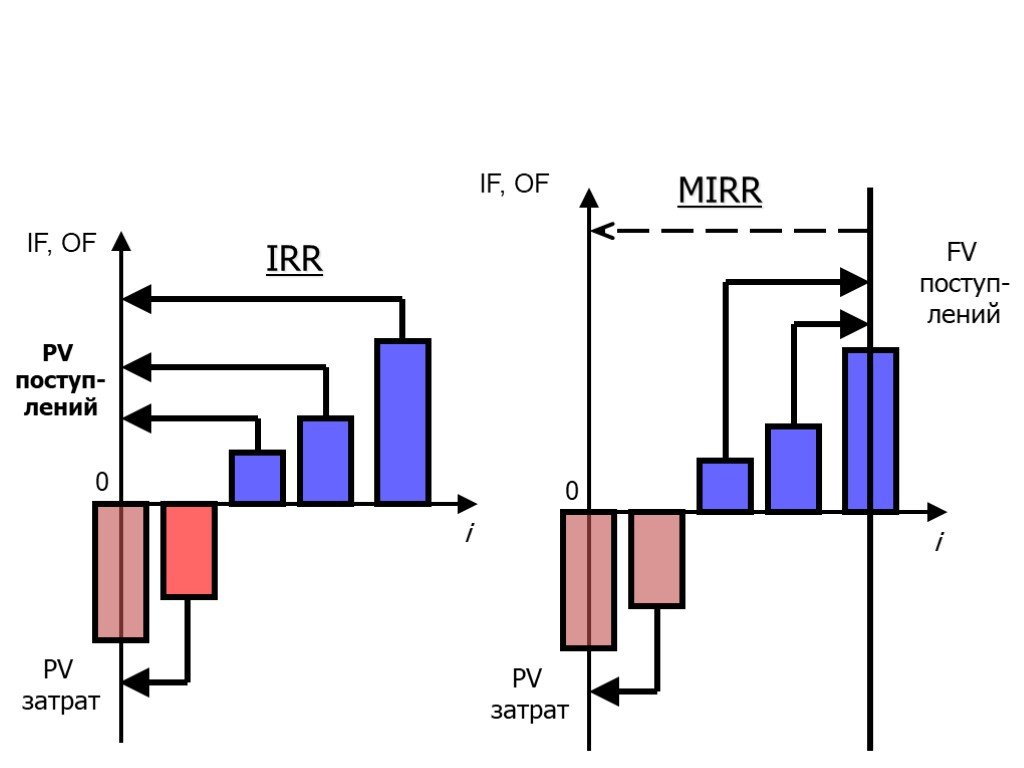

Слайд 31Важный недостаток как метода окупаемости PP, так и метода дисконтированной окупаемости DPP — это то, что они игнорируют потоки денежных средств, которые затрачиваются или поступают после завершения периода окупаемости проекта. Модифицированная Внутренняя Норма Доходности MIRR (Modified Internal Rate of Return) – это ставка дисконтирования, при которой уравнивается будущая оценка (FV) поступлений и текущая оценка затрат (PV). Различия между IRR и MIRR показаны на графиках ниже.

Слайд 32PV затрат i IRR MIRR 0 IF, OF PV поступ- лений FV поступ- лений

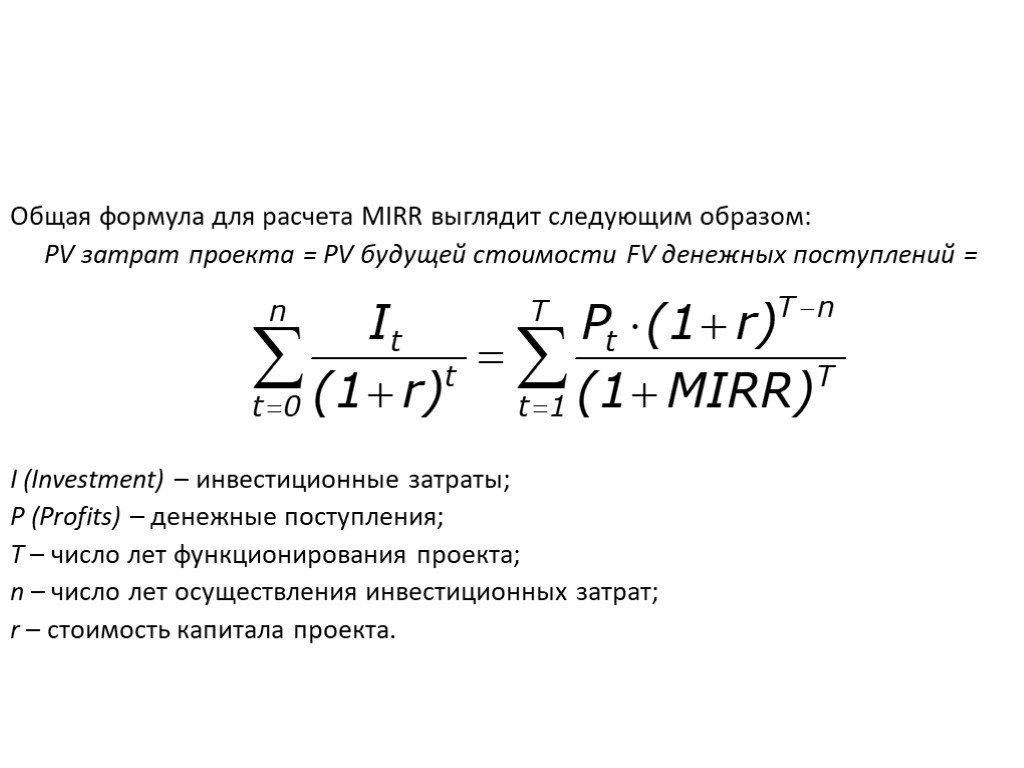

Слайд 33Общая формула для расчета MIRR выглядит следующим образом: PV затрат проекта = PV будущей стоимости FV денежных поступлений = I (Investment) – инвестиционные затраты; P (Profits) – денежные поступления; T – число лет функционирования проекта; n – число лет осуществления инвестиционных затрат; r – стоимость капитала проекта.

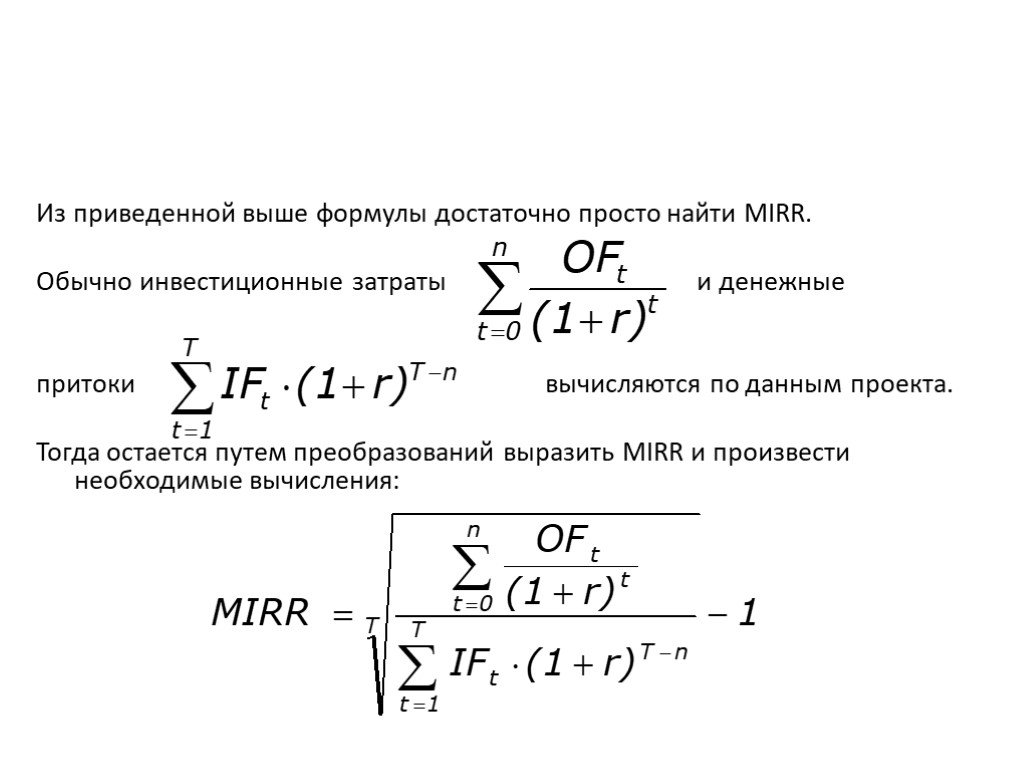

Слайд 34Из приведенной выше формулы достаточно просто найти MIRR. Обычно инвестиционные затраты и денежные притоки вычисляются по данным проекта. Тогда остается путем преобразований выразить MIRR и произвести необходимые вычисления:

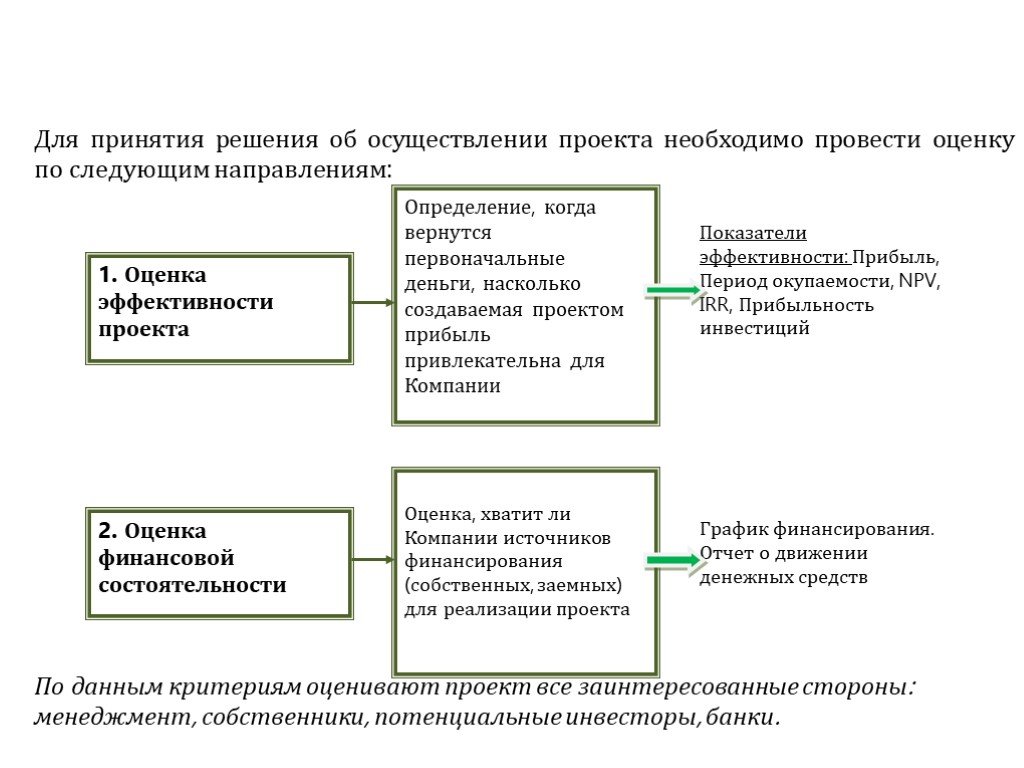

Слайд 35Для принятия решения об осуществлении проекта необходимо провести оценку по следующим направлениям:

По данным критериям оценивают проект все заинтересованные стороны: менеджмент, собственники, потенциальные инвесторы, банки.

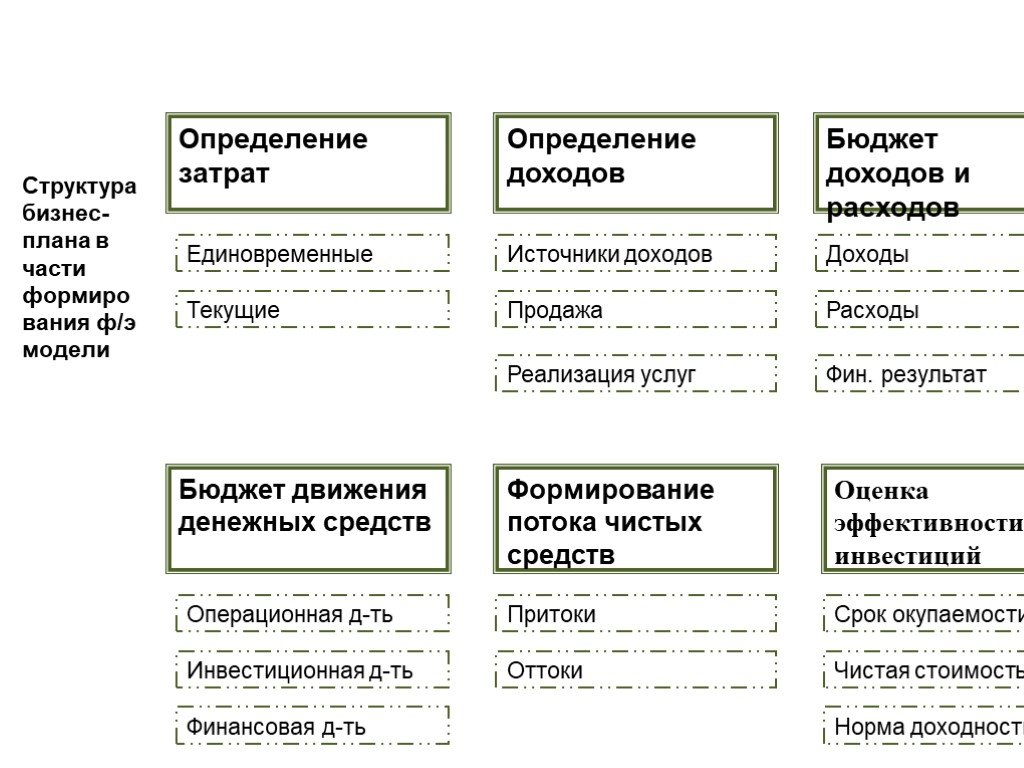

Слайд 36Определение затрат

Определение доходов

Формирование потока чистых средств

Бюджет доходов и расходов

Бюджет движения денежных средств

Оценка эффективности инвестиций

Единовременные Текущие

Источники доходов

Продажа Реализация услуг Доходы Расходы Фин. результат Операционная д-ть

Инвестиционная д-ть

Притоки Финансовая д-ть Оттоки Срок окупаемости Чистая стоимость Норма доходности

Структура бизнес-плана в части формирования ф/э модели