Слайд 2инвестициИ: сущность, цели

Инвестиции представляют собой все виды вложения капитала в форме имущественных, интеллектуальных и иных ценностей в экономические объекты с целью получения в будущем доходов или иных выгод. Принятие предприятием решения об инвестировании обусловлено целями, которые оно ставит перед собой: прибыльность инвестиционного мероприятия, которое определяется как норма прибыли на инвестиции; рост производства как следствие ежегодного увеличения торгового оборота и части рынка, который контролируется производством; поддержка высокой репутации среди потребителей и сохранение контролируемой части рынка; достижение высокой продуктивности труда. Инвестиционный проект никогда не будет утвержден и не будет подлежать реализации, если он не обеспечит: возмещение вложенных средств за счет доходов от реализации; получение прибыли, обеспечивающей рентабельность инвестиций, которая должна быть не ниже желаемого уровня; окупаемость инвестиций в определенные фирмой сроки.

Слайд 3Критерии инвестиционного проектирования: эффективность и риск

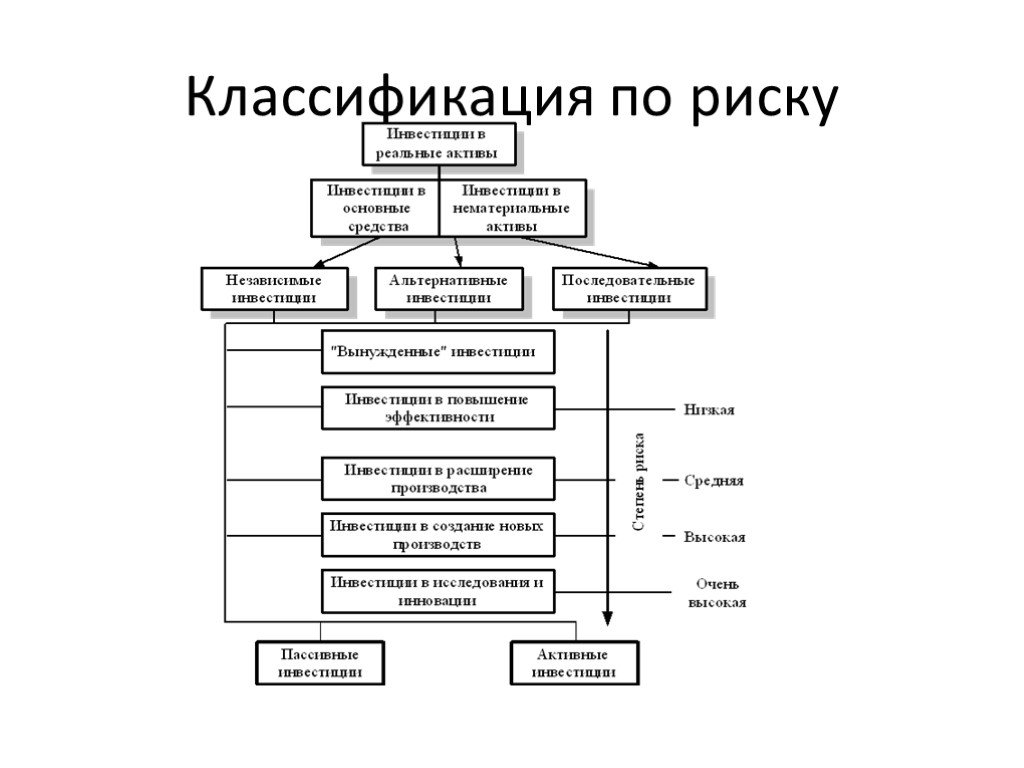

Инвестиционный проект оценивается, прежде всего, с точки зрения его технической выполнимости, экологической безопасности и экономической эффективности. Ведь реализация инвестиционного проекта требует отказа от денежных средств сегодня в пользу получения прибыли в будущем. В основе процесса принятия управленческих решений инвестиционного характера лежит оценка и сравнение предполагаемых инвестиций и будущих денежных поступлений. Общая логика анализа достаточно очевидна – необходимо сравнивать величину требуемых инвестиций с прогнозируемыми доходами. Особенностями принятия тех или иных решений относительно инвестиций является принятие во внимание различного уровня риска, с которым они сопряжены. Логика такой зависимости между типом инвестиций и уровнем их риска очевидна: она определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы фирмы после завершения инвестиций.

Слайд 4Классификация инвестиций по убыванию рисков

Инвестиции в создание новых производств Инвестициив расширение производства Инвестиции в повышение эффективности Инвестиции ради удовлетворения требований государственных органов

Слайд 5Критерии эффективности инвестиций

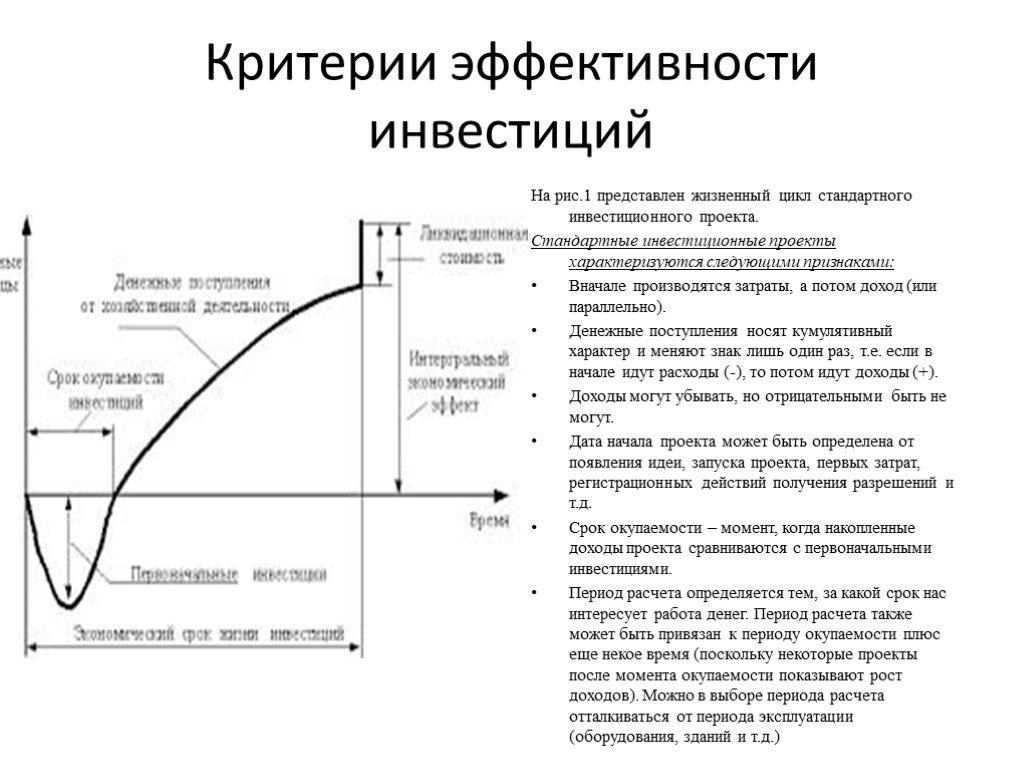

На рис.1 представлен жизненный цикл стандартного инвестиционного проекта. Стандартные инвестиционные проекты характеризуются следующими признаками: Вначале производятся затраты, а потом доход (или параллельно). Денежные поступления носят кумулятивный характер и меняют знак лишь один раз, т.е. если в начале идут расходы (-), то потом идут доходы (+). Доходы могут убывать, но отрицательными быть не могут. Дата начала проекта может быть определена от появления идеи, запуска проекта, первых затрат, регистрационных действий получения разрешений и т.д. Срок окупаемости – момент, когда накопленные доходы проекта сравниваются с первоначальными инвестициями. Период расчета определяется тем, за какой срок нас интересует работа денег. Период расчета также может быть привязан к периоду окупаемости плюс еще некое время (поскольку некоторые проекты после момента окупаемости показывают рост доходов). Можно в выборе периода расчета отталкиваться от периода эксплуатации (оборудования, зданий и т.д.)

Слайд 6Сущность ИП

Инвестиционный проект - объект реального инвестирования, намечаемый к реализации в форме приобретения, нового строительства, расширения, реконструкции и т.п. на основе рассмотрения и оценки бизнес-плана. Совокупность реализуемых инвестиционных проектов представляет собой инвестиционную программу (например, инвестиционная программа жилищного строительства, переработки сельскохозяйственной продукции, создания социальной инфраструктуры и т.п.). Инвестиционная программа - обособленная часть реализуемого инвестиционного портфеля компании, сформированная по отраслевому, региональному или иному признаку в целях удобства управления.

Слайд 7Стадии ИП

Первая прединвестиционная фаза представляет собой комплекс действий по обоснованию инвестиционного проекта, поиску и привлечению к проекту заинтересованных организаций и фирм. Она включает в себя следующие мероприятия: - Поиск инвестиционных концепций (бизнес-идей). - Предварительная подготовка инвестиционного проекта, - Формулировка проекта и оценка его технико-экономической и финансовой приемлемости. - Финальное рассмотрение проекта и принятие по нему решений. Вторая - инвестиционная фаза. Инвестиционная фаза реализации проекта укрупненно состоит из следующих мероприятий: - Установление правовой, финансовой, организационной основ проекта. - Детальное инженерно - техническое проектирование. - Строительство объектов, входящих в проект. - Монтаж оборудования. - Предпроизводственный маркетинг. - Набор и обучение персонала. - Сдача в эксплуатацию и пуск. Третья - эксплуатационная фаза представляет собой комплекс действий по эксплуатации созданных основных фондов с замещением амортизированного оборудования. Она существенно влияет на эффективность вложенных средств в проект. В течение эксплуатационной фазы осуществляются мероприятия: - Достижение полной производственной мощности. - Создание центров ремонта и дилерской сети. - Расширение и модернизация. - Текущий мониторинг экономических показателей проекта.

Слайд 8

Слайд 9Классификация инвестиционных проектов

В зависимости от масштабов проекта: малые проекты, действие которых ограничивается рамками одной небольшой фирмы, реализующей проект. В основном они представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции. Их отличают сравнительно небольшие сроки реализации; средние проекты— это чаще всего проекты реконструкции и технического перевооружения существующего производства продукции. Они реализуются поэтапно, по отдельным производствам, в строгом соответствии с заранее разработанными графиками поступления всех видов ресурсов; крупные проекты — проекты крупных предприятий, в основе которых лежит прогрессивно «новая идея» производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках; мегапроекты— целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов. Такие программы могут быть международными, государственными и региональными.

Слайд 10Типы проектов: экономические проекты (главная цель – получение прибыли); социальные проекты (ориентированы на решение проблем безработицы, снижение криминогенного уровня); экологические проекты (основу составляет улучшение среды обитания), а также организационные, смешанные и другие. Классы проектов: монопроект, мультипроект, мегапроект.

Слайд 11Отношение к риску: безрисковые (надежные) проекты, характеризующиеся высокой вероятностью получения гарантируемых результатов (например, проекты, выполняемые по государственному заказу); рисковые проекты, для которых характерна высокая степень неопределенности как затрат, так и результатов (например, проекты, связанные с созданием новых производств и технологий). По типу денежного потока: ординарный, неординарный. По виду проекта: учебно-образовательные, инновационные (исследования и развития), комбинированные. В зависимости от длительности проекта: краткосрочные (1-2 года), среднесрочные (3-5 лет) и долгосрочные (более 5 лет). В зависимости от сложности проекта: простые, сложные, очень сложные.

Слайд 12Классификация по риску

Слайд 13По отношению друг к другу: Независимые, допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга; взаимоисключающие, не допускающие одновременной реализации. На практике такие проекты часто выполняют одну и ту же функцию. Из совокупности альтернативных проектов может быть осуществлен только один; взаимодополняющие, реализация которых может происходить лишь совместно. В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, труда, а также на экологическую и социальную обстановку: глобальные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле; народнохозяйственные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в странекрупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельно взятой стране; локальные проекты, реализация которых не оказывает существенного влияния на экономическую, социальную или экологическую ситуацию в определенных регионах и (или) городах, на уровень и структуру цен на товарных рынках

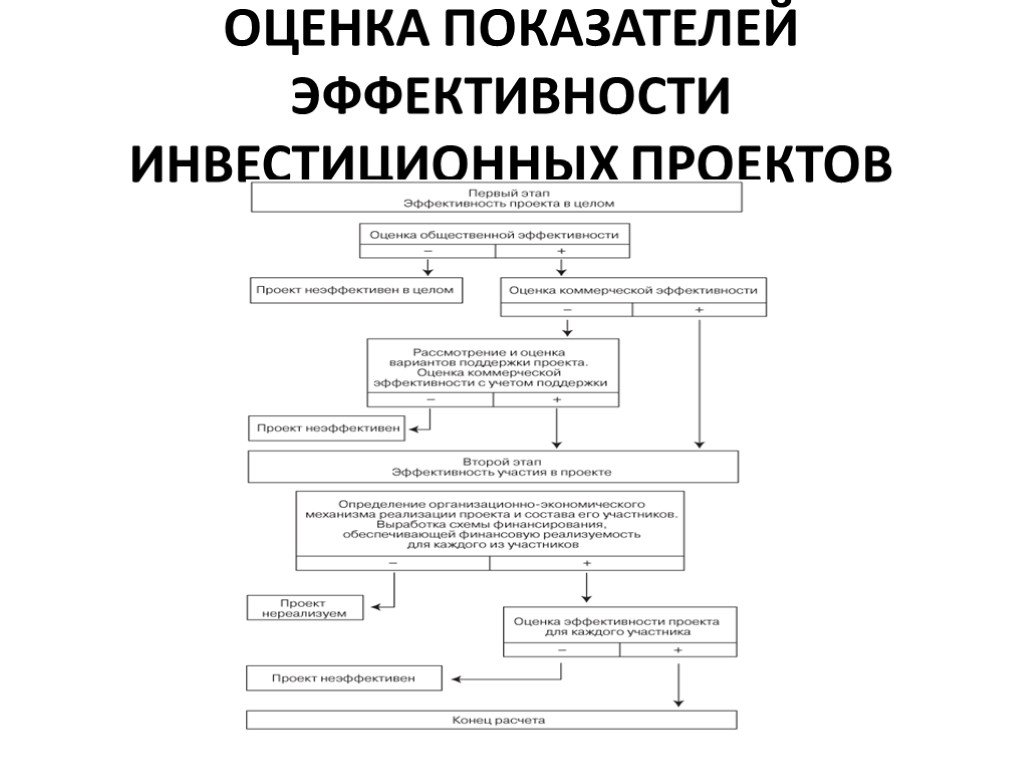

Слайд 14оценка показателей эффективности инвестиционных проектов

Слайд 15Оценка эффективности ИП

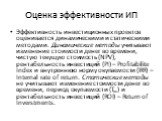

Эффективность инвестиционных проектов оценивается динамическими и статическими методами. Динамические методы учитывают изменение стоимости денег во времени, чистую текущую стоимость (NPV), рентабельность инвестиций (PI) – Profitabilite Index и внутреннюю норму окупаемости (IRR) – Internal rate of return. Статические методы не учитывают изменение стоимости денег во времени, период окупаемости (Ток) и рентабельность инвестиций (ROI) – Return of Inverstments.

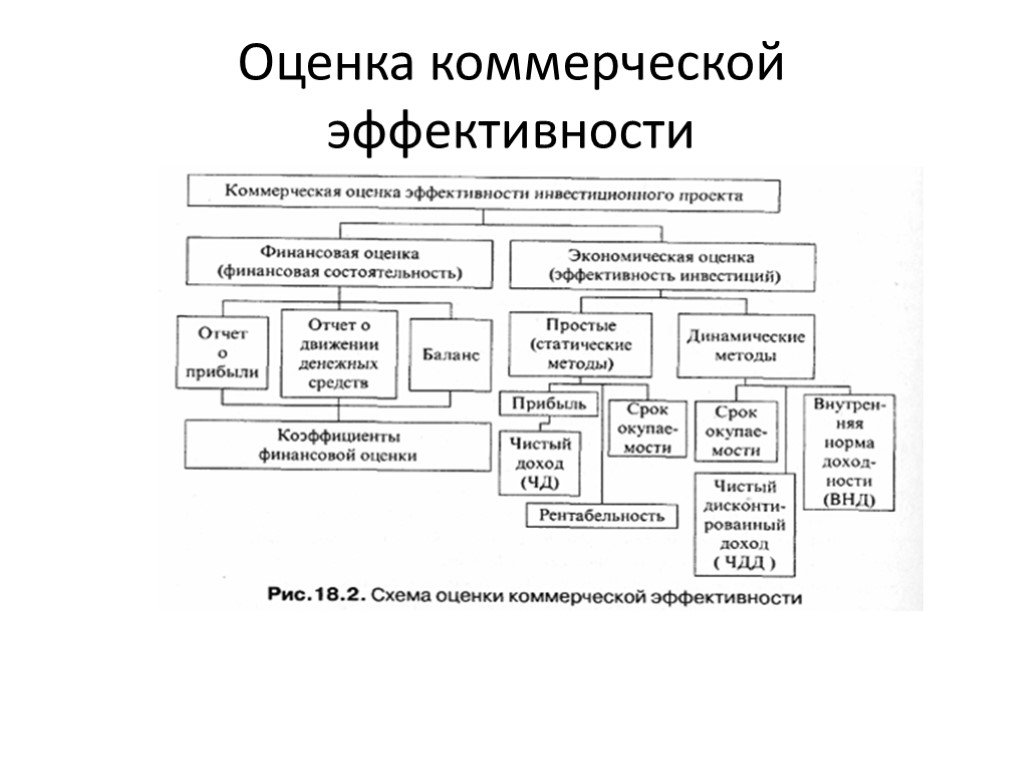

Слайд 16Оценка коммерческой эффективности

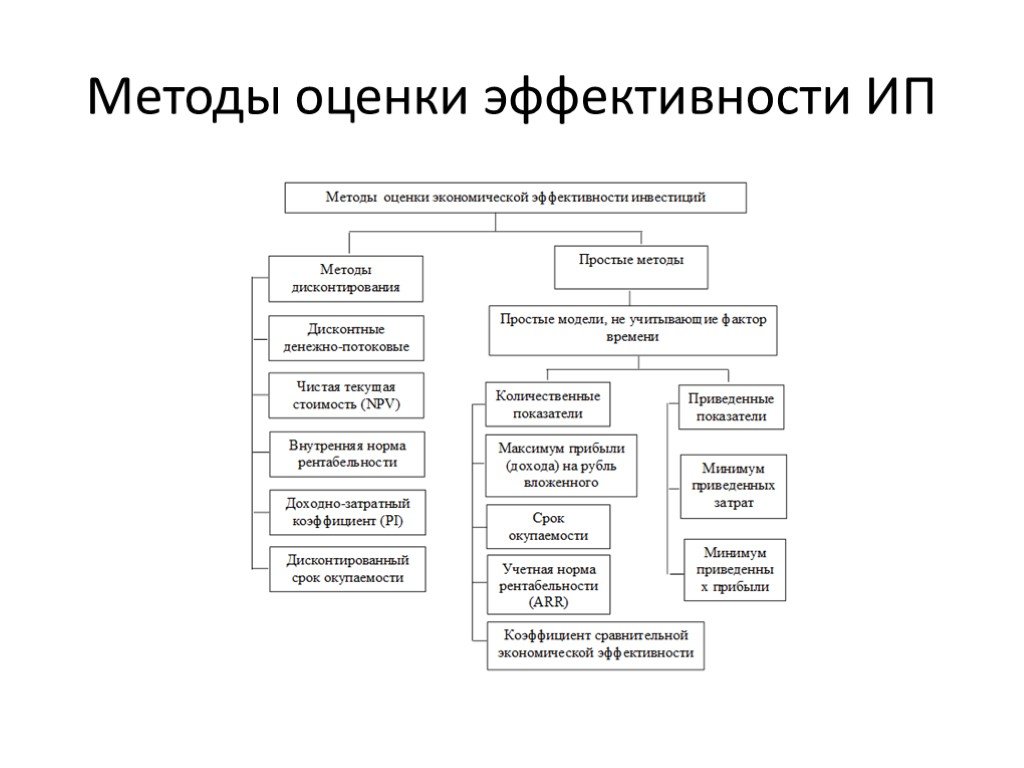

Слайд 17Методы оценки эффективности ИП

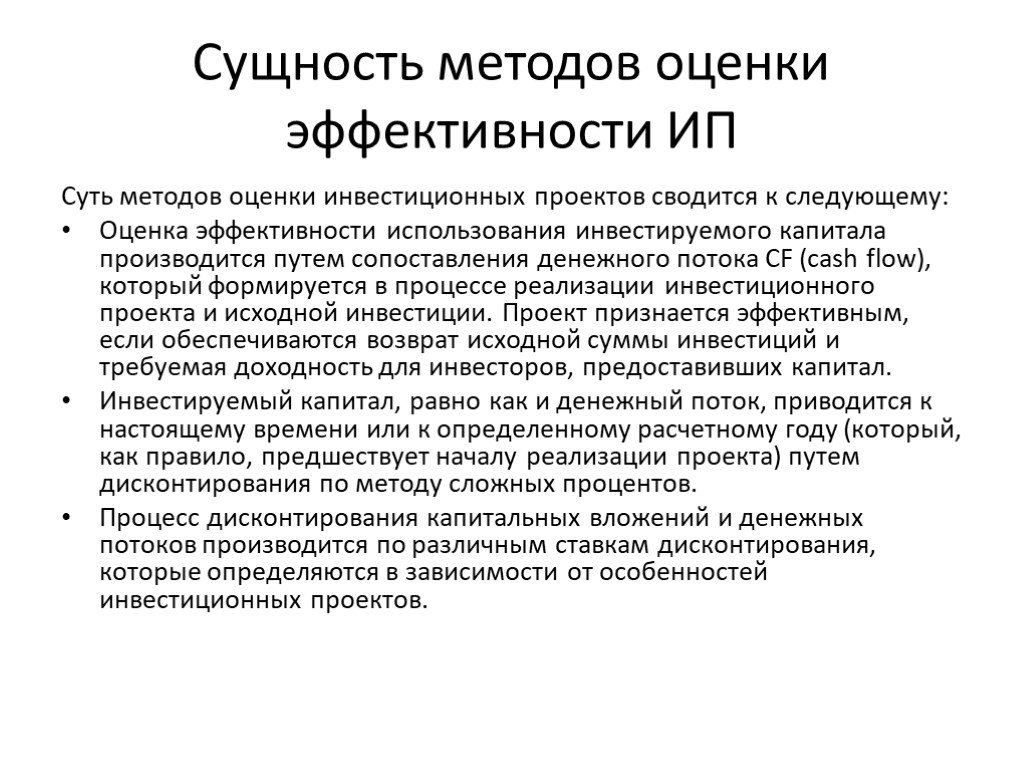

Слайд 18Сущность методов оценки эффективности ИП

Суть методов оценки инвестиционных проектов сводится к следующему: Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока CF (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечиваются возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал. Инвестируемый капитал, равно как и денежный поток, приводится к настоящему времени или к определенному расчетному году (который, как правило, предшествует началу реализации проекта) путем дисконтирования по методу сложных процентов. Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконтирования, которые определяются в зависимости от особенностей инвестиционных проектов.

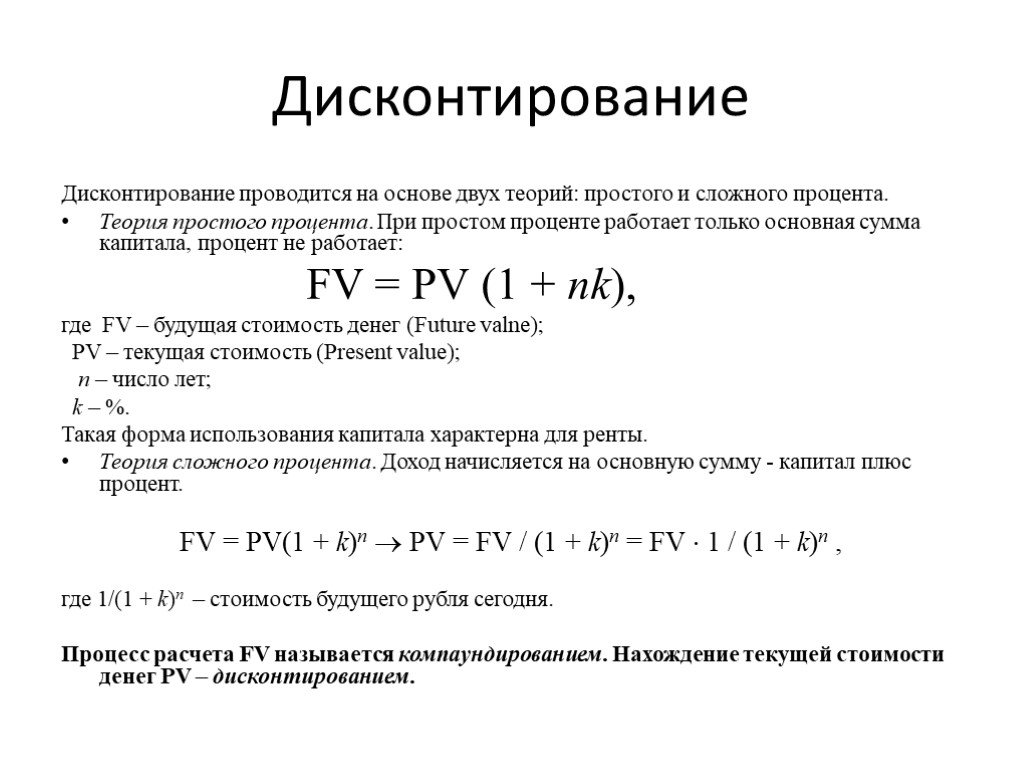

Слайд 19Дисконтирование

Дисконтирование проводится на основе двух теорий: простого и сложного процента. Теория простого процента. При простом проценте работает только основная сумма капитала, процент не работает: FV = PV (1 + nk), где FV – будущая стоимость денег (Future valne); PV – текущая стоимость (Present value); n – число лет; k – %. Такая форма использования капитала характерна для ренты. Теория сложного процента. Доход начисляется на основную сумму - капитал плюс процент. FV = PV(1 + k)n PV = FV / (1 + k)n = FV 1 / (1 + k)n , где 1/(1 + k)n – стоимость будущего рубля сегодня. Процесс расчета FV называется компаундированием. Нахождение текущей стоимости денег PV – дисконтированием.

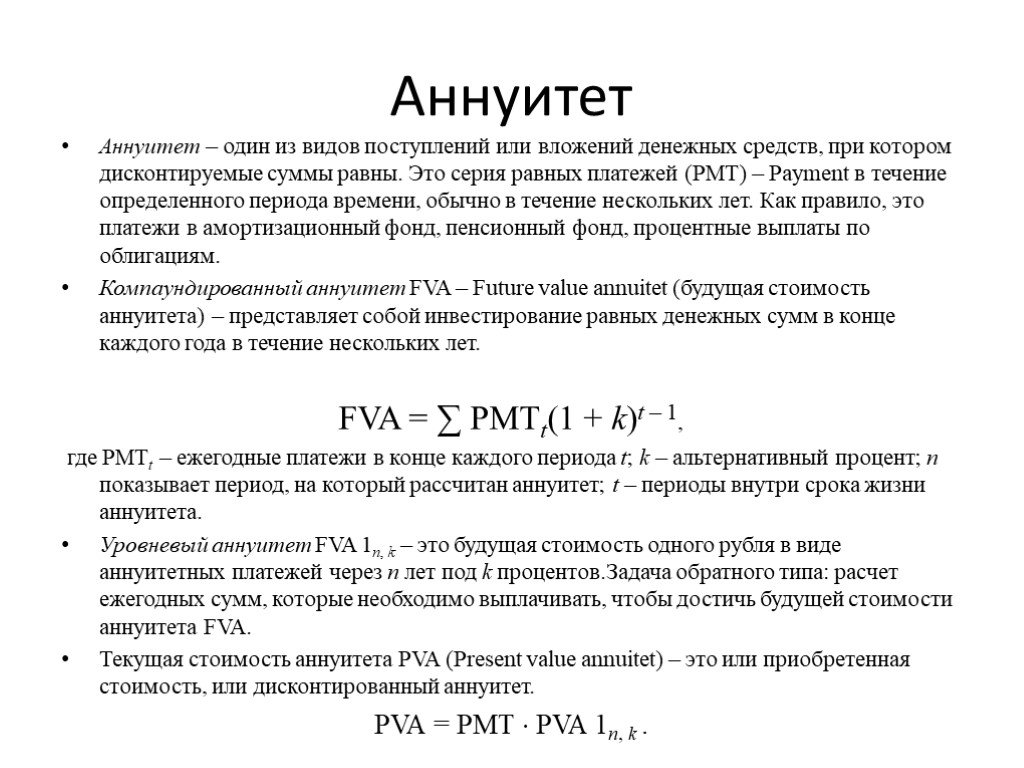

Слайд 20Аннуитет

Аннуитет – один из видов поступлений или вложений денежных средств, при котором дисконтируемые суммы равны. Это серия равных платежей (PMT) – Payment в течение определенного периода времени, обычно в течение нескольких лет. Как правило, это платежи в амортизационный фонд, пенсионный фонд, процентные выплаты по облигациям. Компаундированный аннуитет FVA – Future value annuitet (будущая стоимость аннуитета) – представляет собой инвестирование равных денежных сумм в конце каждого года в течение нескольких лет. FVA = ∑ PMTt(1 + k)t – 1, где PMTt – ежегодные платежи в конце каждого периода t; k – альтернативный процент; n показывает период, на который рассчитан аннуитет; t – периоды внутри срока жизни аннуитета. Уровневый аннуитет FVA 1n, k – это будущая стоимость одного рубля в виде аннуитетных платежей через n лет под k процентов.Задача обратного типа: расчет ежегодных сумм, которые необходимо выплачивать, чтобы достичь будущей стоимости аннуитета FVA. Текущая стоимость аннуитета PVA (Present value аnnuitet) – это или приобретенная стоимость, или дисконтированный аннуитет. PVA = PMT PVA 1n, k .

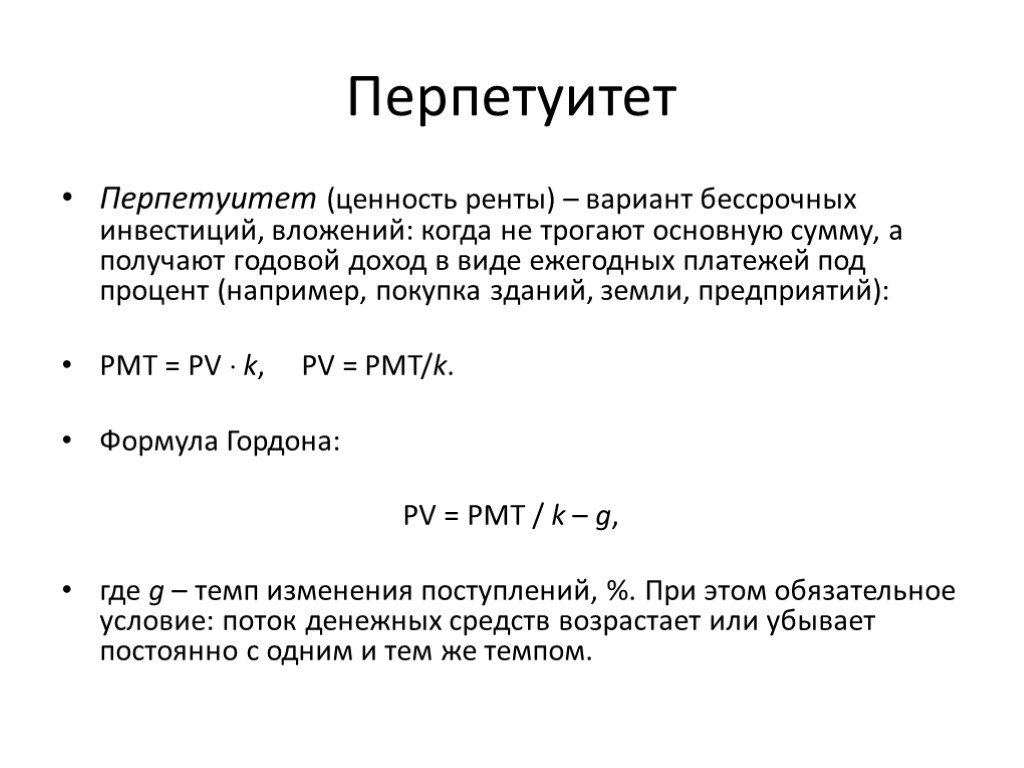

Слайд 21Перпетуитет

Перпетуитет (ценность ренты) – вариант бессрочных инвестиций, вложений: когда не трогают основную сумму, а получают годовой доход в виде ежегодных платежей под процент (например, покупка зданий, земли, предприятий): PMT = РV k, РV = PMT/k. Формула Гордона: РV = PMT / k – g, где g – темп изменения поступлений, %. При этом обязательное условие: поток денежных средств возрастает или убывает постоянно с одним и тем же темпом.

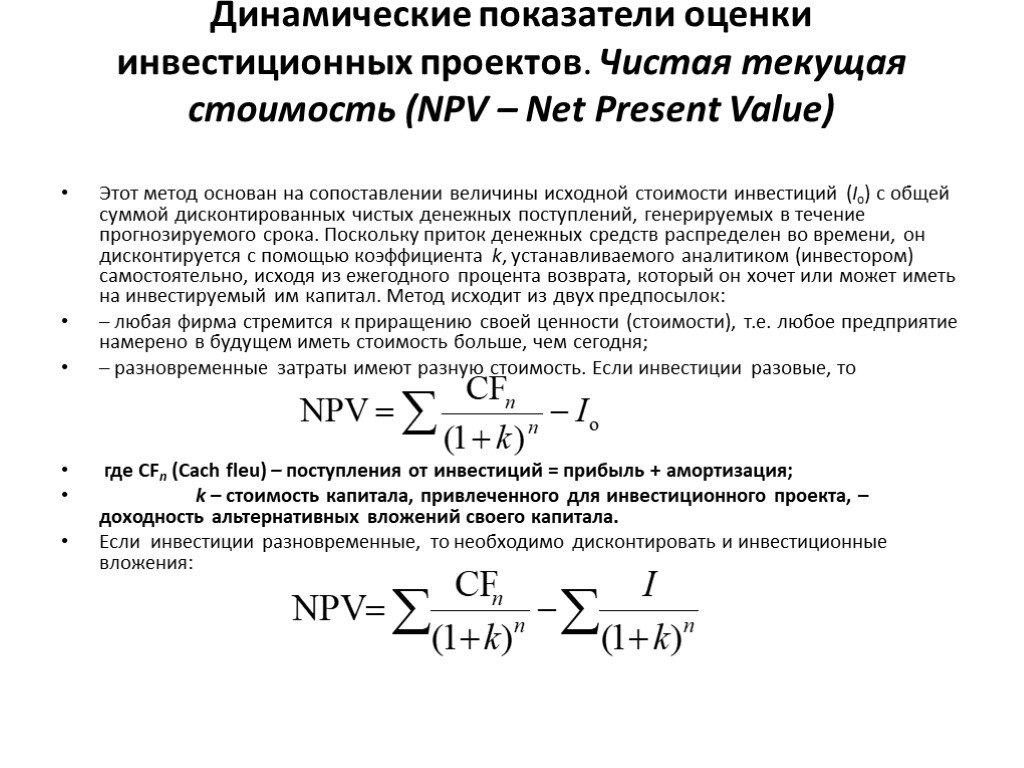

Слайд 22Динамические показатели оценки инвестиционных проектов. Чистая текущая стоимость (NPV – Net Present Value)

Этот метод основан на сопоставлении величины исходной стоимости инвестиций (Io) с общей суммой дисконтированных чистых денежных поступлений, генерируемых в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента k, устанавливаемого аналитиком (инвестором) самостоятельно, исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал. Метод исходит из двух предпосылок: – любая фирма стремится к приращению своей ценности (стоимости), т.е. любое предприятие намерено в будущем иметь стоимость больше, чем сегодня; – разновременные затраты имеют разную стоимость. Если инвестиции разовые, то где CFn (Cach fleu) – поступления от инвестиций = прибыль + амортизация; k – стоимость капитала, привлеченного для инвестиционного проекта, – доходность альтернативных вложений своего капитала. Если инвестиции разновременные, то необходимо дисконтировать и инвестиционные вложения:

Слайд 23Входные и выходные денежные потоки

Типичные входные денежные потоки могут быть представлены как: дополнительный объем продаж и увеличение цены товара; уменьшение валовых издержек (снижение себестоимости товара); остаточная стоимость оборудования в конце последнего года инвестиционного проекта (так как оборудование может быть продано или использовано для другого проекта); высвобождение оборотных средств в конце последнего года инвестиционного проекта (закрытие счетов дебиторов, продажа остатков товарно-материальных запасов, продажа акций и облигаций других предприятий). Типичные выходные денежные потоки это: начальные инвестиции в первый год(ы) инвестиционного проекта; увеличение потребностей в оборотных средствах в первый год(ы) инвестиционного проекта (увеличение счетов дебиторов для привлечения новых клиентов, приобретение сырья и комплектующих для начала производства); ремонт и техническое обслуживание оборудования; дополнительные непроизводственные издержки (социальные, экологические и т.п.). Правило принятия решения о привлекательности отдельного инвестиционного проекта: если NPV больше или равно нулю, то проект принимается. Для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если оно положительное.

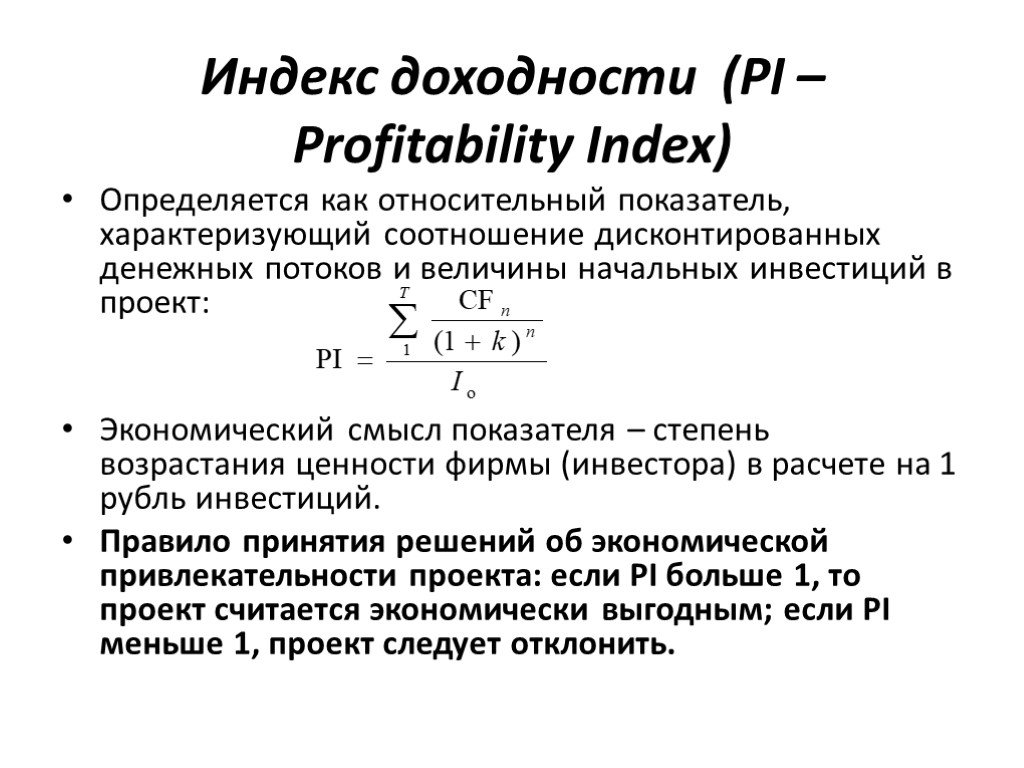

Слайд 24Индекс доходности (PI – Profitability Index)

Определяется как относительный показатель, характеризующий соотношение дисконтированных денежных потоков и величины начальных инвестиций в проект: Экономический смысл показателя – степень возрастания ценности фирмы (инвестора) в расчете на 1 рубль инвестиций. Правило принятия решений об экономической привлекательности проекта: если PI больше 1, то проект считается экономически выгодным; если PI меньше 1, проект следует отклонить.

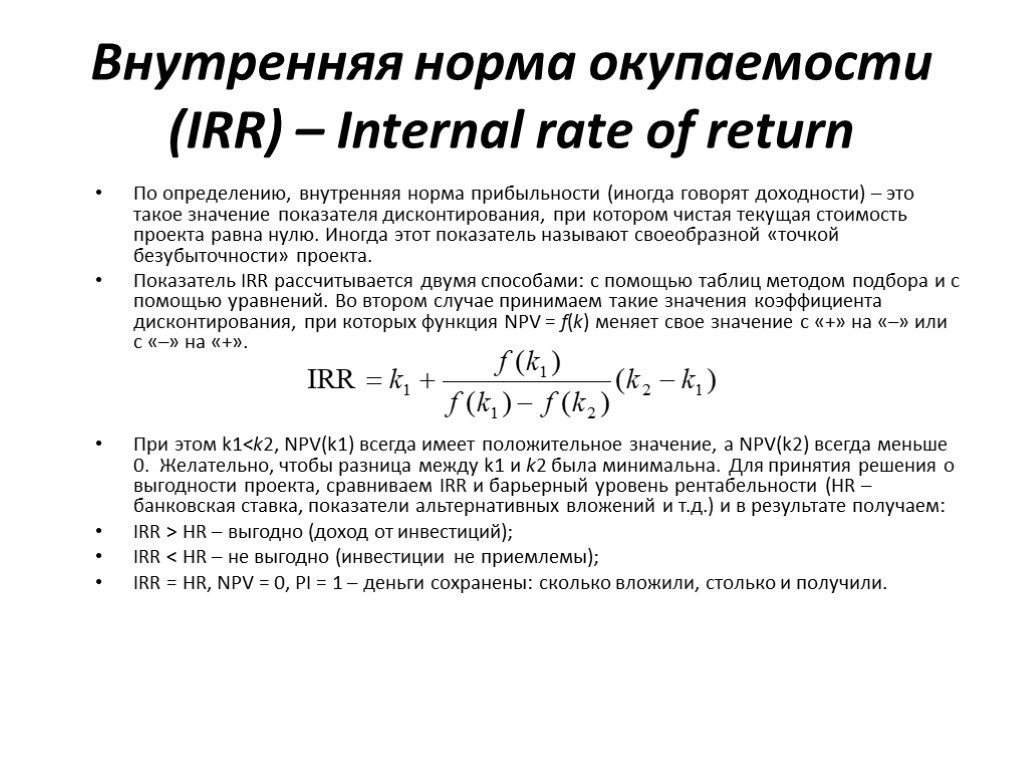

Слайд 25Внутренняя норма окупаемости (IRR) – Internal rate of return

По определению, внутренняя норма прибыльности (иногда говорят доходности) – это такое значение показателя дисконтирования, при котором чистая текущая стоимость проекта равна нулю. Иногда этот показатель называют своеобразной «точкой безубыточности» проекта. Показатель IRR рассчитывается двумя способами: c помощью таблиц методом подбора и с помощью уравнений. Во втором случае принимаем такие значения коэффициента дисконтирования, при которых функция NPV = f(k) меняет свое значение с «+» на «–» или с «–» на «+». При этом k1 HR – выгодно (доход от инвестиций); IRR < HR – не выгодно (инвестиции не приемлемы); IRR = HR, NPV = 0, PI = 1 – деньги сохранены: сколько вложили, столько и получили.

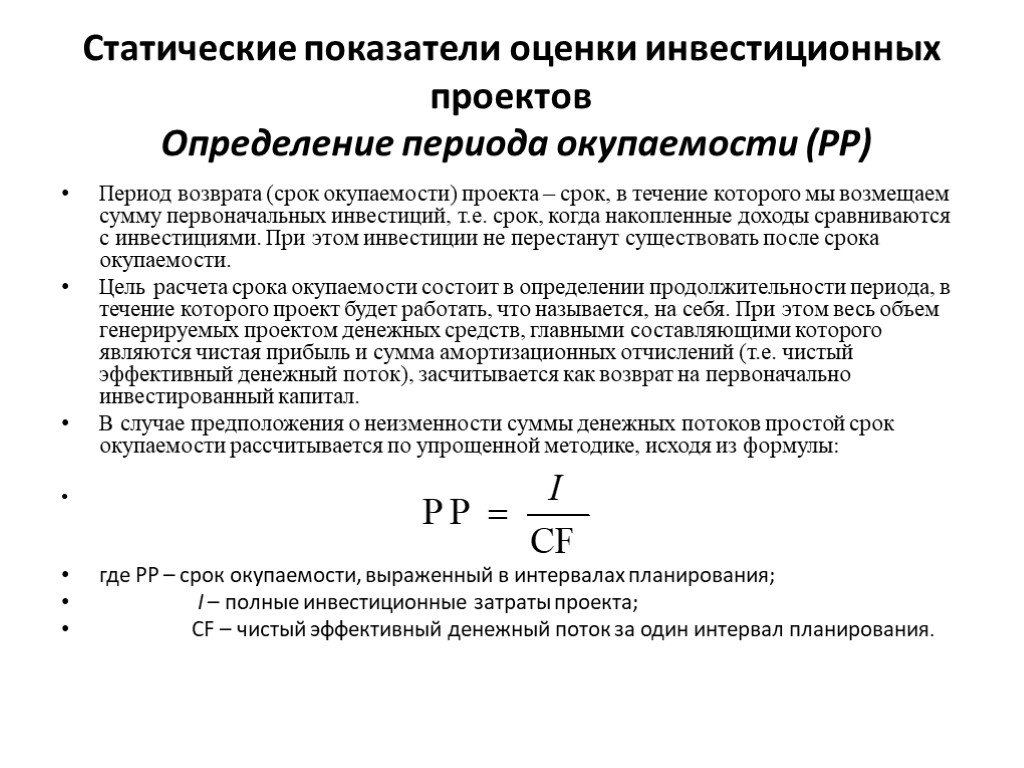

Слайд 26Статические показатели оценки инвестиционных проектов Определение периода окупаемости (РР)

Период возврата (срок окупаемости) проекта – срок, в течение которого мы возмещаем сумму первоначальных инвестиций, т.е. срок, когда накопленные доходы сравниваются с инвестициями. При этом инвестиции не перестанут существовать после срока окупаемости. Цель расчета срока окупаемости состоит в определении продолжительности периода, в течение которого проект будет работать, что называется, на себя. При этом весь объем генерируемых проектом денежных средств, главными составляющими которого являются чистая прибыль и сумма амортизационных отчислений (т.е. чистый эффективный денежный поток), засчитывается как возврат на первоначально инвестированный капитал. В случае предположения о неизменности суммы денежных потоков простой срок окупаемости рассчитывается по упрощенной методике, исходя из формулы: где PР – срок окупаемости, выраженный в интервалах планирования; I – полные инвестиционные затраты проекта; CF – чистый эффективный денежный поток за один интервал планирования.

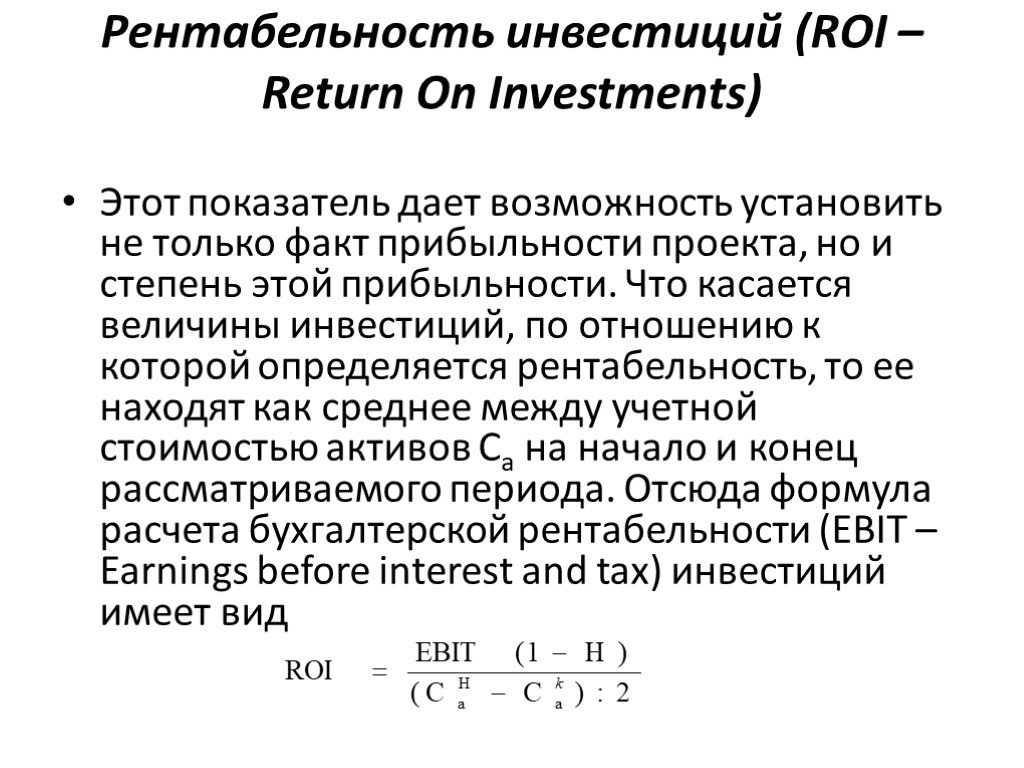

Слайд 27Рентабельность инвестиций (ROI – Return Оn Investments)

Этот показатель дает возможность установить не только факт прибыльности проекта, но и степень этой прибыльности. Что касается величины инвестиций, по отношению к которой определяется рентабельность, то ее находят как среднее между учетной стоимостью активов Са на начало и конец рассматриваемого периода. Отсюда формула расчета бухгалтерской рентабельности (EBIT – Earnings before interest and tax) инвестиций имеет вид

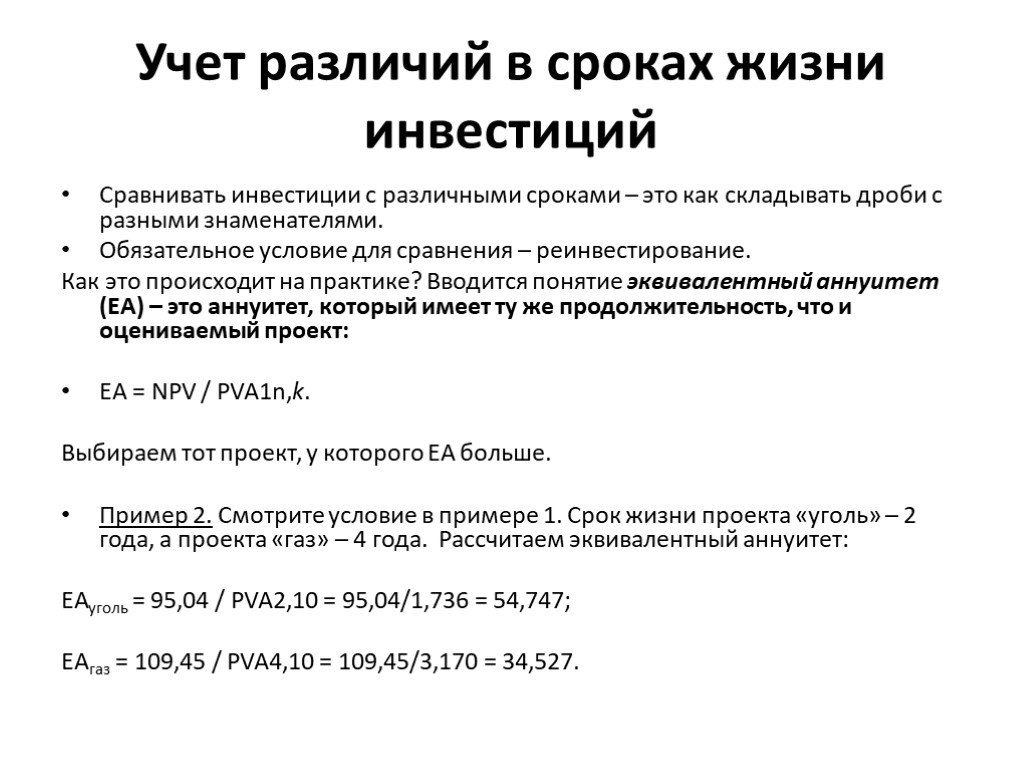

Слайд 28Учет различий в сроках жизни инвестиций

Сравнивать инвестиции с различными сроками – это как складывать дроби с разными знаменателями. Обязательное условие для сравнения – реинвестирование. Как это происходит на практике? Вводится понятие эквивалентный аннуитет (ЕА) – это аннуитет, который имеет ту же продолжительность, что и оцениваемый проект: ЕА = NPV / PVA1n,k. Выбираем тот проект, у которого ЕА больше. Пример 2. Смотрите условие в примере 1. Срок жизни проекта «уголь» – 2 года, а проекта «газ» – 4 года. Рассчитаем эквивалентный аннуитет: Еауголь = 95,04 / PVA2,10 = 95,04/1,736 = 54,747; ЕАгаз = 109,45 / PVA4,10 = 109,45/3,170 = 34,527.

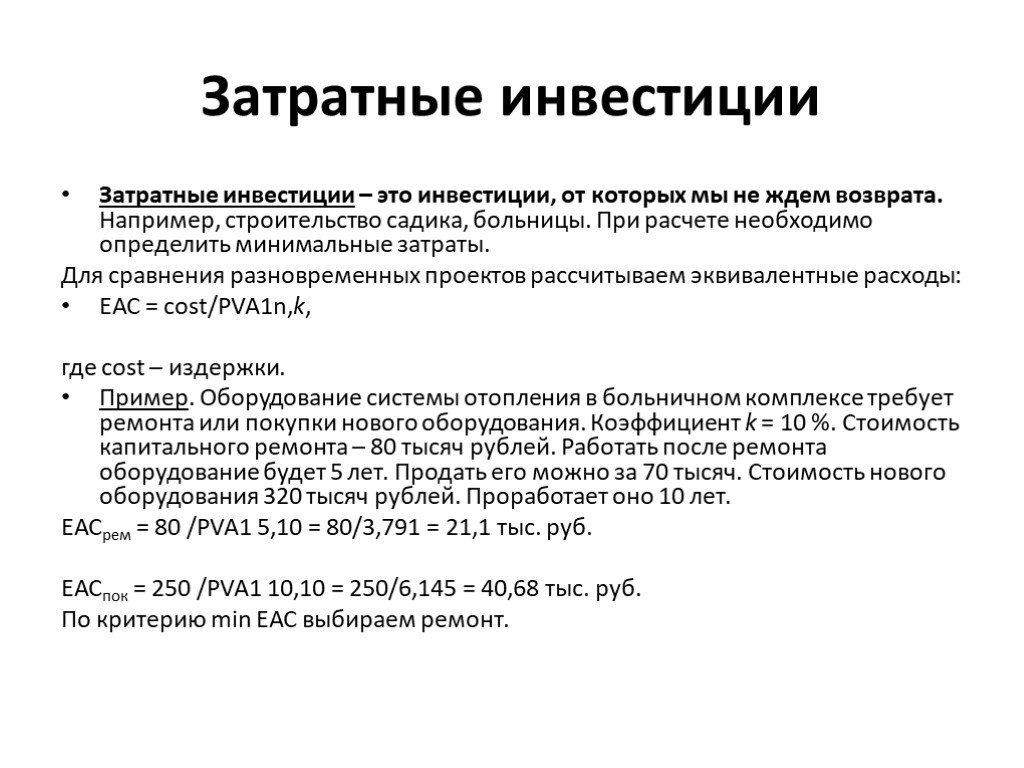

Слайд 29Затратные инвестиции

Затратные инвестиции – это инвестиции, от которых мы не ждем возврата. Например, строительство садика, больницы. При расчете необходимо определить минимальные затраты. Для сравнения разновременных проектов рассчитываем эквивалентные расходы: ЕАС = cost/PVA1n,k, где cost – издержки. Пример. Оборудование системы отопления в больничном комплексе требует ремонта или покупки нового оборудования. Коэффициент k = 10 %. Стоимость капитального ремонта – 80 тысяч рублей. Работать после ремонта оборудование будет 5 лет. Продать его можно за 70 тысяч. Стоимость нового оборудования 320 тысяч рублей. Проработает оно 10 лет. ЕАСрем = 80 /PVA1 5,10 = 80/3,791 = 21,1 тыс. руб. ЕАСпок = 250 /PVA1 10,10 = 250/6,145 = 40,68 тыс. руб. По критерию min ЕАС выбираем ремонт.

Слайд 30Расчет коэффициента (ставки) дисконтирования Экономический смысл дисконтирования

Дисконтирование – это стоимость денежных потоков по отношению к будущим периодам (будущих доходов на настоящий момент). Для правильной оценки будущих доходов нужно знать прогнозные значения выручки, расходов, инвестиций, структуру капитала, остаточную стоимость имущества, а также ставку дисконтирования. Ставка дисконтирования используется для оценки эффективности вложений. С экономической точки зрения ставка дисконтирования – это норма доходности на вложенный капитал, назначаемая инвестором. Коэффициент дисконтирования представляет собой среднюю доходность, которую может получить инвестор при вложении денег в проект, альтернативный рассматриваемому. Расчет (выбор) ставки дисконтирования определяется с учетом: способа учета инфляции при расчете денежного потока; участника проекта, для которого рассчитывается NPV; располагаемой информации.

Слайд 31Методы расчета ставки дисконтирования

Доходность и риск – две стороны инвестиционного решения. Под влиянием оценки риска формируются требования к уровню доходности проекта. Затем требуемый (нормативный) уровень доходности сравнивается с фактическим (ожидаемым). Риск может быть учтен (заложен) при выборе коэффициента дисконтирования. Наиболее распространены следующие методы расчета ставки дисконтирования Di: Метод оценки капитальных активов (CAPM – Capital Assets Prising Model). Модель прибыли на акцию. Метод кумулятивного построения (CCM – Capital Cumulative). Метод средневзвешенной стоимости капитала (WACC – Weighted Average cost of capital). Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов Готовые измерители

![Метод оценки капитальных активов (CAPM). основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. k = rf + [E(rm) – rf]*βе, где rf – безрисковая ставка доходности; E(rm Метод оценки капитальных активов (CAPM). основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. k = rf + [E(rm) – rf]*βе, где rf – безрисковая ставка доходности; E(rm](https://prezentacii.org/upload/cloud/19/09/162856/images/thumbs/screen32.jpg)

Слайд 32Метод оценки капитальных активов (CAPM)

основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. k = rf + [E(rm) – rf]*βе, где rf – безрисковая ставка доходности; E(rm) – ожидаемая рыночная доходность, рост портфеля ценных бумаг; βе – коэффициент, характеризующий систематический риск акций для инвестора. При этом в качестве поправочного коэффициента могут использоваться страновой риск, отраслевой риск и др.

Слайд 33Модель прибыли на акцию.

Данная модель оценки стоимости собственного капитала базируется на показателе прибыли на акцию, а не на величине дивидендов. Многие инвесторы считают, что именно показатель величины прибыли на акцию отражает реальный доход, получаемый акционерами, независимо от того, выплачивается ли он в виде дивидендов или реинвестируется с тем, чтобы принести инвесторам выгоды в будущем. Инвесторы пристально следят за показателем прибыли на одну акцию, который публикуется в отчетных документах компании, а управляющие компанией стремятся не создавать ситуаций, приводящих к падению этого показателя. Итак, согласно данной модели стоимость собственного капитала определяется по формуле где EPS - величина прибыли на одну акцию, Р - рыночная цена одной акции.

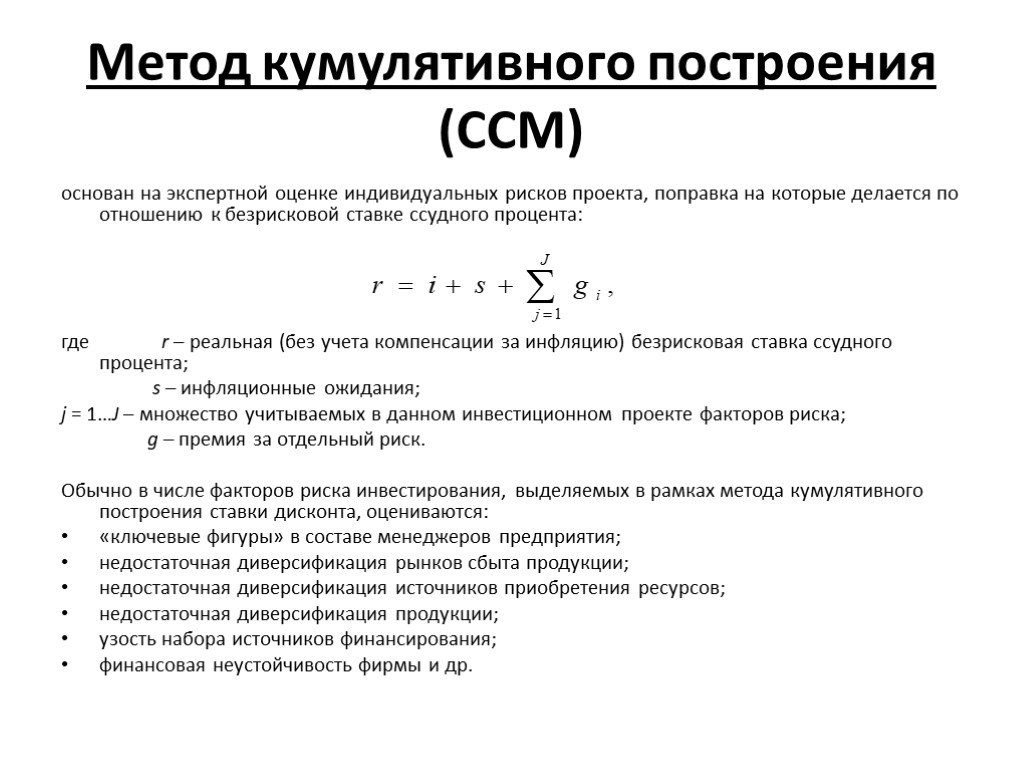

Слайд 34Метод кумулятивного построения (ССМ)

основан на экспертной оценке индивидуальных рисков проекта, поправка на которые делается по отношению к безрисковой ставке ссудного процента: где r – реальная (без учета компенсации за инфляцию) безрисковая ставка ссудного процента; s – инфляционные ожидания; j = 1…J – множество учитываемых в данном инвестиционном проекте факторов риска; g – премия за отдельный риск. Обычно в числе факторов риска инвестирования, выделяемых в рамках метода кумулятивного построения ставки дисконта, оцениваются: «ключевые фигуры» в составе менеджеров предприятия; недостаточная диверсификация рынков сбыта продукции; недостаточная диверсификация источников приобретения ресурсов; недостаточная диверсификация продукции; узость набора источников финансирования; финансовая неустойчивость фирмы и др.

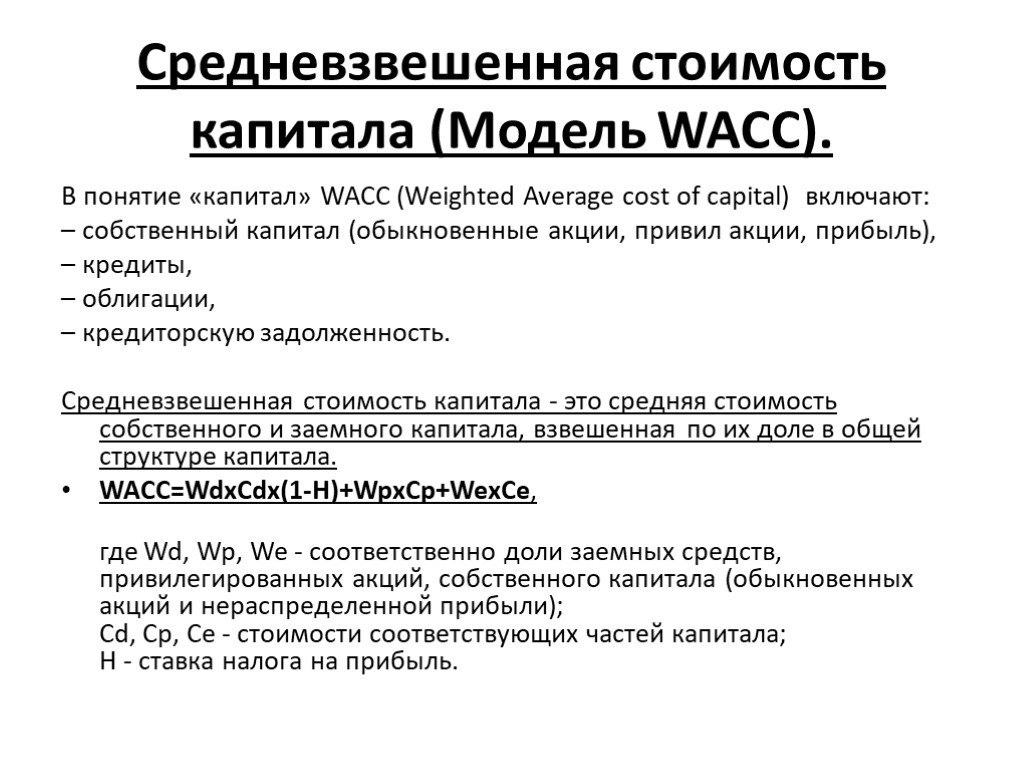

Слайд 35Средневзвешенная стоимость капитала (Модель WACC).

В понятие «капитал» WACC (Weighted Average cost of capital) включают: – собственный капитал (обыкновенные акции, привил акции, прибыль), – кредиты, – облигации, – кредиторскую задолженность. Средневзвешенная стоимость капитала - это средняя стоимость собственного и заемного капитала, взвешенная по их доле в общей структуре капитала. WACC=WdхCdх(1-Н)+WpхCp+WeхCe, где Wd, Wp, We - соответственно доли заемных средств, привилегированных акций, собственного капитала (обыкновенных акций и нераспределенной прибыли); Cd, Cp, Ce - стоимости соответствующих частей капитала; Н - ставка налога на прибыль.

Слайд 36Готовые измерители

Фактическая рентабельность капитала компании (для функционирующей компании будут иметь смысл те инвестиционные проекты, которые обеспечивают доходность не меньшую, чем компания имеет на текущий момент времени); Отраслевая доходность; Доходность альтернативных проектов; Ставка процентов по банковским кредитам.

Слайд 37Критерии коммерческой состоятельности инвестиционного проекта

Инвестиционная идея должна быть эффективной и финансово состоятельной. Исходя из этой предпосылки, коммерческая оценка инвестиционного проекта проводится по двум основным направлениям: 1. Оценка эффективности инвестиционных затрат проекта. Анализ эффективности предполагает оценку степени привлекательности проекта с точки зрения его доходности. Доходность проекта определяется дополнительной прибылью, полученной в результате его реализации. Для анализа эффективности проводится расчет таких показателей, как простой и дисконтированный период (срок) окупаемости, NPV (чистая дисконтированная стоимость проекта), IRR (внутренняя норма доходности), рентабельность инвестиций и др. 2. Оценка финансовой состоятельности проекта. Анализ финансовой состоятельности предполагает оценку способности компании в полном объеме расплачиваться по обязательствам проекта. Такой анализ проводится на основании модели расчетного счета и базируется на контроле положительного остатка свободных денежных средств в каждом периоде планирования.

Слайд 38Последовательность проведения оценки проекта. Учет интересов различных участников

1. Формирование чистых потоков проекта. Оценка эффективности общих инвестиционных затрат и потенциальной платежеспособности проекта. 2.Формирование потоков проекта с учетом вложения собственных средств. Оценка возможностей проекта по погашению заемных источников финансирования. 3. Отражение схемы финансирования проекта. Построение графика кредитования. 4. Рассмотрение потоков проекта с учетом кредитования, но без учета вложения собственных средств. Оценка привлекательности проекта с точки зрения инвесторов (с точки зрения собственного капитала). 5. Рассмотрение потоков проекта с точки зрения государственных органов; оценка бюджетной эффективности.

Слайд 39Методы финансирования инвестиционного проекта

Метод финансирования инвестиционного проекта выступает как способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта. В качестве методов финансирования инвестиционных проектов могут рассматриваться: самофинансирование, т.е. осуществление инвестирования только за счет собственных средств; акционирование, а также иные формы долевого финансирования; кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций); лизинг; бюджетное финансирование; смешанное финансирование на основе различных комбинаций рассмотренных способов; проектное финансирование.

Слайд 40Инвестиционные качества ценных бумаг

Основными инвестиционными качествами ценных бумаг являются доходность, обращаемость, ликвидность и риск. При оценке инвестиционных качеств ценных бумаг, кроме расчета общих для всех объектов инвестирования показателей эффективности, проводят исследование методами фундаментального и технического анализа, принятыми в финансовой практике. Фундаментальный анализ базируется на оценке эффективности деятельности предприятия - эмитента. Он предполагает изучение комплекса показателей финансового состояния предприятия, тенденций развития отрасли, к которой оно принадлежит, степени конкурентоспособности производимой продукции сегодня и в перспективе. Технический анализ основывается на оценке рыночной конъюнктуры и динамики курсов. Концепция технического анализа предполагает, что все фундаментальные факторы суммируются и отражаются в движении цен на фондовом рынке. Объектами изучения являются показатели спроса и предложения ценных бумаг, динамика курсовой стоимости, общие тенденции движения курсов ценных бумаг на фондовом рынке. Технический анализ базируется на построении и исследовании графиков динамики отдельных показателей (как правило, рыночных цен) в рассматриваемом периоде, нахождении определенной тенденции (тренда) и ее экстраполировании на перспективу.

Слайд 41Инвестиции в форме капитальных вложений.

Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты. В состав капитальных вложений входят затраты на строительно-монтажные работы при возведении зданий и сооружений; приобретение, монтаж и наладку машин и оборудования; затраты на проектно-изыскательские работы; затраты на содержание дирекций строящегося предприятия; затраты на подготовку и переподготовку кадров; затраты по отводу земельных участков и переселению в связи со строительством и др.

Слайд 42Инвестиции в форме капитальных вложений

Объектами капитальных вложений в российской Федерации являются находящиеся в частной, государственной, муниципальной и иных формах собственности различные виды вновь создаваемого и (или) модернизируемого имущества, за изъятиями, устанавливаемыми федеральными законами. Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений, являются инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица.

Слайд 43Государство для выполнения своих функций регулирования экономики использует как экономические (косвенные), так и административные (прямые) методы воздействия на инвестиционную деятельность и экономику страны путем издания и корректировки соответствующих законодательных актов и постановлений, а также путем проведения определенной экономической, в том числе и инвестиционной, политики. Сущность форм и методов государственного регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений, заключается в следующем. 1.Государственное регулирование инвестиционной деятельности, осуществляемой в форме капитальных вложений, ведется органами государственной власти Российской Федерации и органами государственной власти субъектов Российской Федерации. 2. Государственное регулирование инвестиционной деятельности, осуществляемой в форме капитальных вложений, предусматривает: 1) создание благоприятных условий для развития инвестиционной деятельности; 2) прямое участие государства в инвестиционной деятельности, осуществляемой в форме капитальных вложений. 3)Государственное регулирование инвестиционной деятельности в форме капитальных вложений может осуществляться с использованием иных форм и методов в соответствии с законодательством Российской Федерации. 4) В условиях возникновения на территории Российской Федерации чрезвычайных ситуаций деятельность субъектов инвестиционной деятельности, оказавшихся в зоне чрезвычайной ситуации, осуществляется в соответствии с законодательством Российской Федерации.

Слайд 44Структуры капитальных вложений.

Различают следующие виды структур капитальных вложений: технологическая, воспроизводственная, отраслевая и территориальная. Под технологической структурой капитальных вложений понимается состав затрат на сооружение какого-либо объекта по видам затрат и их доля в общей сметной стоимости, т. е. показывается, какая доля капитальных вложений в их общей величине направляется на строительно-монтажные работы (СМР), на приобретение машин, оборудования и их монтаж, на проектно-изыскательские и другие затраты. Технологическая структура капитальных вложений формирует соотношение между активной и пассивной частями основных производственных фондов будущего предприятия. Под воспроизводственной структурой капитальных вложений понимается их распределение и соотношение в общей сметной стоимости по формам воспроизводства основных производственных фондов. Можно определить, какая доля капитальных вложений в их общей величине направляется на новое строительство, реконструкцию и техническое перевооружение действующего производства, расширение действующего производства, модернизацию; Под отраслевой структурой капитальных вложений понимается их распределение и соотношение по отраслям промышленности и экономики в целом.

Слайд 45Инвестиционная политика предприятий

При разработке инвестиционной политики на предприятиях необходимо придерживаться следующих принципов: -нацеленность инвестиционной политики на достижение стратегических планов предприятий и их финансовую устойчивость; - учет инфляции и фактора риска; -экономическое обоснование инвестиций; -формирование оптимальной структуры портфельных и реальных инвестиций; -ранжирование проектов и инвестиций по их важности и последовательности реализации исходя из имеющихся ресурсов и с учетом привлечения внешних источников; - выбор надежных и более дешевых источников и методов финансирования инвестиций.

Слайд 46Анализ риска

Суть анализа риска состоит в следующем. Вне зависимости от качества допущений, будущее всегда несет в себе элемент неопределенности. Большая часть данных, необходимых, например, для финансового анализа являются неопределенными. Это, прежде всего, элементы затрат, цены, объемы продаж продукции и другие. В будущем возможны изменения прогноза как в худшую сторону (снижение прибыли), так и в лучшую. Анализ риска предлагает учет всех изменений, как в сторону ухудшения, так и в сторону улучшения.

Слайд 47Имитационная модель учета риска

Первый подход связан с корректировкой денежного потока и последующим расчетом NРV для всех вариантов (имитационное моделирование, или анализ чувствительности). Методика анализа в этом случае такова: по каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный, оптимистический; по каждому из вариантов рассчитывается соответствующий NРV, т.е. получают три величины: NРVп, NРVв, NРVо . Для каждого проекта рассчитывается размах вариации NРVр, по формуле К(NРV ) = NРVр,- NРVр; • из двух сравниваемых проектов тот считается более рисковым, у которого размах вариации NРV больше.

Слайд 48Анализ чувствительности

Цель анализа чувствительности состоит в сравнительном анализе влияния различных факторов инвестиционного проекта на ключевой показатель эффективности проекта, например, внутреннюю норму прибыльности. Приведем наиболее рациональную последовательность проведение анализа чувствительности. Выбор ключевого показателя эффективности инвестиций, в качестве которого может служить внутренняя норма прибыльности (IRR) или чистое современное значение (NPV). Выбор факторов, относительно которых разработчик инвестиционного проекта не имеет однозначного суждения (т. е. находится в состоянии неопределенности). Типичными являются следующие факторы: капитальные затраты и вложения в оборотные средства, рыночные факторы - цена товара и объем продажи, компоненты себестоимости продукции, время строительства и ввода в действие основных средств. Установление номинальных и предельных (нижних и верхних) значений неопределенных факторов, выбранных на втором шаге процедуры. Предельных факторов может быть несколько, например 5% и 10% от номинального значения (всего четыре в данном случае) Расчет ключевого показателя для всех выбранных предельных значений неопределенных факторов. Построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название “Spider Graph”. Ниже приводится пример такого графика для трех факторов.

Слайд 49Анализ сценариев

Анализ сценариев - это прием анализа риска, который на ряду с базовым набором исходных данных проекта рассматривает ряд других наборов данных, которые по мнению разработчиков проекта могут иметь место в процессе реализации. В анализе сценария, финансовый аналитик просит технического менеджера подобрать показатели при “плохом” стечении обстоятельств (малый объем продаж, низкая цена продажи, высокая себестоимость единицы товара, и т. д.) и при “хорошем”. После этого, NPV при хороших и плохих условиях вычисляются и сравниваются о ожидаемым NPV.

Слайд 50Имитационное моделирование Монте-Карло

Метод имитационного моделирования Монте-Карло создает дополнительную возможность при оценке риска за счет того, что делает возможным создание случайных сценариев. Применение анализа риска использует богатство информации, будь она в форме объективных данных или оценок экспертов, для количественного описания неопределенности, существующей в отношении основных переменных проекта и для обоснованных расчетов возможного воздействия неопределенности на эффективность инвестиционного проекта. Результат анализа риска выражается не каким-либо единственным значением NPV, а в виде вероятностного распределения всех возможных значений этого показателя. Следовательно, потенциальный инвестор, с помощью метода Монте-Карло будет обеспечен полным набором данных, характеризующих риск проекта. На этой основе он сможет принять взвешенное решение о предоставлении средств. В общем случае имитационное моделирование Монте-Карло - это процедура, с помощью которой математическая модель определения какого-либо финансового показателя (в нашем случае NPV) подвергается ряду имитационных прогонов с помощью компьютера. В ходе процесса имитации строятся последовательные сценарии с использованием исходных данных, которые по смыслу проекта являются неопределенными, и потому в процессе анализа полагаются случайными величинами. Процесс имитации осуществляется таким образом, чтобы случайный выбор значений из определенных вероятностных распределений не нарушал существования известных или предполагаемых отношений корреляции среди переменных. Результаты имитации собираются и анализируются статистически, с тем, чтобы оценить меру риска.

Слайд 51

![Метод оценки капитальных активов (CAPM). основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. k = rf + [E(rm) – rf]*βе, где rf – безрисковая ставка доходности; E(rm Метод оценки капитальных активов (CAPM). основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке. k = rf + [E(rm) – rf]*βе, где rf – безрисковая ставка доходности; E(rm](https://prezentacii.org/upload/cloud/19/09/162856/images/thumbs/screen32.jpg)