Слайд 1Понятие банковского рынка Виды небанковских кредитно-финансовых институтов Структура банковского рынка Сущность и формы банковской конкуренции Банковский маркетинг

Банковский рынок

Слайд 2Понятие банковского рынка

Банковский рынок объединяет в себе рынки, которые являются специфическими банковскими, т.е. рынками сбыта банковских услуг. Финансовый рынок- это рынок, на котором осуществляются сделки с финансовыми активами, т.е. деньгами в наличной и безналичной формах и ценными бумагами. В зависимости от характера совершаемых сделок его подразделяют на: Денежный рынок (краткосрочный рынок) Рынок капитала (долгосрочный рынок- финансовые активы более 1 года)

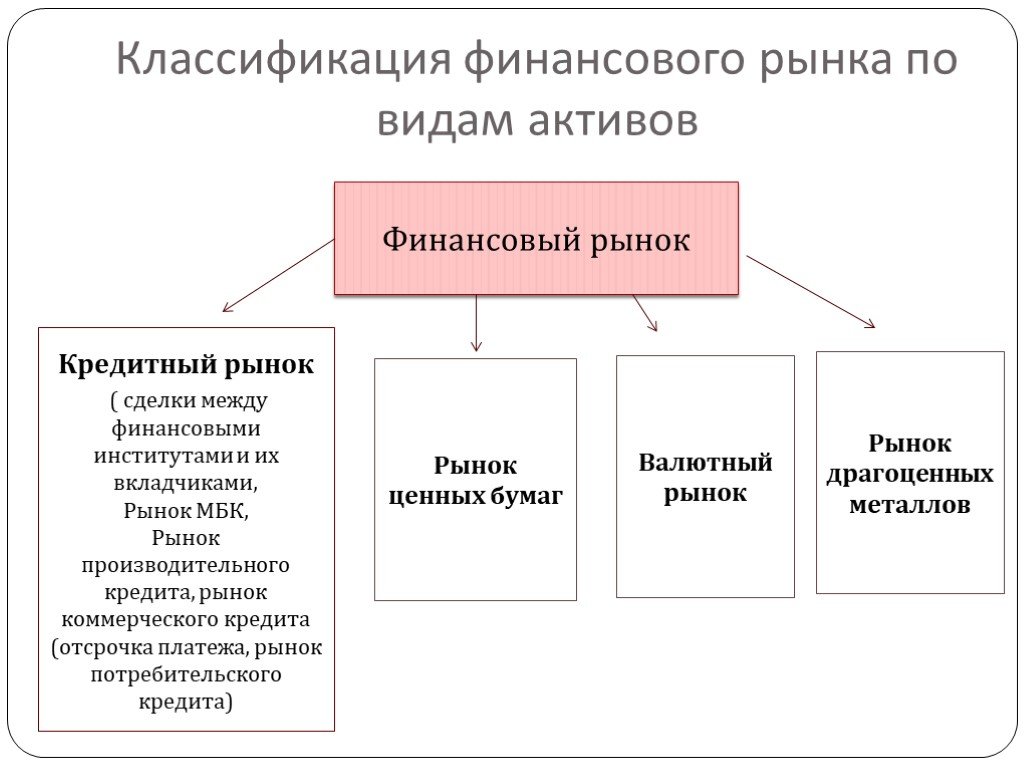

Слайд 3Классификация финансового рынка по видам активов

Финансовый рынок

Кредитный рынок ( сделки между финансовыми институтами и их вкладчиками, Рынок МБК, Рынок производительного кредита, рынок коммерческого кредита (отсрочка платежа, рынок потребительского кредита)

Рынок ценных бумаг

Валютный рынок

Рынок драгоценных металлов

Слайд 4Страховые компании

Финансовые компании (потребительские ссуды)

Компании по управлению активами (проблемные кредиты)

Венчурные инвесторы

Неприбыльные организации

Универсальные банки: (Прием вкладов, предоставление кредитов, операции с кредитными карточками, платежи и клиринговые операции, доверительные операции, управление рисками)

Фонды страхования депозитов

Надзорные органы ( центральные банки и надзорные органы

Сберегате-льные ассоциации

Инвестиционные банки (эмиссия ценных бумаг на первичном рынке, операции на вторичном рынке, секьюритизация)

Взаимные фонды, фонды хеджирования, пенсионные фонды

Частные банки (трастовые операции, обслуживание VIP- клиентов

Биржи финансовые и товарные(производные финансовые инструменты, опционы и фьючерсные контракты)

Клиринг и депозитарии ( расчеты и платежи)

Рейтинговые агентства

Слайд 5Небанковские кредитно-финансовые институты

НКФИ-учреждения , которые формально банками не являются (не имеют банковских лицензий), но деятельность которых связана с оказанием финансовых услуг и осуществлением операций, во многом аналогичным банковским (околобанки, квазибанки, теневая банковская система). НКФИ могут выступать- кредитные кооперативы, ломбарды, лизинговые и факторинговые компании и др. Исторически одними из первых были созданы кредитные кооперативы. Наибольшее распространение получили в Германии (городские и сельские кредитные товарищества) и России т(общества взаимного кредита, ссудные и ссудо-сберегательные товарищества). В настоящее время кредитные кооперативы имеются в 80 странах мира. В начале 20 века Россия была лидером по числу кредитных кооперативов. Но в советское время она существовала в виде касс взаимопомощи.

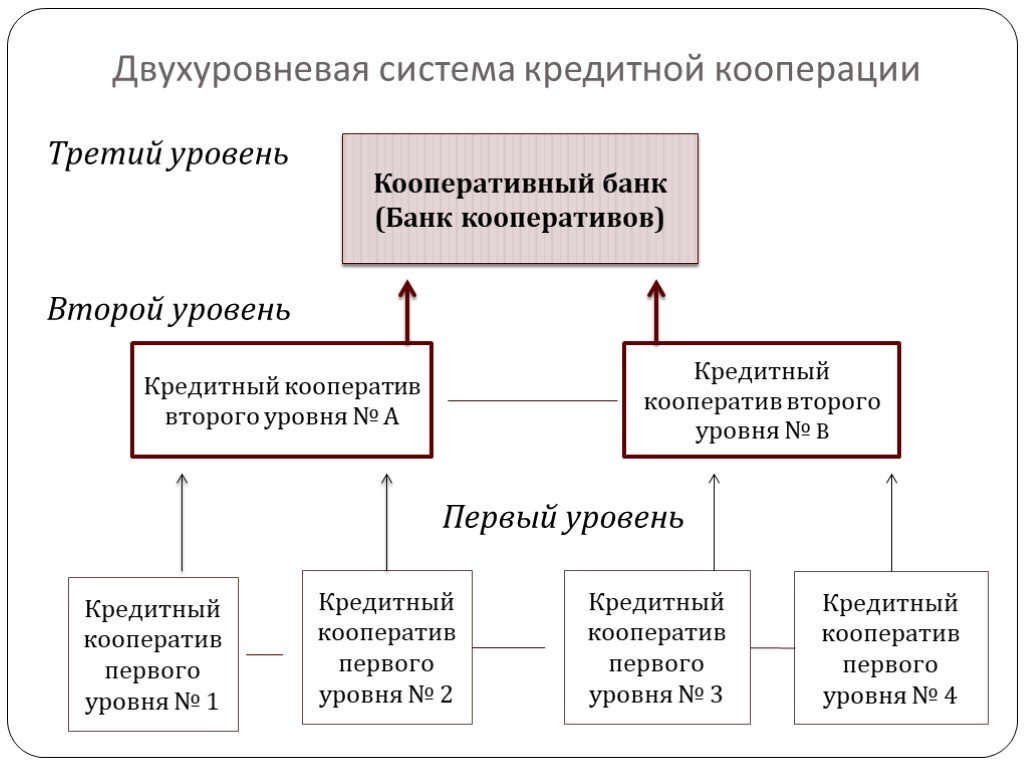

Слайд 6Двухуровневая система кредитной кооперации

Третий уровень Второй уровень Первый уровень

Кооперативный банк (Банк кооперативов)

Кредитный кооператив второго уровня № А

Кредитный кооператив второго уровня № B

Кредитный кооператив первого уровня № 1

Кредитный кооператив первого уровня № 2

Кредитный кооператив первого уровня № 3

Кредитный кооператив первого уровня № 4

Слайд 7микрофинансирование

Микрофинанси́рование - это вид деятельности, связанный с оказанием финансовых услуг, как правило, начинающим субъектам малого предпринимательства и является эффективным инструментом в достижении более свободного доступа малых предприятий к источникам финансирования, позволяет многим стартующим предприятиям начать с нуля свой собственный бизнес. Цель микрофинансирования состоит в создании эффективной системы кредитования малых предприятий для дополнительного стимулирования производства и распределения товаров и услуг, а также для оказания помощи начинающим предпринимателям в приобретении опыта получения прибыли и накоплении капитала. Микрофинансирование представляет собой гибкую форму классического банковского кредита, позволяющего беспрепятственно начать бизнес без наличия стартового капитала и кредитной истории, а также способствует решению как минимум трех задач: увеличение количества предпринимателей; рост налоговых поступлений; наличие кредитной истории для дальнейшего развития субъектов МП через банковский сектор.

Слайд 8Участники рынка микрофинансирования

Программы микрофинансирования осуществляют: специализированные микрофинансовые институты, которые занимаются исключительно предоставлением кредитов и финансируются из внешних источников; кредитные союзы – организации с коллективным членством, которые создаются с целью оказания финансовых услуг своим членам, и полностью или в основном финансируются за счет долевого участия или сбережений своих членов. Как правило, у них нет выхода на внешние источники финансирования; сельскохозяйственные кредитные кооперативы – организации с коллективным членством, такими как кредитные союзы, работающие преимущественно с фермерами и предприятиями, связанными с сельскохозяйственным производством; фонды поддержки предпринимательства. Программы микрофинансирования могут осуществляться через государственные и муниципальные фонды поддержки малого предпринимательства.

Слайд 9История микрофинансирования

Микрофинансирование получило второе развитие на основе микрокредитования. В 1976 году профессор Мухаммед Юнус основал банк «Грамин» («Grameen Bank», иногда упоминается как Граминский банк), который занимался выдачей микрокредитов бедным банкгладешцам. Этот же год следует считать годом рождения микрофинансирования. Значительно позже появились другие финансовые услуги для бедных людей (микрострахование, микровклады и т. п.). Микрофинансовые организации в России, как и во всем мире, представлены многочисленными организационно-правовыми формами. Основными коммерческими представителями микрофинансирования в настоящее время являются кредитные кооперативы. Деятельность этих структур в России регламентируется Законом "О кредитной кооперации", принятом в июле 2009 г.

Слайд 10Перспективы развития микрофинансового сектора в России:

Чтобы донести кредитно-сберегательные услуги в каждый крупный населенный пункт России, нужно не менее 5000 кредитных кооперативов. В каждом регионе должна быть хотя бы одна специализированная небанковская микрокредитная организация и одна некоммерческая микрофинансовая организация– то есть всего не менее 160 НМФО и 600 филиалов на РФ. Программы микрокредитования, малого бизнеса и взаимодействия с небанковскими микрофинансовыми институтами должны стать неотъемлемой частью кредитной политики большинства банков; Общий объем кредитов микробизнесу должен вырасти хотя бы на 400% и достичь 10 млрд. долл. Специализированных микрофинансовых банков (или агентств), которые должны осуществлять б́ольшую часть микрофинансовых операций, в России пока вообще не существует. Госдумой был принят Федеральный закон № 151-ФЗ от 02 июля 2010 г. "О микрофинансовой деятельности и микрофинансовых организациях", который регулирует деятельность микрофинансовых организаций, устанавливает размер, порядок и условия предоставления микрозаймов населению.

Слайд 11ломбарды

Кредиты под залог имущества учреждены впервые в XV веке во Франции ростовщиками, выходцами из Ломбардии. Идею залога имущества продвигала церковь, что было связано с желанием обеспечить для бедняков возможность получения денежных ссуд. Именно церковь добилась снижения ставки по ссуде до 5 %. Деньги на первые ломбарды собирались через благотворительность. В XVI веке возникают первые муниципальные ломбарды (первый появился в Нюрнберге) В XIX появляются так называемые «обувные ломбарды», куда рабочие сдавали свои выходные ботинки в понедельник (на неделе они все равно не нужны), а в пятницу, получив недельное жалование, выкупали ботинки и шли на танцы. Первый в России Вологодский городской ломбард был открыт в 1888году предпринимателем Леденцовым Х.С. При поддержке городской Думы. Современная история — в 2007 году был принят важный закон (Федеральный закон от 19 июля 2007 г. N 196-ФЗ «О ломбардах»), который долго ожидался многими уже действующими ломбардами, регламентирующий их деятельность и окончательно юридически закреплявших их как отдельный вид бизнеса.

Слайд 12Ломбард — специализированная коммерческая организация, основными видами деятельности которой являются предоставление краткосрочных займов под залог движимого имущества граждан и хранение вещей. В зависимости от специализации, в ломбардах принимают драгоценный металл, бытовые вещи, автотранспорт. Оценка стоимости вещей производится по соглашению сторон. Владельцу имущества (заемщику) при заключении договора залога и квитанции хранения (не все ломбарды используют услугу хранения) выдается требуемая сумма, а также именной залоговый билет БСО, утверждённый приказом Министерства Финансов от 14.01.2008 № 3Н. Заемщик, сдавая в ломбард свою вещь, может выкупить её в течение установленного законом или договором периода. При этом цена выкупа определяется как сумма, выданная ломбардом плюс проценты. Вещь, не выкупленная владельцем из ломбарда вовремя, поступает на торги и реализуется путем аукциона. Процентные ставки в таких ломбардах, фактически являются заградительными, снижая вероятность выкупа обратно владельцем сданной вещи.

Слайд 13Лизинговые компании (появились с 50-х годов в США, с 60-х годов в Европе). Лизинговые компании приобретают машины, оборудование, транспортные средства и предоставляют это в аренду фирме –арендатору.( посредством лизинга в развитых странах покрывается до 20% ежегодных потребностей в средствах для инвестиций в основные фонды) Факторинговые компании- приобретение у поставщика прав требования по поставкам товаров и оказанию услуг, принятии рисков исполнения таких требований и их последующей инкассации. Факторинг как вид товарной деятельности возник в XVI-XVII веках, только с 60-х годов 20в. Стал применяться финансовый факторинг, которым занимаются и банки. Форфейтинговые компании занимаются кредитованием экспорта путем покупки без оборота на продавца коммерческих векселей и иных долговых требований по внешнеторговым сделкам. Ф. возник после Второй мировой войны. Первоначально форфейтинговыми операциями занимались только банки, потом появились специализированные форфейтинговые компании.

Слайд 14Участники вексельного рынка

Вексельный рынок- рынок, инфраструктуру которого составляют учетные дома, совершающие операции по купле-продаже векселей, а также по их обеспечению; акцептные дома, выпускающие собственные векселя и осуществляющие контроль за их движением и реестровый учет; учетно-вексельные центры, создающие региональные механизмы расчетов и контроля за вексельными операциями; учетно-вексельные конторы, осуществляющие взыскание долгов с неплательщиков, реструктурирование долгов предприятий друг другу. В России УВК играли существенную роль в 90-е годы для разрешения проблемы неплатежей.

Слайд 15Негосударственные пенсионные фонды

Негосударственный пенсионный фонд (НПФ) — особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются: деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения (НПО); деятельность в качестве страховщика по обязательному пенсионному страхованию и договорами об обязательном пенсионном страховании (ОПС); Негосударственный пенсионный фонд представляет собой особый вид некоммерческих организаций и имеет специально созданную для осуществления своей деятельности организационно-правовую форму. НГПФ являются конкурентами банков на рынке банковских вкладов. Появление первых негосударственных пенсионных фондов связано с изданием Указа Президента Российской Федерации от 16 сентября 1992 г. № 1077 «О негосударственных пенсионных фондах». В рамках деятельности по обязательному пенсионному страхованию (ОПС), негосударственные пенсионные фонды формируют средства пенсионных накоплений. Эти средства НПФ обязан передать в доверительное управление одной или нескольким управляющим компаниям(обычно банкам) для последующего их инвестирования

Слайд 16Страховая компания — это исторически определённая общественная форма функционирования страхового фонда, представляет собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание. Сфера деятельности страховых компаний — коммерческое страхование, для проведения страхования страховой компании необходима лицензия от органа государственного страхового надзора. Нормативно закреплены понятия субъект страхового дела, страховая организация и страховщик. Субъекты страхового дела — актуарии (специалисты по расчетам), страховые брокеры (специалисты по оказанию услуг), общества взаимного страхования и страховщики. Страховые организации — страховые компании по страхованию жизни, страховые компании по страхованию иному, чем страхование жизни и перестраховочные компании. Страховые компании предлагают страховые сертификаты, которые в любой момент могут быть возвращены компании, а клиент получает свои деньги с приращением. В развитых странах СК занимаются выдачей гарантий В Германии и США занимаются долгосрочным кредитованием промышленных и торговых фирм.

Слайд 17Страховые компании в России классифицируются по разным признакам: по наличию развитой филиальной сети (федеральные страховые компании) или ее отсутствие и работа на региональном рынке (региональные); по специализации на каком-то отдельном виде страхования (специализированные) или наличие диверсифицированного портфеля (универсальные); организационно-правововая форма (ООО, ЗАО, ОАО); по происхождению основных владельцев компании — отечественные или иностранные; по предложению услуг широкому кругу клиентов (рыночные) или узкой группе страхователей, входящих в одну промышленно-финансовую группу. По данным ФСФР в едином государственном реестре субъектов страхового дела по состоянию на 25 января 2013 года были зарегистрированы 459 страховых организаций (445 страховых и 14 перестраховочных компаний) и 10 обществ взаимного страхования.

Слайд 18Эмитенты ценных бумаг являются конкурентами банков по привлечению средств юридических и физических лиц, выпуская долговые обязательства- облигации, векселя. Инвестиционные компании-организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; вложение средств в ценные бумаги от своего имени и за свой счет. Инвестиционные фонды- финансовые институты, которые аккумулируют средства мелких инвесторов путем эмиссии собственных акций и обеспечивают их вложение от своего имени в ценные бумаги других эмитентов, а также на банковские счета и во вклады. (взаимные фонды)

Слайд 19ПИФ

Паевой инвестиционный фонд (ПИФ) является имущественным комплексом, без образования юридического лица, основанным на доверительном управлении имуществом фонда специализированной управляющей компанией с целью увеличения стоимости имущества фонда. Подобный фонд формируется из денег инвесторов (пайщиков), каждому из которых принадлежит определённое количество паёв. Цель создания ПИФа — получение прибыли на объединённые в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паёв. Инвестиционный пай (пай) — это именная ценная бумага, удостоверяющая право его владельца на часть имущества фонда, а также погашения (выкупа) принадлежащего пая в соответствии с правилами фонда. Инвестиционные паи удостоверяют долю инвестора в имуществе фонда и право инвестора получить из паевого инвестиционного фонда денежные средства, соответствующие этой доле, то есть погасить паи по текущей стоимости. Каждый инвестиционный пай предоставляет его владельцу одинаковый объём прав. ПИФ является предусмотренной российским законодательством формой взаимного фонда. Обычно ЗПИФы создаются на максимально разрешенный законом срок - 15 лет

Слайд 20Российские ПИФы разделяются на: ПИФы «для квалифицированных инвесторов» (инвестиционные паи которых ограничены в обороте — предназначены только для квалифицированных инвесторов) ПИФы «для любых инвесторов» (инвестиционные паи которых не ограничены в обороте) По времени, когда можно купить/продать паи ПИФы подразделяют: Открытый — обязаны выкупать и продавать паи каждый рабочий день Интервальный — открываются для покупки и продажи паёв в определенный период времени, оговоренный в правилах фонда, не реже раза в год Закрытый — продают паи при формировании фонда. Как правило, не выкупают паи до завершения фонда (кроме случая, когда пайщик не согласен с изменениями правил ДУ фонда). Инвестор может продать паи только на вторичном рынке. Кроме того, индексные ПИФы, покупают акции в соответствии с пропорцией, воспроизводящей структуру индексов, таких как ММВБ, PTC.

Слайд 21форекс

Фо́рекс (Forex- «зарубежный обмен») — рынок межбанковского обмена валюты по свободным ценам (котировка формируется без ограничений или фиксированных значений). Операции проводятся через систему институтов: центральные банки, коммерческие банки, инвестиционные банки, брокеров и дилеров, пенсионные фонды, страховые компании, транснациональные корпорации и т. д. Дилинговые центры (валютный дилинг) представляют возможность клиенту непосредственного доступа на международные финансовые рынки и проведения за свой счет операций по купле- продаже валюты, ценных бумаг и прочих активов.

Слайд 22Клиринговые палаты

Клиринговая палата , клиринговый центр, клиринговая компания — посредник, финансовая организация, предлагающая услуги клиринга (взаимозачёта). Основными функциями клиринговой палаты являются: сбор информации по заключённым на бирже сделкам, её сверка и корректировка в случае расхождений; учёт зарегистрированных на бирже сделок и проведение вычислений по ним; определение взаимных обязательств между сторонами, заключившими сделки на бирже, и расчёты между ними; обеспечение поставки ценных бумаг от продавца к покупателю и организация денежных расчётов (поступления денег от покупателя к продавцу); обеспечение гарантий по исполнению обязательств, вытекающим из срочных сделок. Клиринговая палата берёт на себя функции организатора исполнения сделок. На основе полученной информации о заключённых сделках в течение определённого времени определяются требования и обязательства каждого участника биржевой торговли. Если требования, которые имеет данный участник, превышают его обязательства, то это означает, что ему причитается определённая денежная сумма (длинная позиция) Если требования данного участника меньше его обязательств, то это предполагает платёж с его стороны тем участникам, которым он должен. В этом случае говорят, что он занимает короткую позицию.

Слайд 23Небанковские кредитные организации в России можно разделить на три основных вида: расчетные небанковские кредитные организации (РНКО), платежные небанковские кредитные организации (ПНКО) небанковские депозитно-кредитные организации (НДКО). Получают лицензию у банка России. На 1 марта 2013г.-66 НКО в России. РНКО осуществляют такие виды деятельности: открытие и ведение банковских счетов юридических лиц; осуществление расчетов по поручению юр.лиц, в т. ч. банков-корреспондентов, по их банковским счетам; инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических лиц; купля-продажа иностранной валюты в безналичной форме; осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов); осуществление деятельности на рынке ценных бумаг. РНКО не вправе: привлекать денежные средства физических и юридических лиц во вклады и выдавать кредиты; открывать и вести банковские счета физлиц, осуществлять расчеты по поручению физических лиц по их банковским счетам; покупать и продавать наличную иностранную валюту; привлекать во вклады и размещать драгоценные металлы, а также выдавать банковские гарантии.

Слайд 24Эмитент расчетных карт

В платежную систему, использующую пластиковую карточку как средство оплаты, входят следующие группы субъектов: Эмитенты пластиковых карточек (Card Issuers). Владельцы пластиковых карточек (Cardholders or Cardmembers). Провайдеры услуг по организации приема оплаты карточкой в торговых точках (Merchant Account Providers-MAP). Торговые точки или торговцы, принимающие к оплате пластиковые карточки (Merchants). Процессинговые центры (Transaction Processing Clearinghouse). Эмитенты пластиковых карт Эмитент кредитной карточки - это та организация, которая выпускает пластиковую карточку, то есть предоставляет ее в пользование своим клиентам. В роли эмитентов могут выступать банки, финансовые организации, крупные сети магазинов и ряд других организаций. Подавляющее большинство кредитных карточек выпускается банками. Первоначально эмиссией карт занимались компании кредитных карт и дисконтные компании. Позже пластиковые карты стали выпускать нефинансовые предприятия- телефонные компании, владельцы сетей супермаркетов, отелей, бензоколонок и т.д. Немногие коммерческие банки выпускаю собственные пластиковые карты, чаще используются международные ассоциации- Виза, Мастер Кард и др.

Слайд 25Структура банковского рынка

Основными критериями для структурирования банковского рынка являются: Объект купли-продажи (товар) Целевые группы потребителей Пространственный признак Товарная структура банковского рынка включает: Рынок кредитных услуг Рынок инвестиционных услуг Ранок расчетно-кассовых услуг Рынок трастовых услуг (доверительное управление) Рынок консультационных услуг Прочие рынки

Слайд 26Структура банковского рынка по группам клиентов

Западноевропейские кредитные институты подразделяют клиентов на группы: Население (домохозяйства), Предприятия общественные организации Финансовые институты По демографическому (возрастному) признаку банковских клиентов можно классифицировать: Молодежь (16 лет- 22 года), Молодые люди, недавно образовавшие семью (25-30 лет), Семьи «со стажем» (25-45 лет), лица «зрелого возраста» (45-55 лет). Лица предпенсионного и пенсионного возраста ( 55 лет и старше)

Слайд 27Пространственная структура банковского рынка

Разделяют банковский рынок по секторам: Локальный (местный) банковский рынок (город, регион), Национальный (внутренний) банковский рынок. Формируется в каждой стране. Международный банковский рынок: Мировой рынок Рынок межстрановых объединений (ЕС). Границы рынка определяют исходя из экономической возможности покупателя приобрести товар (банковскую услугу) на соответствующей территории и отсутствия этой возможности за их пределами. Россия – страна с ярко выраженным локальным характером банковского рынка.

Слайд 28Сущность банковской конкуренции

Конкуренция- соперничество, в ходе которого соревнующиеся стороны, заинтересованные в достижении одной и той же цели, стремятся победить или опередить своего соперника. Интенсивность конкуренции определяется структурой рынка (числом конкурентов, высотой входных и выходных барьеров и т.д.) Объектом рыночной конкуренции является экономическая выгода конкурирующих субъектов. Для продавцов-получение максимальной прибыли, для покупателей- приобретение максимальной полезности при покупке товаров. Субъектами рыночной конкуренции выступают участники рыночных отношений купли-продажи- продавцы и покупатели (конкуренция либо между продавцами, либо между покупателями)

Слайд 29Формы конкуренции в зависимости от отраслевой принадлежности субъектов

Слайд 30Формы конкуренции в зависимости от используемых методов

Слайд 31Формы конкуренции в зависимости от степени монополизации рынка

Слайд 32Банковский маркетинг

Термин «маркетинг» происходит от анг. слова market -рынок и используется для обозначения особого подхода фирмы к реализации своих товаров на рынке, т.е. осуществлению своей рыночной стратегии. Включение маркетинга в банковское стратегическое планирование в банковской системе произошли в 1980-х гг. Во второй половине 1980-х гг. в США банковский маркетинг оформился как целостная система управления коммерческим банком.

Слайд 33Определения:

Банковcкuй маркетинг представляет собой определенный набор различных подходов к изучению рынка и приемов анализа, целью которого является продвижение банковских услуг, удовлетворяющих потребности клиентов доходным для банка образом. Банковский маркетинг- деятельность, направленная на доведение банковского продукта до клиента с помощью определенного набора инструментов, в состав которого входит исследование рынка, реклама, продвижение услуги, стимулирование продаж, послепродажный контроль.

Слайд 34Цели банковского маркетинга

Слайд 35Стратегия банковского маркетинга - это выбор наилучших путей достижения целей банка средствами маркетинга. Разработка стратегии включает: определение сводных целей; выявление задач, которые нужно решить для достижения поставленных целей; анализ стратегических альтернатив; выработку конкретных действий; реализацию стратегии; контроль и оценку промежуточных и конечных результатов. Четко сформулированная и правильно разработанная стратегия является основой проведения согласованных действий всех подразделений банка (филиальная сеть), обмена информацией и др.

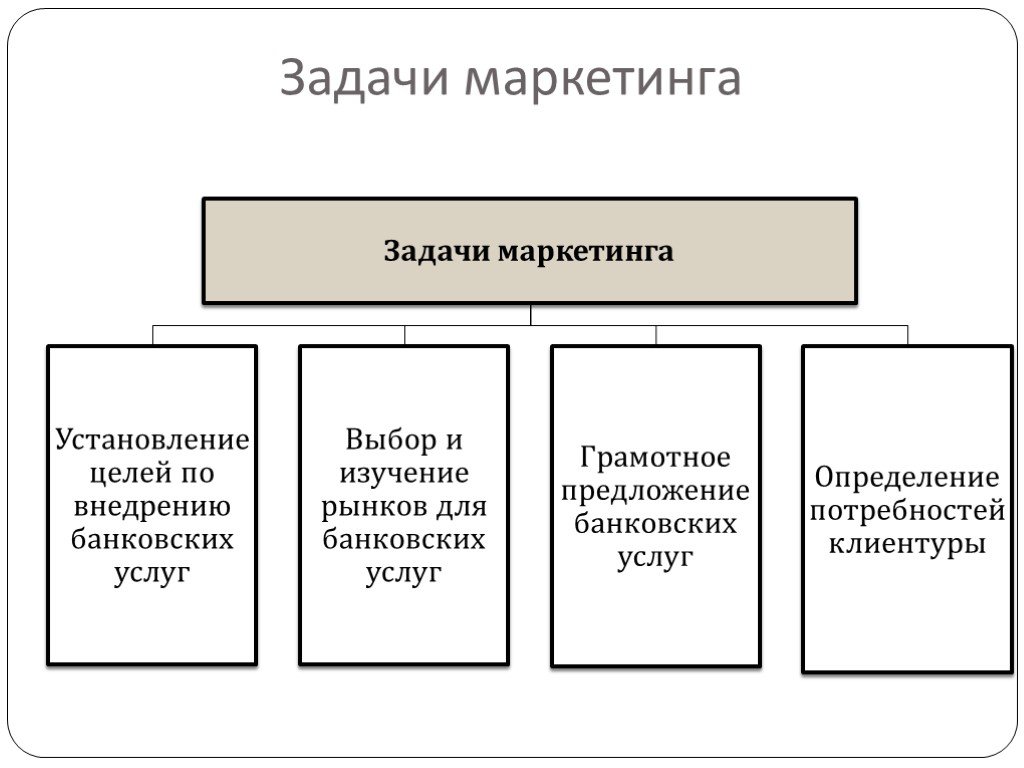

Слайд 36Задачи маркетинга

Слайд 37Специфика банковского маркетинга определяется особенностями банковского продукта, который представляет собой разнообразные действия на финансовом рынке, денежные операции, осуществляемые коммерческими банками за определенную плату по поручению и в интересах своих клиентов, а также действия, имеющие цель совершенствовать эффективность банковского предпринимательства. Специфическими характеристиками банковских услуг являются: Абстрактность (сложность для восприятия, неосязаемость), Неотделимость услуги от источника, Непостоянство качества услуг, Договорной характер банковского обслуживания, Связь банковского обслуживания с деньгами, Протяженность обслуживания во времени, Вторичность удовлетворяемых банковскими услугами потребностей.

Слайд 38Конечные результаты продвижения услуг банка на рынке и его борьбы за привлечение клиентов зависят от следующих условий: Цены на банковские услуги (ставки процентов по депозитам и кредитам, тарифов на другие виды банковских услуг, курса покупки и продажи валюты), Уровня обслуживания (отношения к клиенту, скорости обслуживания, предоставления дополнительных услуг и др.), Возможностей предоставления новых видов банковских услуг или нового качества по сравнению с конкурентами.

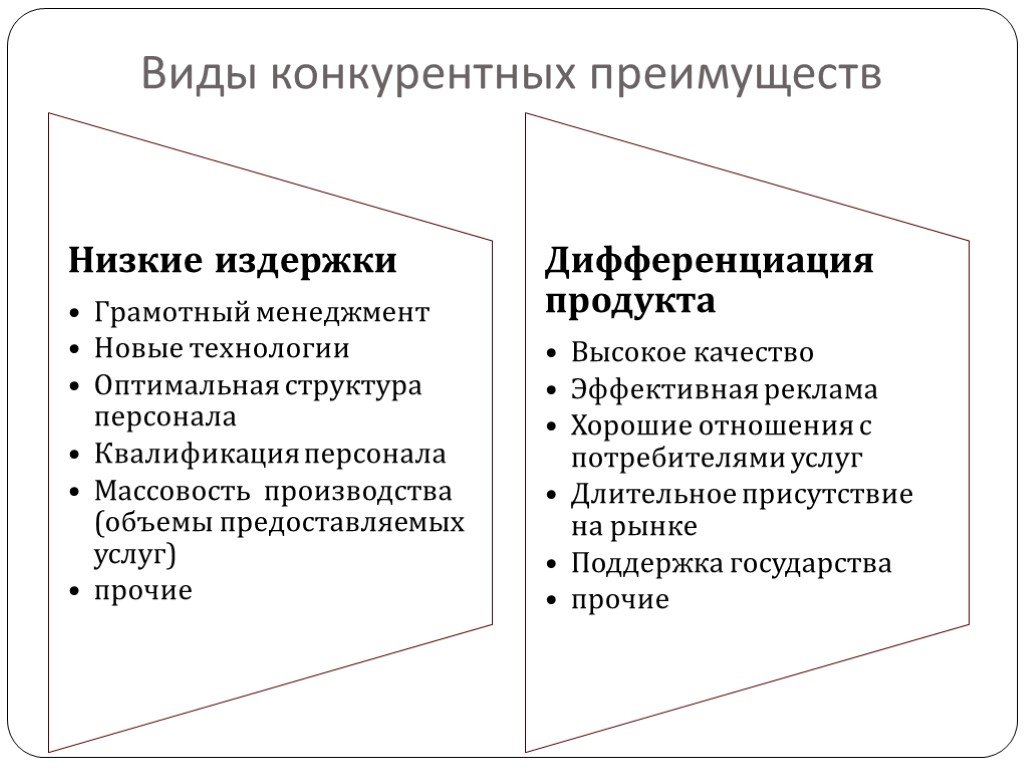

Слайд 40Виды конкурентных преимуществ

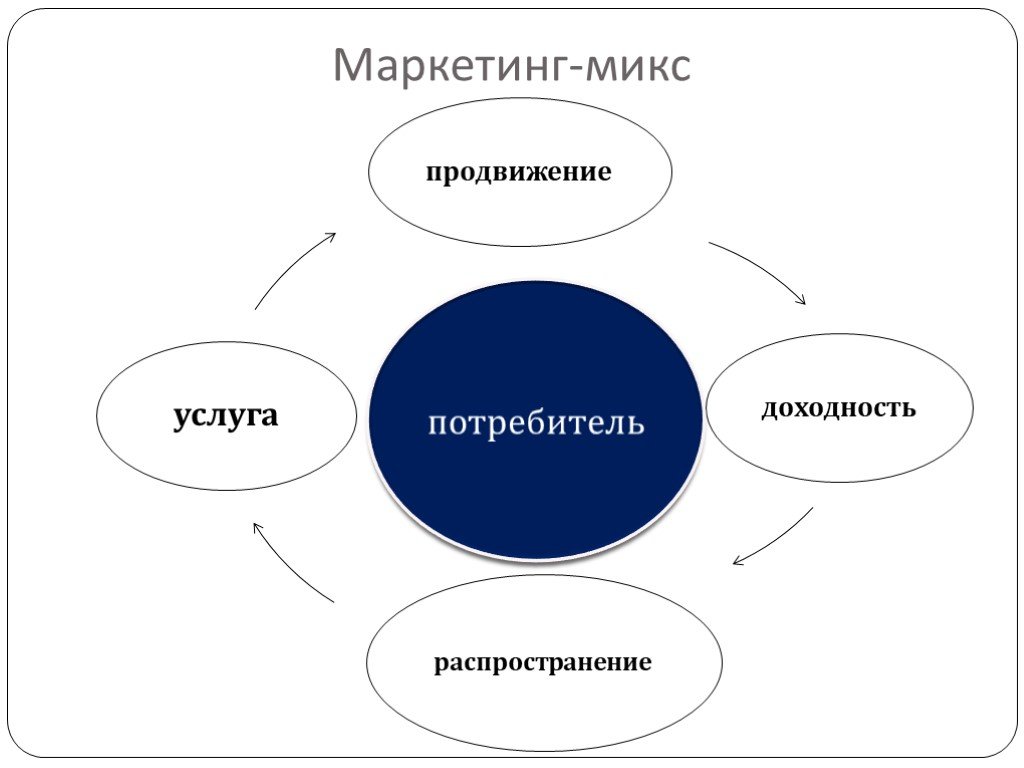

Слайд 41Маркетинг-микс потребитель

Слайд 42Большое значение имеют репутация и имидж банка, внешний вид и внутреннее оформление зданий, правильный выбор расположения отделений банка, пунктов обмена валюты и др. Коммерческий банк обязан предлагать клиентам набор услуг, который может быть реализован рентабельно. Услуги должны предоставляются в такой форме, по такой цене, в такое время и в таком месте, которые отвечают запросам клиентов банка. В соответствии с этим банк вырабатывает конкретную маркетинговую политику и придерживается ее в процессе своей деятельности. Главное при этом - обеспечение стабильности функционирования, экономического роста и конкурентоспособности.

Слайд 43Виды маркетинга

Стратегический маркетинг- политика банка, когда разработка, внедрение и освоение новых банковских продуктов осуществляются на базе предварительно проведенных маркетинговых исследований рыночной среды. Тактический маркетинг (микромаркетинг) определяет, как работать с потребителем банковских продуктов, как эффективно организовать продажу им (потребителям) банковских продуктов. Концентрированный маркетинг осуществляется на одном из выбранных сегментов рынка без привязки к конкретному банковскому продукту с целью массированного освоения этого сегмента. Дифференцированный маркетинг состоит в том, что банк предлагает ряд родственных продуктов нескольким сегментам рынка, формируя при этом спрос на свои услуги. Такой тип стратегии характерен для новых банков, осваивающих рынок. Целевой маркетинг - разграничение сегментов рынка, выбор одного или нескольких из этих сегментов и разработка товаров и комплексов маркетинга в расчете на каждый из отобранных сегментов.

Слайд 44Принципы маркетинга

Нацеленность на достижение конечного результата банковской деятельности - оказание услуг, в наибольшей степени удовлетворяющих потребностям клиента. Направленность на долговременные результаты маркетинговой деятельности. Эффективная реализация услуги на рынке возможно лишь в том случае, если банк строго следует заранее выверенной стратегии развития. Применение в единстве тактики и стратегии активного приспособления к требованиям потенциальных клиентов с целенаправленным, одновременным воздействием на них. Этот принцип выражает ориентацию на конкурентные банковские технологии. Использование в планировании маркетинговой деятельности концепции “жизненного цикла продукта”, когда на обозримый период определяются этапы становления продукта (инкубационный период), насыщения потребности и поиск новых возможностей для расширения рынков сбыта (период зрелости), снижение спроса на банковский продукт (период старения).

Слайд 45Функции банковского маркетинга

прогнозирование спроса и реальных заказов клиентов на услуги банка; информированность обо всех претензиях клиентов к качеству и срокам предоставляемых услуг; координация сбыта, рекламы, продвижения услуг банка на рынок; анализ прибыли от реализации различных услуг; сбор и обработка информации о рынке, структуре и динамике спроса на банковские услуги; прогноз объема продаж по каждому виду услуг и прогноз прибыльности; подготовка предложений по стимулированию сбыта услуг средствами рекламы и информации; разработка долгосрочных, среднесрочных и текущих планов маркетинговой деятельности; формирование спроса и заказов.

Слайд 46Комплекс маркетинга банка:

обоснование планов маркетинга и последовательность их выполнения, сегментацию рынка; анализ конкурентов; исследование рынка; продвижение банковских продуктов на рынок с помощью рекламы; стимулирование продаж.

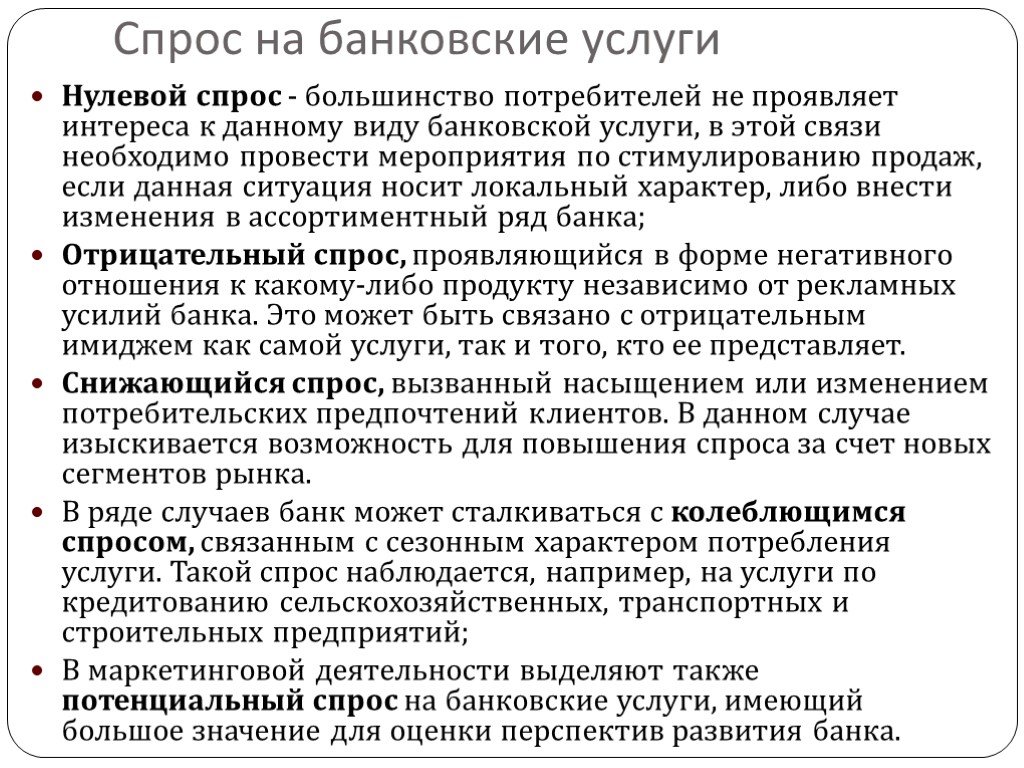

Слайд 47Спрос на банковские услуги

Нулевой спрос - большинство потребителей не проявляет интереса к данному виду банковской услуги, в этой связи необходимо провести мероприятия по стимулированию продаж, если данная ситуация носит локальный характер, либо внести изменения в ассортиментный ряд банка; Отрицательный спрос, проявляющийся в форме негативного отношения к какому-либо продукту независимо от рекламных усилий банка. Это может быть связано с отрицательным имиджем как самой услуги, так и того, кто ее представляет. Снижающийся спрос, вызванный насыщением или изменением потребительских предпочтений клиентов. В данном случае изыскивается возможность для повышения спроса за счет новых сегментов рынка. В ряде случаев банк может сталкиваться с колеблющимся спросом, связанным с сезонным характером потребления услуги. Такой спрос наблюдается, например, на услуги по кредитованию сельскохозяйственных, транспортных и строительных предприятий; В маркетинговой деятельности выделяют также потенциальный спрос на банковские услуги, имеющий большое значение для оценки перспектив развития банка.

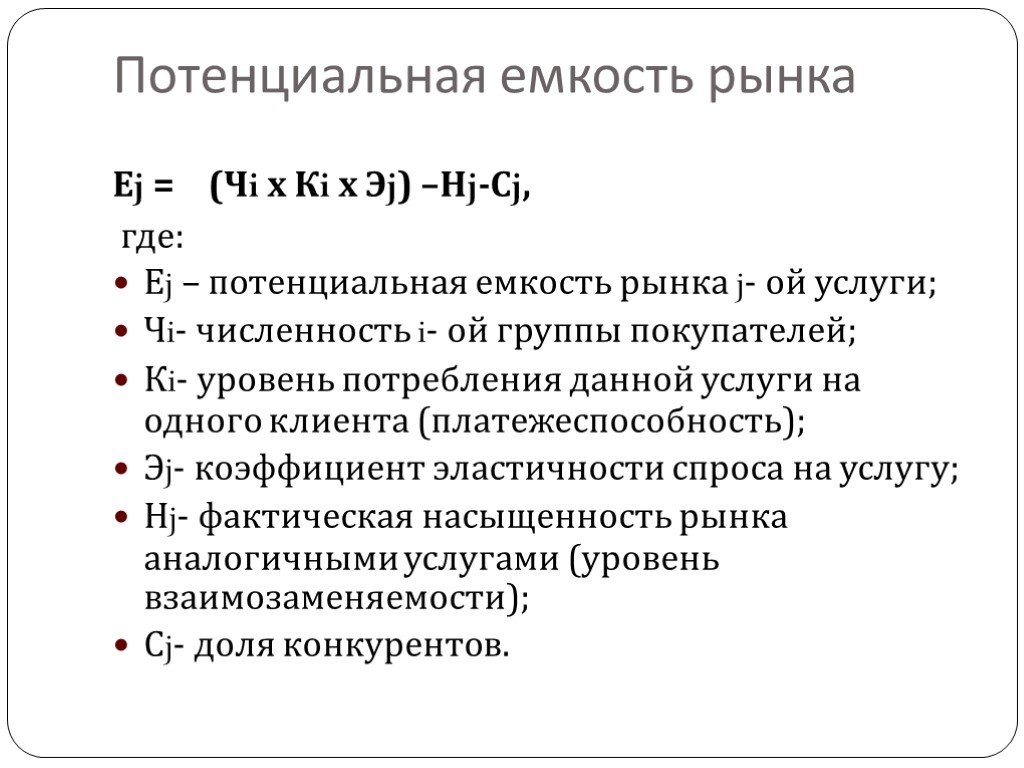

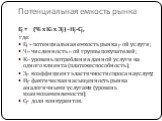

Слайд 48Потенциальная емкость рынка

Еj = (Чi х Кi х Эj) –Нj-Сj, где: Еj – потенциальная емкость рынка j- ой услуги; Чi- численность i- ой группы покупателей; Кi- уровень потребления данной услуги на одного клиента (платежеспособность); Эj- коэффициент эластичности спроса на услугу; Нj- фактическая насыщенность рынка аналогичными услугами (уровень взаимозаменяемости); Сj- доля конкурентов.

Слайд 49Приемы стимулирования продаж в коммерческом банке

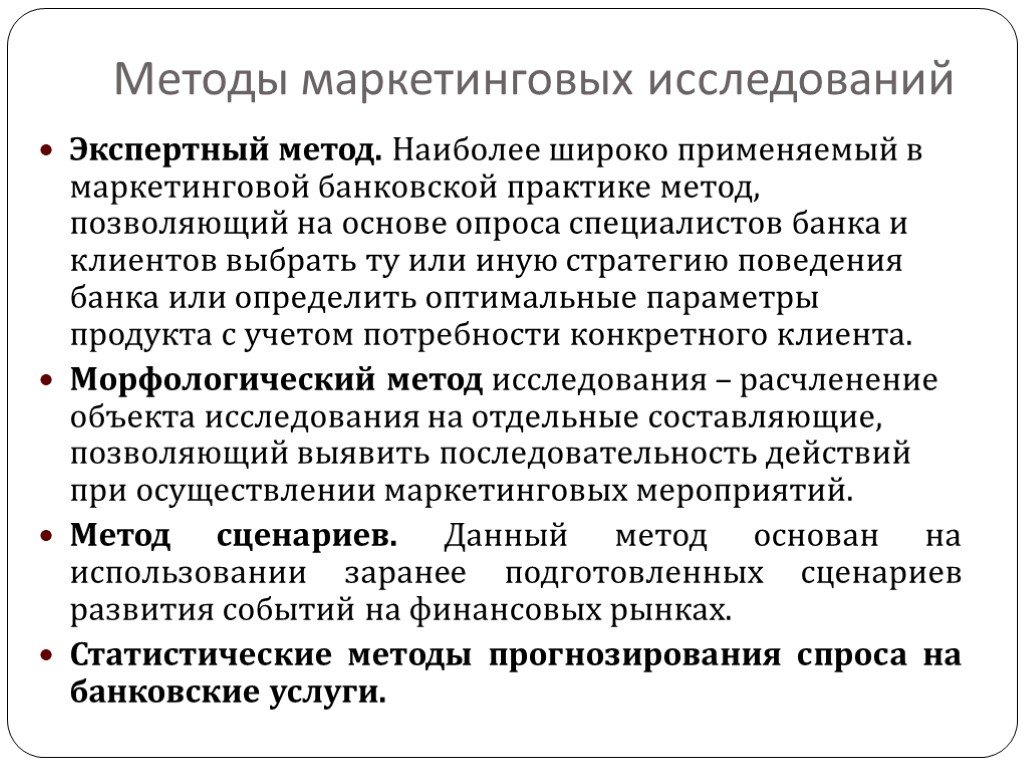

Слайд 50Методы маркетинговых исследований

Экспертный метод. Наиболее широко применяемый в маркетинговой банковской практике метод, позволяющий на основе опроса специалистов банка и клиентов выбрать ту или иную стратегию поведения банка или определить оптимальные параметры продукта с учетом потребности конкретного клиента. Морфологический метод исследования – расчленение объекта исследования на отдельные составляющие, позволяющий выявить последовательность действий при осуществлении маркетинговых мероприятий. Метод сценариев. Данный метод основан на использовании заранее подготовленных сценариев развития событий на финансовых рынках. Статистические методы прогнозирования спроса на банковские услуги.

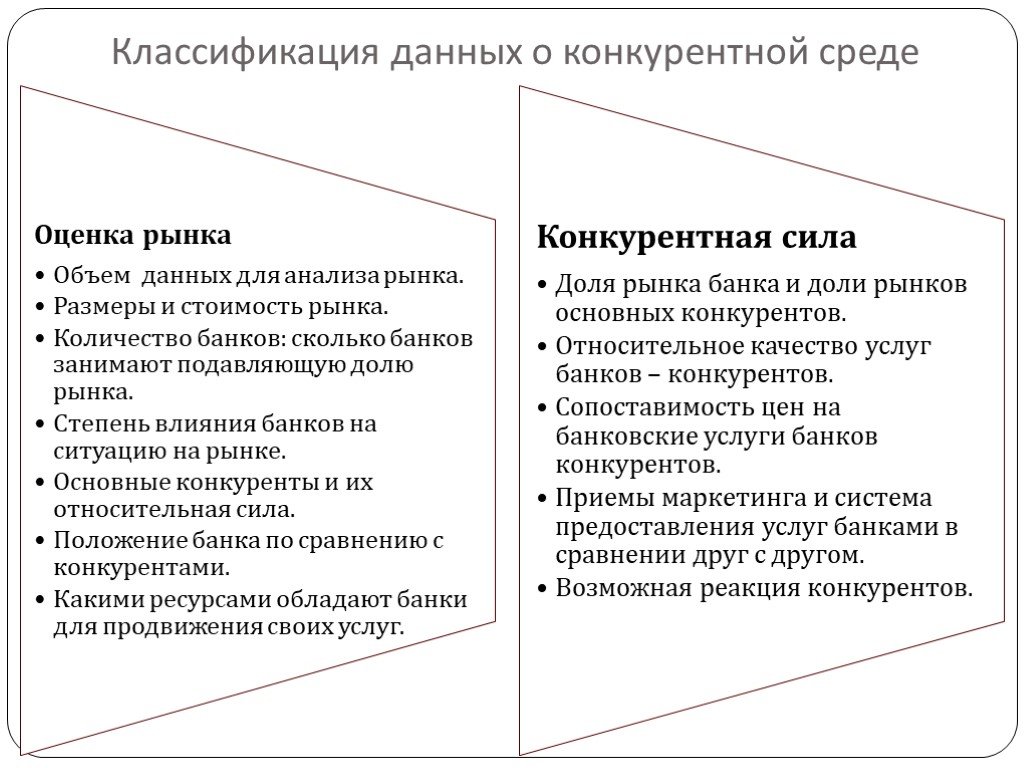

Слайд 51Исследование банковской конкуренции

Анализ конкурентов производится в три этапа: Определение круга конкурентоспособных действующих банков; Анализ всех сторон деятельности конкурентов; Определение сильных и слабых сторон конкурентов.

Слайд 52Классификация данных о конкурентной среде