Слайд 2Введение

Цель данной брошюры - в доступной форме объяснить, что такое факторинг. Здесь Вы не найдете сложных формулировок и заумных фраз. Мы хотим сделать эту услугу простой и понятной. Здесь представлено не только описание сути факторинга, но и материалы, которые помогут Вам определить свою потребность в нем. Также Вы найдете информацию о действиях, которые Вам надо будет предпринять для начала работы и в процессе обслуживания. Бухгалтер найдет здесь полезную информацию о возможном варианте отражения операций в бухгалтерском учете. Сотрудник Вашей компании, оформляющий документы по поставкам, получит информацию о предъявляемых Фактором требованиях к оформлению документов.

Слайд 3Немного истории

Название «Факторы" (посредники) в XIX веке относится к представителям английских текстильных фабрикантов в Северной Америке, которые занимались импортом, продажей товаров, взысканием платежей и переводом платежей в Англию. В дальнейшем они занялись инкассацией и услугами по страхованию финансовых рисков. Широкое развитие факторинга в начале XX века было вызвано усилением инфляции, что требовало ускорения реализации продукции и перевода активов из товарной формы в денежную. Именно эти причины привели к вытеснению коммерческого кредита в вексельной форме факторингом. Набольшее распространение факторинг получил в США в 40-50 годы XX века, в основном факторингом тогда занимались крупные банки – "Bank of America", "First National Bank of Boston". Первые операции были проведены в 1947 году "First National Bank of Boston". Официально эти операции были признаны в США в 1963 году, когда правительственный орган по контролю за денежным обращением признал факторинговые операции законным видом банковской деятельности. В Европе подобные операции стали проводиться в 60-х годах и получили наибольшее распространение в конце 80-х годов XX века. В настоящий момент факторинг является одним из наиболее активно развивающихся направлений в мировой экономике. В России факторинг начал активно развиваться в 1996 году и все последующие годы имеет очень высокие темпы роста.

Слайд 4Рынок диктует условия

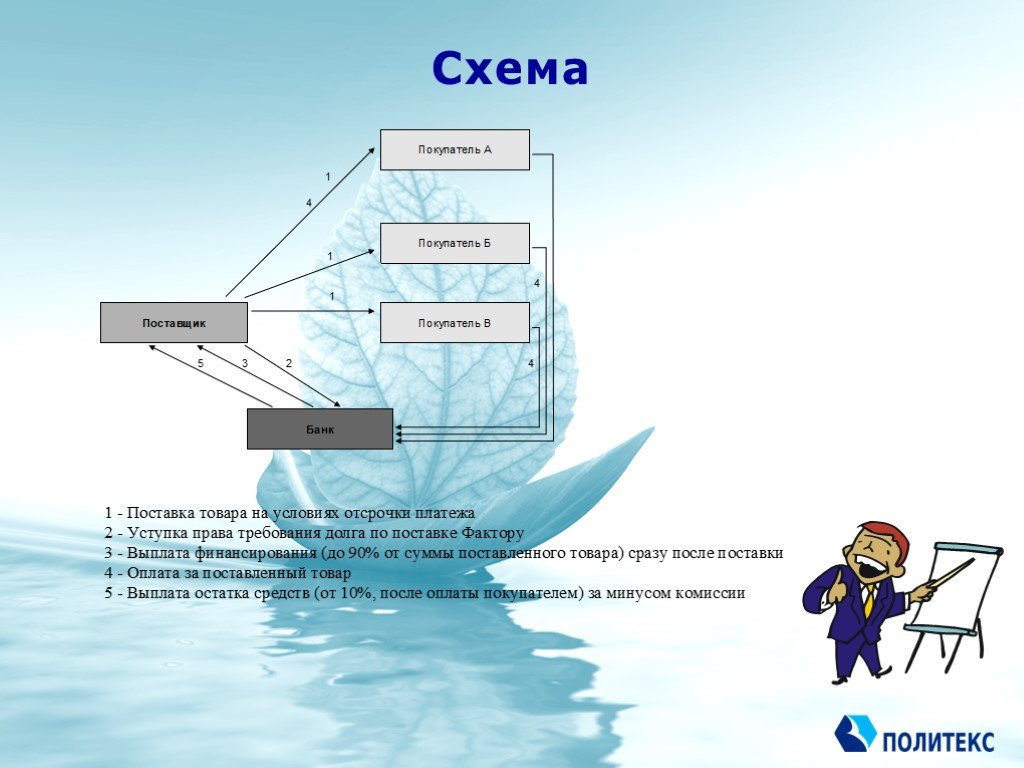

Любой покупатель, работающий с Вашей компанией, рано или поздно потребует предоставления отсрочки - это неизбежно. Рынок насыщается, и условия начинает диктовать покупатель. Компания будет поставлена перед выбором, потерять покупателя или дать ему отсрочку и получить полный букет проблем, связанных с нехваткой оборотных средств. С другой стороны, предоставляя отсрочку, Вы обеспечиваете себе существенные конкурентные преимущества и можете расширить свой бизнес. Таким образом, Вы попадаете в ситуацию, когда Вас вынуждают кредитовать бизнес Вашего покупателя, пусть не деньгами, а товаром. Но у Вас есть и свои проблемы - расчеты с поставщиками, обеспечение текущей деятельности компании. Зачем брать на себя еще и проблемы покупателя, когда есть возможность пополнять свои оборотные средства сразу после поставки, даже если она осуществлена с отсрочкой платежа? Используя факторинг, Вы получаете до 90% от суммы поставленного товара сразу после отгрузки. Фактор выплачивает Вам эти деньги, а в дальнейшем получает их с покупателя. При этом, нет необходимости перезаключать договоры с покупателями, они лишь уведомляются о смене реквизитов для оплаты в связи с уступкой права требования долга Фактору. Работу с Вашей компанией со стороны Фактора контролирует менеджер, с которым можно согласовать порядок взаимодействия Вашей компании с Фактором, документооборот и контакты с дебиторами.

Слайд 6Финансирование

Финансирование осуществляется в пределах установленных лимитов. Все лимиты действует одновременно, т.е. финансирование выплачивается в пределах наименьшего лимита. На момент начала работы с компанией лимиты устанавливаются следующие: Лимит финансирования компании (размер лимита определяется на основании анализа платежеспособности компании и рода ее деятельности, для определения необходимо предоставить финансовую отчетность и заполнить анкету); Лимит финансирования покупателя (устанавливается в размере равном части лимита финансирования Вашей компании, как правило, - от 15% до 35% вышеуказанного лимита); Процент финансирования поставок (обычно устанавливается в размере 70-90% от суммы поставки). В процессе работы лимиты подлежат периодическому пересмотру, что позволяет своевременно реагировать на Ваши потребности.

Слайд 7Изменение объемов финансирования

По мере накопления истории оплаченных покупателями поставок лимиты финансирования изменяются, как правило, следующим образом: - лимит финансирования покупателя (устанавливается исходя из сумм оплаченных поставок), - процент финансирования поставок (устанавливается в зависимости от сроков допущенных покупателем просрочек платежа):

Таким образом, объем финансирования зависит от объема и сроков оплаты поставок покупателем.

Слайд 8Эффект факторинга

Факторинг - комплекс услуг, направленных на активный рост компании. Он позволяет за короткий срок увеличивать объем продаж в несколько раз и дает возможность компании развиваться более эффективно, чем при кредитовании. Эффект от факторингового обслуживания максимален в случае, если полученное финансирование направляется на закупку товара, который в свою очередь также отгружается с отсрочкой платежа, компания снова получает финансирование и т.д. Такая работа позволяет активно расти и приносит существенные конкурентные преимущества. Работа Фактора с покупателями также, как правило, приводит к сокращению сроков оплаты поставок покупателями. Таким образом, Фактор возлагает на себя часть Вашей работы. Основная цель обслуживания - обеспечить клиенту возможность заниматься основной деятельностью - продажами, не отвлекаясь на постоянное решение финансовых вопросов.

Слайд 9Регресс и без

Выплата финансирования при факторинговом обслуживании может осуществляться как с регрессом так и без него. При финансировании с регрессом денежные средства предоставляются на срок отсрочки плюс оговариваемый дополнительный срок, который, как правило, составляет 30 дней. По истечении этого времени в случае неплатежа покупателя Вы возвращаете Фактору сумму выплаченного Вам финансирования и начисленной комиссии. При финансировании без регресса такого обязательства у Вас нет. Возможность безрегрессного финансирования рассматривается после накопления положительной истории оплаты покупателем не менее 4 поставок и наличии положительной деловой репутации данного покупателя. Стоимость обслуживания при безрегрессном финансировании выше, т.к. риск неоплаты покупателем принимает на себя Фактор. Получить более подробную информацию о формах финансирования и их стоимости Вы можете по телефонам и на сайте, указанных в конце брошюры.

Слайд 10Кому нужен факторинг

Факторинг в первую очередь нужен компаниям, которые планируют: - расширение ассортимента продукции, - привлечение новых покупателей, - предоставление отсрочки платежа, - увеличение срока отсрочки платежа. Это компании, которые планируют активно расти. Вы хотите развития и вынуждены взять кредит, но Вы опасаетесь, что Ваши сотрудники не справятся с поставленной задачей, а кредит нужно возвращать и платить по нему проценты? При использовании факторинга у Вас не будет таких опасений. Если нет отгрузки, то нет и финансирования, а раз нет финансирования, то и не надо платить за использование средств. Таким образом за счет факторинга, Вы минимизируете проектный риск, связанный с Вашим активным ростом.

Слайд 11Заблуждения и аргументы

По сравнению с кредитом факторинг дороже. Это утверждение можно разбирать очень долго, но остановимся лишь на очевидных фактах. Что сравниваем? Среднюю плановую стоимость удорожания поставки с номинальной ставкой по кредиту. Но при этом неучтены: - ограниченность подхода при установлении лимитов кредитования кредитные лимиты устанавливают исходя из текущего состояния бизнеса, а факторинговые лимиты дают возможность расти, факторинг позволяет получать финансирование регулярно, а погашение кредита не дает гарантии получения нового, кредитование требует регулярного рефинансирования и достаточности залогового обеспечения, соотношение размеров лимитов и затрат (если 1 рубль стоит 1 копейку, то 10 рублей стоят далеко на 10 копеек), удобство (при факторинге большое количество документов требуется только на начальном этапе), дополнительные затраты на кредит (залог, оценка, страховка и т.д.). Самое интересное, такое сравнение полностью некорректно (факторинг можно сравнивать лишь с вхождением в капитал Вашей компании нового партнера, т.к. денежные средства поступают в большом объеме и регулярно, но Фактор не вмешивается при этом в Ваши торговые отношения с покупателями). НДС с факторинговой комиссии – это дополнительные затраты. Факторинговая комиссия действительно облагается НДС, но сумма НДС с комиссии Фактора подлежит вычету Клиентом на основании счета-фактуры, выставленного Фактором, в общеустановленном порядке (Основание: статьи 171, 172 НК РФ). Т.е. НДС – не увеличивает Вашу затратную часть. Если Вы хотите оценить реальные затраты, учитывайте ставку комиссии без учета НДС.

Слайд 12Оптимизируем затраты

За счет чего можно экономить при факторинге: - Стоимость факторингового обслуживания снижается при расширении количества покупателей, увеличении оборота, увеличении суммы разовой поставки; - Часто цена при поставке с отсрочкой платежа отличается от цены при оплате по факту на сумму большую, чем Фактор взимает за факторинговое обслуживание. Таким образом, компания не только получает весь комплекс услуг, но имеет дополнительный доход; - В случае, если Вы ранее не предоставляли отсрочку платежа, логично предлагать товар на отсрочку с определенной наценкой, которая компенсирует Ваши затраты, а иногда и даст возможность дополнительно заработать; - Также Вы можете экономить на том, что часть Вашей работы по работе с покупателями выполняет Фактор; - И самое приятное, затраты на увеличение оборота обычно растут меньшими темпами, чем прибыль от такого увеличения. Трансформация издержек. Давайте представим ситуацию, когда Вы планируете активный рост своей компании, обеспечиваете себя оборотными кредитными средствами и прилагаете усилия для увеличения своей доли на рынке. Если все развивается успешно, остается радоваться, но если продажи не столь успешны, то Вы попадаете в неприятную ситуацию, когда кредиты взяты, а продаж недостаточно. Вы несете постоянные затраты на обслуживание долга. Факторинг позволяет уйти от этой ситуации и минимизировать проектный риск. При факторинге финансирование выплачивается пропорционально продажам, что позволяет отвлекать средства в нужном объеме и трансформирует Ваши постоянные издержки по обслуживанию кредитов в переменные издержки.

Слайд 13Правоотношения сторон

Отношения по факторингу регулируются 43 главой Гражданского Кодекса РФ и представляют собой финансирование под уступку денежных требований, как один из элементов факторингового обслуживания. С компанией подписывается двухсторонний договор на факторинговое обслуживание, договор с покупателем, как правило, не перезаключается. Необходимым условием для предоставления Фактором финансирования является подписание покупателем уведомления об уступке права требования долга по поставкам Фактору и смене в связи с этим реквизитов для оплаты, при этом покупатель имеет право требовать предоставления ему с целью ознакомления договора компании с Фактором. С момента уступки права требования компания не имеет права изменять его каким либо образом - менять условия, сроки, форму оплаты и т.д. Также невозможно проведение взаимозачетов с покупателем по уступленному Фактору требованию без согласования с ним. Фактор оказывает всяческое содействие в общении компании с покупателями при возникновении у последних вопросов или возражений по оформлению документов по поставкам, платежам и прочим документам, возникающим в процессе работы.

Слайд 14Бухгалтерский учет

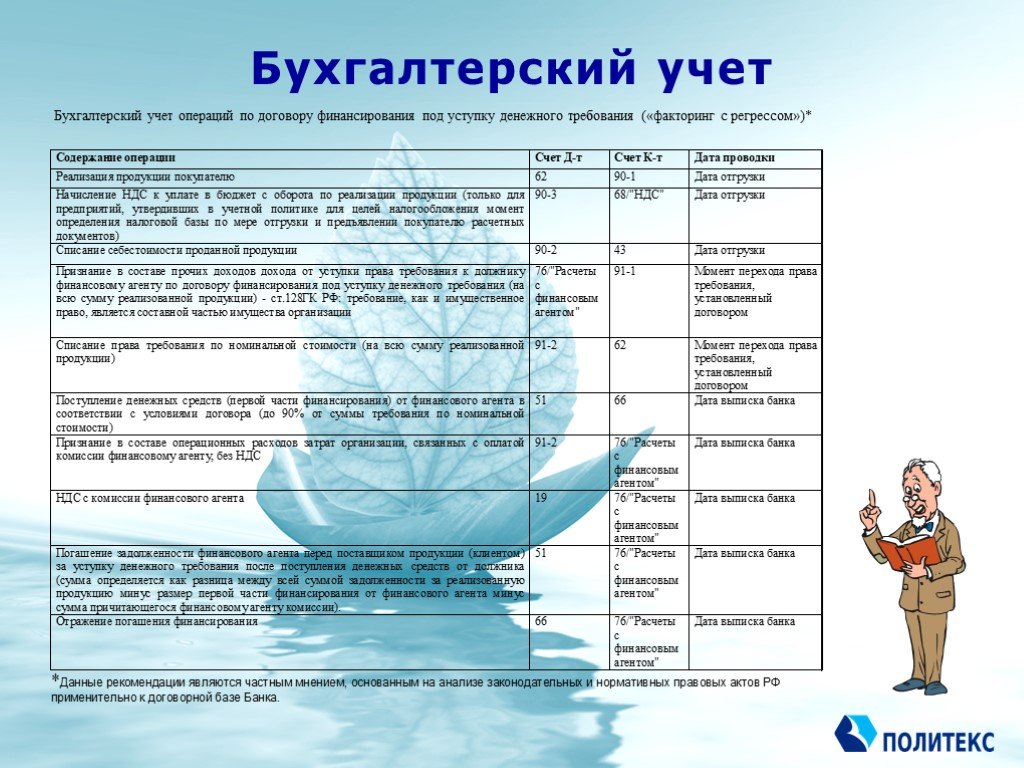

Бухгалтерский учет операций по договору финансирования под уступку денежного требования («факторинг с регрессом»)*

Слайд 15Документооборот

Для начала работы по факторингу необходимо предоставить Фактору учредительные документы и финансовую отчетность компании. Список необходимых документов Вы можете получить у сотрудников компании или ознакомиться с ним на нашем Интернет-сайте www.politeks.ru После подписания договора на факторинговое обслуживание необходимо предоставить по каждому покупателю: 1. договор поставки (оказания услуг), 2. извещение по форме приложения к договору на факторинговое обслуживание, 3. уведомление об уступке права требования долга, подписанное покупателем. Получив вышеперечисленные документы, Фактор приступает к финансированию Вашей компании. В дальнейшем достаточно предоставлять лишь накладные на осуществленные поставки с отметкой покупателя. На сумму удержанной комиссии и НДС Фактор предоставляет Вам счет-фактуру. Дополнительно Вы можете запросить отчетность по осуществленным операциям, либо получать эту информацию в электронном виде, пользуясь клиентским модулем по факторинговому обслуживанию.

Слайд 16Оформляем накладные

Правила оформления накладных, предоставляемых фактору На накладных должны присутствовать: - номер, дата, сумма накладной, - номер и дата договора между поставщиком и покупателем, - отметка поставщика - печать и подпись поставщика, отметка Покупателя о приеме товара, печать и подпись Покупателя. Накладные передаются с реестром (по форме приложения к договору на факторинговое обслуживание), в котором указывается перечень накладных, с указанием номеров, дат, сумм и итоговой суммы. В реестре должен быть указан номер и дата договора о факторинговом обслуживании, заключенного между Фактором и Поставщиком. Реестр предоставляется в двух экземплярах, один из которых передается Поставщику с отметкой отдела факторинга о приеме накладных. Дата заполнения реестра проставляется ответственным сотрудником Отдела факторинга.

Слайд 17Информационная поддержка

В целях оперативного получения Вами информации о ходе факторингового обслуживания Вашей компании мы бесплатно устанавливаем и обслуживаем клиентский модуль системы учета факторинговых операций, в котором Вам доступна полная информация о: - состоянии уступленной Фактору дебиторской задолженности, - выплаченном финансировании, - перечислении денежных средств от покупателей и Фактора в Ваш адрес, - лимитах финансирования, - ставках и размерах комиссии Фактора, - сроках действия договоров с покупателями. Учет ведется в аналитике по каждой поставке и платежу, что дает возможность подробного анализа ситуации Вашими сотрудниками. Для руководителя предусмотрена возможность получения сводной информации о деятельности в целом. Помимо предоставления программного обеспечения наши сотрудники консультируют Ваш отдел сбыта и бухгалтерию по вопросам взаимодействия с Фактором и покупателями с целью стабильного взаимодействия в решении всех текущих вопросов.

Слайд 18Чем мы лучшие других

Наши несомненные преимущества: Профессионализм - мы тщательно отбираем и готовим сотрудников; Опыт - постановка и контроль за технологией осуществляется сотрудниками имеющими многолетний опыт работы по факторингу; Высокий уровень автоматизации процесса и оперативность предоставления информации - имея высокопроизводительное программное обеспечение, контролирующее проведение операций мы избегаем множества возможных ошибок и можем оперативно реагировать на Ваши запросы; Удобная система установления лимитов финансирования - мы финансируем с первой же переданной нам поставки и регулярно отслеживаем изменение лимитов финансирования; Работа с регионами - мы работаем с покупателями по всей стране; И главное, мы готовы к взаимовыгодному сотрудничеству с учетом Ваших особенностей.

Слайд 19P.S.

- Стулья против денег. - Это можно,- сказал Остап, не думая. - Деньги вперед, - заявил монтер, - утром деньги, вечером стулья или вечером деньги, а на другой день утром - стулья. - А может быть, сегодня стулья, а завтра деньги? - пытал Остап. - Я же, дуся, человек измученный. Такие условия душа не принимает. Требуя предоплату, монтер Мечников не знал о возможностях факторинга… Иначе его душа была бы спокойна.

Слайд 20КОНТАКТЫ

Адрес: 109004, г. Москва, Большой Дровяной переулок, дом 6 Тел.: +7 (495) 748-50-50 Факс: +7 (495) 748-02-02 E-mail: factoring@politeks.ru Сайт: www.politeks.ru