Слайд 1Единый социальный налог

Слайд 2Регулируется НК, а именно 24 главой.

ЕСН введен в действие с 1 января 2001 г. Заменил отчисления в государственные социальные внебюджетные фонды. Поступления зачисляются в Федеральный бюджет, ПФ РФ, ФСС и в ФОМС.

Слайд 3Налогоплательщики

Организации и индивидуальные предприниматели, производящие выплаты физическим лицам; индивидуальные предприниматели; адвокаты.

Слайд 4Объект налогообложения

для организаций: выплаты, начисленные в пользу физических лиц для индивидуальных предпринимателей: - выплаты в пользу физических лиц, а также - доходы от предпринимательской деятельности за вычетом расходов, связанных с их извлечением.

Слайд 5Объект налогообложения:

Не относятся к объекту н/о выплаты: 1) по договорам, предметом которых является переход права собственности или иных вещных прав на имущество; 2) по договорам, связанных с передачей в пользование имущества (имущественных прав).

Слайд 63) Которые не уменьшают налоговую базу у ИП по НДФЛ в текущем отчетном (налоговом) периоде. или не отнесены на расходы, уменьшающие налоговую базу по налогу на прибыль у организаций. (пр-р: питание работников, служебный автотранспорт, форменная одежда и т.п.)

Слайд 7Налоговая база

Сумма выплат, начисленных за налоговый период в пользу физических лиц. Учитываются любые выплаты и вознаграждения, вне зависимости от формы, в которой осуществляются данные выплаты (денежной или натуральной), в том числе оплата товаров (работ, услуг), предназначенных для физического лица (коммунальных услуг, питания, отдыха, обучения в интересах рабочего и т.п.).

Слайд 8определяется отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом

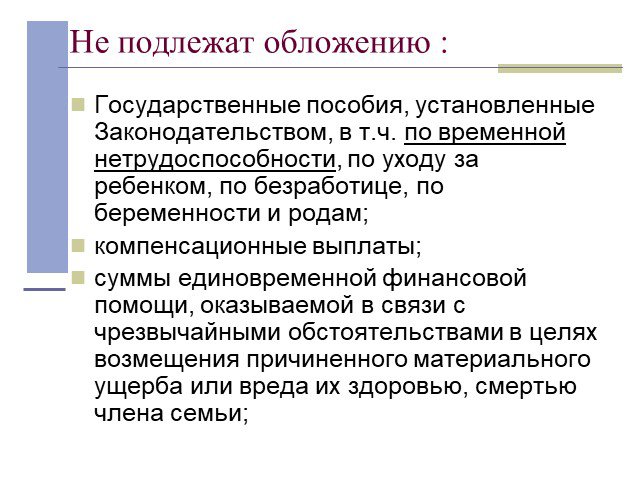

Слайд 9Не подлежат обложению :

Государственные пособия, установленные Законодательством, в т.ч. по временной нетрудоспособности, по уходу за ребенком, по безработице, по беременности и родам; компенсационные выплаты; суммы единовременной финансовой помощи, оказываемой в связи с чрезвычайными обстоятельствами в целях возмещения причиненного материального ущерба или вреда их здоровью, смертью члена семьи;

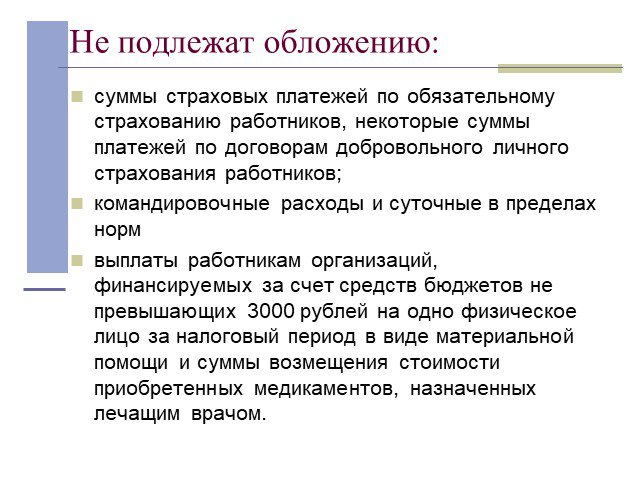

Слайд 10Не подлежат обложению:

суммы страховых платежей по обязательному страхованию работников, некоторые суммы платежей по договорам добровольного личного страхования работников; командировочные расходы и суточные в пределах норм выплаты работникам организаций, финансируемых за счет средств бюджетов не превышающих 3000 рублей на одно физическое лицо за налоговый период в виде материальной помощи и суммы возмещения стоимости приобретенных медикаментов, назначенных лечащим врачом.

Слайд 11Налоговый и отчетный периоды

Налоговым периодом признается календарный год; Отчетным периодом признается квартал.

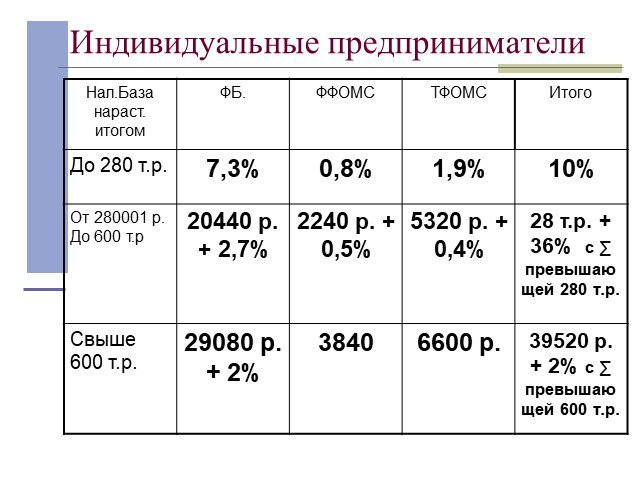

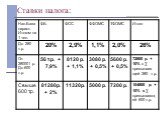

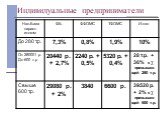

Слайд 13Индивидуальные предприниматели

Слайд 14Применение регрессивной шкалы

Если величина налоговой базы на одно физическое лицо в среднем за месяц менее 2500 рублей, то налог уплачивается по максимальной ставке, независимо от фактической величины налоговой базы на каждое физическое лицо.

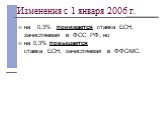

Слайд 15Изменения с 1 января 2006 г.

на 0,3% понижается ставка ЕСН, зачисляемая в ФСС РФ, но на 0,3% повышается ставка ЕСН, зачисляемая в ФФОМС.

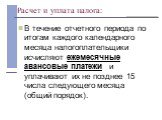

Слайд 16Расчет и уплата налога:

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики исчисляют ежемесячные авансовые платежи и уплачивают их не позднее 15 числа следующего месяца (общий порядок).

Слайд 17Налог на доходы физических лиц

В настоящее время условия и порядок исчисления налога на доходы физических лиц (НДФЛ) определены главой 23 части второй Налогового Кодекса.

Слайд 18Плательщики налога:

граждане России, иностранные граждане и лица без гражданства. Поэтому выделяют лиц, являющихся налоговыми резидентами (проживают на территории РФ не менее 183 дней в году), и лиц не являющихся налоговыми резидентами (проживают на территории РФ менее 183 дней в году). На основе такого деления определяют особенности объекта налогообложения и дифференцируются ставки налога.

Слайд 19У граждан-резидентов являются доходы, полученные как на территории РФ, так и за ее пределами. Для граждан не резидентов только доходы, полученные от источников на территории РФ

Слайд 20Налоговая база включает в себя доходы в различной форме: денежной, натуральной и в виде материальной выгоды. При определении доходов в натуральной форме и в форме материальной выгоды должны быть учтены особенности их состава и оценки.

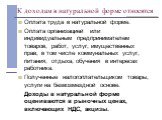

Слайд 21К доходам в натуральной форме относятся

Оплата труда в натуральной форме. Оплата организацией или индивидуальным предпринимателем товаров, работ, услуг, имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах работника. Полученные налогоплательщиком товары, услуги на безвозмездной основе. Доходы в натуральной форме оцениваются в рыночных ценах, включающих НДС, акцизы.

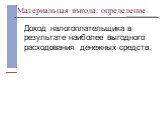

Слайд 22Материальная выгода: определение

Доход налогоплательщика в результате наиболее выгодного расходования денежных средств.

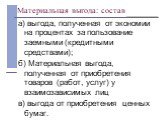

Слайд 23Материальная выгода: состав

а) выгода, полученная от экономии на процентах за пользование заемными (кредитными средствами); б) Материальная выгода, полученная от приобретения товаров (работ, услуг) у взаимозависимых лиц в) выгода от приобретения ценных бумаг.

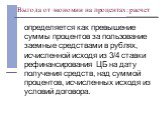

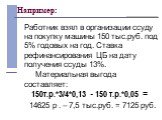

Слайд 24Выгода от экономии на процентах: расчет

определяется как превышение суммы процентов за пользование заемные средствами в рублях, исчисленной исходя из 3/4 ставки рефинансирования ЦБ на дату получения средств, над суммой процентов, исчисленных исходя из условий договора.

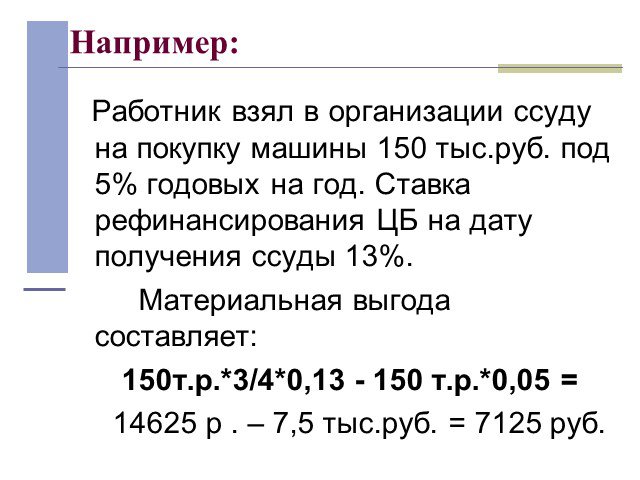

Слайд 25Например:

Работник взял в организации ссуду на покупку машины 150 тыс.руб. под 5% годовых на год. Ставка рефинансирования ЦБ на дату получения ссуды 13%. Материальная выгода составляет: 150т.р.*3/4*0,13 - 150 т.р.*0,05 = 14625 р . – 7,5 тыс.руб. = 7125 руб.

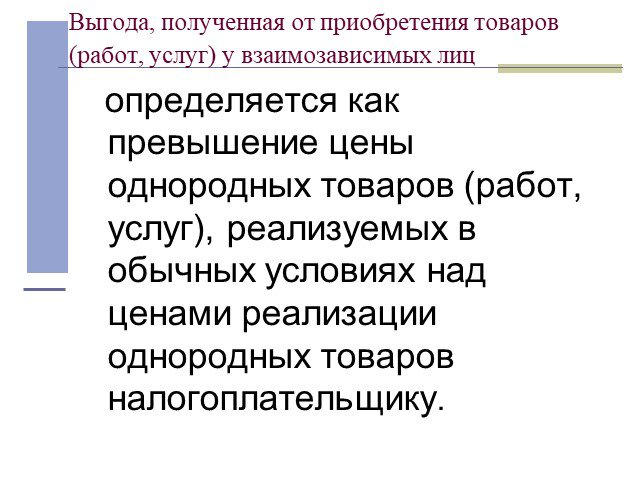

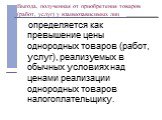

Слайд 26Выгода, полученная от приобретения товаров (работ, услуг) у взаимозависимых лиц

определяется как превышение цены однородных товаров (работ, услуг), реализуемых в обычных условиях над ценами реализации однородных товаров налогоплательщику.

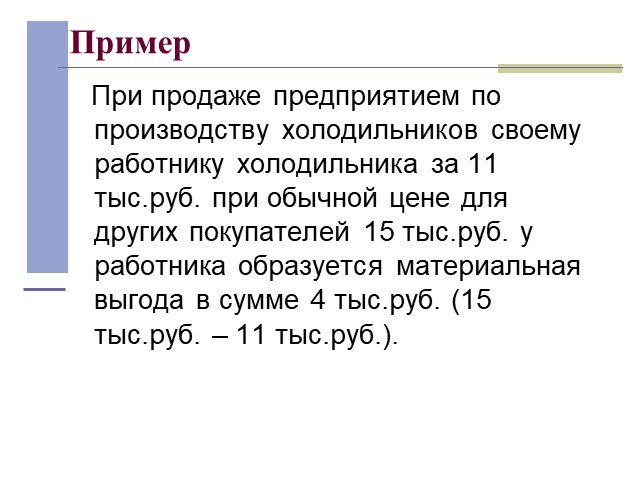

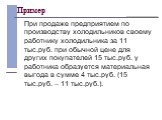

Слайд 27Пример

При продаже предприятием по производству холодильников своему работнику холодильника за 11 тыс.руб. при обычной цене для других покупателей 15 тыс.руб. у работника образуется материальная выгода в сумме 4 тыс.руб. (15 тыс.руб. – 11 тыс.руб.).

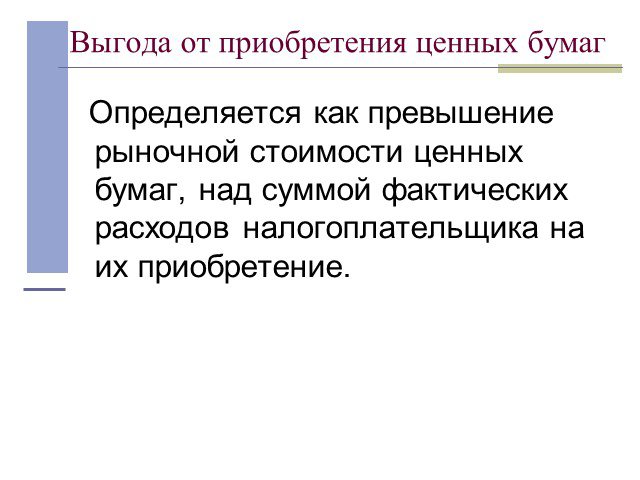

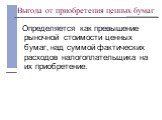

Слайд 28Выгода от приобретения ценных бумаг

Определяется как превышение рыночной стоимости ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение.

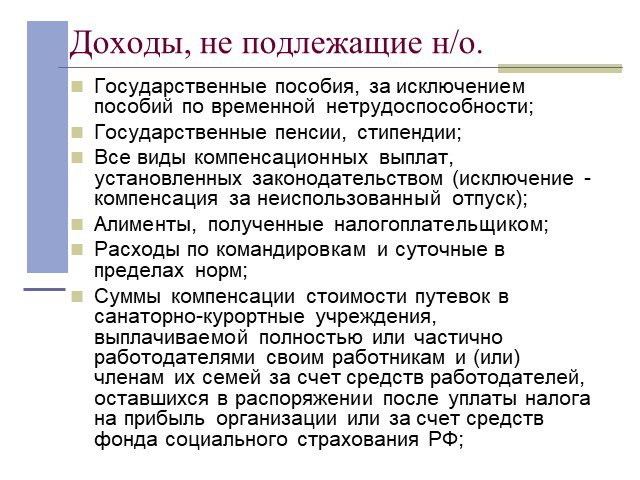

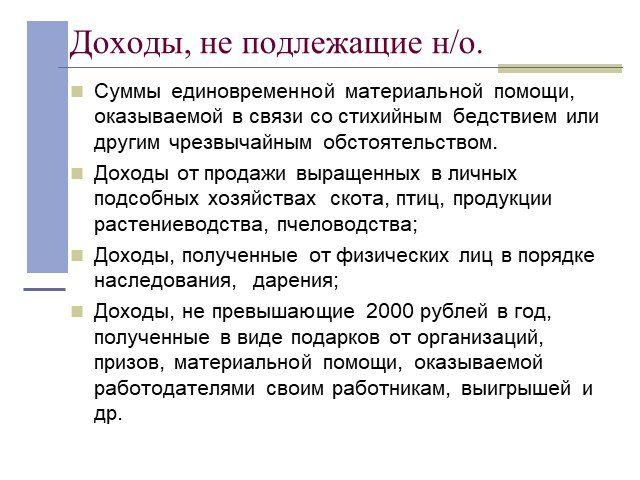

Слайд 29Доходы, не подлежащие н/о.

Государственные пособия, за исключением пособий по временной нетрудоспособности; Государственные пенсии, стипендии; Все виды компенсационных выплат, установленных законодательством (исключение - компенсация за неиспользованный отпуск); Алименты, полученные налогоплательщиком; Расходы по командировкам и суточные в пределах норм; Суммы компенсации стоимости путевок в санаторно-курортные учреждения, выплачиваемой полностью или частично работодателями своим работникам и (или) членам их семей за счет средств работодателей, оставшихся в распоряжении после уплаты налога на прибыль организации или за счет средств фонда социального страхования РФ;

Слайд 30Суммы единовременной материальной помощи, оказываемой в связи со стихийным бедствием или другим чрезвычайным обстоятельством. Доходы от продажи выращенных в личных подсобных хозяйствах скота, птиц, продукции растениеводства, пчеловодства; Доходы, полученные от физических лиц в порядке наследования, дарения; Доходы, не превышающие 2000 рублей в год, полученные в виде подарков от организаций, призов, материальной помощи, оказываемой работодателями своим работникам, выигрышей и др.

Слайд 31Налоговые вычеты

разновидность льгот при н/о доходов граждан, т.к. они позволяют уменьшить налоговую базу. В настоящее время применяется четыре вида вычетов: стандартные социальные имущественные профессиональные

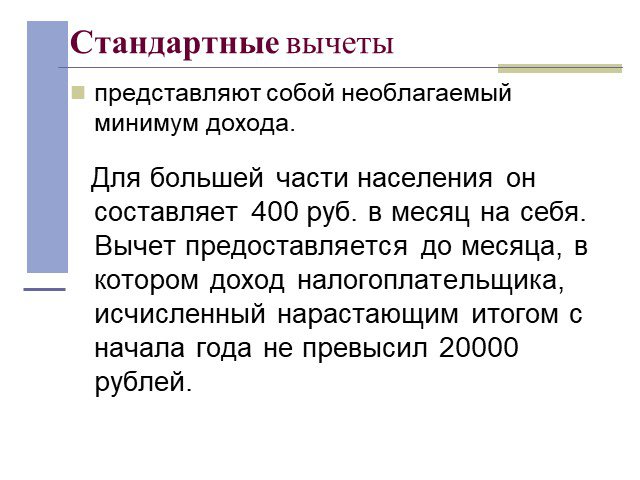

Слайд 32Стандартные вычеты

представляют собой необлагаемый минимум дохода. Для большей части населения он составляет 400 руб. в месяц на себя. Вычет предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала года не превысил 20000 рублей.

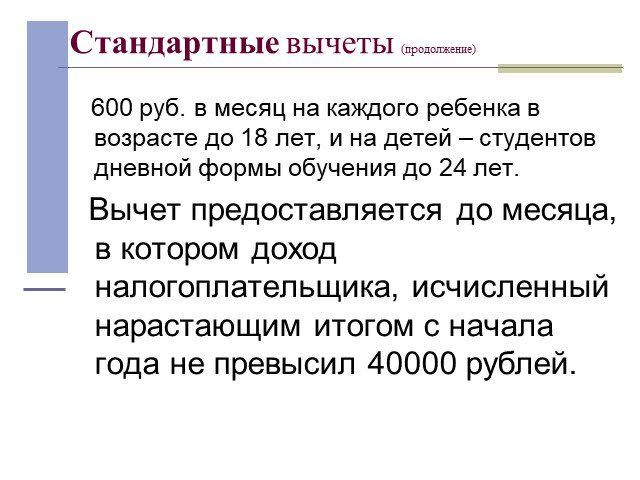

Слайд 33Стандартные вычеты (продолжение)

600 руб. в месяц на каждого ребенка в возрасте до 18 лет, и на детей – студентов дневной формы обучения до 24 лет. Вычет предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала года не превысил 40000 рублей.

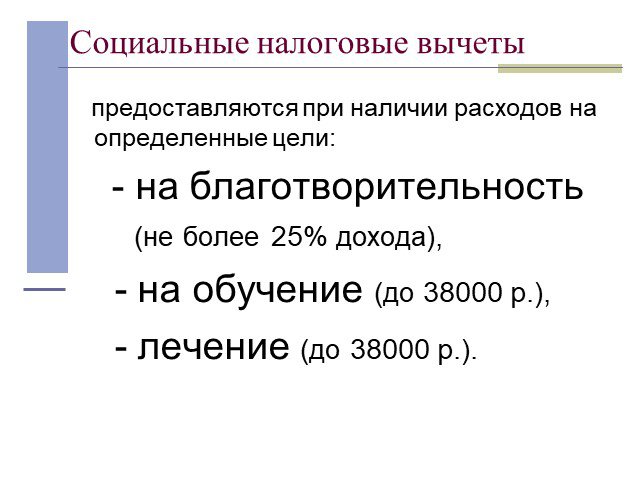

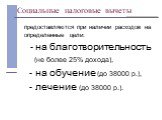

Слайд 34Социальные налоговые вычеты

предоставляются при наличии расходов на определенные цели: - на благотворительность (не более 25% дохода), - на обучение (до 38000 р.), - лечение (до 38000 р.).

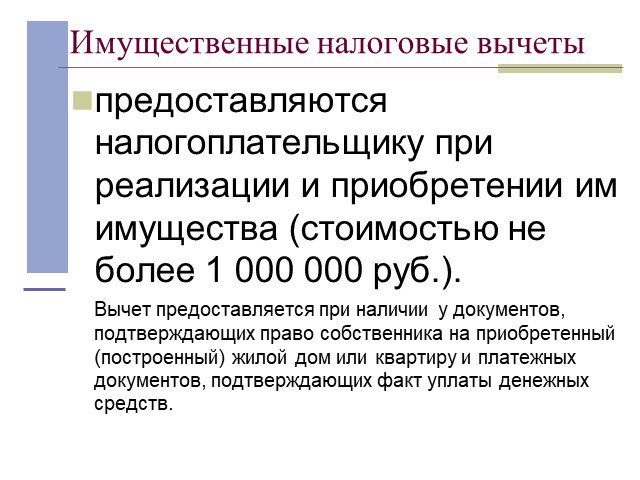

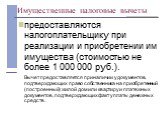

Слайд 35Имущественные налоговые вычеты

предоставляются налогоплательщику при реализации и приобретении им имущества (стоимостью не более 1 000 000 руб.). Вычет предоставляется при наличии у документов, подтверждающих право собственника на приобретенный (построенный) жилой дом или квартиру и платежных документов, подтверждающих факт уплаты денежных средств.

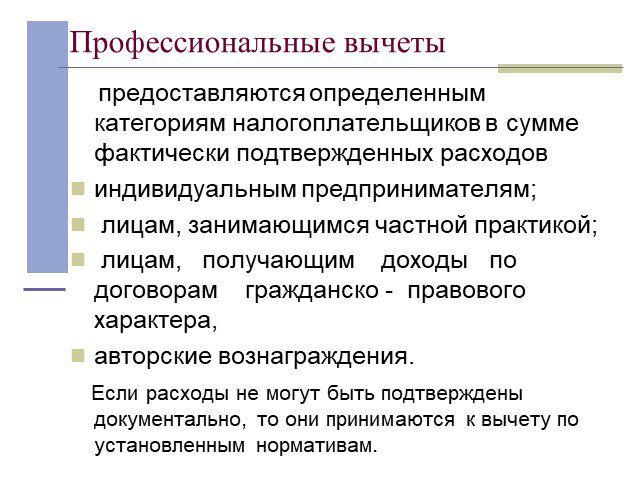

Слайд 36Профессиональные вычеты

предоставляются определенным категориям налогоплательщиков в сумме фактически подтвержденных расходов индивидуальным предпринимателям; лицам, занимающимся частной практикой; лицам, получающим доходы по договорам гражданско - правового характера, авторские вознаграждения. Если расходы не могут быть подтверждены документально, то они принимаются к вычету по установленным нормативам.

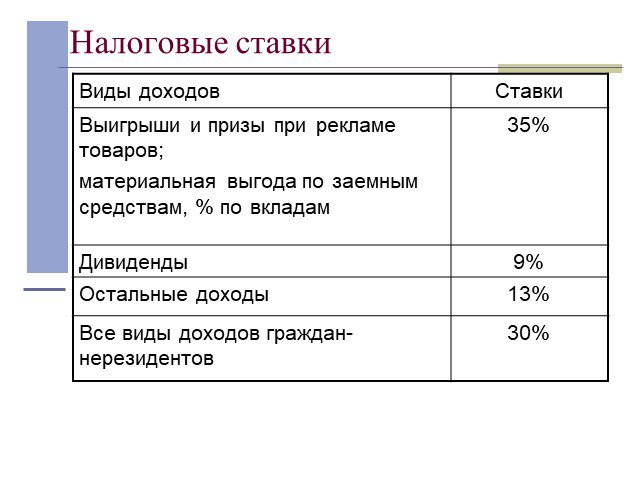

Слайд 37Налоговый период - год

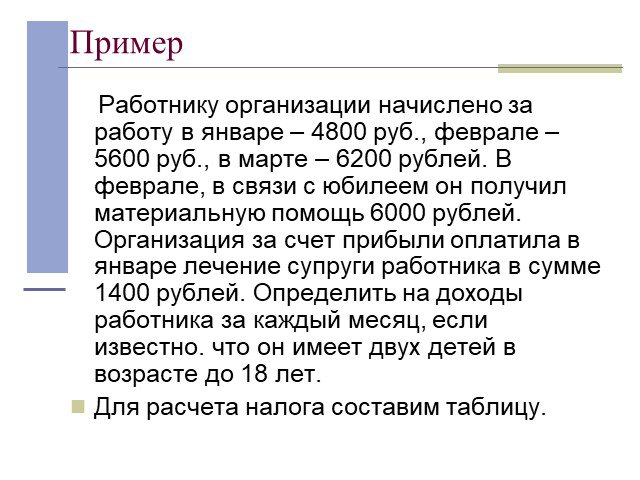

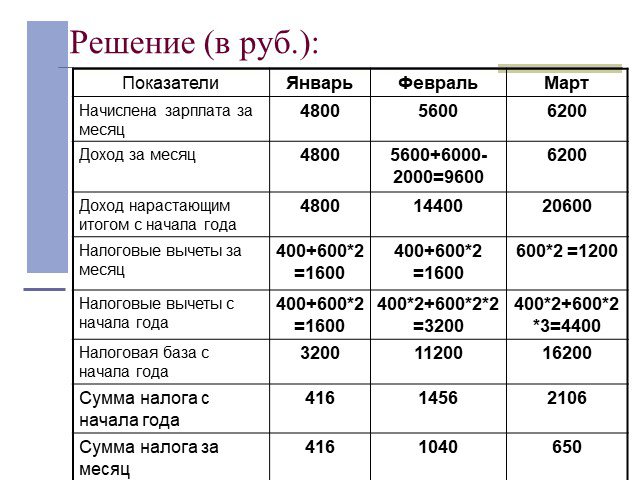

Слайд 39Работнику организации начислено за работу в январе – 4800 руб., феврале – 5600 руб., в марте – 6200 рублей. В феврале, в связи с юбилеем он получил материальную помощь 6000 рублей. Организация за счет прибыли оплатила в январе лечение супруги работника в сумме 1400 рублей. Определить на доходы работника за каждый месяц, если известно. что он имеет двух детей в возрасте до 18 лет. Для расчета налога составим таблицу.

Слайд 40Решение (в руб.):