Слайд 2Эх, налоги…

Налог – обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Все налоги подразделяются на несколько видов: прямые и косвенные. Прямые налоги - налоги, которые взимаются с экономических агентов за доходы от факторов производства (труд, земля, капитал, информация, предпринимательский талант). Косвенные налог – налоги на товары и услуги, состоящие в самой цене на предметы потребления. Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные. К косвенным налогам относится налог на добавленную стоимость и другие.

Бу Свенссон: «Налог — это цена, которую мы все оплачиваем за возможность использовать общественные ресурсы для определённых общих целей, например, обороны, и оказывать воздействие на распределение доходов и имущества между гражданами».

Слайд 3Прогрессивные, регрессивные или пропорциональные налоги Подоходные налоги сами делятся на три типа: Прогрессивные налоги — налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Таким образом, если доход агента увеличивается, то растет и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает. Регрессивные налоги — налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растет, если доход уменьшается. Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Слайд 4Функции налогов

Налоги выполняют одновременно четыре основные функции: фискальную, регулирующую, стимулирующую и контролирующую. Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Все остальные функции налогообложения — производные от фискальной. Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищенных категорий граждан за счёт возложения налогового бремени на более сильные категории населения). Регулирующая функция налогообложения — направлена на достижение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста Джона Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений. Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов. Стимулирующая функция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д. Дестимулирующая функция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов. Можно назвать также воспроизводственную подфункцию, которая предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Слайд 5Налоговое бремя

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны. Налоговая нагрузка значительно варьируется по странам. Для слаборазвитых стран (в которых нет мощной системы социального обеспечения) характерна низкая налоговая нагрузка, для развитых — относительно высокая налоговая нагрузка (доходившая в Швеции до 60 % ВВП в отдельные годы). Исключение составляют некоторые развитые страны Юго-Восточной Азии, где налоговая нагрузка относительно невысока. В России налоговая нагрузка составляет около 55 % [экспертная оценка], что немного ниже среднего уровня развитых стран (выше, чем в США, но ниже чем в Германии). Согласно данным экспертов величина налоговой нагрузки в 2000—2008 годах находилась на уровне 35-36 % ВВП. Также сказано, что достигнутый уровень налоговой нагрузки в долгосрочной перспективе может оказаться ниже экономически оправданного уровня.

Слайд 6Системы налогообложения

Традиционная (общая) система (режим) налогообложения Предусматривает уплату наибольшего количества налогов: налог на прибыль, уплачиваемый юридическими лицами (20%); НДФЛ для индивидуальных предпринимателей и физических лиц (13%); налог на добавленную стоимость; единый социальный налог и прочие налоги. Традиционная система в обязательном порядке применяется теми налогоплательщиками, чьи условия не подходят ни под одну систему налогообложения, либо они не приняли решения о применении других систем налогообложения. Упрощённая система налогообложения (УСН) В упрощенной системе часть «традиционных» налогов заменяется единым налогом. Для её применения необходимо, чтобы условия осуществления предпринимательской деятельности отвечали определенным законодательством правилам и ограничениям. Единый налог на вменённый доход (ЕНВД) Применение ЕНВД обязательно для тех налогоплательщиков, которые осуществляют виды деятельности, попадающие под её действие. Расчет ЕНВД не зависит от конкретной суммы полученных доходов, а рассчитывается по иным усредненным показателям.

Слайд 8Упрощенная система налогообложения

Упрощенная система налогообложения – это система налогообложения, направленная на снижение налоговой нагрузки на малый бизнес и упрощения ведения налогового учёта и бухгалтерского учёта.

Статьёй 346.20 Налогового кодекса РФ устанавливаются следующие налоговые ставки по налогу, взимаемому в связи с применением Упрощённой системы налогообложения (УСН): - 6 %, если объектом налогообложения являются доходы; - 15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов. Однако, законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Слайд 9Индивидуальные предприниматели, применяющие УСН, освобождаются от обязанности по уплате следующих налогов: - налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным п. п. 2, 4 и 5 ст. 224 НК РФ); - налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности); - НДС (кроме случаев выставления покупателю счетов-фактур с выделенным НДС).

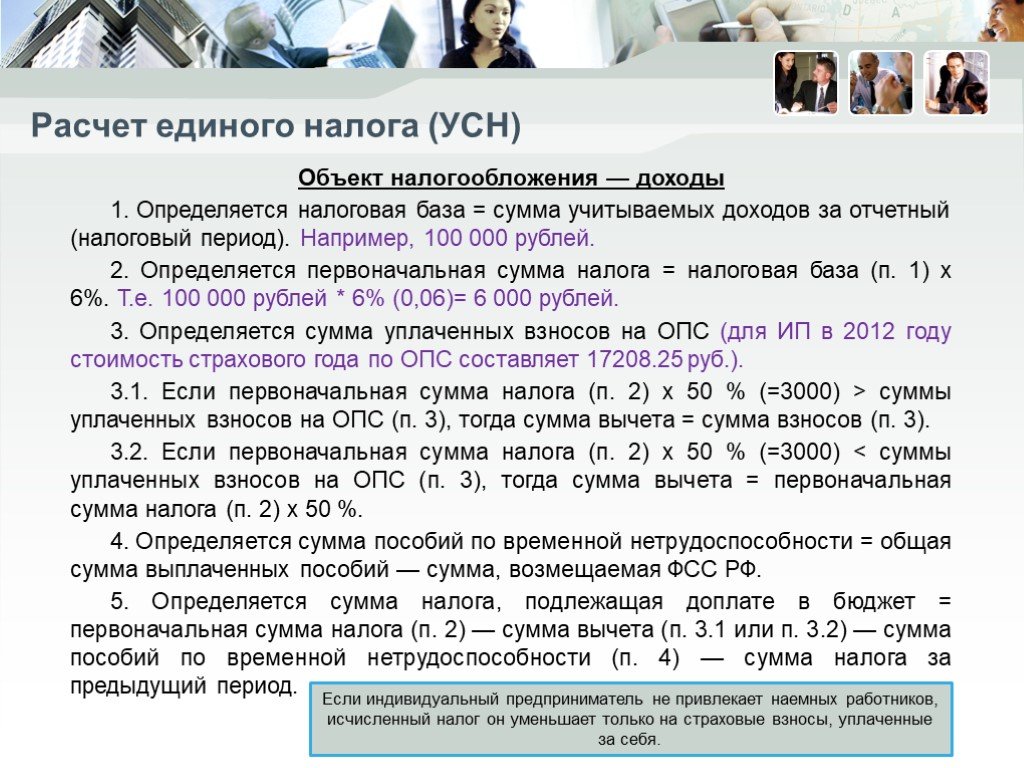

Слайд 10Расчет единого налога (УСН)

Объект налогообложения — доходы 1. Определяется налоговая база = сумма учитываемых доходов за отчетный (налоговый период). Например, 100 000 рублей. 2. Определяется первоначальная сумма налога = налоговая база (п. 1) х 6%. Т.е. 100 000 рублей * 6% (0,06)= 6 000 рублей. 3. Определяется сумма уплаченных взносов на ОПС (для ИП в 2012 году стоимость страхового года по ОПС составляет 17208.25 руб.). 3.1. Если первоначальная сумма налога (п. 2) х 50 % (=3000) > суммы уплаченных взносов на ОПС (п. 3), тогда сумма вычета = сумма взносов (п. 3). 3.2. Если первоначальная сумма налога (п. 2) х 50 % (=3000)

Если индивидуальный предприниматель не привлекает наемных работников, исчисленный налог он уменьшает только на страховые взносы, уплаченные за себя.

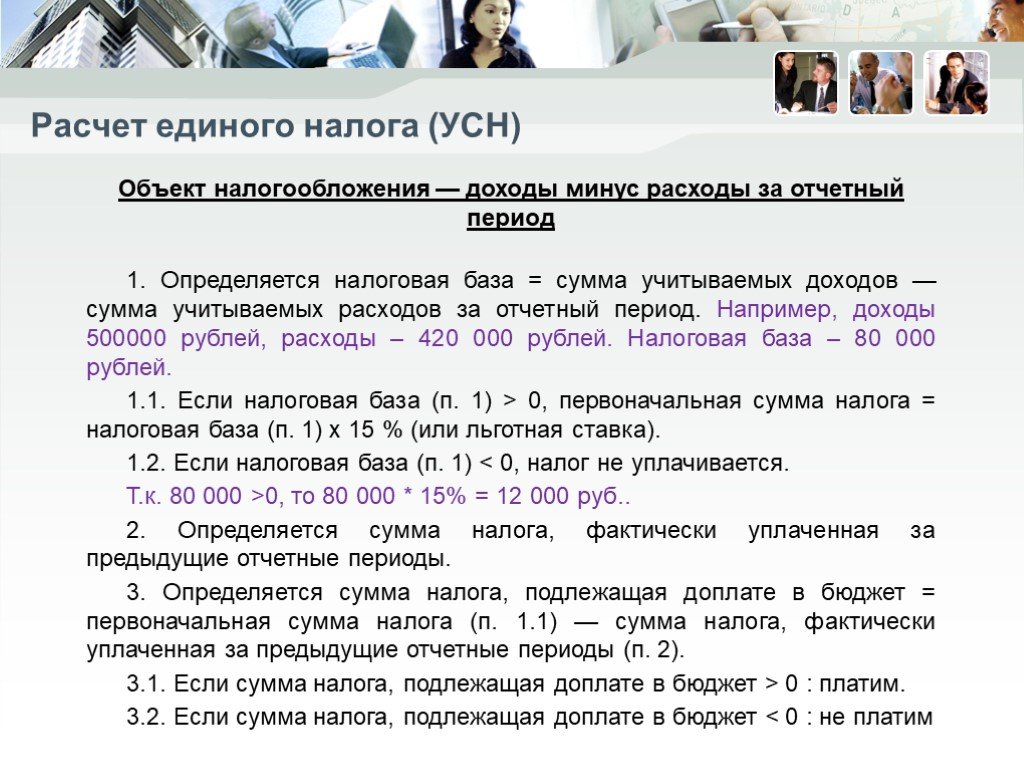

Слайд 11Объект налогообложения — доходы минус расходы за отчетный период 1. Определяется налоговая база = сумма учитываемых доходов — сумма учитываемых расходов за отчетный период. Например, доходы 500000 рублей, расходы – 420 000 рублей. Налоговая база – 80 000 рублей. 1.1. Если налоговая база (п. 1) > 0, первоначальная сумма налога = налоговая база (п. 1) х 15 % (или льготная ставка). 1.2. Если налоговая база (п. 1) 0, то 80 000 * 15% = 12 000 руб.. 2. Определяется сумма налога, фактически уплаченная за предыдущие отчетные периоды. 3. Определяется сумма налога, подлежащая доплате в бюджет = первоначальная сумма налога (п. 1.1) — сумма налога, фактически уплаченная за предыдущие отчетные периоды (п. 2). 3.1. Если сумма налога, подлежащая доплате в бюджет > 0 : платим. 3.2. Если сумма налога, подлежащая доплате в бюджет

Слайд 12Единый налог на вмененный доход

Единый налог на вмененный доход (сокращ. ЕНВД, «вмененка») — система налогообложения отдельных видов предпринимательской деятельности. Именно деятельности, а не юридического лица или предпринимателя, поэтому ЕНВД прекрасно сочетается с общей или упрощенной системой налогообложения. Основное отличие ЕНВД от этих систем — то, что налог берется не с фактически полученного, а с вмененного дохода, то есть с того, который предполагается у вас (и за вас) чиновниками. Так что, по сути — ЕНВД не налог, а государственный оброк.

Слайд 13Кто является плательщиком ЕНВД?

Организации и индивидуальные предприниматели, которые осуществляют виды деятельности, облагаемые «вмененкой». Причем — все, практически без исключений, (конечно, при условии, что для этой деятельности в вашем регионе установлен ЕНВД). Но имеются исключения, при которых применять ЕНВД нельзя: а) не имеют права применять ЕНВД крупнейшие налогоплательщики; б) налогоплательщики, оказывающие услуги общественного питания в учреждениях образования, здравоохранения и соц. обеспечения; в) организации и ИП, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек; г) организации, в которых доля участия других организаций составляет более 25 процентов (кроме некоторых организаций, см.ст.346.26 НК); д) ИП, перешедшие на патентную УСН; ж) организации и ИП не имеют права применять ЕНВД при передаче в аренду автозаправочных станций и автогазозаправочных станций. Но при этом, в отличие от других систем налогообложения, формулировка пункта 1 статьи 346.28 НК уточняет — налогоплательщиками единого налога являются только те, кто осуществляет такую деятельность. Если, например, бизнес приостановлен — всё, вы больше не налогоплательщик ЕНВД, и это избавляет вас от необходимости платить налог и подавать декларацию. Однако при этом у вас остается другая система налогообложения — ОСН или УСН (если Вы переходили ранее на упрощенку). Кроме того, при прекращении деятельности, облагаемой ЕНВД, надо подать заявление о снятии с учета налогоплательщика ЕНВД (организации по форме ЕНВД−3, ИП по форме ЕНВД−4).

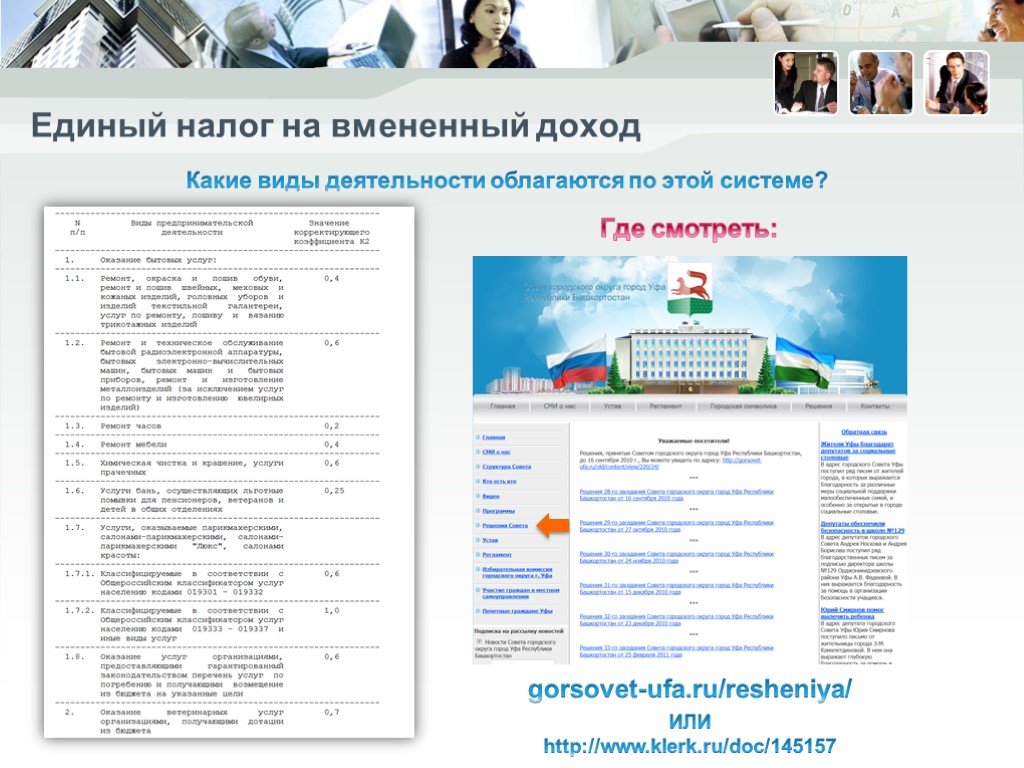

Слайд 14Какие виды деятельности облагаются по этой системе?

Общее представление можно получить, прочитав пункт пункте 2 статьи 346.26 НК, но потом обязательно надо уточнить это по законодательному акту вашего муниципального образования (города, района): согласно этому пункту именно местная власть решает — какая деятельность (в пределах перечня Налогового кодекса) будет облагаться вмененкой, а какая — нет. Например, законодатели Москвы ограничили ЕНВД только размещением наружной рекламы, в Санкт-Петербурге нет ЕНВД по общественному питанию с залами обслуживания, размещению и проживанию (гостиницы) и по передаче во временное владение и (или) в пользование земельных участков.

![Решение Совета городского округа город Уфа Республики Башкортостан №29/14 от 15.11.2007 г. «О едином налоге на вмененный доход для отдельных видов деятельности» [редакция от 22.11.2012]: «2. Установить единый налог для организаций и индивидуальных предпринимателей, осуществляющих на территории город Решение Совета городского округа город Уфа Республики Башкортостан №29/14 от 15.11.2007 г. «О едином налоге на вмененный доход для отдельных видов деятельности» [редакция от 22.11.2012]: «2. Установить единый налог для организаций и индивидуальных предпринимателей, осуществляющих на территории город](https://prezentacii.org/upload/cloud/18/11/103112/images/thumbs/screen15.jpg)

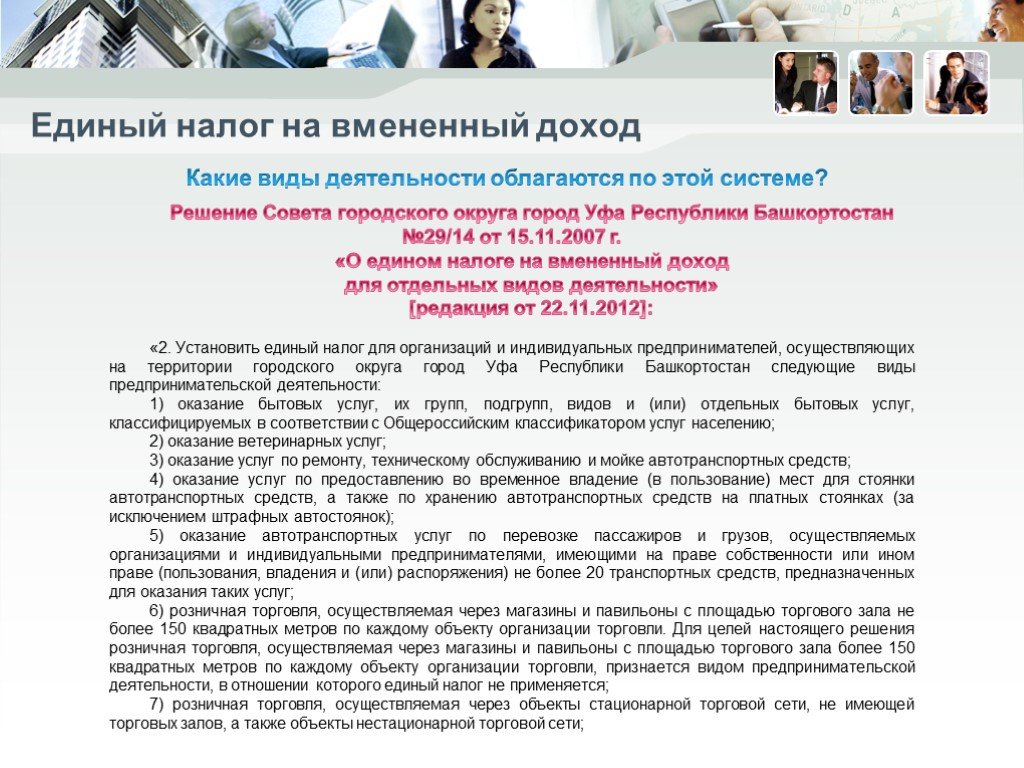

Слайд 15Решение Совета городского округа город Уфа Республики Башкортостан №29/14 от 15.11.2007 г. «О едином налоге на вмененный доход для отдельных видов деятельности» [редакция от 22.11.2012]: «2. Установить единый налог для организаций и индивидуальных предпринимателей, осуществляющих на территории городского округа город Уфа Республики Башкортостан следующие виды предпринимательской деятельности: 1) оказание бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению; 2) оказание ветеринарных услуг; 3) оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств; 4) оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках (за исключением штрафных автостоянок); 5) оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг; 6) розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящего решения розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется; 7) розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

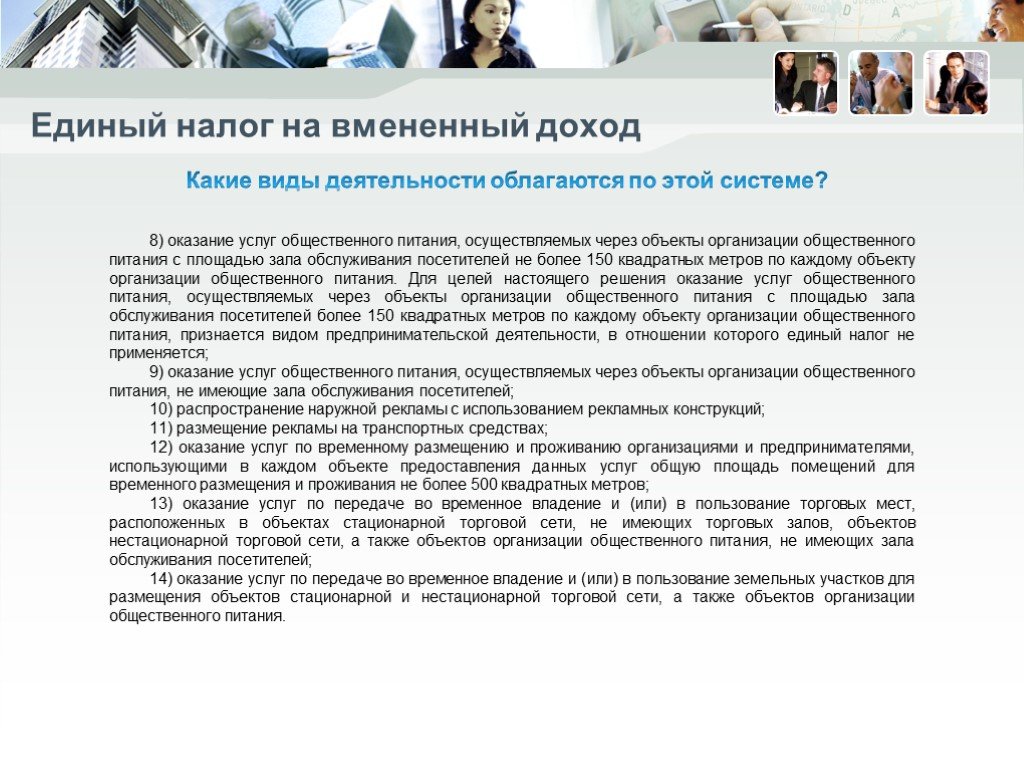

Слайд 168) оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. Для целей настоящего решения оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется; 9) оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей; 10) распространение наружной рекламы с использованием рекламных конструкций; 11) размещение рекламы на транспортных средствах; 12) оказание услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров; 13) оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей; 14) оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

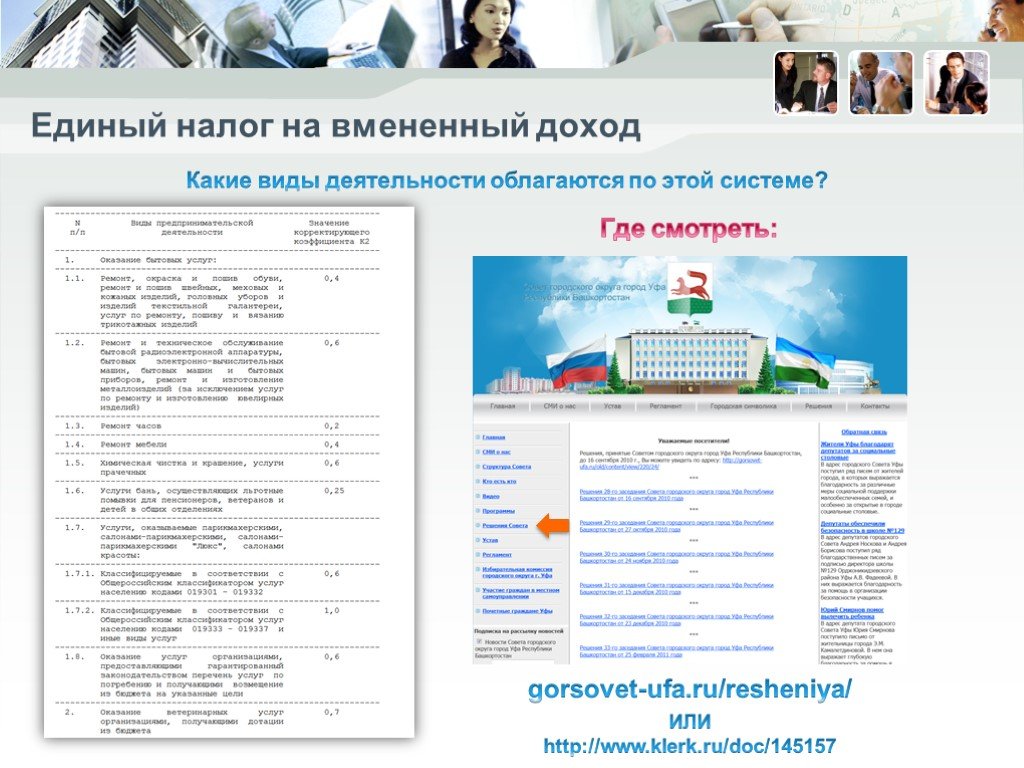

Слайд 17Где смотреть: gorsovet-ufa.ru/resheniya/

ИЛИ http://www.klerk.ru/doc/145157

Слайд 18Как перейти на ЕНВД?

Только одним способом — начав заниматься хотя бы одним из видов деятельности, подпадающим под эту систему согласно вашему местному закону (постановлению). Соответственно, «уйти» с «вмененки» можно лишь прекратив такую деятельность. Или же — перестроив свой бизнес так, чтобы он перестал укладываться в ограничения пункта 2 статьи 346.26 НК. Например, для розничной торговли или общественного питания — увеличив площадь торгового зала (зала обслуживания посетителей) свыше 150 кв.м., для автотранспортных услуг — расширив автопарк свыше 20 единиц, для гостиничного бизнеса — перевалив за предел площади спальных помещений в 500 кв.м. (по каждому объекту). Или, как вариант, создать простое товарищество. Тогда, в соответствии с п.2.1 ст.346.21 единый налог не будет применяется в отношении видов предпринимательской деятельности, указанных в пункте 2 статьи 346.26 НК, в случае осуществления их в рамках договора простого товарищества (договора о совместной деятельности). В общем, «вмененку не выбирают»: если ваша деятельность попадает под нее — значит, вы уже на ЕНВД, надо платить, как бы невыгодно это ни было. Если не попадает — увы, добровольного перехода законами не предусмотрено.

Слайд 19Как зарегистрировать деятельность, облагаемую ЕНВД?

Если такая деятельность будет осуществляться систематически, то необходимо внести соответствующие данные в документы (запись в госреестре, устав, свидетельство предпринимателя). Что же касается регистрации в налоговой, то тут надо запомнить — единый налог платится по месту осуществления предпринимательской деятельности. Соответственно, и декларация подается тоже по месту ее осуществления. Так вот, если вы не состоите на учете в ИФНС, на территории которой будете вести деятельность, то надо зарегистрироваться там в качестве плательщика ЕНВД в течение 5-ти рабочих дней со дня начала ведения деятельности, попадающей под этот налог (форма ЕНВД−1 для организаций и ЕНВД−2 для ИП). Срок — 5 дней с начала осуществления соответствующей деятельности, пункт 2 статьи 346.28 НК. Так же надо подавать такое заявление и в свою налоговую, где вы состоите на учете по месту нахождения организации или места жительства ИП, если Вы там не были ранее зарегистрированы как налогоплательщик ЕНВД. С 2010 года внесены уточнения правил постановки на учет для тех видов деятельности, которые носят «распределенный» характер. Обязанность вставать на учет ограничена местом нахождения организации либо местом жительства индивидуального предпринимателя при осуществлении следующих видов деятельности (абзац 3 п. 2 ст. 346.28 НК РФ): оказание автотранспортных услуг по перевозке пассажиров и грузов (п/п 5 п. 2 ст. 346.26 НК РФ); развозная и разносная розничная торговля (п/п 7 п. 2 ст. 346.26, абз. 16 ст. 346.27 НК РФ); размещение рекламы на транспортных средствах (п/п 11 п. 2 ст. 346.26 НК РФ). В п. 3 ст. 346.28 НК РФ установлены сроки, в течение которых налоговый орган должен осуществить постановку на учет и снятие с учета налогоплательщика. Этот срок равен пяти рабочим дням (ст. 6.1 НК РФ) и считается с момента получения налоговым органом заявления о постановке на учет либо заявления о снятии с учета.

Слайд 20Какая отчетность сдается по «вмененке»?

Декларация по ЕНВД. Срок подачи декларации — не позднее 25-го числа первого месяца следующего налогового периода. Налоговый период — квартал. И, раз вмененка является системой налогообложения деятельности, а не предприятия (предпринимателя) в целом — комплект отчетности по соответствующей системе, общей или упрощенной. Хотя тут требования налоговиков могут разниться от региона к региону. Так, если налогоплательщик занимается только розничной торговлей, то где-то у него могут и не требовать ничего, кроме декларации по ЕНВД. А могут — и все остальное, чтобы удостовериться, что других операций не было. Лучше всего это уточнить в местной ИФНС. Организации, применяющие ЕНВД, обязаны представлять в налоговую инспекцию бухгалтерскую отчетность, поскольку от ведения бухучета закон их не освобождает.

Слайд 21Какие налоги платятся при ЕНВД?

Безусловно — единый налог на вмененный доход. Срок уплаты — не позднее 25-го числа первого месяца следующего налогового периода. Налог рассчитывается не по фактическим доходам, а по «потенциально возможным» (ст.346.27 НК РФ). А основным фактором, определяющим этот потенциально возможный доход, является физический показатель вашей деятельности: площадь торгового зала или зала обслуживания посетителей, количество автомашин или работников — для каждого вида деятельности он свой, смотрите статью 346.29. Точно так же платятся взносы на обязательное пенсионное страхование, взносы на медицинское страхование, взносы по временной нетрудоспособности и материнству (с 2011 года) и на страхование от несчастных случаев и производственных заболеваний, на них ЕНВД никак не влияет. И НДФЛ с заработной платы сотрудников, который рассчитывают, удерживают и перечисляют в бюджет налоговые агенты. А в остальном… пункт 4 статьи 346.26 НК перечисляет — какие налоги не платятся при ЕНВД: налог на прибыль (налог на доходы физических лиц для предпринимателей), налог на имущество, НДС (кроме таможенного и уплачиваемого налоговыми агентами). И то — не платятся эти налоги лишь для хозяйственных операций, облагаемых по вмененке. Если же фирма или предприниматель совершили хотя бы одну операцию, не подпадающую под ЕНВД, то с нее должны быть уплачены все налоги в соответствии с его системой налогообложения, как налогоплательщика — общей или упрощенной. Кроме того, у вас могут быть основания для уплаты других налогов, которые не упомянуты в статье 346.26 НК, например, транспортного, земельного налога или налога на игорный бизнес. Так вот, эти и все прочие налоги уплачиваются независимо от наличия или отсутствия у вас ЕНВД.

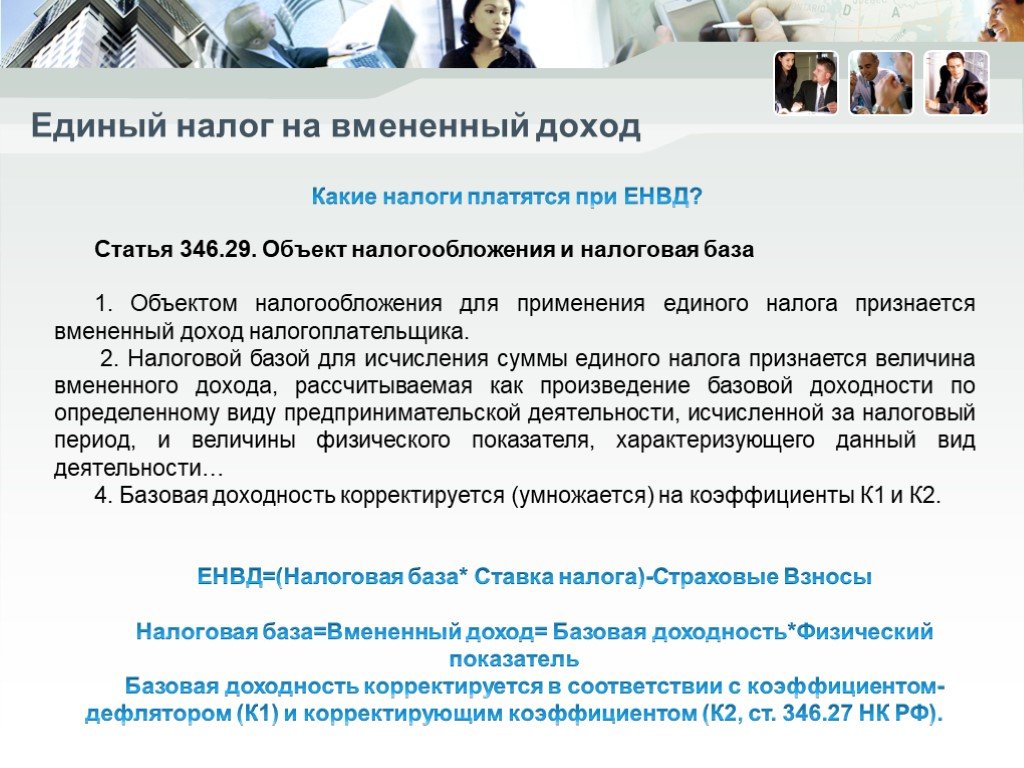

Слайд 22Статья 346.29. Объект налогообложения и налоговая база 1. Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика. 2. Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности… 4. Базовая доходность корректируется (умножается) на коэффициенты К1 и К2. ЕНВД=(Налоговая база* Ставка налога)-Страховые Взносы Налоговая база=Вмененный доход= Базовая доходность*Физический показатель Базовая доходность корректируется в соответствии с коэффициентом-дефлятором (К1) и корректирующим коэффициентом (К2, ст. 346.27 НК РФ).

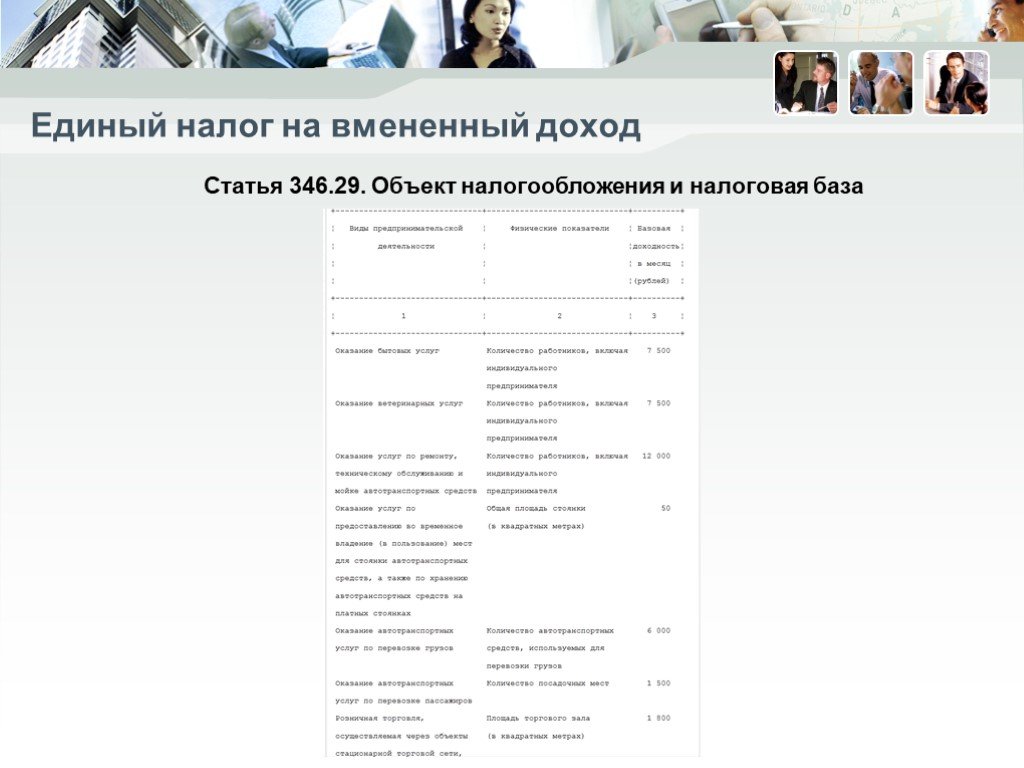

Слайд 23Статья 346.29. Объект налогообложения и налоговая база

Слайд 24

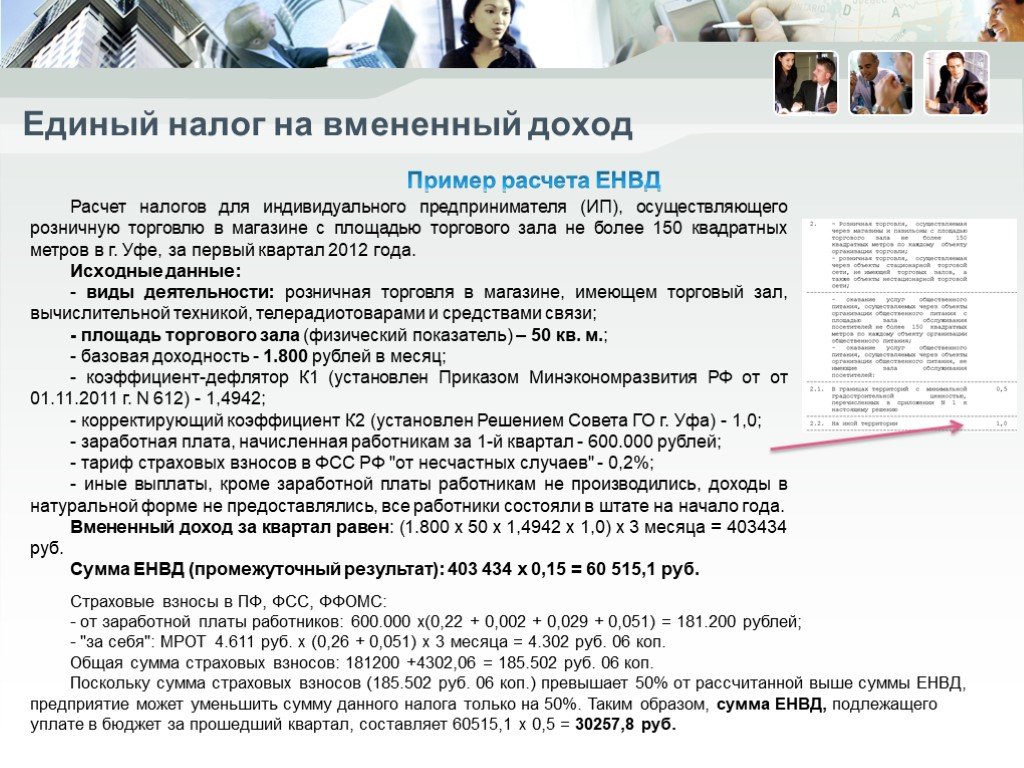

Слайд 25Пример расчета ЕНВД

Расчет налогов для индивидуального предпринимателя (ИП), осуществляющего розничную торговлю в магазине с площадью торгового зала не более 150 квадратных метров в г. Уфе, за первый квартал 2012 года. Исходные данные: - виды деятельности: розничная торговля в магазине, имеющем торговый зал, вычислительной техникой, телерадиотоварами и средствами связи; - площадь торгового зала (физический показатель) – 50 кв. м.; - базовая доходность - 1.800 рублей в месяц; - коэффициент-дефлятор К1 (установлен Приказом Минэкономразвития РФ от от 01.11.2011 г. N 612) - 1,4942; - корректирующий коэффициент К2 (установлен Решением Совета ГО г. Уфа) - 1,0; - заработная плата, начисленная работникам за 1-й квартал - 600.000 рублей; - тариф страховых взносов в ФСС РФ "от несчастных случаев" - 0,2%; - иные выплаты, кроме заработной платы работникам не производились, доходы в натуральной форме не предоставлялись, все работники состояли в штате на начало года. Вмененный доход за квартал равен: (1.800 х 50 х 1,4942 х 1,0) х 3 месяца = 403434 руб. Сумма ЕНВД (промежуточный результат): 403 434 х 0,15 = 60 515,1 руб.

Страховые взносы в ПФ, ФСС, ФФОМС: - от заработной платы работников: 600.000 х(0,22 + 0,002 + 0,029 + 0,051) = 181.200 рублей; - "за себя": МРОТ 4.611 руб. х (0,26 + 0,051) х 3 месяца = 4.302 руб. 06 коп. Общая сумма страховых взносов: 181200 +4302,06 = 185.502 руб. 06 коп. Поскольку сумма страховых взносов (185.502 руб. 06 коп.) превышает 50% от рассчитанной выше суммы ЕНВД, предприятие может уменьшить сумму данного налога только на 50%. Таким образом, сумма ЕНВД, подлежащего уплате в бюджет за прошедший квартал, составляет 60515,1 х 0,5 = 30257,8 руб.

Слайд 26Как можно уменьшить единый налог?

К сожалению, способов сделать это не так много, раз налог определяется не прибылью и даже не выручкой, а физическими показателями. Поэтому всё, что можно сделать — подумать над своими физическими показателями. Если налог платится с каждого квадратного метра площади (торговля, общепит) — проанализируйте: а эффективно ли используются эти метры? Может быть, можно без больших потерь сдать их в аренду или переоборудовать в подсобные помещения? Если физическим показателем является количество работников (услуги), то надо обдумать — все ли они нужны на полной занятости? Может быть, допустима чья-то работа не полный день — такие сотрудники учитываются при расчете среднесписочной численности пропорционально отработанному времени. Если такой ЕНВД для вас не единственный вид деятельности, то можно попытаться уменьшить физпоказатель организационными мерами: выделить сотрудников, занимающихся данными услугами, в отдельное подразделение (бригаду), руководителя которой подчинить непосредственно директору. Если же поручить все расчеты по этому подразделению одному бухгалтеру, то можно делать вид, что все остальные сотрудники к ЕНВД вообще отношения не имеют. Ну, а если ваша специфика предполагает уплату налога с торгового места или площади информационного поля (реклама), то тут уже трудно что-либо придумать. Впрочем, один законный способ может оказаться актуальным при любом виде деятельности. Это — коррекция базовой доходности с учетом фактического времени осуществления деятельности. Попросту говоря — графика работы. Этот способ поможет только в тех городах и районах, где предусмотрен соответствующий подкоэффициент К2. Пример: Так, если магазин работает из 31 дня в месяце всего 27, а 4 дня — выходные, то налоговая база для расчета умножается на 27/31= 0,871, то есть экономится 13% от суммы налога. Подтверждением времени осуществления деятельности могут быть отчеты ККМ, утвержденный график работы, табели сотрудников и т. п. Так, если по тем же табелям можно установить, что сотрудники в конкретный день выходили на работу; или есть датированные этим днем договоры, приходно-расходные документы, то отсутствия чеков будет недостаточно для того, чтобы не платить налог за этот день.

Слайд 27ПЕРСПЕКТИВЫ

С 1 января 2013 года предлагается отменить систему ЕНВД в отношении предпринимательской деятельности в сфере розничной торговли, где площадь торгового зала составляет не более 150 кв. м, а также в сфере оказания услуг общественного питания. В отношении других видов предпринимательской деятельности предполагается отмена ЕНВД с 1 января 2014 года. 25 июня 2012 года был принят федеральный закон № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», который впервые с введения ЕНВД на федеральном уровне принципиально меняет правила и условия применения данного налогового режима. Это важно! ЕНВД как спецрежим сохраняется до 31 декабря 2017 года включительно.

Слайд 28Все время, еще с 2000 года, когда ЕНВД еще был региональным, а не федеральным налогом, спецификой данного налога была именно его безусловная обязательность для плательщика. Если Вы осуществляли такой вид деятельности, который подпадал под параметры применения ЕНВД – Вы были обязаны применять ЕНВД вне зависимости от того, выгодно это Вам или невыгодно, хотите Вы это делать или нет. И вот данное правило изменяется. В соответствии с новой редакцией пункта 1 статьи 346.28 НК организации и индивидуальные предприниматели переходят на уплату единого налога добровольно. Налогоплательщики единого налога вправе перейти на иной режим налогообложения, предусмотренный Кодексом, со следующего календарного года. Следовательно, несмотря на то, что налоговым периодом по ЕНВД является календарный квартал, если Вы добровольно выбрали ЕНВД, отказаться от его применения, не прекращая деятельности, можно будет только с начала следующего календарного года.

Слайд 29Применение ЕНВД с 1 января 2013 года станет добровольным и будет носить уведомительный характер. Для индивидуальных предпринимателей, не производящих выплаты и вознаграждениям физическим лицам, сумма налога уменьшается на уплаченные страховые взносы, чего нельзя будет сделать «на патенте». Перечень видов деятельности практически не изменен.

Слайд 30ПАТЕНТНАЯ СИСТЕМА

Федеральный закон от 25.06.2012 г. № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Упрощенная система на основе патента стала отдельным специальным режимом - глава 26.5 НК РФ «Патентная система налогообложения». Эту систему, как и ранее, могут применять лишь индивидуальные предприниматели наряду с другими режимами. Переход на нее остался добровольным. Перечень подпадающих видов деятельности по количеству уменьшен с 69 до 47 за счет укрупнения их характеристик. Из новых: - оказание автотранспортных услуг по перевозке грузов автомобильным транспортом; - оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом; - сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности; - розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли; - розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети; - услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания. При этом субъектам РФ предоставлено право увеличивать количество видов деятельности, относящихся к бытовым услугам в соответствии с Общероссийским классификатором услуг населению.

Слайд 31Федеральный закон от 25.06.2012 г. № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Налоговая ставка - 6% от потенциального возможного годового дохода, который устанавливается субъектом РФ. То есть стоимость патента может составлять от 6000 до 60000 рублей в год. Увеличено количество работников с 5 до 15 человек. Налоговая декларация, как и сейчас, в налоговый орган не предоставляется. Также сохранена обязанность по ведению налогового учета в книге учета доходов (а, следовательно, не возникнет обязанности по ведению бухгалтерского учета).

Слайд 32Страховые взносы во внебюджетные фонды

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их вполне допустимо приравнять к налогам. В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования".

Слайд 33Согласно вышеупомянутому закону, плательщики страховых взносов делятся на две категории: Категория 1. Юридические лица, индивидуальные предприниматели и граждане, не являющиеся индивидуальными предпринимателями, производящие выплаты и иные вознаграждения физическим лицам. Плательщиков взносов, относящихся к данной категории условно можно назвать "работодателями", т.к. большая осуществляемых ими выплат физическим лицам является заработной платой работников. Поскольку наше пособие ориентировано на людей, интересующихся вопросами бизнеса, особенности уплаты взносов обычными гражданами мы рассматривать не будем, и все сказанное ниже в отношении плательщиков категории 1 будет касаться уплаты страховых взносов только юридическими лицами и индивидуальными предпринимателями. Категория 2. Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, не производящие выплаты и иные вознаграждения физическим лицам.

Слайд 34Объектом обложения страховыми взносами для плательщиков, относящихся к категории 1, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. При этом объектом обложения страховыми взносами для юридических лиц, признаются также выплаты и иные вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования. Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). В качестве примера таких договоров можно привести договоры купли-продажи или аренды.

Страховые взносы, уплачиваемые плательщиками категории 1

Слайд 35БЛАГОДАРИМ ЗА ВНИМАНИЕ!

Есть вопросы???

![Решение Совета городского округа город Уфа Республики Башкортостан №29/14 от 15.11.2007 г. «О едином налоге на вмененный доход для отдельных видов деятельности» [редакция от 22.11.2012]: «2. Установить единый налог для организаций и индивидуальных предпринимателей, осуществляющих на территории город Решение Совета городского округа город Уфа Республики Башкортостан №29/14 от 15.11.2007 г. «О едином налоге на вмененный доход для отдельных видов деятельности» [редакция от 22.11.2012]: «2. Установить единый налог для организаций и индивидуальных предпринимателей, осуществляющих на территории город](https://prezentacii.org/upload/cloud/18/11/103112/images/thumbs/screen15.jpg)