Слайд 1Упрощенная система налогообложения.

Слайд 2Налогоплательщики Ст. 346.12 НК РФ

Организации Индивидуальные предприниматели, перешедшие на УСНО.

Слайд 3Уплата налогов и сборов Ст. 346.11 НК РФ

Организации освобождаются от уплаты: Налога на прибыль организаций Налога на имущество организаций НДС (кроме НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ). Иные налоги, предусмотренные в соответствии с законодательством о налогах и сборах

Индивидуальные предприниматели освобождаются от уплаты: НДФЛ (в части доходов от предпринимательской деятельности) Налога на имущество физических лиц (в части имущества, используемого для предпринимательской деятельности) НДС (кроме НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ) Иные налоги, предусмотренные в соответствии с законодательством о налогах и сборах

Слайд 4Учет и отчетность Ст. 346.11, 346.24 НК РФ

Организации и индивидуальные предприниматели: Соблюдают общий порядок: ведения кассовых операций, представления статистической отчетности Исполняют обязанности налоговых агентов Ведут: налоговый учет доходов и расходов в Книге учета доходов и расходов, бухгалтерский учет основных средств и НМА, учет показателей по прочим налогам, сборам и взносам.

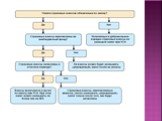

Слайд 5Переход на УСНО (Ст. 346.12.2)

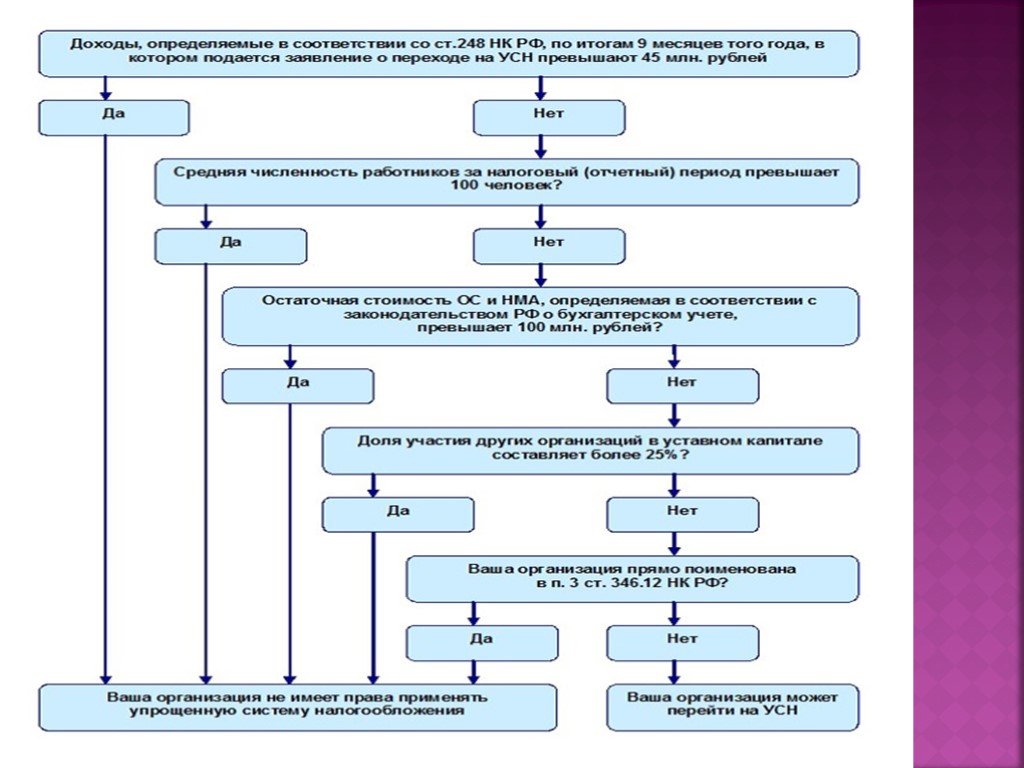

Организация имеет право перейти на УСНО, если по итогам 9 месяцев того года, в котором организация подает заявление о переходе на УСНО доходы не превысили 45 млн.руб.

Слайд 6

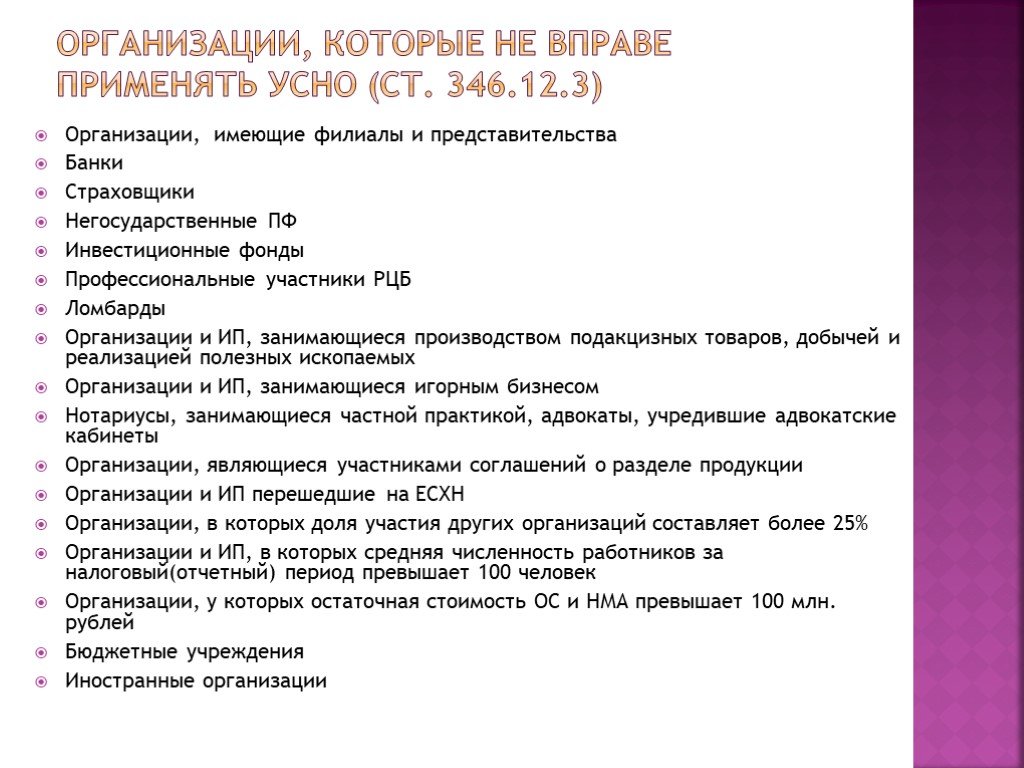

Слайд 7Организации, которые не вправе применять УСНО (Ст. 346.12.3)

Организации, имеющие филиалы и представительства Банки Страховщики Негосударственные ПФ Инвестиционные фонды Профессиональные участники РЦБ Ломбарды Организации и ИП, занимающиеся производством подакцизных товаров, добычей и реализацией полезных ископаемых Организации и ИП, занимающиеся игорным бизнесом Нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты Организации, являющиеся участниками соглашений о разделе продукции Организации и ИП перешедшие на ЕСХН Организации, в которых доля участия других организаций составляет более 25% Организации и ИП, в которых средняя численность работников за налоговый(отчетный) период превышает 100 человек Организации, у которых остаточная стоимость ОС и НМА превышает 100 млн. рублей Бюджетные учреждения Иностранные организации

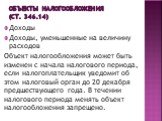

Слайд 8Объекты налогообложения (Ст. 346.14)

Доходы Доходы, уменьшенные на величину расходов Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря предшествующего года. В течении налогового периода менять объект налогообложения запрещено.

Слайд 9

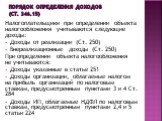

Слайд 10Порядок определения доходов (Ст. 346.15)

Налогоплательщики при определении объекта налогообложения учитываются следующие доходы: Доходы от реализации (Ст. 250) Внереализационные доходы (Ст. 250) При определении объекта налогообложения не учитываются: Доходы указанные в статье 251 Доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным пунктами 3 и 4 Ст. 284 Доходы ИП, облагаемые НДФЛ по налоговым ставкам, предусмотренным пунктами 2,4 и 5 статьи 224

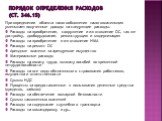

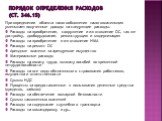

Слайд 11Порядок определения расходов (Ст. 346.15)

При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы: Расходы на приобретение, сооружение и изготовление ОС, так же достройку, дооборудование, реконструкцию и модернизацию Расходы на приобретение и изготовление НМА Расходы на ремонт ОС Арендные платежи за арендуемое имущество Материальные расходы Расходы на оплату труда, выплату пособий по временной нетрудоспособности Расходы на все виды обязательного страхования работников, имущества и ответственности Суммы НДС Проценты за предоставленные в пользования денежные средства (кредитов, займов) Расходы на обеспечение пожарной безопасности Суммы таможенных платежей Расходы на содержание служебного транспорта Расходы на командировку и др…

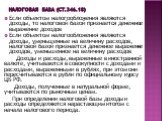

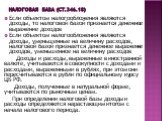

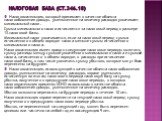

Слайд 12Налоговая база (Ст.346.18)

Если объектом налогообложения являются доходы, то налоговой базой признается денежное выражение доходов Если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенное на величину расходов Доходы и расходы, выраженные в иностранной валюте, учитываются в совокупности с доходами и расходами, выраженными в рублях, при этом они пересчитываются в рубли по официальному курсу ЦБ РФ. Доходы, полученные в натуральной форме, учитываются по рыночным ценам. При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Слайд 13Налогоплательщик, который принимает в качестве объекта налогообложения доходы, уменьшенные на величину расходов уплачивает минимальный налог. Сумма минимального налога исчисляется за налоговый период в размере 1% налоговой базы. Минимальный налог уплачивается, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога. Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, начисленного в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее. Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного в предыдущие налоговые периоды, в которых налогоплательщик применял УСНО использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Убыток возможно переносить на будущие периоды в течении 10 лет. Налогоплательщик вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка. Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих 9 лет.

Слайд 14Налоговый (отчетный) период Ст. 346.19 НК РФ

Налоговый период: календарный год. Отчетные периоды: 1 квартал, полугодие и 9 месяцев календарного года.

Слайд 15Налоговые ставки (Ст. 346.20)

В случае, если объектом налогообложения являются доходы, налоговая ставка равна 6% Если объектом налогообложения являются доходы, уменьшенные на величину расходов, устанавливаются дифференцированные налоговые ставки от 5 до 15%

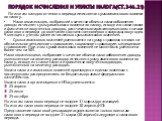

Слайд 16Порядок исчисления и уплаты налога(Ст.346.21)

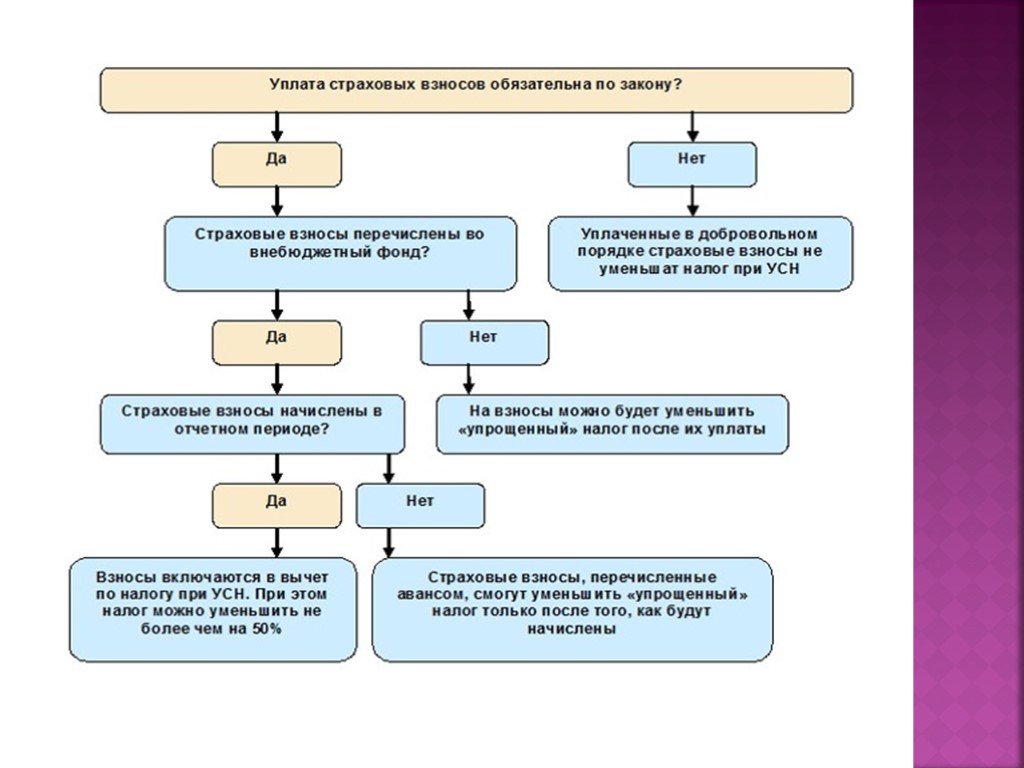

По итогам каждого отчетного периода исчисляется сумма авансового платежа по налогу. Налогоплательщик, выбравший в качестве объекта налогообложения доходы исчисляет сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, 9 месяцев с учетом ранее исчисленных сумм авансовых платежей. Сумма авансовых платежей уменьшается на сумму страховых взносов на обязательное пенсионное страхование, социальное страхование, медицинское страхование. При этом сумма авансовых платежей не может быть уменьшена более чем на 50% Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов. Уплата налога и авансовых платежей производится единым платежом с последующим распределением по бюджетам органами федерального казначейства. Уплата налога организациями и ИП осуществляется: 25 апреля 25 июля 25 октября По итогам налогового периода не позднее 31 марта.(организации) По итогам налогового периода не позднее 30 апреля.(ИП) Представление налоговой декларации осуществляется только по итогам налогового периода не позднее 31 марта (30 апреля) следующего налогового периода.

Слайд 17Особенности исчисления налоговой базы при переходе на УСНО с иных режимов налогообложения и при переходе с УСНО на иные режимы(Ст. 346.25)

1. Организации, которые до перехода на УСНО при исчислении налога на прибыль использовали метод начислений, при переходе на УСНО выполняют след правила: На дату перехода на УСНО в налоговую базу включаются суммы денежных средств, полученные до перехода на УСНО в оплату по договорам, исполнение которых наступает после перехода на УСНО Не включаются в налоговую базу денежные средства, полученные после перехода на УСНО, если по правилам НУ по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль организаций Расходы, осуществленные организацией после перехода на УСНО, признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления, если оплата таких расходов была осуществлена до перехода на УСНО, либо на дату оплату, если оплата была осуществлена после перехода на УСНО Не вычитаются из налоговой базы денежные средства, уплаченные после перехода на УСНО в оплату расходов организации, если до перехода на УСНО такие расходы были учтены при исчислении налоговой базы по налогу на прибыль организаций При переходе организации на УСНО с объектом налогообложения в виде доходов, уменьшенных на величину расходов, в налоговом учете на дату такого перехода отражается остаточная стоимость приобретенных ОС и НМА, которые оплачены до перехода на УСНО в виде разницы между ценой приобретения и суммой начисленной АМ.

Слайд 182. Организации, применявшие УСНО, при переходе на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начислений выполняют следующие правила: признаются в составе доходов доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения УСНО, оплата которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления; признаются в составе расходов расходы на приобретение в период применения УСНО товаров (работ, услуг, имущественных прав), которые не были оплачены налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления. При переходе на УСНО с объектом налогообложения в виде доходов, уменьшенных на величину расходов, организации, применяющей систему налогообложения для ЕСХН в налоговом учете на дату указанного перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) ОС и приобретенных (созданных самой организацией) НМА, определяемая исходя из их остаточной стоимости на дату перехода на уплату ЕСХН, уменьшенной на сумму расходов. При переходе УСНО с объектом налогообложения в виде доходов, уменьшенных на величину расходов, организации, применяющей систему налогообложения в виде ЕНВД в налоговом учете на дату указанного перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) ОС и приобретенных (созданных самой организацией) НМА до перехода на УСНО в виде разницы между ценой приобретения (сооружения, изготовления, создания самой организацией) ОС и НМА и суммой амортизации, начисленной за период применения системы налогообложения в виде ЕНВД для отдельных видов деятельности.

Слайд 19В случае, если организация переходит с УСНО (независимо от объекта налогообложения) на общий режим налогообложения и имеет ОС и НМА, расходы на приобретение (сооружение, изготовление, создание самой организацией, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение) которых, произведенные в период применения общего режима налогообложения до перехода на УСНО, не полностью перенесены на расходы за период применения УСНО на дату перехода на уплату налога на прибыль организаций в налоговом учете остаточная стоимость ОС и НМА определяется путем уменьшения остаточной стоимости этих ОС и НМА, определенной на дату перехода на УСНО, на сумму расходов, определяемую за период применения УСНО. Организации и ИП, ранее применявшие общий режим налогообложения, при переходе на УСНО выполняют следующее правило: суммы НДС, исчисленные и уплаченные налогоплательщиком НДС с сумм оплаты, частичной оплаты, полученной до перехода на УСНО в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых в период после перехода на УСНО, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода налогоплательщика НДС на УСНО, при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на УСНО. Организации и ИП, применявшие УСНО, при переходе на общий режим налогообложения выполняют следующее правило: суммы НДС, предъявленные налогоплательщику, применяющему УСНО, при приобретении им товаров (работ, услуг, имущественных прав), которые не были отнесены к расходам, вычитаемым из налоговой базы при применении УСНО, принимаются к вычету при переходе на общий режим налогообложения.

Слайд 20Особенности применения упрощенной системы налогообложения индивидуальными предпринимателями на основе патента (Статья 346.25.1.)

ИП, осуществляющие следующие виды предпринимательской деятельности, вправе перейти на УСНО на основе патента: ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий; ремонт, окраска и пошив обуви; изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц; изготовление оград, памятников, венков из металла; изготовление и ремонт мебели; производство и реставрация ковров и ковровых изделий и др. При применении УСНО на основе патента ИП вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера, среднесписочная численность которых, не должна превышать за налоговый период пять человек. Документом, удостоверяющим право применения ИП УСНО на основе патента, является патент на осуществление одного из видов предпринимательской деятельности. Патент выдается по выбору налогоплательщика на период от одного до 12 месяцев. Налоговым периодом считается срок, на который выдан патент. Годовая стоимость патента определяется как соответствующая налоговой ставке процентная доля установленного по каждому виду предпринимательской деятельности, потенциально возможного к получению индивидуальным предпринимателем годового дохода. В случае получения индивидуальным предпринимателем патента на более короткий срок стоимость патента подлежит пересчету в соответствии с продолжительностью того периода, на который выдан патент. ИП, перешедшие на УСНО на основе патента, производят оплату одной трети стоимости патента в срок не позднее 25 календарных дней после начала осуществления предпринимательской деятельности на основе патента.

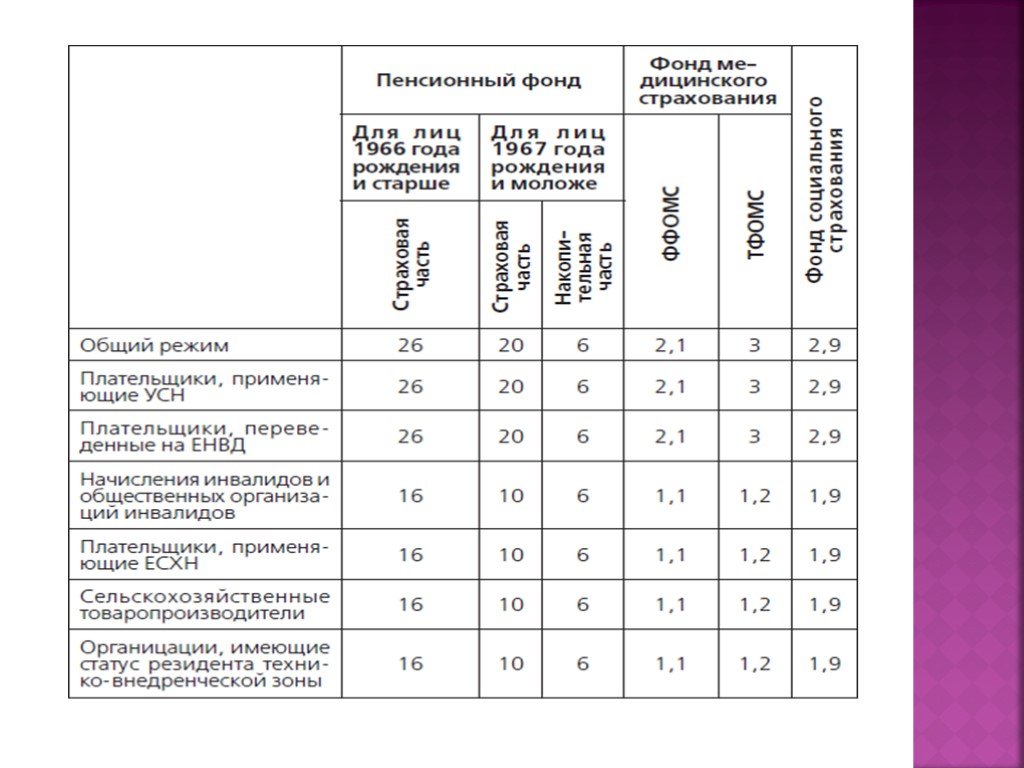

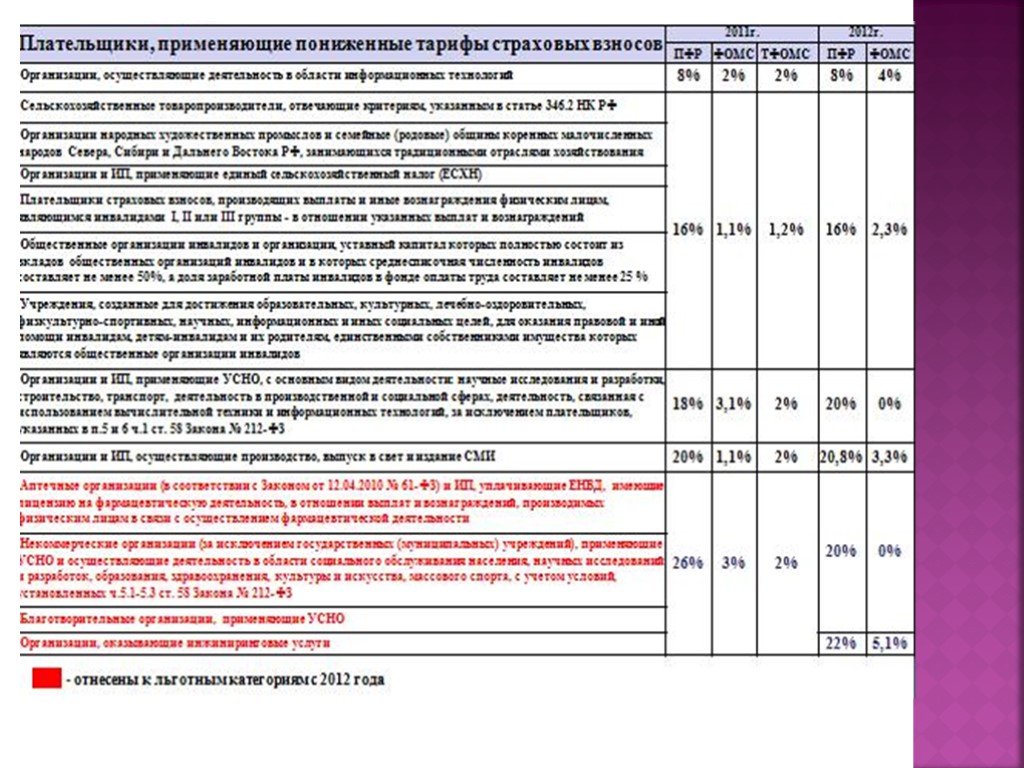

Слайд 21Ставки по страховым взносам УСНО и ЕНВД

Слайд 22

Слайд 23

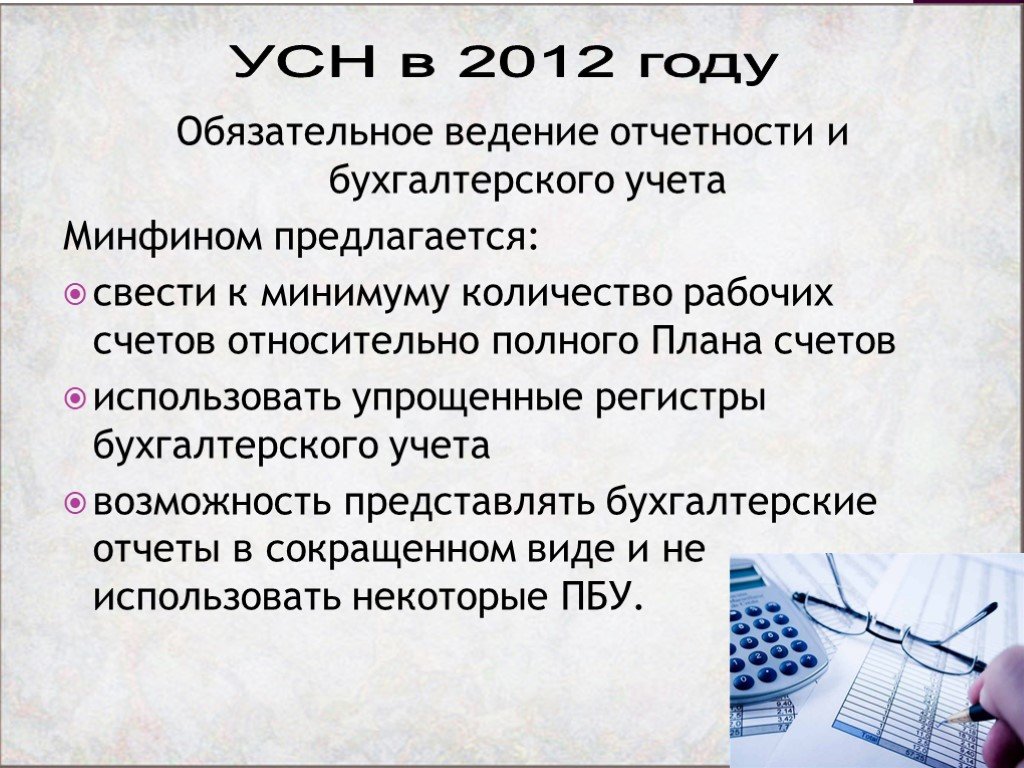

Слайд 24Обязательное ведение отчетности и бухгалтерского учета Минфином предлагается: свести к минимуму количество рабочих счетов относительно полного Плана счетов использовать упрощенные регистры бухгалтерского учета возможность представлять бухгалтерские отчеты в сокращенном виде и не использовать некоторые ПБУ.

УСН в 2012 году

Слайд 25Страховые взносы 20% 512 тыс.руб. 463 тыс.руб. 26 %

Слайд 26ФНС выдвинула предложение о размере предельных доходов для перехода на УСН 2012 (75 млн. руб.), а так же для потери права ее применения (100 млн. руб.). Переход на упрощенную систему налогообложения в 2012 году по-прежнему будет возможен, если доход компании за 9 месяцев не превысил 45 млн. руб.

УСН в 2013 году