Слайд 1Тема7 Формирование портфеля ценных бумаг 1.виды портфеля ЦБ 2.Принципы формирования портфеля ЦБ 3.Структура портфеля ЦБ 4.Оптимальный портфель ЦБ

Слайд 21. Виды портфеля ценных бумаг. При формировании инвестиционного портфеля инвестору необходимо руководствоваться определенными принципами. Это, во–первых, безопасность вложений, т. е. здесь возникает проблема вложения в такие активы, которые неуязвимы к различного рода изменениям, происходящим на рынке.

Слайд 3Во-вторых, это стабильность получения дохода. Естественно, что инвестор, приобретая ту или иную ценную бумагу стремиться к тому, чтобы она приносила ему постоянный, хоть и небольшой доход либо в виде начисляемого по ценной бумаге процента, либо в виде прироста капитала, курсовой разницы.

Слайд 4В третьих, это ликвидность вложений, то есть способность приобретенных ценных бумаг быстро и без потерь в цене превращаться в наличные деньги. Этот факт немаловажен, поскольку в случае возникновения непредвиденных обстоятельств, владелец портфеля сможет продать имеющиеся у него ценные бумаги, получая взамен деньги, столь необходимые ему сегодня.

Слайд 5Но ни одна из ценных бумаг не обладает всеми перечисленными свойствами одновременно. Поэтому перед инвестором постоянно стоит выбор. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и снизят доходность. Если ценная бумага высоко доходна, то она сопряжена с большим риском. Если же ценная бумага малорисковая, следовательно, и доход по ней будет невысок.

Слайд 6Исходя из этого, главной целью формирования портфеля является достижение наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов может позволить достичь такого эффекта, который невозможен при использовании какой-либо одной ценной бумаги в отдельности.

Слайд 7Следовательно, помимо определения доходности и риска портфеля очень важным моментом становится определение доли каждой из выбранных ценных бумаг в портфеле. Таким образом, основным вопросом при формировании портфеля является определение пропорций между ценными бумагами с различными свойствами.

Слайд 8Преимуществом портфельного инвестирования является также возможность выбора портфеля для удовлетворения поставленной цели инвестора. Выделяют следующие виды инвестиционных портфелей:

Слайд 9I. В зависимости от цели формирования портфеля: Портфели роста; Портфели дохода; Портфели ликвидности. Портфели роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного портфеля — рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в портфель, и определяют виды портфелей, входящие в данную группу.

Слайд 10В свою очередь среди портфелей роста выделяют: 1. Портфель агрессивного роста, нацеленный на максимальный прирост капитала. В состав данного портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в такой портфель являются высоко рисковыми, но и высоко доходными. 2. Портфель консервативного роста, наоборот, является наименее рискованным среди портфелей данной группы. Он состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Основной целью формирования данного портфеля является сохранение капитала.

Слайд 113.Портфель среднего роста представляет собой комбинацию инвестиционных свойств портфелей агрессивного и консервативного роста. В данный портфель включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность — ценными бумагами агрессивного роста. Данный портфель является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

Слайд 124. Портфель дохода ориентирован на получение высокого текущего дохода — процентных и дивидендных выплат. Портфель дохода составляется в основном из акций, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты.

Слайд 13Особенностью такого портфеля является то, что цель его создания — получение стабильного постоянного уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Слайд 14Среди портфелей дохода выделяют: 1. Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска. 2. Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Слайд 153. Портфели ликвидности состоят из высоколиквидных (безрисковых) ценных бумаг. Основное предназначение такого портфеля – поддержание ликвидности его владельца. Обычно портфели ликвидности в чистом виде не существуют, поскольку, инвестор стремится совмещать в портфеле ценные бумаги, обеспечивающие хоть и небольшой, но стабильный, регулярный доход, и, высоколиквидные ценные бумаги, которые можно будет в нужный момент реализовать с целью выполнения текущих обязательств, в случае потребности в наличных ресурсах и т. д.

Слайд 16К портфелям ликвидности можно отнести: 1. портфели денежного рынка. Эта разновидность портфелей ставит своей целью полное сохранение капитала. В состав такого портфеля включатся преимущественно денежная наличность или быстро реализуемые активы. Высокой ликвидностью обладают и 2. портфели краткосрочных фондов. Они формируются из краткосрочных ценных бумаг, то есть инструментов, обращающихся на денежном рынке.

Слайд 17II. В зависимости от проводимой инвестиционной стратегии: Фиксированный; Меняющийся; Сбалансированный; Несбалансированный.

Слайд 18Фиксированный портфель остается неизменным с момента его формирования до момента погашения или продажи всех имеющихся в нем ценных бумаг. То есть в течение заданного периода портфель не подлежит обновлению. В противоположность фиксированному портфелю, меняющийся постоянно обновляется с целью поддержания соответствующей доходности портфеля или, по возможности, ее повышения.

Слайд 19Если инвестиционный портфель полностью соответствует проводимой инвестором стратегии, то такой портфель является сбалансированным. Если же инвестиционный портфель полностью или частично не соответствует проводимой инвестором стратегии, то такой портфель является несбалансированным.

Слайд 20III. В зависимости от ценных бумаг, находящихся в портфеле: Портфель государственных ценных бумаг; Портфель корпоративных ценных бумаг; Смешанный портфель.

Слайд 21Портфель, состоящий из государственных ценных бумаг. Эта разновидность портфеля формируется из государственных и муниципальных ценных бумаг и обязательств. Вложения в данные рыночные инструменты обеспечивают держателю портфеля доход, получаемый от разницы в цене приобретения с дисконтом и выкупной ценой и по ставкам выплаты процентов. Немаловажное значение имеет и то, что и центральные, и местные органы власти предоставляют налоговые льготы.

Слайд 22Портфель, состоящий из корпоративных ценных бумаг. Портфель данной разновидности формируется на базе ценных бумаг, выпущенных предприятиями различных отраслей промышленности и банков. В его состав входят такие ценные бумаги, как акции, облигации, депозитные и сберегательные сертификаты и др. Смешанный портфель, как правило, наиболее часто встречающийся вариант. Он состоит из ценных бумаг как государства и местных органов власти, так и корпоративных ценных бумаг. Здесь инвестор стремится снизить риск портфеля и при этом получать достаточно стабильные и высокие доходы.

Слайд 23IV. В зависимости от степени диверсификации портфеля: Однопрофильный портфель; Многопрофильный портфель; Однопрофильный портфель состоит из ценных бумаг либо одного эмитента, либо одного вида. Иными словами, такой портфель является недиверсифицированным, а, следовательно, и высоко рисковым.

Слайд 24Многопрофильный портфель, наоборот, является хорошо диверсифицированным, т. к. здесь содержаться ценные бумаги различных эмитентов, различных видов, различных отраслей. Хорошо диверсифицированный портфель является менее рисковым, поскольку, в случае падения ценных бумаг одного эмитента, потери могут быть покрыты за счет дохода от других ценных бумаг, имеющихся в портфеле.

Слайд 25V.В зависимости от типа инвестора: Консервативные; Умеренно-консервативные; Агрессивные; Нерациональные.

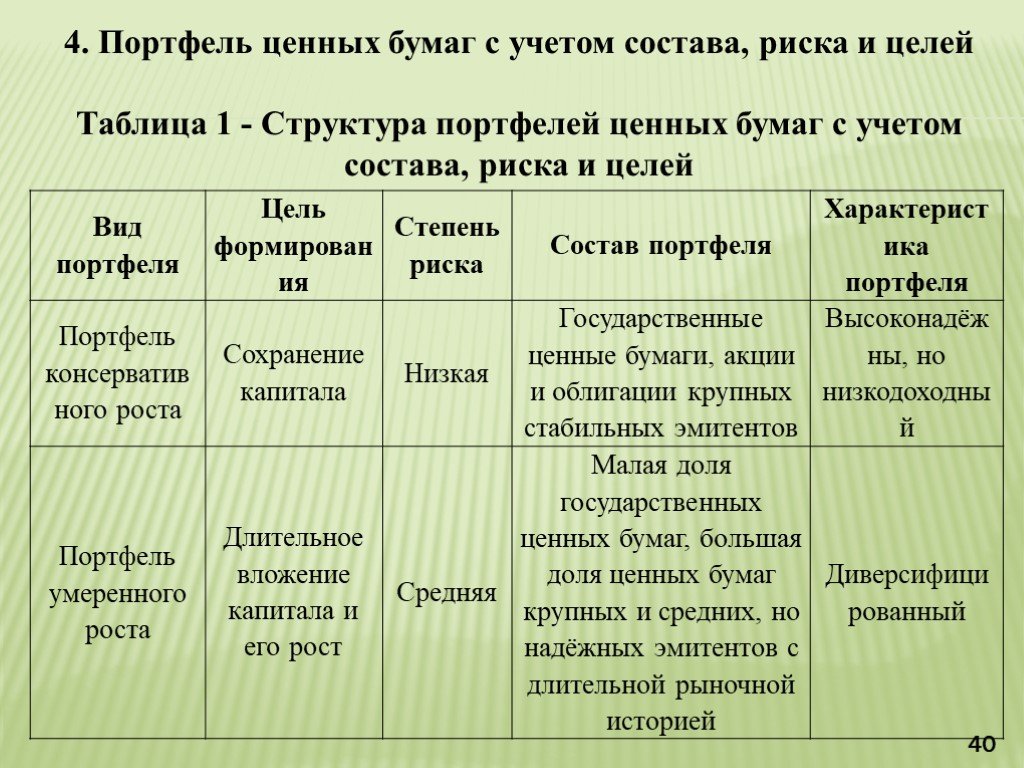

Слайд 26Консервативные портфели, как правило, формируются в основном с целью защиты от инфляции, валютных колебаний и т. д. Основной целью формирования такого портфеля является обеспечение надежности вложений, а не получение высоких доходов. В состав такого портфеля входят государственные ценные бумаги, акции и облигации крупных стабильных эмитентов и, как следствие этого, портфель является высоконадёжным, но низкодоходным.

Слайд 27Умеренно-агрессивный портфель формируется с целью длительного вложения капитала и обеспечения его роста. Иными словами, это портфель, включающий в себя как рисковые, так и безрисковые ценные бумаги (небольшая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надёжных эмитентов с длительной рыночной историей).

Слайд 28Агрессивный портфель формируется теми инвесторами, которые предпочитают высокие темпы дохода от прироста курсовой стоимости ценных бумаг. Такие портфели являются высоко рисковыми и состоят из ценных бумаг молодых быстрорастущих компаний, причем преимущественно из акций. Нерациональный портфель – портфель сформированный без определенной заранее сформулированной цели. В его состав входят разнородные ценные бумаги, приобретенные от случая к случаю.

Слайд 29VI. В зависимости от срока обращения ценных бумаг портфеля Бессрочный портфель; Срочный портфель: Портфель краткосрочных ценных бумаг; Портфель среднесрочных и долгосрочных ценных бумаг.

Слайд 30Портфель краткосрочных ценных бумаг формируют исключительно из высоколиквидных ценных бумаг, которые могут быть быстро реализованы. Они представляют собой вторичный финансовый резерв компаний. Портфель долгосрочных ценных бумаг ориентирован на долгосрочные облигации со сроком обращения свыше пяти лет. В него могут включаться также акции других акционерных компаний.

Слайд 31VII. В зависимости от степени риска ценных бумаг, входящих в портфель: Портфель рискового капитала; Специализированный портфель; Комбинированный портфель.

Слайд 32Портфель рискового капитала состоит из ценных бумаг компаний, которые внедряют новые технологии и продукты, требующие больших единовременных затрат на научные исследования и разработки, но предлагают высокий доход в ближайшей перспективе. Формирование специализированного портфеля означает вложение средств в специальные финансовые инструменты срочного рынка, иными словами в различного рода производные ценные бумаги.

Слайд 33Комбинированный портфель состоит как из ценных бумаг инновационных компаний, так и производных ценных бумаг. То есть здесь инвестор стремиться не только получить высокие доходы от вложения в рисковые ценные бумаги, но и несколько обезопасить себя от возможных изменений на рынке, приобретая опционы, фьючерсы, варранты и т. д.

Слайд 34VIII. По территориальному признаку: Портфель отечественных ценных бумаг; Портфель иностранных ценных бумаг; Региональные и отраслевые портфели. Портфель отечественных ценных бумаг состоит из ценных бумаг компаний, банков Казахстана, а также государственных ценных бумаг РК.

Слайд 35Портфель иностранных ценных бумаг предусматривает вложение средств в ценные бумаги иностранных эмитентов. Региональные и отраслевые портфели включают ценные бумаги, выпускаемые отдельными субъектами и местными органами власти (облигации муниципальных займов), а также частными компаниями, либо ценные бумаги корпораций, участвующих в данной отрасли экономики и обеспечивающих высокую доходность по ним.

Слайд 36IX. В зависимости от возможности конвертации: Конвертируемые портфели; Неконвертируемые портфели.

Слайд 37Конвертируемые портфели состоят из конвертируемых и привилегированных акций и облигаций, которые могут быть обменены на установленное количество обыкновенных акций по фиксированной цене в определенный момент времени, когда может быть осуществлен обмен. При активном рынке — «рынке быка» это дает возможность получить дополнительный доход. Неконвертируемые портфели состоят из обычных ценных бумаг, которые не подвергаются никакому обмену на другие ценные бумаги.

Слайд 38X. В зависимости от возможности изменения денежного выражения портфеля: Пополняемый портфель; Отзываемый портфель. Пополняемый портфель предполагает возможность увеличивать денежное выражение портфеля за счет внешних источников, не являющихся следствием прироста первоначально вложенной денежной массы.

Слайд 39Отзываемый портфель – портфель, предполагающий возможность изымать часть денежных средств из портфеля. В свою очередь пополняемые и отзываемые портфели могут быть регулярными и нерегулярными. Пополняемый портфель является регулярным, если имеется утвержденный сторонами график поступления дополнительных средств, и нерегулярным, если подобного графика не установлено, а пополнение или изъятие средств из портфеля происходит время от времени.

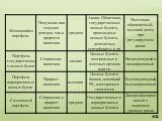

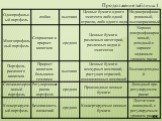

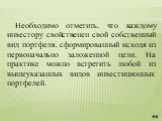

Слайд 404. Портфель ценных бумаг с учетом состава, риска и целей Таблица 1 - Структура портфелей ценных бумаг с учетом состава, риска и целей

Слайд 41Продолжение таблицы 1

Слайд 42

Слайд 43

Слайд 44

Слайд 45Необходимо отметить, что каждому инвестору свойственен свой собственный вид портфеля, сформированный исходя из первоначально заложенной цели. На практике можно встретить любой из вышеуказанных видов инвестиционных портфелей.

Слайд 46Вид инвестиционного портфеля будет зависеть от: Изначальной цели формирования портфеля; Предпочтений инвестора; Условий, сложившихся в данный момент на рынке; Особенностей осуществляемой инвестором основной деятельности.

Слайд 47Однако все эти портфели еще должны быть сформированы, а для этого должна быть проделана огромная работа по выбору механизма формирования выбранного вида портфеля. В него необходимо набрать конкретные финансовые инструменты, провести анализ будущего портфеля, рассчитать вероятность получения желаемого уровня доходности и риска, а также соответствие целей, которые ставил перед собой инвестор в начале сформированному инвестиционному портфелю.

Слайд 48Занимаясь инвестициями, необходимо выработать определенную политику своих действий, определить основные цели инвестирования, состав инвестиционного портфеля, приемлемые виды ценных бумаг, качество бумаги, диверсификацию портфеля и т.д. А совокупность методов и приемов данной политики будет представлять собой механизм, с помощью которого будет сформирован портфель.