Слайд 1ИНВЕСТИЦИИ: СУЩНОСТЬ, КЛАССИФИКАЦИЯ

Под инвестициями понимают вложения капитала в любом виде в объекты предпринимательской и других видов деятельности с целью получения прибыли и (или) социального эффекта. Основное свойство всех инвестиций: жертвуя чем-либо, обладающим какой-либо стоимостью (ценностью) сейчас, мы ожидаем извлечь из этого выгоду в будущем.

Слайд 2По экономической сути реализованные инвестиции представляют собой единовременные затраты, направленные на расширенное воспроизводство производственных ресурсов предприятия (основных и оборотных средств, обучение и повышение квалификации персонала), на увеличение его реального капитала. В этом смысле инвестиции – это вложения в активы предприятия.

В качестве инвестиций может использоваться следующее имущество и права: • денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги; • движимое и недвижимое имущество (здания, сооружения, оборудование и другие материальные ценности); • имущественные права, вытекающие из авторского права, права промышленной собственности, товарные знаки и знаки обслуживания, «ноу-хау» и другие интеллектуальные ценности; • права пользования землей или другими природными ресурсами.

Слайд 3Классификация инвестиций

Исходя из особенностей объектов инвестирования, инвестиции классифицируются на реальные, финансовые, интеллектуальные. Реальные – инвестиции в конкретный тип материальных объектов, например в оборудование с целью увеличения реального капитала предприятия. Реальными инвестициями являются капитальные вложения (долговременные вложения в расширенное воспроизводство капитала - новое строительство, расширение действующих производств, реконструкция, техническое перевооружение). Финансовые (портфельные) – инвестиции в ценные бумаги, в приобретение облигаций, акций, долей, паев. Интеллектуальные – инвестиции в образование, подготовку и повышение квалификации персонала, в объекты интеллектуальной собственности.

Слайд 4По цели инвестирования различают инвестиции: 1) обязательные, необходимые для продолжения деятельности предприятия; 2) направленные на снижение издержек и таким образом связанные с поддержанием конкурентоспособности, совершенствованием технологии, повышением качества товаров и услуг; 3) направленные на расширение и обновление предприятия – связаны с заменой и модернизацией устаревших и строительством новых объектов; 4) по освоению новых товаров, услуг и рынков – связаны с диверсификацией производства, развитием сервисных сетей, новых каналов продвижения товаров (услуг) на рынок; 5) по покупке нематериальных активов через договор комплексной предпринимательской лицензии (франчайзинг), предусматривающий передачу за вознаграждение прав на пользование объектами интеллектуальной собственности; 6) по приобретению финансовых активов – направлены на образование финансовых альянсов, объединений, холдингов с целью расширения рынков сбыта и получения новых источников финансовых ресурсов.

Слайд 5Классификация инвестций по источникам

собственные финансовые ресурсы предприятия (прибыль, амортизационные отчисления) заемные финансовые средства (кредиты, займы); лизинговые, бюджетные, - средства государственного бюджета денежные средства, централизуемые объединениями предприятий; средства внебюджетных фондов; иностранные инвестиции, международные.

Слайд 6По участию предприятия в процессе инвестирования выделяют инвестиции прямые, которые предполагают непосредственное участие инвестора в инвестиционном процессе, и непрямые (опосредованные через специальные фонды и специализированные финансовые организации). По периоду осуществления: кратко- и долгосрочные инвестиции. По степени риска различают инвестиции безрисковые и рисковые, в том числе венчурные.

Слайд 7капитальные вложения по направлениям использования

новое строительство, расширение действующих предприятий, реконструкция, техническое перевооружение.

Слайд 8по формам собственности (особое внимание уделяя привлечению частных инвестиций); по субъектам инвестирования, т.е. по тому, кто является инициатором инвестиционной деятельности (государство, частные лица); по видам рынка вложения (финансовый рынок, производственный).

Слайд 9Инвестиционная деятельность предприятия

Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные фонды, оборотные средства, ценные бумаги, права на интеллектуальную собственность, имущественные права, другие объекты собственности, а субъектами – инвесторы, в качестве которых могут выступать юридические лица, граждане, в том числе иностранные, а также иностранные представители.

Слайд 10Инвестиционная стратегия предприятия представляет собой разработку и обоснование системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения. Инвестиционная стратегия предприятия разрабатывается на долгосрочный период (3, 5, 7 и более лет), но включает и среднесрочные цели (1-2 года), и краткосрочные (до 1 года), на основе которых вырабатываются конкретные управленческие решения для формирования инвестиционного портфеля и реализации инвестиционных программ и проектов. Инвестиционный портфель формируется с учетом направлений инвестиционной стратегии и реализует стратегические задания среднесрочного периода. Формирование инвестиционного портфеля представляет собой поиск, оценку и отбор инвестиционных проектов исходя из возможностей и целей предприятия, т.е. из общей экономической стратегии развития предприятия. Прорабатываются возможные сроки и объемы реализации отдельных инвестиционных программ и проектов с учетом конкретизации решений в краткосрочном периоде.

Слайд 11Инвестиционный процесс состоит из следующих основных фаз: определение объекта инвестирования, обоснование источников финансирования капитальных вложений, контроль за использованием средств и реализацией намеченных мероприятий. Инвестирование как долгосрочное вложение капитала требует разработки программы, оценивающей обоснованность поставленных целей, возможность привлечения инвестиций и получение запланированного эффекта. Такая программа называется инвестиционным проектом.

Слайд 12Стадии инвестиционного проекта

ИНВЕСТИЦИОННЫЙ ПРОЕКТ– это целенаправленное, заранее обоснованное и запланированное создание, изменение (в том числе модернизация), объекта, продукта, предприятия, системы, решение проблемы. выделяют, как правило, три основные стадии инвестиционного проекта. Прединвестиционная стадия включает маркетинговые исследования, анализ влияния экономических, технологических, социальных, политических и других факторов. Проводится технико-экономическое обоснование проекта, анализ инвестиционных возможностей предприятия. На инвестиционной стадии проекта осуществляют более детальные проектно-конструкторские разработки, закупки, поставки, заключают дополнительные контракты и выполняют другие работы, которые должны закончиться приемкой и сдачей проекта в эксплуатацию. Эксплуатационная стадия проекта включает проверку и приемку объекта, подготовку производства (в том числе работы по подбору и подготовке соответствующих специалистов), а также процесс эксплуатации объекта.

Слайд 13Методы оценки эффективности инвестиционных проектов

Оценку инвестиционных проектов, сравнение вариантов и выбор наилучшего из них производят с использованием следующих показателей: чистый дисконтированный доход (интегральный эффект), индекс доходности; внутренняя норма доходности, срок окупаемости инвестиций (простой срок окупаемости; динамический срок окупаемости) другие показатели, отражающие интересы участников или специфику проекта.

Слайд 14Экономический смысл обоснования инвестиций

При экономической оценке эффективности инвестиционных проектов возникает необходимость соизмерения денежных средств, получаемых и выплачиваемых в различный момент времени. При оценке эффективности инвестиционных проектов необходимо привести указанные показатели к стоимости в момент сравнения, так как денежные поступления и затраты в различные временные периоды неравнозначны, а именно: доход, полученный в более ранний период, имеет большую стоимость, чем такой же доход, полученный в более поздний период; затраты, произведенные в более ранний период, имеют большую стоимость, чем те же затраты в более поздний период.

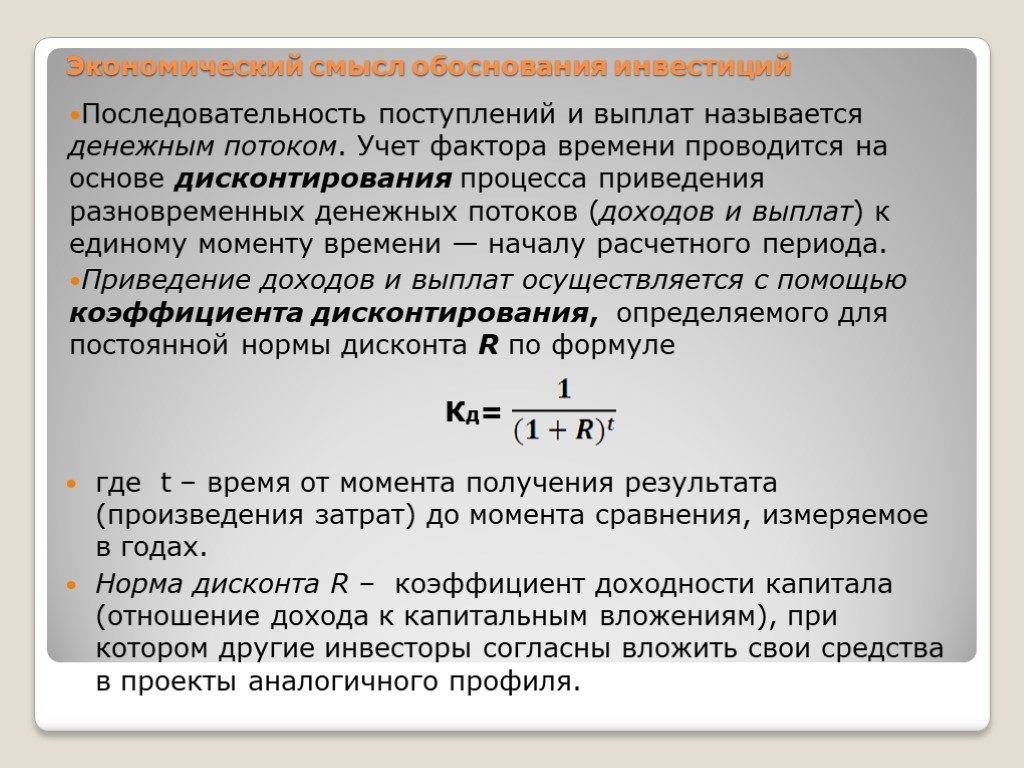

Слайд 15Последовательность поступлений и выплат называется денежным потоком. Учет фактора времени проводится на основе дисконтирования процесса приведения разновременных денежных потоков (доходов и выплат) к единому моменту времени — началу расчетного периода. Приведение доходов и выплат осуществляется с помощью коэффициента дисконтирования, определяемого для постоянной нормы дисконта R по формуле Кд= где t – время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах. Норма дисконта R – коэффициент доходности капитала (отношение дохода к капитальным вложениям), при котором другие инвесторы согласны вложить свои средства в проекты аналогичного профиля.

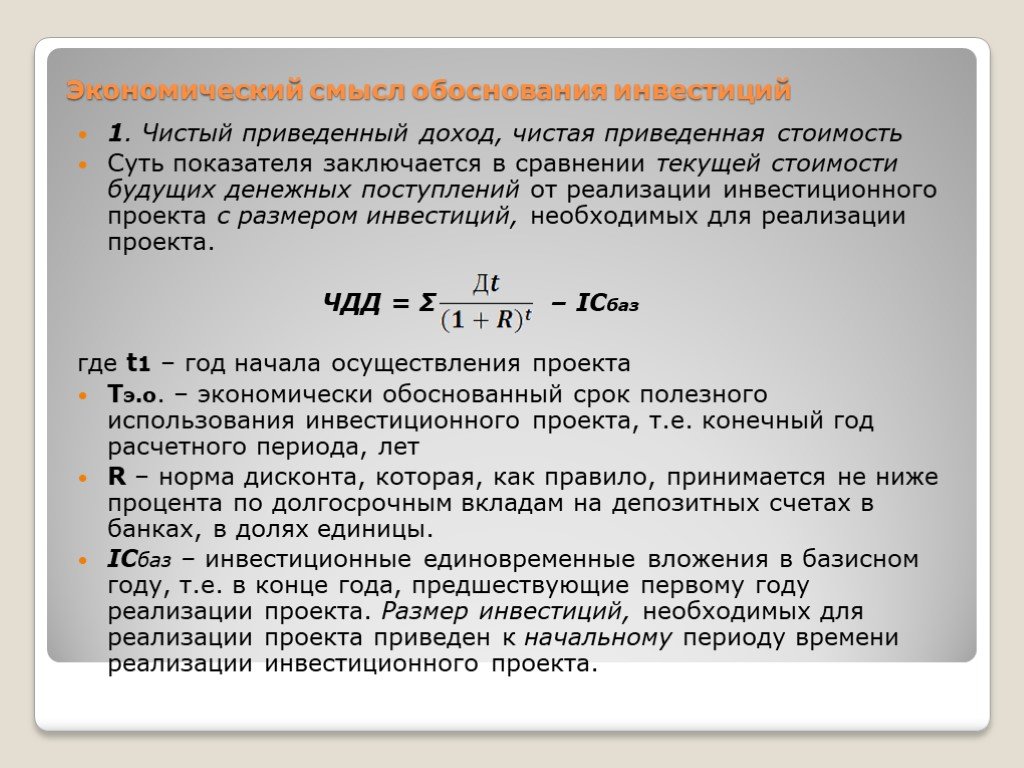

Слайд 161. Чистый приведенный доход, чистая приведенная стоимость Суть показателя заключается в сравнении текущей стоимости будущих денежных поступлений от реализации инвестиционного проекта с размером инвестиций, необходимых для реализации проекта. ЧДД = Σ – ICбаз где t1 – год начала осуществления проекта Тэ.о. – экономически обоснованный срок полезного использования инвестиционного проекта, т.е. конечный год расчетного периода, лет R – норма дисконта, которая, как правило, принимается не ниже процента по долгосрочным вкладам на депозитных счетах в банках, в долях единицы. ICбаз – инвестиционные единовременные вложения в базисном году, т.е. в конце года, предшествующие первому году реализации проекта. Размер инвестиций, необходимых для реализации проекта приведен к начальному периоду времени реализации инвестиционного проекта.

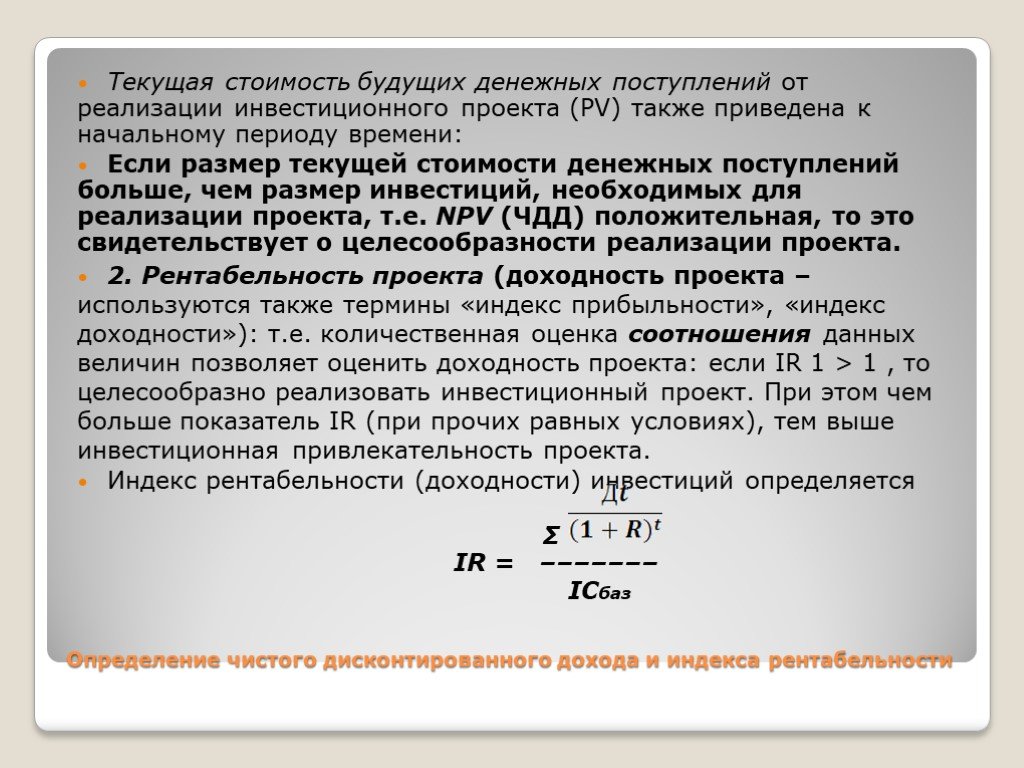

Слайд 17Определение чистого дисконтированного дохода и индекса рентабельности

Текущая стоимость будущих денежных поступлений от реализации инвестиционного проекта (PV) также приведена к начальному периоду времени: Если размер текущей стоимости денежных поступлений больше, чем размер инвестиций, необходимых для реализации проекта, т.е. NPV (ЧДД) положительная, то это свидетельствует о целесообразности реализации проекта. 2. Рентабельность проекта (доходность проекта – используются также термины «индекс прибыльности», «индекс доходности»): т.е. количественная оценка соотношения данных величин позволяет оценить доходность проекта: если IR 1 > 1 , то целесообразно реализовать инвестиционный проект. При этом чем больше показатель IR (при прочих равных условиях), тем выше инвестиционная привлекательность проекта. Индекс рентабельности (доходности) инвестиций определяется Σ IR = ––––––– ICбаз

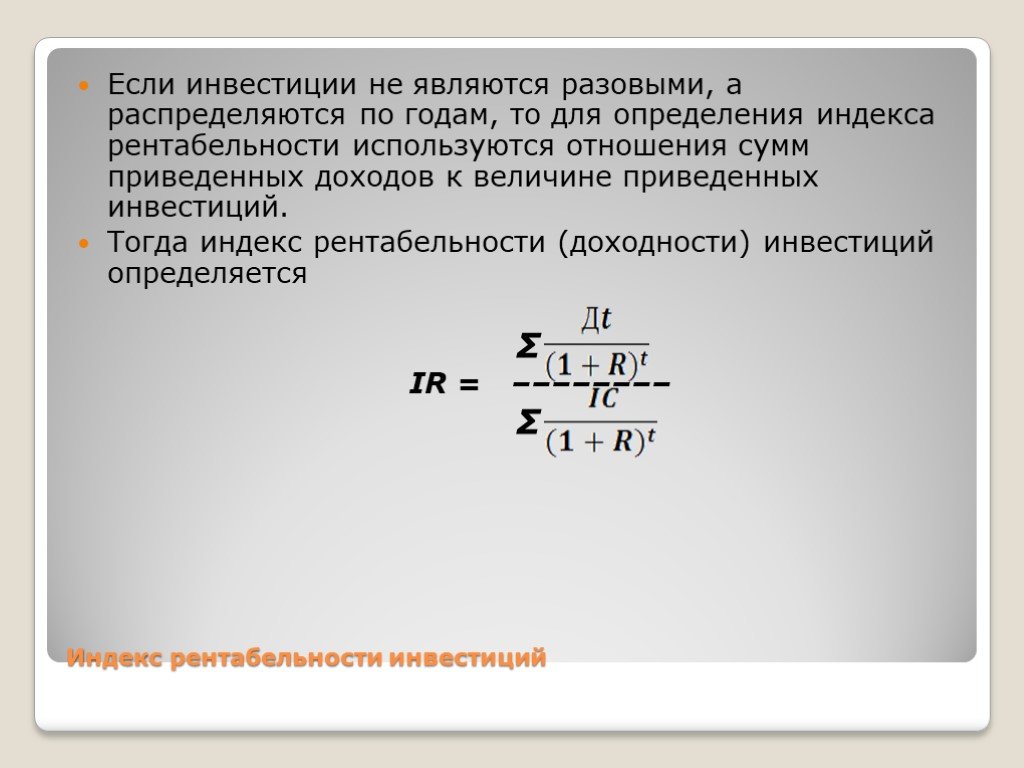

Слайд 18Индекс рентабельности инвестиций

Если инвестиции не являются разовыми, а распределяются по годам, то для определения индекса рентабельности используются отношения сумм приведенных доходов к величине приведенных инвестиций. Тогда индекс рентабельности (доходности) инвестиций определяется Σ IR = –––––––– Σ

Слайд 19Внутренняя норма доходности и срок окупаемости

3. Внутренняя норма доходности (внутренняя норма рентабельности) Норма дисконта, приводящая чистый доход и инвестиционные издержки к одному моменту времени, при котором они равны, является внутренней нормой рентабельности. Иначе говоря, ВНД можно назвать проверочным дисконтом, при котором отдача от инвестиционного проекта равна первоначальным инвестициям в проект. 4. При оценке эффективности инвестиционных проектов используют и такой показатель, как срок окупаемости, или период окупаемости. Суть этого показателя заключается в расчете продолжительности периода времени, необходимого для возврата вложенных средств за счет доходов, полученных от реализации инвестиционного проекта: т.е. из суммы первоначальных инвестиций нарастающим итогом вычитают денежные поступления до тех пор, пока разность не станет равной нулю. Срок окупаемости с учетом дисконтирования – период времени, необходимый для того, чтобы текущая (дисконтированная) стоимость будущих денежных потоков сравнялась с первоначальными инвестициями.

Слайд 20При выборе эффективного инвестиционного проекта необходимо помнить:

• чистая приведенная стоимость (чистый дисконтированный доход) – должна быть больше нуля; • чем больше ЧДД при прочих равных условиях, тем предпочтительнее проект; • индекс доходности инвестиций – (рентабельность проекта, доходность проекта) должен быть больше единицы, и чем он выше, тем предпочтительнее инвестиционный проект; • внутренняя норма доходности – (внутренняя норма рентабельности или внутренняя норма прибыли) должна быть больше нормы дисконта или банковской ставки по кредиту; • срок окупаемости – (период окупаемости) должен быть меньше нормативного; при прочих равных условиях чем он меньше, тем привлекательнее проект.

Слайд 21Структура и содержание бизнес-плана инвестиционного проекта

Резюме Характеристика предприятия и стратегия его развития Описание продукции (услуги) Анализ рынков сбыта. Стратегия маркетинга Производственный план Организационный план План реализации проекта Инвестиционный план Прогнозирование финансово-хозяйственной деятельности Показатели эффективности проекта Юридический план Информация о разработчиках бизнес-плана

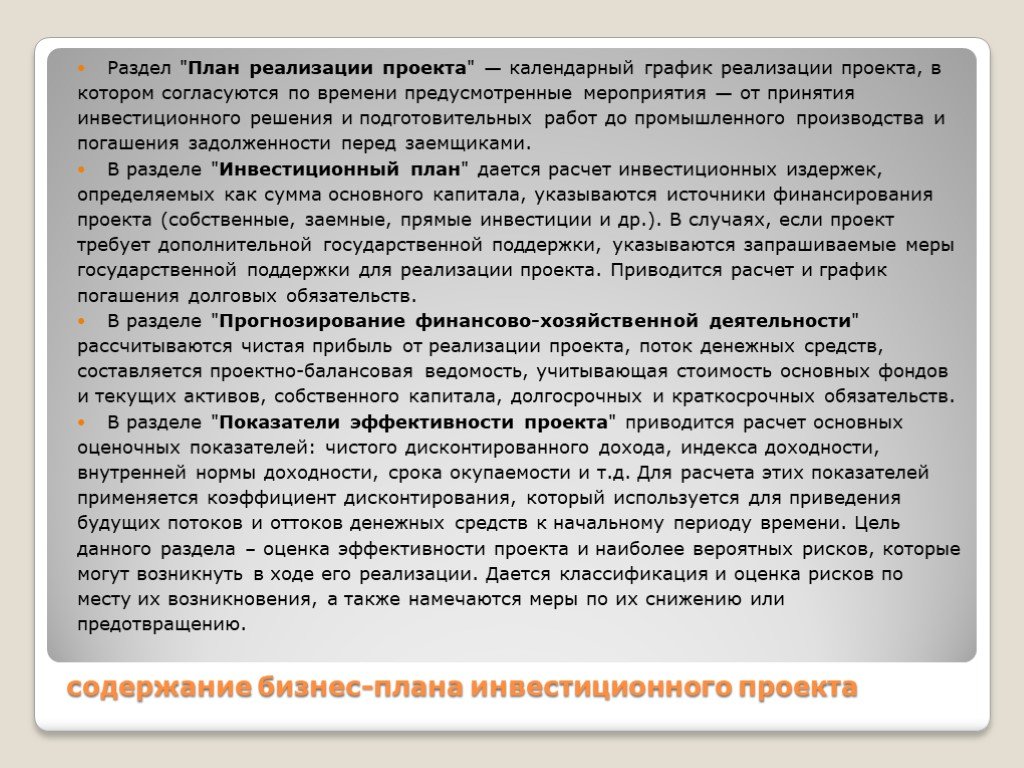

Слайд 22содержание бизнес-плана инвестиционного проекта

Раздел "План реализации проекта" — календарный график реализации проекта, в котором согласуются по времени предусмотренные мероприятия — от принятия инвестиционного решения и подготовительных работ до промышленного производства и погашения задолженности перед заемщиками. В разделе "Инвестиционный план" дается расчет инвестиционных издержек, определяемых как сумма основного капитала, указываются источники финансирования проекта (собственные, заемные, прямые инвестиции и др.). В случаях, если проект требует дополнительной государственной поддержки, указываются запрашиваемые меры государственной поддержки для реализации проекта. Приводится расчет и график погашения долговых обязательств. В разделе "Прогнозирование финансово-хозяйственной деятельности" рассчитываются чистая прибыль от реализации проекта, поток денежных средств, составляется проектно-балансовая ведомость, учитывающая стоимость основных фондов и текущих активов, собственного капитала, долгосрочных и краткосрочных обязательств. В разделе "Показатели эффективности проекта" приводится расчет основных оценочных показателей: чистого дисконтированного дохода, индекса доходности, внутренней нормы доходности, срока окупаемости и т.д. Для расчета этих показателей применяется коэффициент дисконтирования, который используется для приведения будущих потоков и оттоков денежных средств к начальному периоду времени. Цель данного раздела – оценка эффективности проекта и наиболее вероятных рисков, которые могут возникнуть в ходе его реализации. Дается классификация и оценка рисков по месту их возникновения, а также намечаются меры по их снижению или предотвращению.

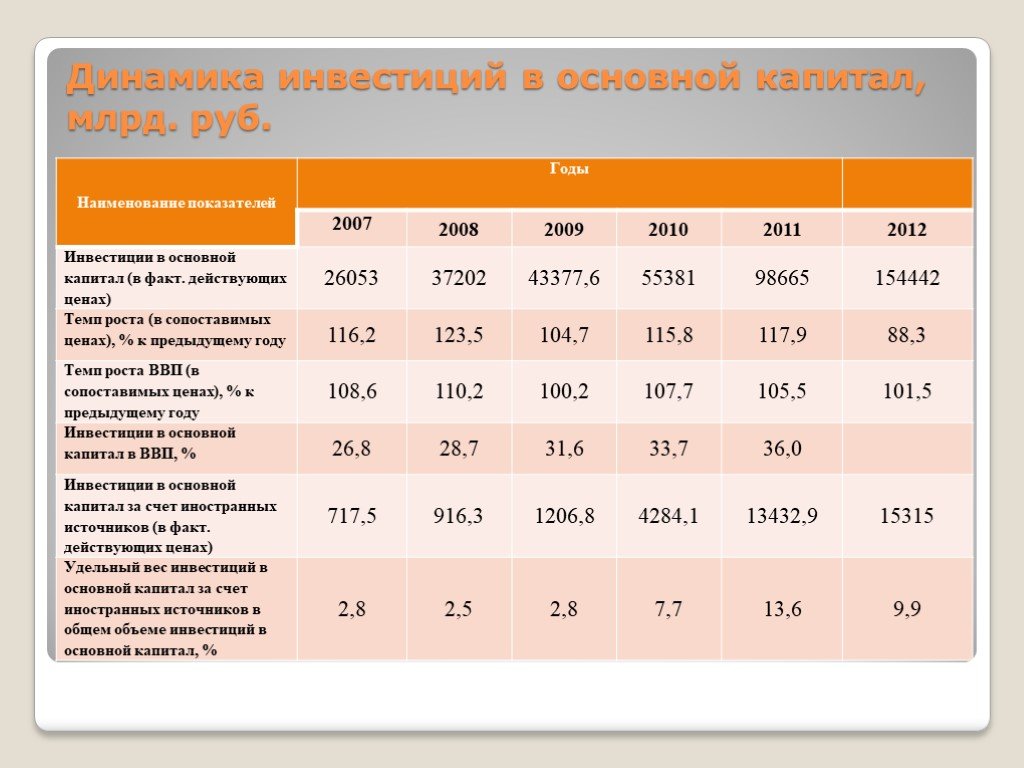

Слайд 23Динамика инвестиций в основной капитал, млрд. руб.

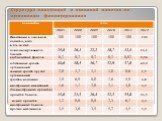

Слайд 24Структура инвестиций в основной капитал по источникам инвестирования (экономическая деятельность кроме жилищного строительства), %

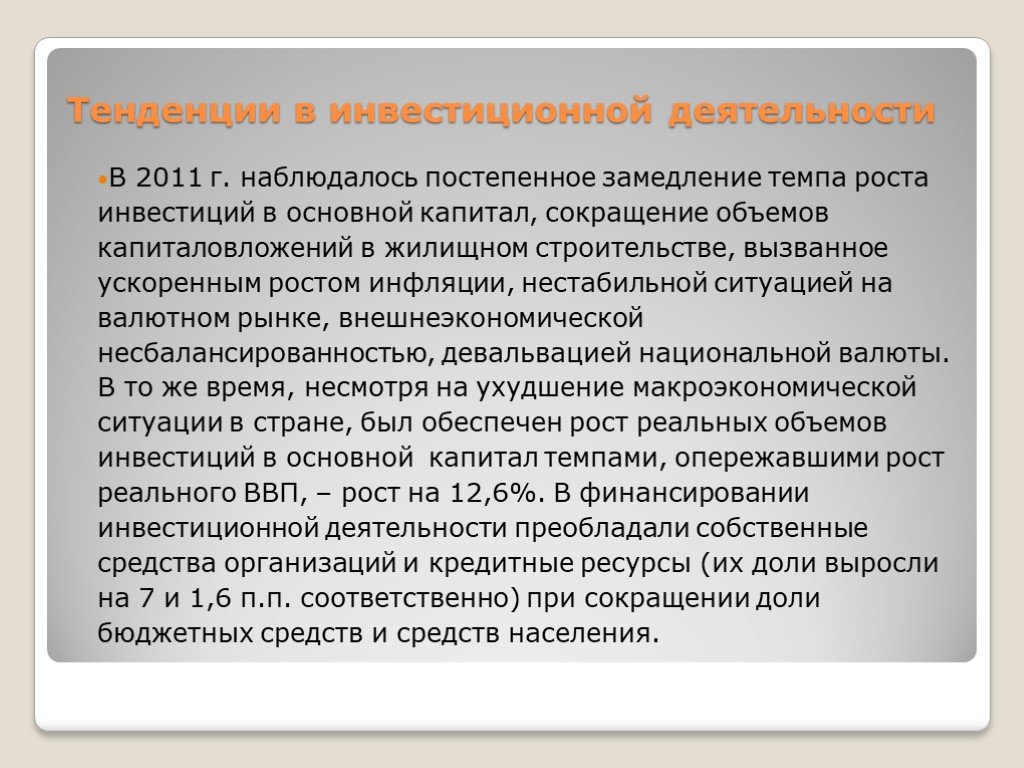

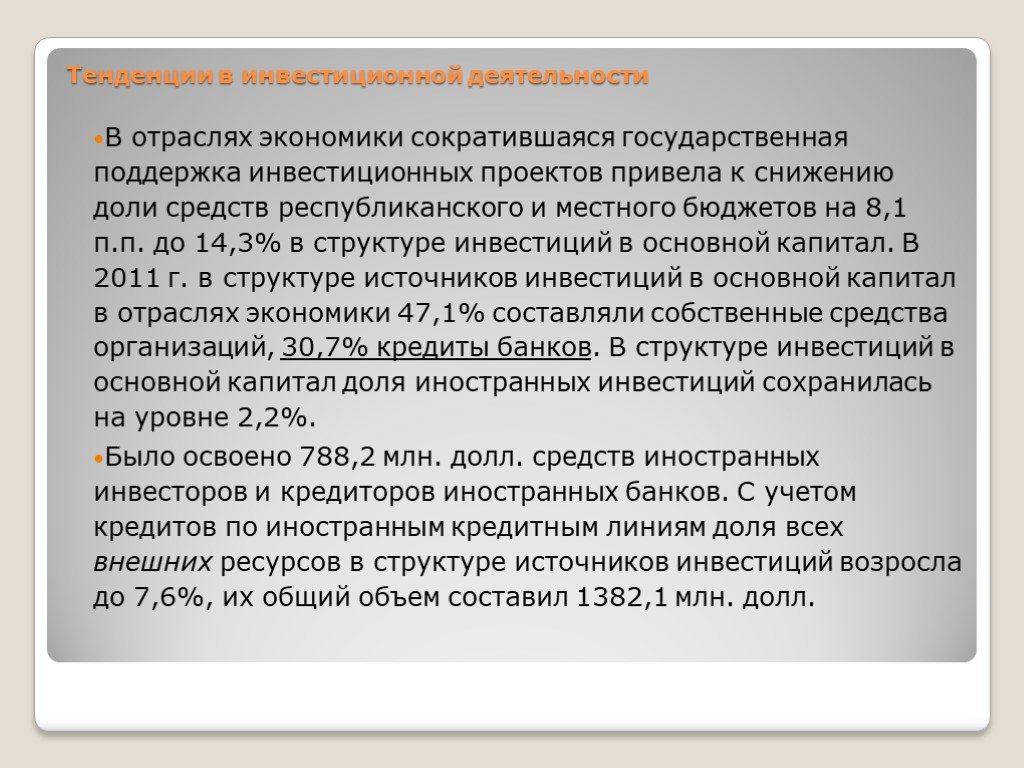

Слайд 25Тенденции в инвестиционной деятельности

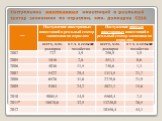

В 2011 г. наблюдалось постепенное замедление темпа роста инвестиций в основной капитал, сокращение объемов капиталовложений в жилищном строительстве, вызванное ускоренным ростом инфляции, нестабильной ситуацией на валютном рынке, внешнеэкономической несбалансированностью, девальвацией национальной валюты. В то же время, несмотря на ухудшение макроэкономической ситуации в стране, был обеспечен рост реальных объемов инвестиций в основной капитал темпами, опережавшими рост реального ВВП, – рост на 12,6%. В финансировании инвестиционной деятельности преобладали собственные средства организаций и кредитные ресурсы (их доли выросли на 7 и 1,6 п.п. соответственно) при сокращении доли бюджетных средств и средств населения.

Слайд 26В отраслях экономики сократившаяся государственная поддержка инвестиционных проектов привела к снижению доли средств республиканского и местного бюджетов на 8,1 п.п. до 14,3% в структуре инвестиций в основной капитал. В 2011 г. в структуре источников инвестиций в основной капитал в отраслях экономики 47,1% составляли собственные средства организаций, 30,7% кредиты банков. В структуре инвестиций в основной капитал доля иностранных инвестиций сохранилась на уровне 2,2%. Было освоено 788,2 млн. долл. средств иностранных инвесторов и кредиторов иностранных банков. С учетом кредитов по иностранным кредитным линиям доля всех внешних ресурсов в структуре источников инвестиций возросла до 7,6%, их общий объем составил 1382,1 млн. долл.

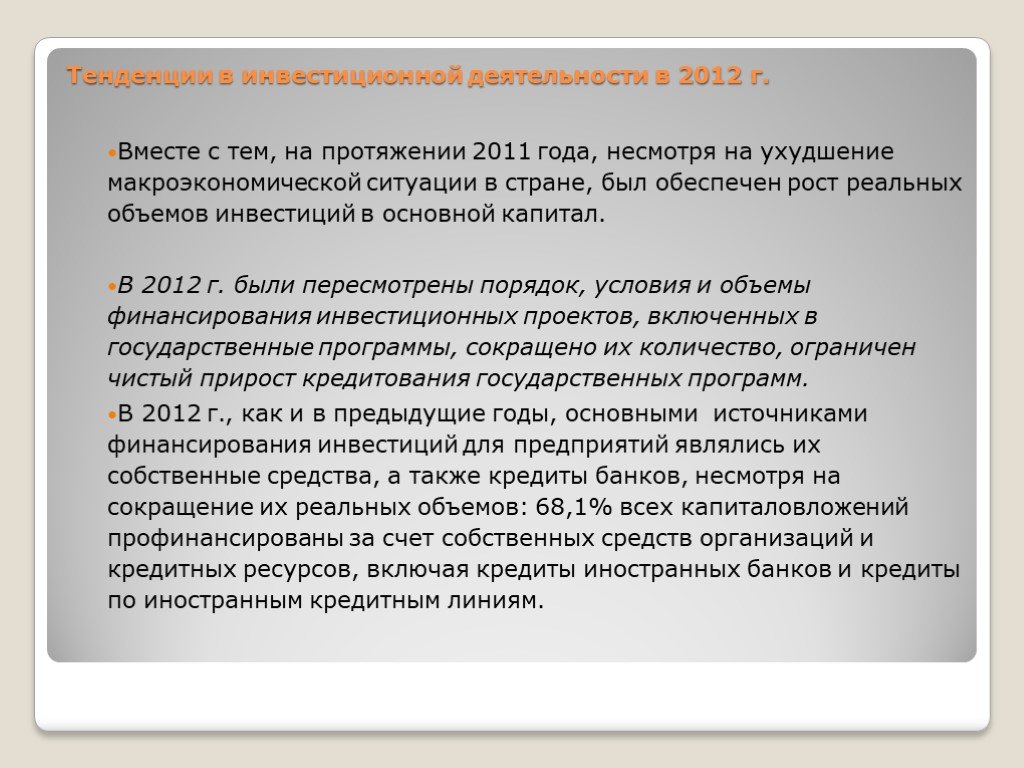

Слайд 27Тенденции в инвестиционной деятельности в 2012 г.

Вместе с тем, на протяжении 2011 года, несмотря на ухудшение макроэкономической ситуации в стране, был обеспечен рост реальных объемов инвестиций в основной капитал. В 2012 г. были пересмотрены порядок, условия и объемы финансирования инвестиционных проектов, включенных в государственные программы, сокращено их количество, ограничен чистый прирост кредитования государственных программ. В 2012 г., как и в предыдущие годы, основными источниками финансирования инвестиций для предприятий являлись их собственные средства, а также кредиты банков, несмотря на сокращение их реальных объемов: 68,1% всех капиталовложений профинансированы за счет собственных средств организаций и кредитных ресурсов, включая кредиты иностранных банков и кредиты по иностранным кредитным линиям.

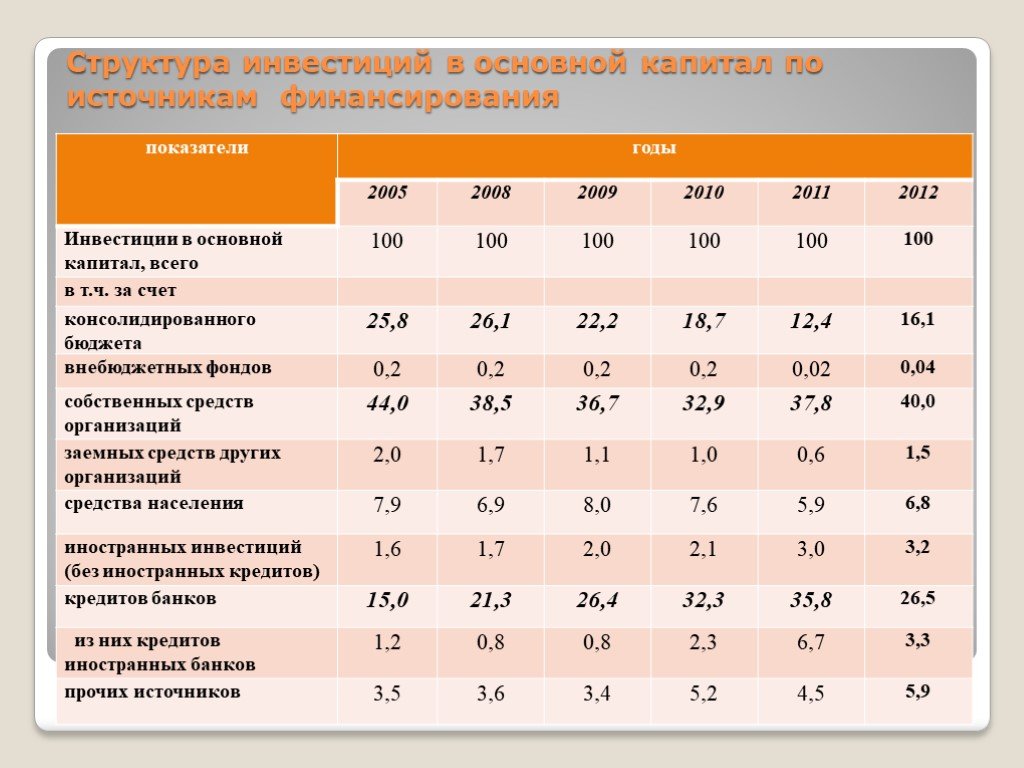

Слайд 28Структура инвестиций в основной капитал по источникам финансирования

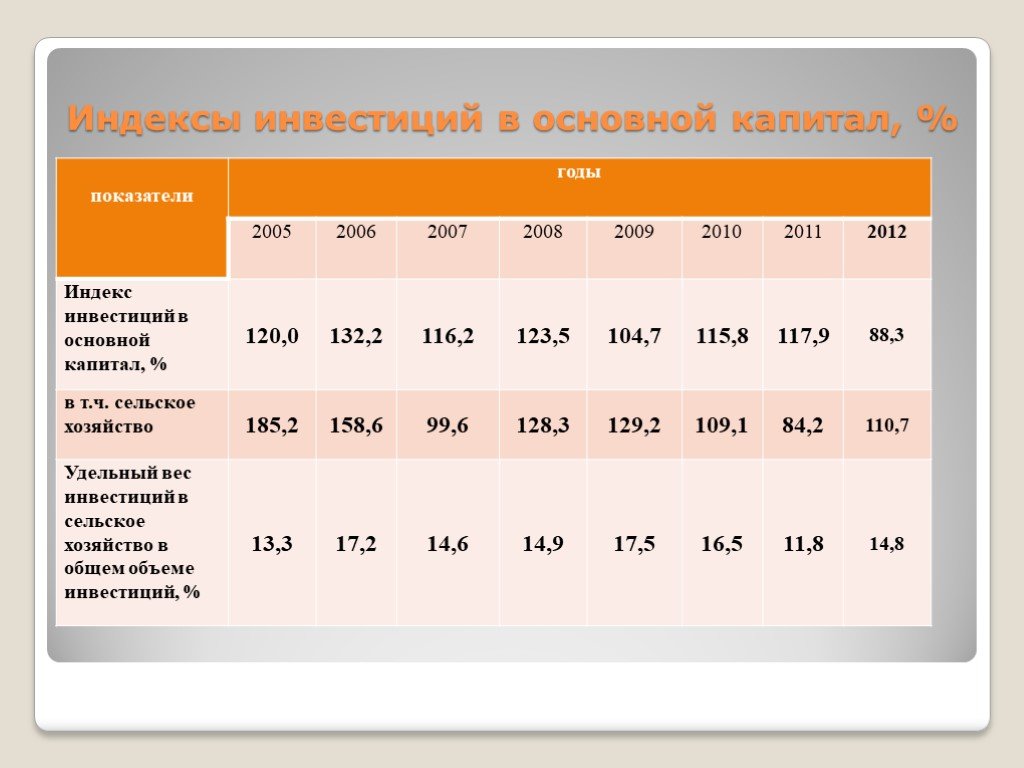

Слайд 29Индексы инвестиций в основной капитал, %

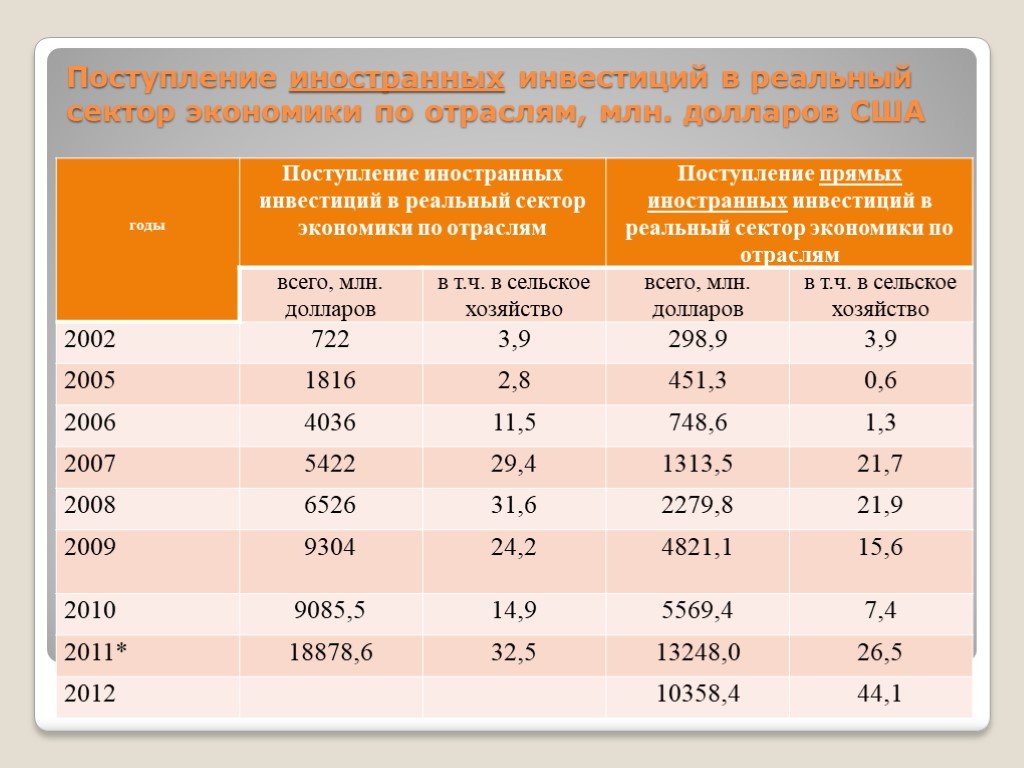

Слайд 30Поступление иностранных инвестиций в реальный сектор экономики по отраслям, млн. долларов США

Слайд 31Инвестиции в основной капитал, направленные на развитие сельского хозяйства, по источникам финансирования в фактических ценах в 2012 году, млрд. руб.

Слайд 32Топ-10 2011 года стран-доноров ПИИ в Республику Беларусь: Россия 54%, Великобритания 30,4%, Украина 4,2%, Кипр 2,6% , Италия 1,5%, Германия 1,1%, США 0,8%, Литва 0,7%, Нидерланды 0,6%, Польша 0,6%.

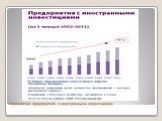

Слайд 33Количество предприятий с иностранными инвестициями

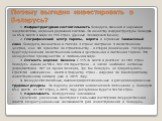

Слайд 34Почему выгодно инвестировать в Беларусь?

1. Инфраструктурная состоятельность Беларуси, мощная и надежная энергосистема, хорошая дорожная система. По качеству инфраструктуры Беларусь на 65-м месте в мире из 155 стран. (Данные Всемирного банка). 2. Географический центр Европы, ворота в огромный Таможенный союз Беларуси, Казахстана и России. В стране построено 9 логистических центров, еще 40 проектов по строительству – в стадии реализации. Республика будет крупнейшим логистическим хабом в Центральной и Восточной Европе. Это конкурентное преимущество в глобальном мире. 3. Легкость ведения бизнеса. С 115-го места в рейтинге из 183 стран Беларусь вышла на 58-е. Все эти годы страна – в числе наиболее активных реформаторов. Нет ни одной позиции, где бы Беларусь не продвинулась. Стратегия амбициозна – войти в тридцатку стран – лидеров по благоприятному инвестиционному климату уже в 2015 году. 4. Конкурентоспособные, высокопрофессиональные и дисциплинированные трудовые ресурсы. По индексу развития человеческого потенциала у Беларуси 65-е место из 187 стран, к 2015 году республика будет в топ-50 стран. 5. Наукоемкость белорусской экономики. Сочетание указанных факторов с сильными институтами государственной власти создает уникальные возможности для инвестирования в Беларусь.

Слайд 35VII Белорусский инвестиционный форум

Более чем 600 участников форума - 70 % - были стратегические инвесторы из крупных компаний, высокотехнологичного бизнеса, иностранных фирм, которые уже активно работают в Беларуси и которым интересна наша страна для вложения своего капитала. На форум прибыли представители транснациональных компаний Bertsch, DSM, Geely, Huawei, Hyundai, KRKA, Kronospan, Mitsubishi, Mitsui, NEC, Sanofi-Aventis, Unilever, ZTE, а также крупнейших финансовых институтов мира – Qatar Holding, Citi Bank, CITIC. По итогам мероприятия подписано 12 протоколов об инвестиционных намерениях. В частности, о создании СП по производству энергетического оборудования между Bertsch Holding GmbH (Австрия) и Министерством энергетики. О создании совместного предприятия по производству сыра типа «моцарелла» договорились AZ Servise (Италия) и ЗАО «Росич». О строительстве на территории СЭЗ «Могилев» завода по производству древесных плит подписан протокол о намерениях между ООО «Кроноспан Холдингс Ист Лимитед» (Кипр) и Министерством экономики. Заключили меморандум о производстве оборудования по очистке воды Culligan Italiana (Италия), United Investment Соrporation Ltd. (Великобритания) и ИООО «Каллиган Бел».

Слайд 36Привлекательные условия для инвесторов

за 2 года на треть сокращено число лицензируемых видов деятельности (осталось лишь 90 тыс. лицензиатов из 240 тыс.). Количество лицензируемых видов деятельности будет максимально сокращаться: из существующих сейчас 34 останется 10–15. налогообложение. Действующая в Беларуси ставка налога на прибыль, которая составляет 18%, самая низкая в Таможенном союзе. Работа по совершенствованию инвестиционного климата положительно оценена в мировых рейтингах. Беларусь находится на 58-м месте из 186 стран по легкости ведения бизнеса и входит в тройку стран-лидеров по масштабу реформ. За 2011–2012 годы в экономику поступило 20 млрд. долларов прямых иностранных инвестиций – в 1,5 раза больше, чем за предыдущие 5 лет. зарегистрировать бизнес в республике можно, не выходя из офиса. Сервис в Интернете постоянно доступен. Указом Президента высокотехнологичная продукция, производимая на территории Республики Беларусь, освобождена от налогов. Норма указа распространяется как на действующие, так и на новые предприятия В настоящее время сняты все ограничения по приватизации. Любое предприятие может быть приватизировано, если есть инвестор и его предложения интересны для государства.

Слайд 37Беларусь в исследовании IFC и Всемирного банка "Doing Business-2013" (http://russian.doingbusiness.org/) заняла 58-е место по условиям ведения бизнеса из 185 стран. Доклад "Doing Business-2013" стал 10-м ежегодным исследованием Всемирного банка и Международной финансовой корпорации по ключевым аспектам нормативно-правового регулирования предпринимательской деятельности для национальных компаний.

В "Doing Business-2012", опубликованном в 2011 году Беларусь занимала 69-е место. Вместе с тем, авторы доклада очередной раз пересмотрели методологию определения рейтингов и, в соответствии с новой редакцией прошлогодних показателей, Беларусь в "Doing Business-2012" заняла 60-е место. В "Doing Business-2011" Беларусь, с учетом пересмотра, заняла 91-е место. Отчет "Doing Business-2013", кроме сравнения с другими странами, оценивает прогресс каждой страны относительно себя самой в период с 2005 по 2012 годы. По мнению соавторов отчета, Беларусь является третьей из 185 стран по масштабам реформ за последние 8 лет.

Слайд 38Вывод

Основным направлением инвестиционной политики Беларуси является курс на дальнейшую либерализацию условий хозяйствования, совершенствование правовых механизмов защиты инвестиций, способствующих активизации инвестиционной деятельности, создание равных, недискриминационных условий осуществления инвестиций для всех инвесторов. Определен вектор – это создание новых производств.