Слайд 1НДС в 2011 году. Подготовка отчетности за 9 месяцев 2011 года

Слайд 2ООО «Лекс-Инвест Аудит» www.lexina.ru

Реализация товаров (работ, услуг)

Общее правило – налоговая база при реализации товаров (работ, услуг) определяется исходя из стоимости этих товаров (работ, услуг), согласованной сторонами сделки (т.е. договорной стоимости), но есть ряд исключений: - уплата налога с межценовой разницы; - посредническая деятельность; - реализация товаров на иностранную валюту; - стоимость товаров (работ, услуг), стоимость которых определена в условных единицах.

Слайд 3I. Уплата налога с межценовой разницы

Общее правило - при реализации товаров (имущества) НДС исчисляется исходя из полной их стоимости с применением ставок 18, 10 и 0%. Есть три ситуации, когда налоговая база определяется как разница между ценой реализации и расходами на приобретение реализуемого имущества (налог определяется с применением расчетных ставок 10/110 или 18/118: Реализация имущества, числящегося на балансе по стоимости с учетом НДС; Реализация сельхозпродукции, закупленной у физлиц; Реализация автомобилей, приобретенных у физлиц.

Слайд 41. Реализация имущества, числящегося на балансе по стоимости с учетом НДС

В соответствии с п.3 ст.154 НК РФ при реализации имущества, подлежащего учету по стоимости с учетом уплаченного НДС, налоговая база определяется как разница между ценой реализуемого имущества, определяемой с учетом положений ст.40 НК РФ, с учетом НДС и акцизов, и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок). Изложенное правило определения налоговой базы применяется при реализации любого имущества, числящегося на балансе по стоимости с учетом НДС. НДС в этих случаях исчисляется по расчетной налоговой ставке (10/110 или 18/118) от суммы разницы между фактической ценой реализации имущества (исходя из цены сделки) и его балансовой (остаточной) стоимостью (п.4 ст.164 НК РФ).

Слайд 5Такой порядок исчисления НДС применяется, в частности, при реализации: объектов основных средств, введенных в эксплуатацию законченным капитальным строительством, которые в установленном порядке в соответствии с действовавшим на тот период законодательством принимались на баланс по стоимости с учетом НДС; служебных легковых автомобилей и микроавтобусов, приобретенных до 1 января 2001 г., числящихся на балансе по стоимости с учетом НДС; объектов основных средств и нематериальных активов, использовавшихся при производстве льготируемой продукции, суммы НДС по которым к вычету не принимались, а относились на увеличение их балансовой стоимости; имущества, использовавшегося в деятельности, переведенной на ЕНВД, «входной» НДС по которому в момент приобретения был включен в стоимость этого имущества (письмо Минфина России от 12.07.2010 № 03-11-06/3/102, Постановление ФАС Центрального округа от 28.07.2010 № А62-9050/2009); - иного имущества, по которому «входной» НДС в установленном порядке не был предъявлен к вычету (возмещению из бюджета) в момент приобретения этого имущества, а был включен в его стоимость.

Слайд 6Определение остаточной стоимости имущества

При применении п.З ст.154 НК РФ остаточная стоимость имущества определяется по данным бухгалтерского учета (письмо Минфина России от 09.10.2006 № 03-04-11/120).

Слайд 7В каких случаях необходимо применить п.3 ст. 154 НК РФ

реализации имущества, стоимость (остаточная стоимость с учетом переоценок) которого сформирована исходя из расходов, включающих суммы уплаченного НДС, и расходов, не включающих суммы этого налога (письмо Минфина России от 26.03.2007 № 03-07-05/16).

При приобретении основного средства, которое планируется использовать и для облагаемых, и для не облагаемых НДС операций, часть «входного» НДС по этому основному средству принимается к вычету, а часть включается в его стоимость. (письмо Минфина России от 07.09.2004 № 03-04-11/142)

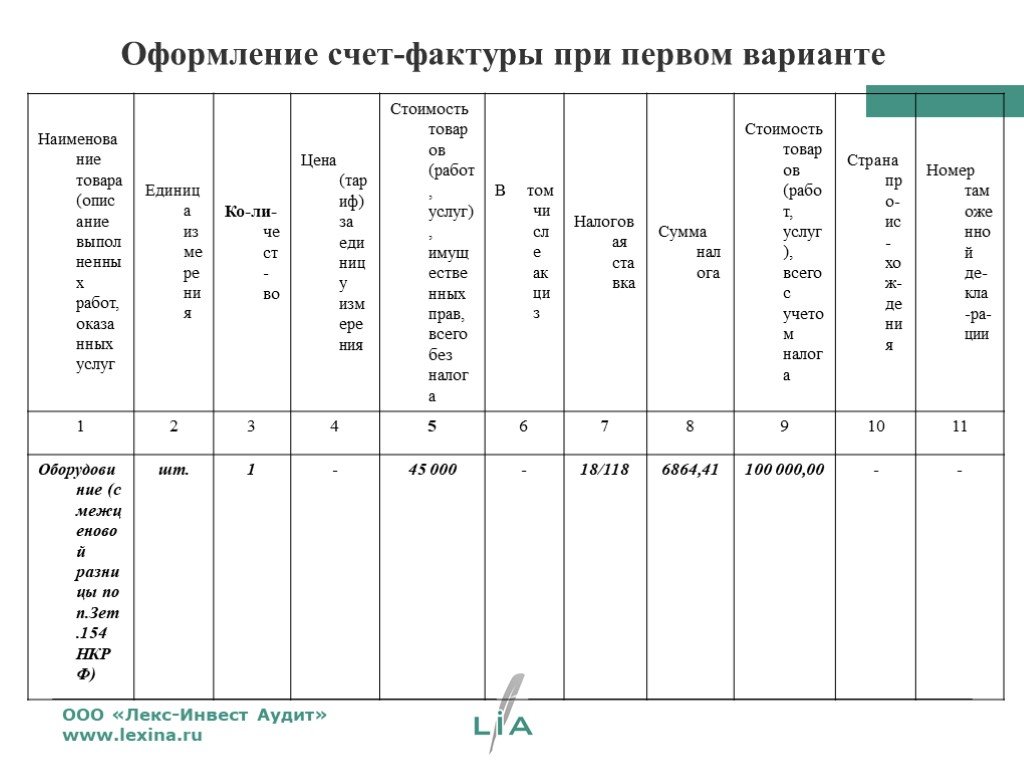

Слайд 8Оформление счет-фактуры при первом варианте

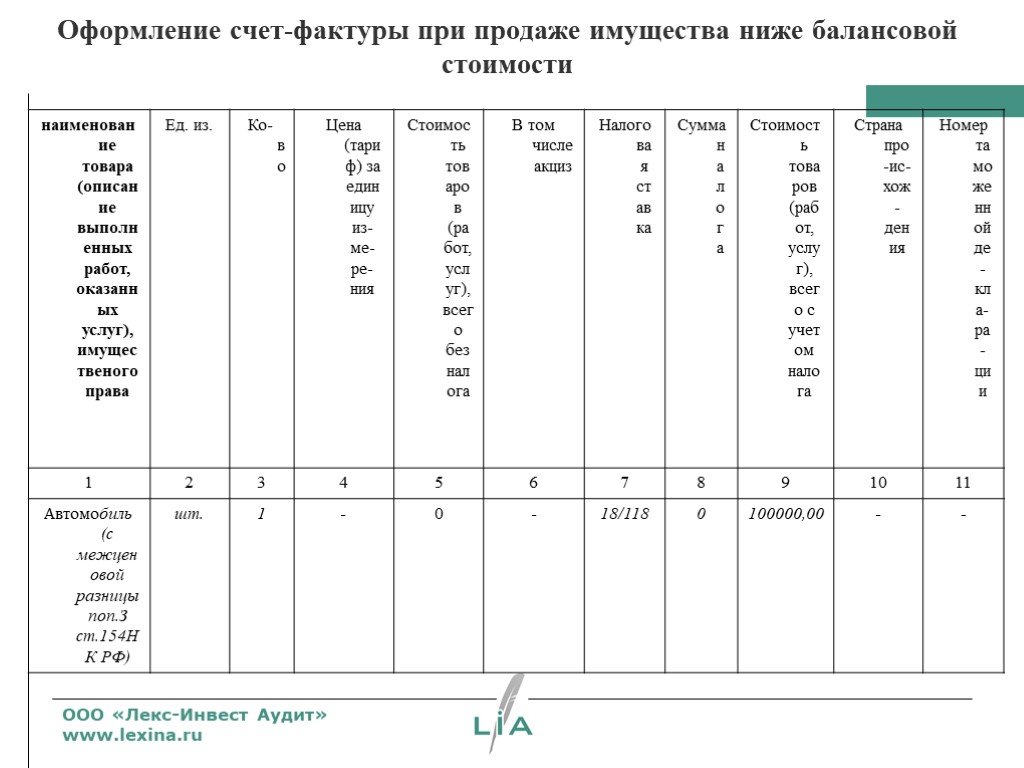

Слайд 9Оформление счет-фактуры при продаже имущества ниже балансовой стоимости

Слайд 10Чтобы воспользоваться нормой, закрепленной в п.3 ст. 154 НК РФ

В организации должны быть документы, подтверждающие тот факт, что стоимость приобретенного имущества включала в себя НДС и этот НДС к вычету не предъявлялся, а на законном основании был включен в стоимость имущества. Такими документами могут быть накладные, счета-фактуры, книги покупок и др. При отсутствии документов, подтверждающих включение налога в стоимость имущества, налоговую базу необходимо определять по общим правилам, т.е. исходя из полной цены реализации

Слайд 11Приобретение имущества у поставщика, не являющимся плательщиком НДС

В данном случаеп.3 ст.154 НК РФ не применяется. Налоговая база будет определяться в соответствии с п.1 ст. 154 НК РФ как полная цена реализации без учета НДС. Ставка НДС будет 18%. Счет-фактура будет оформлена в соответствии с Постановлением Правительства РФ от 2 декабря 2000 г. № 914 «Об утверждении правил ведения….»

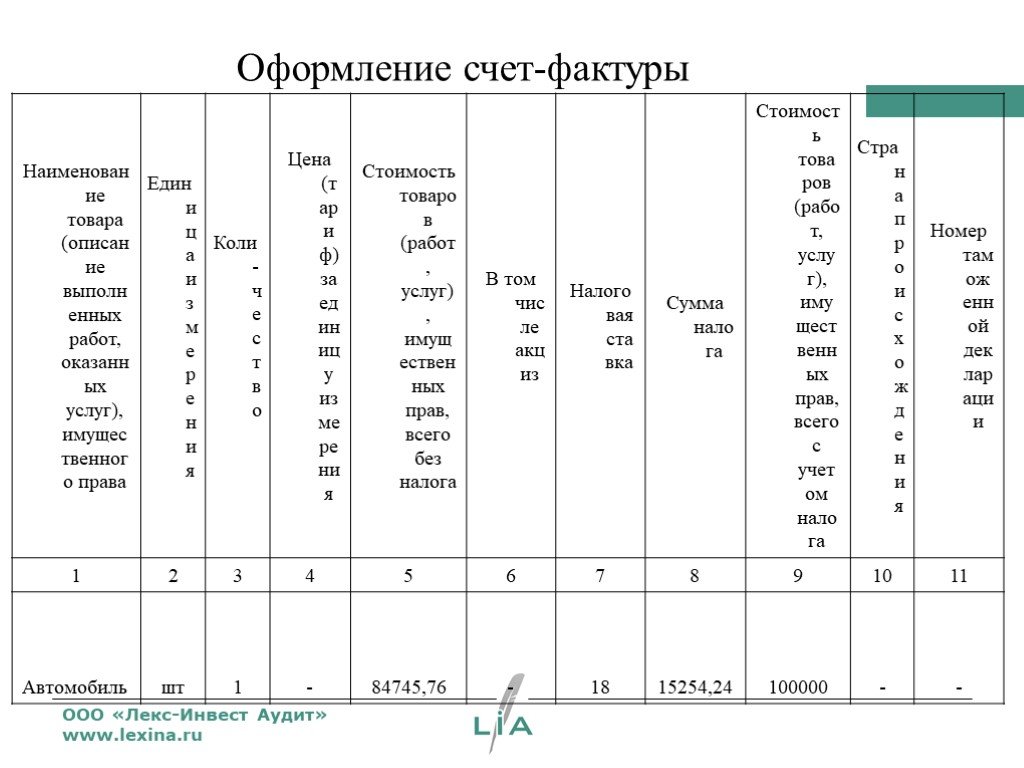

Слайд 12Оформление счет-фактуры

Слайд 132. Реализация сельскохозяйственной продукции, закупленной у физических лиц

При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством Российской Федерации (№383 от 16.05.2001г.), (за исключением подакцизных товаров) налоговая база определяется как разница между ценой, определяемой в соответствии со ст. 40 НК РФ, с учетом налога и ценой приобретения указанной продукции. (п.4 ст. 154 НК РФ)

Слайд 14Если продавец ИП

Если продавец является индивидуальным предпринимателем, но не уплачивает НДС по причине применения специального налогового режима (например упрощенной системы налогообложения) или в связи с применением освобождения от уплаты НДС по статье 145 НК РФ Налоговая база определяется как полная стоимость такой продукции, исчисленная исходя из рыночных цен (п.1 ст.154 НК РФ), а не как межценовая разница; В целях налогообложения под физическими лицами понимаются граждане Российской Федерации, иностранные граждане и лица без гражданства. (п.2 ст.11 НК РФ) Данная позиция изложена в письме Минфина России от 07.12.2006 № 03-04-11/234, и арбитражными судами (Определение ВАС РФ от 11.11.2010 № ВАС-14988/10, Постановление ФАС Поволжского округа от 11.11.2010 № А12-3142/2010 Центрального округа от 08.02.2011 № А08-540/2010-16).

Слайд 15Если налогоплательщик закупает продукцию, включенную в Перечень, перерабатывает ее (в том числе и на |давальческих началах), а потом реализует готовую продукцию, то налоговая база при реализации этой продукции определяется в общеустановленном порядке исходя из полной цены реализации. Однако арбитражные суды решают этот вопрос иначе. Судьи признают, что налогоплательщики имеют право исчислять НДС с межценовой разницы, в соответствии с п.4 ст.154 НК РФ, при реализации продукции, произведенной из продукции, закупленной у физического лица и включенной в соответствующий Перечень (Определение АВАС РФ от 11.12.2007 №15613/07).

Слайд 163. Реализация автомобилей, приобретенных у физических лиц

При реализации автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) для перепродажи, налоговая база определяется как разница между ценой, определяемой в соответствии со ст. 40 настоящего Кодекса, с учетом налога и ценой приобретения указанных автомобилей. (п.5.1 ст. 154 НК РФ)

Слайд 17Пункт 5.1 ст. 154 НК РФ применяется при реализации только тех автомобилей, которые изначально приобретены для перепродажи. Если организация приобрела автомобиль у физического лица и использовала его в своей деятельности в качестве основного средства, то при продаже такого автомобиля налоговая база должна определяться по общему правилу, установленному п.1 ст.154 НК РФ, т.е. исходя из полной цены реализации автомобиля Правила определения налоговой базы, установленные п.5.1 ст.154 НК РФ, применяются с 1 апреля 2009 г Таким образом, пункт 5.1 ст.154 НК РФ применяется к тем сделкам по реализации автомобилей, которые совершены после 1 апреля 2009 г. При этом не важно, когда проданный автомобиль был приобретен: до 1 апреля 2009 г. или после этой даты.

Слайд 18II. Посредническая деятельность

В налоговую базу по НДС у налогоплательщиков занимающихся посреднической деятельностью, в том числе и у посредников, реализующих товары по договору поручения (комиссии, агентирования), включается только сумма комиссионного вознаграждения. Денежные средства, поступающие от клиентов на выполнение комиссионного поручения, а также денежные средства, поступавшие от покупателей за реализованные им по договору комиссии товары (работы, услуги), в налоговую базу по НДС у посредников не включаются, поскольку они не связаны с расчетами по оплате услуг, оказываемых посредником. При получении денежных средств от клиентов или от покупателей посредник уплачивает НДС только с той части поступивших средств, которая приходится на сумму его вознаграждения (письмо УФНС России по г. Москве от 09.11.2007 № 19-11/106847).

Слайд 19III Реализация товаров (работ, услуг) за иностранную валюту

Чтобы правильно определить сумму НДС, подлежащую уплате в бюджет, валютную выручку необходимо пересчитать в рубли. В соответствии с п. З ст.153 НК РФ пересчет суммы валютной выручки в рубли следует производить по курсу ЦБ РФ на дату, соответствующую моменту определения налоговой базы.

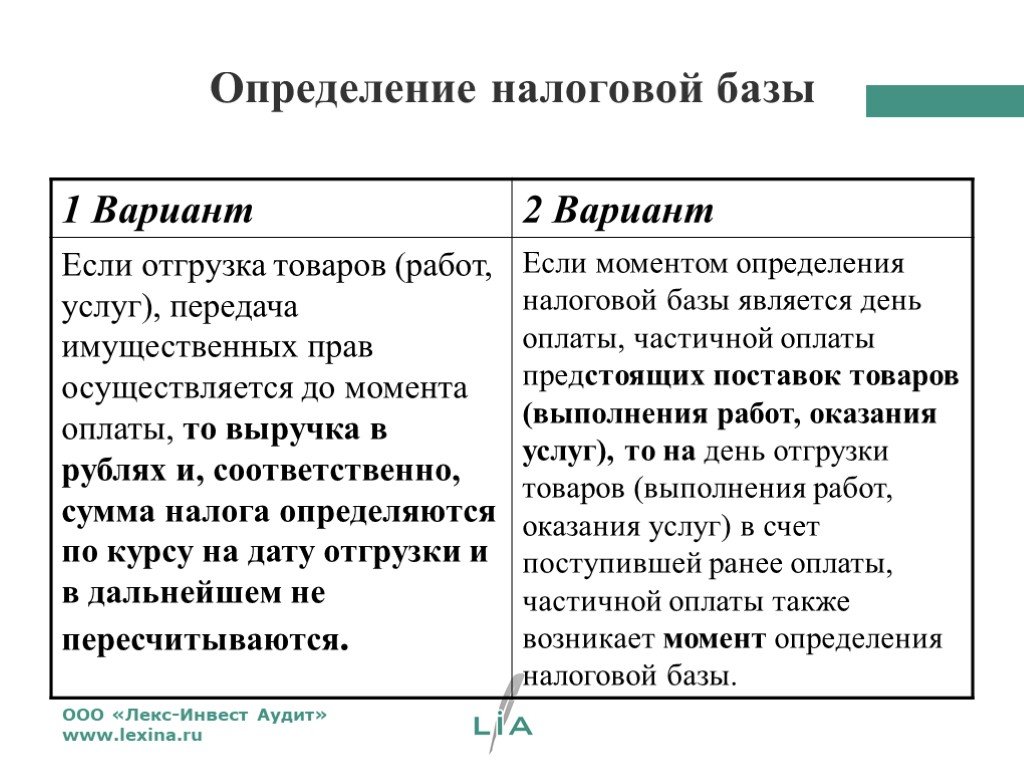

Слайд 20Определение налоговой базы

Слайд 21Реализация товаров (работ, услуг), стоимость которых определена в условных единицах

Возникновение суммовых разниц напрямую зависит от таких условий договора, как: дата, на которую осуществляется пересчет рублевой стоимости товаров (работ, услуг); порядок оплаты (предварительная, последующая); момент перехода права собственности на товары.

Слайд 22Порядок оплаты (предварительная, последующая)

100% предоплата – суммовые разницы не возникают, т.к. к моменту отгрузки уже известна рублевая стоимость реализуемых товаров (работ, услуг); 20%, 30%, 40%, 50% предоплаты – возникают суммовые разницы.

Слайд 23У ПРОДАВЦА До 01.10.2011 года

При возникновении положительных суммовых разниц происходит увеличение налоговой базы по НДС (пп. 2 п.1 ст. 162 НК РФ)- выписывается счет-фактура в одном экземпляре с расчетной ставкой 18/118 или 10/110 и отражает его в книге продаж в том периоде когда поступили деньги. Но только на момент полной оплатой товаров (работ, услуг).

Отрицательные суммовые разницы В соответствии с Постановлением Президиума ВАС РФ от 17.02.2009 № 9181/08, судьи подтвердили правомерность уменьшения налоговой базы по НДС на величину отрицательных суммовых разниц. Потом ФНС России выпустила письмо от 24.08.2009 № 3-1-07/674, из которого следовало, что налоговые органы решили в своей работе руководствоваться изложенной выше позицией Президиума ВАС РФ. Упомянутое письмо ФНС на практике не применяется. В письме Минфина России от 07.06.2010 № 03-07-09/35 указано, что это письмо ФНС России поступало в Минфин России на согласование и налогоплательщикам не направлялось, поскольку согласовано не было.

Слайд 24После 01.10.2011 года

При последующей оплате товаров (работ, услуг), имущественных прав налоговая база не корректируется. Суммовые разницы в части налога, возникающие у налогоплательщика-продавца при последующей оплате товаров (работ, услуг), имущественных прав, учитываются в составе внереализационных доходов в соответствии со статьей 250 настоящего Кодекса или в составе внереализационных расходов в соответствии со статьей 265НК РФ (п. 4 ст.153 НК РФ)

Слайд 25У ПОКУПАТЕЛЯ

1. Право на вычет НДС дает счет-фактура, выписанный продавцом при отгрузке товаров (работ, услуг), независимо от того, в какой валюте он выписан (в рублях, в условных единицах или и в рублях, и в условных единицах - письма Минфина России от 03.08.2010 № 03-07-11/336 и ФНС России от 08.07.2010 № ШС-37-3/6194). 2. Вычет заявляется покупателем в момент принятия к учету товаров (работ, услуг). 3. Сумма, предъявленная к вычету в момент принятия к учету товаров (работ, услуг), после оплаты на суммовые разницы не корректируется.

Слайд 26При последующей оплате товаров (работ, услуг), имущественных прав налоговая база не корректируется. Суммовые разницы в части налога, возникающие у покупателя при последующей оплате товаров (работ, услуг), имущественных прав, учитываются в составе внереализационных доходов в соответствии со статьей 250 настоящего Кодекса или в составе внереализационных расходов в соответствии со статьей 265НК РФ (п. 1 ст.172 НК РФ)

Слайд 27Безвозмездная передача товаров (работ, услуг)

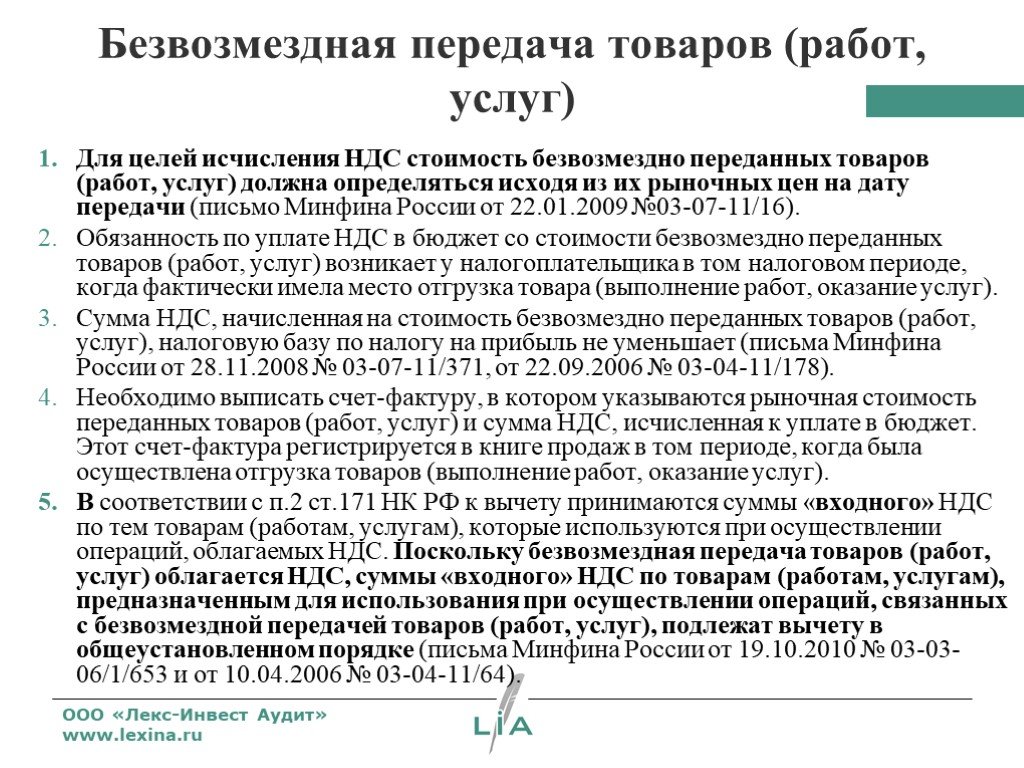

Для целей исчисления НДС стоимость безвозмездно переданных товаров (работ, услуг) должна определяться исходя из их рыночных цен на дату передачи (письмо Минфина России от 22.01.2009 №03-07-11/16). Обязанность по уплате НДС в бюджет со стоимости безвозмездно переданных товаров (работ, услуг) возникает у налогоплательщика в том налоговом периоде, когда фактически имела место отгрузка товара (выполнение работ, оказание услуг). Сумма НДС, начисленная на стоимость безвозмездно переданных товаров (работ, услуг), налоговую базу по налогу на прибыль не уменьшает (письма Минфина России от 28.11.2008 № 03-07-11/371, от 22.09.2006 № 03-04-11/178). Необходимо выписать счет-фактуру, в котором указываются рыночная стоимость переданных товаров (работ, услуг) и сумма НДС, исчисленная к уплате в бюджет. Этот счет-фактура регистрируется в книге продаж в том периоде, когда была осуществлена отгрузка товаров (выполнение работ, оказание услуг). В соответствии с п.2 ст.171 НК РФ к вычету принимаются суммы «входного» НДС по тем товарам (работам, услугам), которые используются при осуществлении операций, облагаемых НДС. Поскольку безвозмездная передача товаров (работ, услуг) облагается НДС, суммы «входного» НДС по товарам (работам, услугам), предназначенным для использования при осуществлении операций, связанных с безвозмездной передачей товаров (работ, услуг), подлежат вычету в общеустановленном порядке (письма Минфина России от 19.10.2010 № 03-03-06/1/653 и от 10.04.2006 № 03-04-11/64).

Слайд 28К безвозмездной передаче, облагаемой НДС, налоговые органы, в частности, относят следующие операции: - передача издательством бесплатных экземпляров книг в федеральный орган исполнительной власти (письмо УФНС России по г. Москве от 28.06.2007 № 21-11/061136@); - передача арендатором арендодателю на безвозмездной основе неотделимых улучшений арендуемого имущества (письмо Минфина России от 06.04.2009 № 03-07-09/19); - безвозмездная передача работникам чая, кофе и других продуктов питания (письмо Минфина России от 05.07.2007 №03-07-11/212); - бесплатная выдача молока и соков работникам на производствах, где уровни воздействия вредных факторов не превышают установленных нормативов (письмо Минфина России от 01.08.2007 № 03-03-06/4/104); - передача организацией подарков своим клиентам в целях поддержания и развития долгосрочных отношений (письмо Минфина России от 19.10.2010 № 03-03-06/1/653); - обеспечение подрядчиков бесплатными обедами (письмо Минфина России от 22.09.2010 № 03-03-06/1/609).

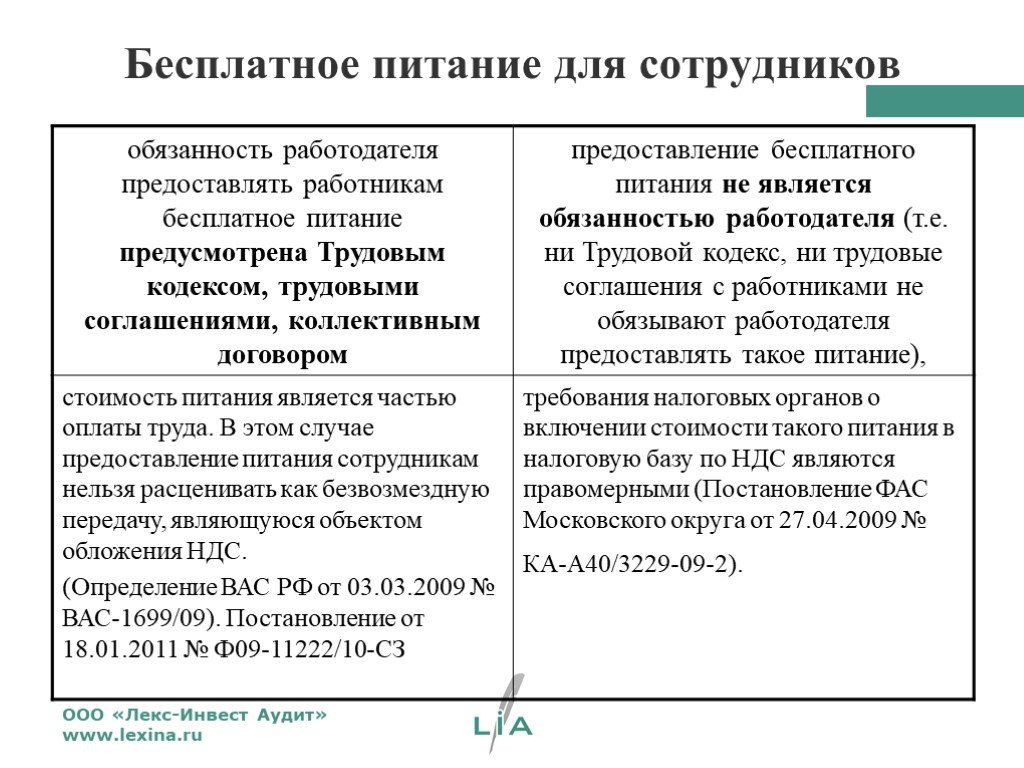

Слайд 29Бесплатное питание для сотрудников

Слайд 30Передача товаров (работ, услуг) в рекламных целях

НДС при рекламной раздаче начисляется только в том случае, если в рекламных целях раздаются товары (работы, услуги) стоимостью свыше 100 рублей (пп.25 п.3 ст. 149 НК РФ) определенному кругу лиц; Сумма НДС в расходы при исчислении налога на прибыль не включаются (письмо ФНС России от 20.11.2006 №02-1-07/92); Расходы на приобретение рекламной продукции определяется с учетом «входного» НДС (подп.1 п.2 ст. 170 НК РФ); Выписывается счет-фактура в одном экземпляре.

Слайд 31Передача имущественных прав (ст. 155 НК РФ)

Уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг) первым кредитором (продавец) ДО 01.10.2011 года

Товары, работы услуги (объект налогообложения НДС пп.1 п. ст. 146 НК РФ) (п.1 ст. 155 НК РФ)

Оплата (дебиторская задолженность)

Продавец Покупатель

Реализация дебиторской задолженности (п.2 ст. 155 НК РФ)

Новый кредитор

Позиция МИНФИНА и ФНС– налоговая база по НДС определяется дважды: в момент отгрузки товаров; в момент уступки права требования

Позиция судов – только в момент отгрузки товаров (работ, услуг) – Определение ВАС РФ от 14.03.2008 года №10887/07,Постановление ФАС ЗСО от 09.03.2011 года №А03-8260/2010

Слайд 32Уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг) первым кредитором (продавец) ПОСЛЕ 01.10.2011 года

Налоговая база при уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг), определяется как сумма превышения суммы дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены. (п.1 ст. 155 НК РФ)

Слайд 33Уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг) новым кредитором ДО 01.10.2011 года

Товары, работы услуги (объект налогообложения НДС пп.1 п. ст. 146 НК РФ)

«Налоговая база при уступке новым кредитором, получившим денежное требование, вытекающее из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению, определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования.»

Слайд 34Уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг) новым кредитором ПОСЛЕ 01.10.2011 года

«Налоговая база при уступке новым кредитором, получившим денежное требование, вытекающее из договора реализации товаров (работ, услуг), определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования.»

Слайд 35Уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг) третьим лицом

Реализация дебиторской задолженности (п.4 ст. 155 НК РФ)

При приобретении денежного требования у третьих лиц налоговая база определяется как сумма превышения суммы доходов, полученных от должника и (или) при последующей уступке, над суммой расходов на приобретение указанного требования.

Слайд 36СМР для собственных нужд (ппп.3 п.1 ст. 146 НК РФ)

СМР, выполняемыми для собственного потребления признаются те работы, в результате которых организацией создаются объекты подлежащие использованию в ее собственной деятельности (Постановление Президиума ВАС РФ от 23.11.2010 года №3309/10); НДС необходимо исчислять по окончании каждого налогового периода, исходя из суммы расходов на строительство (п.10 ст. 167 НК РФ); Сумма НДС, начисленная на стоимость выполненных СМР, принимается к вычету при выполнении двух условий (п.6 ст. 171 и п.5 ст.172 НК РФ) – строящийся объект предназначен для осуществления операций, облагаемых НДС и стоимость построенного объекта будет включена в расходы в целях налогообложения прибыли (амортизация); Суммы «входного» НДС по товарам (работам, услугам) использованным при строительстве, принимаются к вычету независимо от назначения построенного объекта; Если у организации есть незаконченные объекты, строительство которых началось до 01.01.2006 года – НДС по данным объектам заявляются к вычету только по окончании строительства, а также необходимо начислить НДС на стоимость СМР в момент принятия объекта к учету и НДС принимается к вычету после того как он будет уплачен в бюджет.

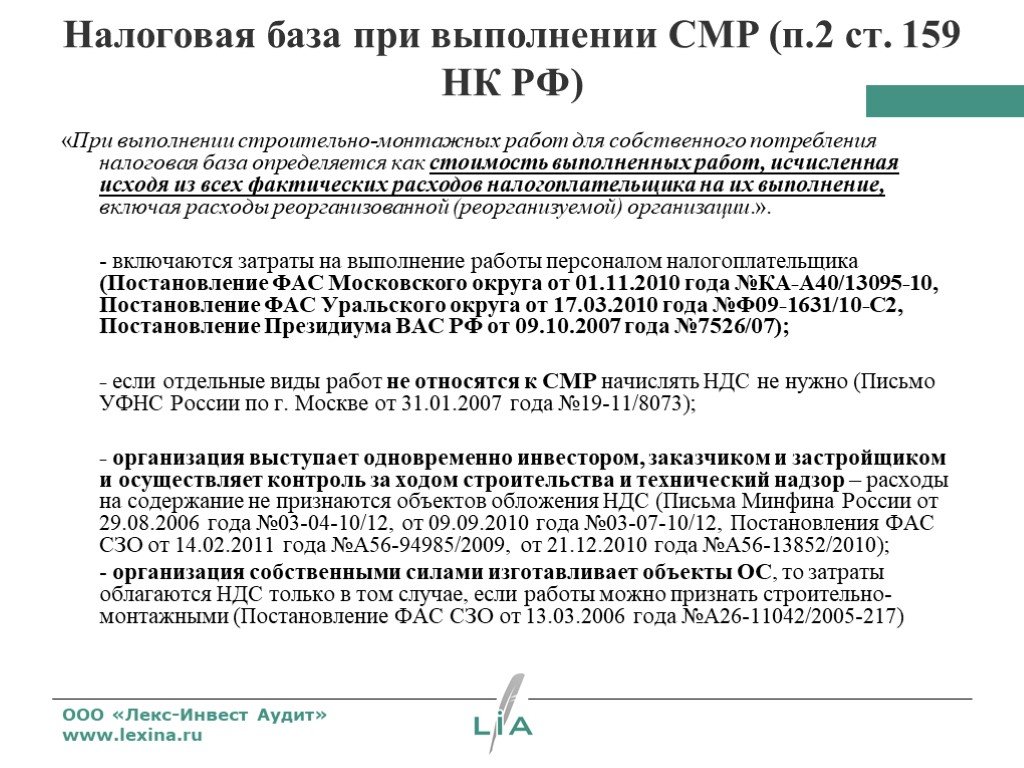

Слайд 37Налоговая база при выполнении СМР (п.2 ст. 159 НК РФ)

«При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение, включая расходы реорганизованной (реорганизуемой) организации.». - включаются затраты на выполнение работы персоналом налогоплательщика (Постановление ФАС Московского округа от 01.11.2010 года №КА-А40/13095-10, Постановление ФАС Уральского округа от 17.03.2010 года №Ф09-1631/10-С2, Постановление Президиума ВАС РФ от 09.10.2007 года №7526/07); - если отдельные виды работ не относятся к СМР начислять НДС не нужно (Письмо УФНС России по г. Москве от 31.01.2007 года №19-11/8073); - организация выступает одновременно инвестором, заказчиком и застройщиком и осуществляет контроль за ходом строительства и технический надзор – расходы на содержание не признаются объектов обложения НДС (Письма Минфина России от 29.08.2006 года №03-04-10/12, от 09.09.2010 года №03-07-10/12, Постановления ФАС СЗО от 14.02.2011 года №А56-94985/2009, от 21.12.2010 года №А56-13852/2010); - организация собственными силами изготавливает объекты ОС, то затраты облагаются НДС только в том случае, если работы можно признать строительно-монтажными (Постановление ФАС СЗО от 13.03.2006 года №А26-11042/2005-217)

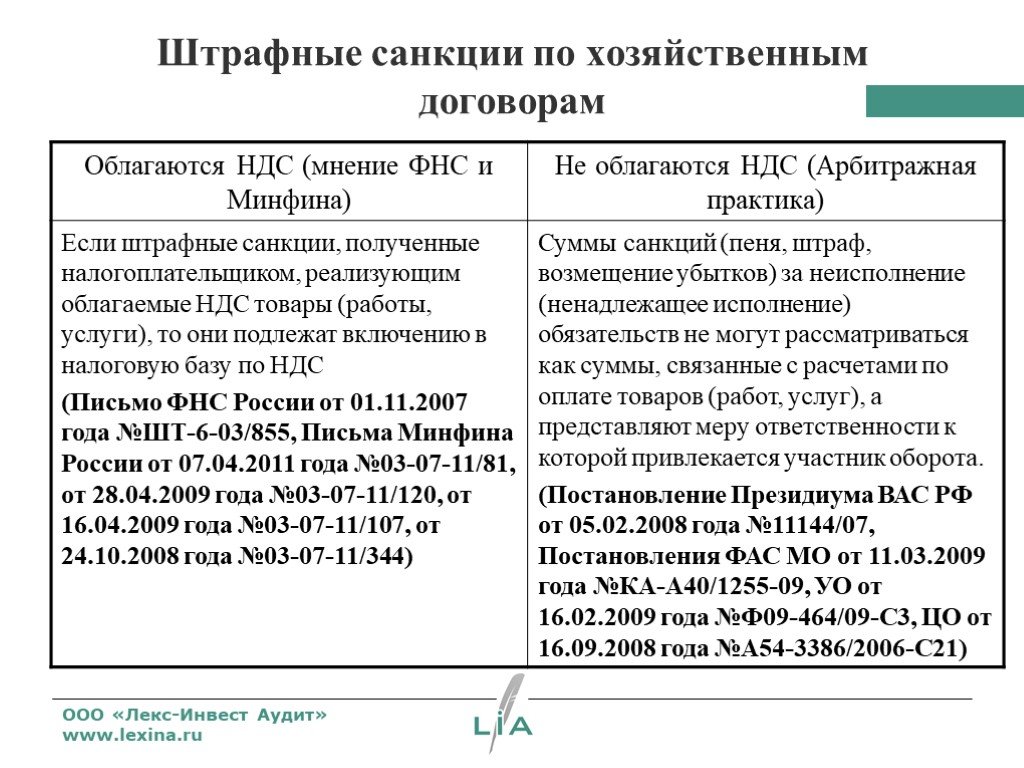

Слайд 38Штрафные санкции по хозяйственным договорам

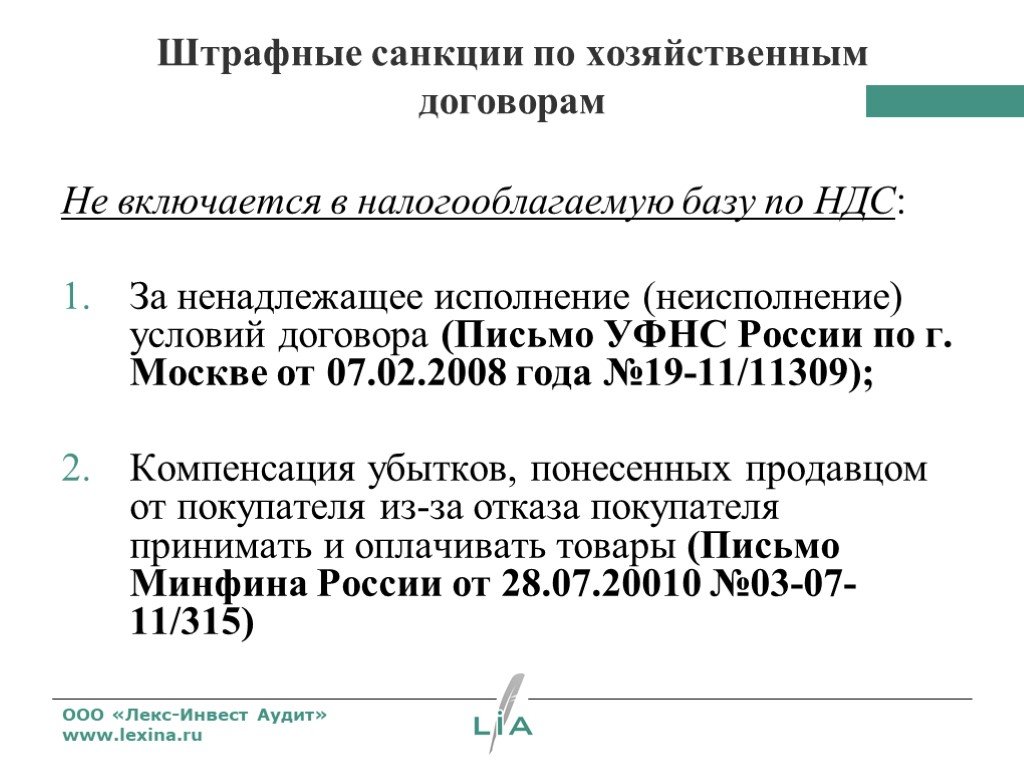

Слайд 39Не включается в налогооблагаемую базу по НДС: За ненадлежащее исполнение (неисполнение) условий договора (Письмо УФНС России по г. Москве от 07.02.2008 года №19-11/11309); Компенсация убытков, понесенных продавцом от покупателя из-за отказа покупателя принимать и оплачивать товары (Письмо Минфина России от 28.07.20010 №03-07-11/315)

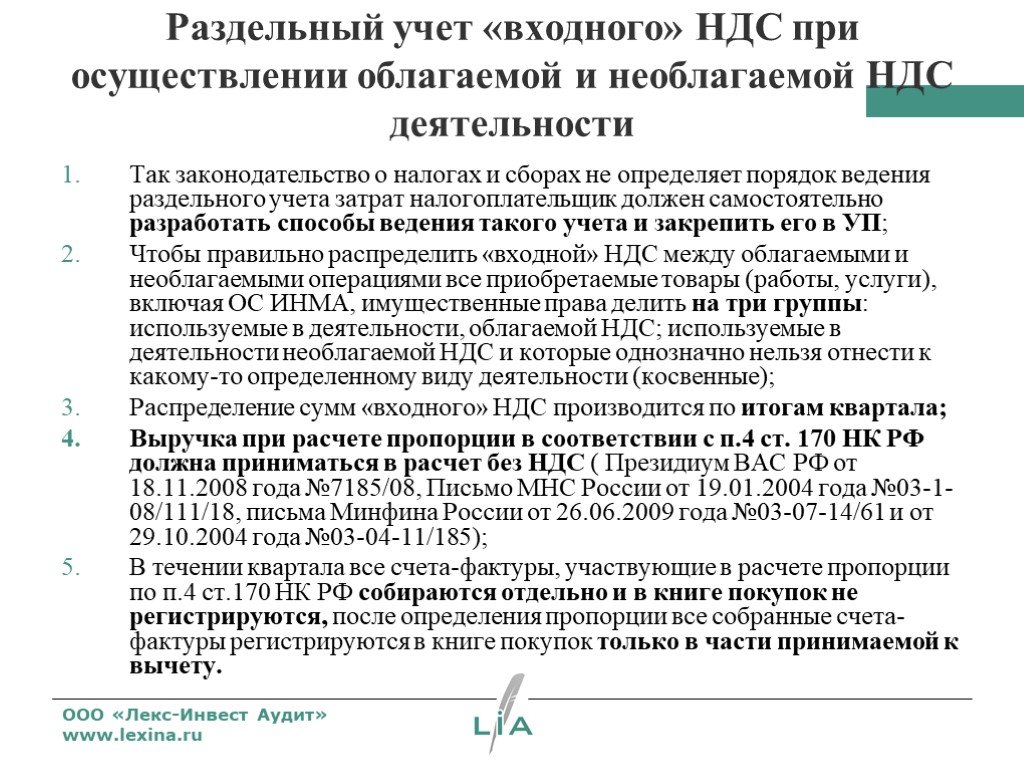

Слайд 40Раздельный учет «входного» НДС при осуществлении облагаемой и необлагаемой НДС деятельности

Так законодательство о налогах и сборах не определяет порядок ведения раздельного учета затрат налогоплательщик должен самостоятельно разработать способы ведения такого учета и закрепить его в УП; Чтобы правильно распределить «входной» НДС между облагаемыми и необлагаемыми операциями все приобретаемые товары (работы, услуги), включая ОС ИНМА, имущественные права делить на три группы: используемые в деятельности, облагаемой НДС; используемые в деятельности необлагаемой НДС и которые однозначно нельзя отнести к какому-то определенному виду деятельности (косвенные); Распределение сумм «входного» НДС производится по итогам квартала; Выручка при расчете пропорции в соответствии с п.4 ст. 170 НК РФ должна приниматься в расчет без НДС ( Президиум ВАС РФ от 18.11.2008 года №7185/08, Письмо МНС России от 19.01.2004 года №03-1-08/111/18, письма Минфина России от 26.06.2009 года №03-07-14/61 и от 29.10.2004 года №03-04-11/185); В течении квартала все счета-фактуры, участвующие в расчете пропорции по п.4 ст.170 НК РФ собираются отдельно и в книге покупок не регистрируются, после определения пропорции все собранные счета-фактуры регистрируются в книге покупок только в части принимаемой к вычету.

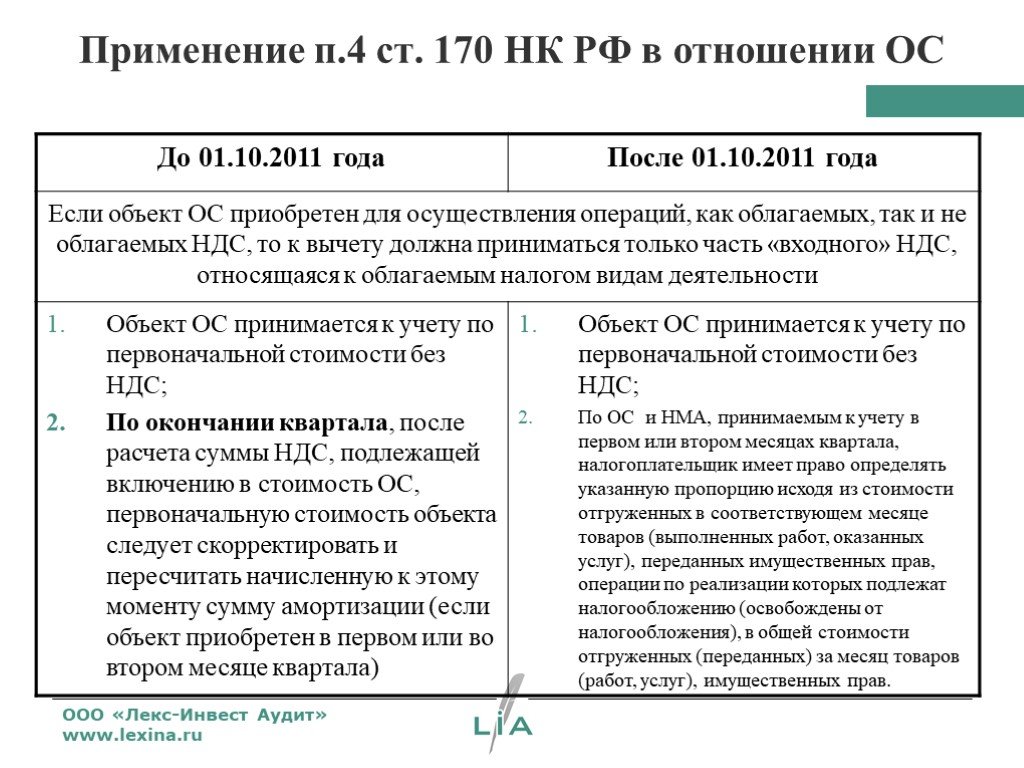

Слайд 41Применение п.4 ст. 170 НК РФ в отношении ОС

Слайд 42Чем грозит отсутствие раздельного учета?

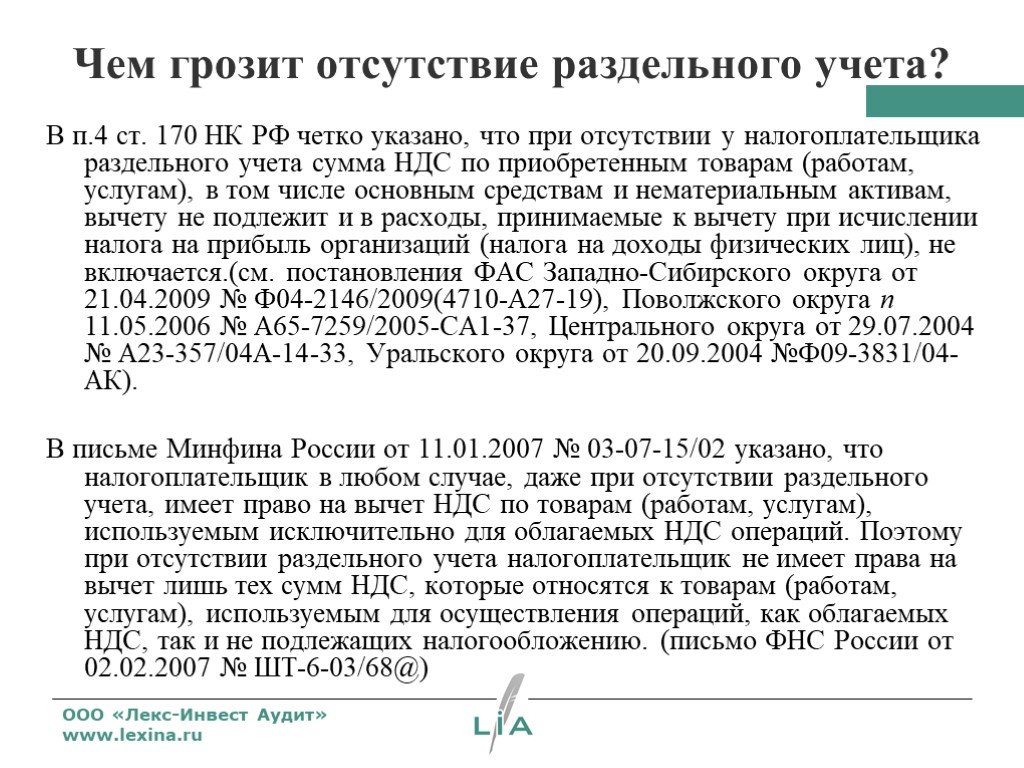

В п.4 ст. 170 НК РФ четко указано, что при отсутствии у налогоплательщика раздельного учета сумма НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций (налога на доходы физических лиц), не включается.(см. постановления ФАС Западно-Сибирского округа от 21.04.2009 № Ф04-2146/2009(4710-А27-19), Поволжского округа п 11.05.2006 № А65-7259/2005-СА1-37, Центрального округа от 29.07.2004 № А23-357/04А-14-33, Уральского округа от 20.09.2004 №Ф09-3831/04-АК). В письме Минфина России от 11.01.2007 № 03-07-15/02 указано, что налогоплательщик в любом случае, даже при отсутствии раздельного учета, имеет право на вычет НДС по товарам (работам, услугам), используемым исключительно для облагаемых НДС операций. Поэтому при отсутствии раздельного учета налогоплательщик не имеет права на вычет лишь тех сумм НДС, которые относятся к товарам (работам, услугам), используемым для осуществления операций, как облагаемых НДС, так и не подлежащих налогообложению. (письмо ФНС России от 02.02.2007 № ШТ-6-03/68@)

Слайд 43Восстановление «входного» НДС, ранее заявленного к вычету

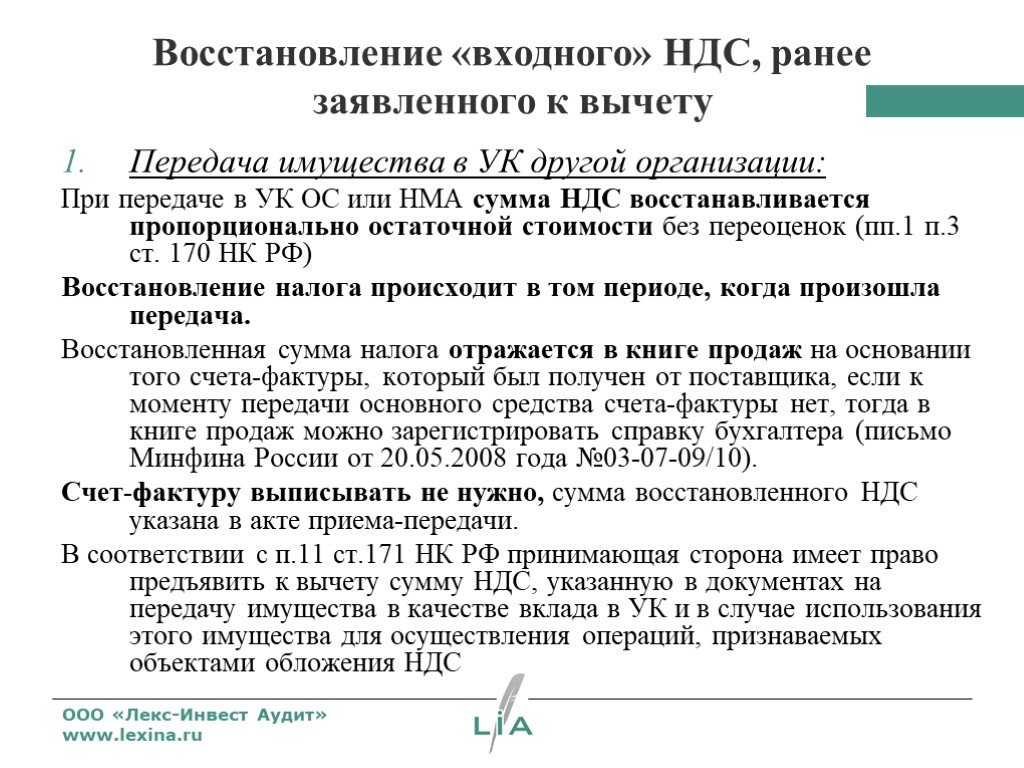

Передача имущества в УК другой организации: При передаче в УК ОС или НМА сумма НДС восстанавливается пропорционально остаточной стоимости без переоценок (пп.1 п.3 ст. 170 НК РФ) Восстановление налога происходит в том периоде, когда произошла передача. Восстановленная сумма налога отражается в книге продаж на основании того счета-фактуры, который был получен от поставщика, если к моменту передачи основного средства счета-фактуры нет, тогда в книге продаж можно зарегистрировать справку бухгалтера (письмо Минфина России от 20.05.2008 года №03-07-09/10). Счет-фактуру выписывать не нужно, сумма восстановленного НДС указана в акте приема-передачи. В соответствии с п.11 ст.171 НК РФ принимающая сторона имеет право предъявить к вычету сумму НДС, указанную в документах на передачу имущества в качестве вклада в УК и в случае использования этого имущества для осуществления операций, признаваемых объектами обложения НДС

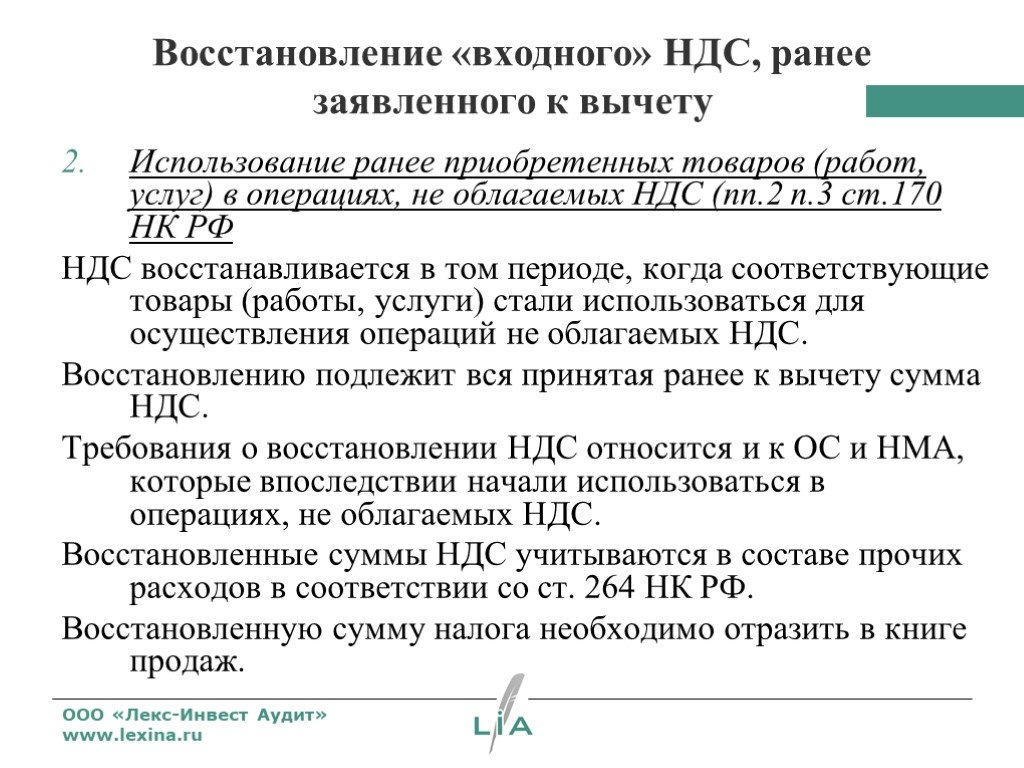

Слайд 44Использование ранее приобретенных товаров (работ, услуг) в операциях, не облагаемых НДС (пп.2 п.3 ст.170 НК РФ НДС восстанавливается в том периоде, когда соответствующие товары (работы, услуги) стали использоваться для осуществления операций не облагаемых НДС. Восстановлению подлежит вся принятая ранее к вычету сумма НДС. Требования о восстановлении НДС относится и к ОС и НМА, которые впоследствии начали использоваться в операциях, не облагаемых НДС. Восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со ст. 264 НК РФ. Восстановленную сумму налога необходимо отразить в книге продаж.

Слайд 45Восстановление НДС по объектам недвижимости п.6 ст.171 НК РФ: 1. Налог восстанавливается в течение 10 лет, начиная с года, в котором по объекту было начато начисление амортизации. По окончании каждого календарного года в течение указанных десяти лет налогоплательщик обязан отражать восстановленную сумму налога в Декларации по НДС за последний налоговый период каждого календарного года из десяти. 2. Расчет суммы налога, подлежащей восстановлению и уплате в бюджет, производится исходя из одной десятой суммы налога, принятой к вычету, в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом и указанных в п.2 ст. 170 НК РФ, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за календарный год. 3. Сумма налога, подлежащая восстановлению, в стоимость объекта недвижимости не включается, а учитывается в составе прочих расходов в соответствии со ст.264 НК РФ. 4. Восстанавливать НДС не нужно в отношении основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию у данного налогоплательщика прошло не менее 15 лет. 5. Сумма налога, подлежащая восстановлению в данном конкретном году, отражается в книге продаж в последнем месяце этого года (в декабре) (п.16 Правил ведения книг покупок и книг продаж).

Слайд 46Особенности восстановления НДС при реконструкции (модернизации) объекта недвижимости: Соответственно, если в течение 15 лет с момента ввода объекта в эксплуатацию организация провела его реконструкцию (модернизацию), то суммы НДС, заявленные к вычету по строительно-монтажным работам, а также по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ при реконструкции (модернизации), также подпадают под п.6 ст.171 НКРФ. Восстановление этих сумм производится в течение 10 лет начиная с года, в котором производится начисление амортизации с измененной в связи с реконструкцией (модернизацией) первоначальной стоимости объекта (см. письмо ФНС России от 10.04.2009 № ШС-22-3/279@). Если на время реконструкции (модернизации) объект недвижимости выводится из состава амортизируемого имущества и не используется в деятельности организации один или более полных календарных лет, то за эти годы сумма НДС к восстановлению не определяется.

Слайд 47Иные ситуации: Списание ОС с остаточной стоимость не равной нулю (Письма Минфина России от 18.03.2001 года №03-07-11/61, от 29.01.2009 года №03-07-1/22); Списание испорченных либо похищенных товаров: Утрата вызвана пожаром - восстановленный НДС может быть учтен при налогообложении прибыли в качестве потерь от пожаров (Письмо Минфина России от 06.05.2006 года №03-03-04/1/421); Естественная убыль – налог восстанавливается пропорционально всей стоимости утраченных товаров (Письмо Минфина России от 21.04.2006 года №03-03-04/1/369). Потеря, порча, бой, хищение, стихийное бедствие (Письмо Минфина России от 01.11.2007 года №03-07-15/175 доведено до сведения налоговых органов письмом ФНС России от 20.11.2007 года №ШТ-6-03/899@)

Слайд 48Позиция судов – НДС не подлежит восстановлению: Списание товаров с истекшим сроком годности (Решение ВАС РФ от 19.05.2011 года №3943/11); Недостача товаров в процессе инвентаризации имущества, или имевшее место хищение товара (Постановление ФАС Московского округа от 16.11.2010 года №КА-А40/13770-10); Списание части продукции в брак (Постановление ФАС Московского округа от 20.05.2011 года «КА-А40/4227-11); Списание и уничтожение ТМЦ в результате недостачи, потери, пожара, порчи (Постановление ФАС Поволжского округа от 10.05.2011 года №А55-17395/2010); Выбытие ОС, у которых остаточная стоимость к моменту выбытия не равна нулю (Определение ВАС РФ от 19.12.2007 года №17090/07, Постановление Московского округа от 11.05.2011 года №КА-А40/3894-11, Постановление Поволжского округа от 27.01.2011 года №А55-7952/2010, Постановление Северо-Кавказского округа от 13.04.2011 года №А32-20112/2010)

Слайд 49Вычеты по счетам-фактурам

Наименование, идентификационный номер налогоплательщика и покупателя, наименование работ, ставка НДС, стоимость Подписи на счетах-фактурах

На что обращают внимание налоговые органы при проверке

На какой системе налогообложения находится продавец; Предоставляется ли отчетность по НДС в налоговый орган по месту регистрации; Черные списки компаний (массовые адреса); Налогоплательщик должен обратиться к своему контрагенту с просьбой представить копии учредительных документов, свидетельства о регистрации в ЕГРЮЛ, свидетельства о постановке на учет в налоговом органе, лицензий, приказов, подтверждающих право руководителя подписывать документы, информацию о том, не привлекался ли он к налоговой или административной ответственности.(Письмо ФНС от 11.02.2010 года №3-7-07/84); Копии приказов или доверенностей на уполномоченных лиц

Слайд 50Оформление и учет изменения в стоимости поставки

Выставлен счет-фактура

Поставщик

Документы, подтверждающие изменение цены (договор или соглашение), корректировочный счет-фактура (п.3 ст.168 НК РФ)

Изменение стоимости поставки в меньшую сторону: Оформить корректировочную счет-фактуру; Отражает ее в книге покупок (п.13 ст171 НК РФ) Изменение цены в большую сторону: Оформить корректировочную счет-фактуру; Отразить ее в книге продаж в периоде когда было отгрузка и предоставить уточненную декларацию. (п.10 ст.154 НК РФ)

Изменение стоимости поставки в меньшую сторону: Делает запись в книге продаж в текущем периоде в раннюю из дат день, когда получены первичные документы (соглашение) либо день когда получен корректировочный счет-фактура (пп.4 п.3 ст.170 НК РФ). Изменение цены в большую сторону: Делает запись в книге покупок в периоде когда получен корректировочный счет-фактура (п.13 ст.171 НК РФ)

Слайд 51Зачет НДС с авансовых платежей

Условия, при которых происходит зачет сумм НДС с полученных авансов: Письменный договор, по условиям которого предусмотрена уплата аванса; Аванс должен быть перечислен обязательно в денежном виде; Авансовые платежи должны участвовать в операциях облагаемых НДС; Должна быть выставлена счет-фактура на аванс