Слайд 1Эмитенты и инвесторы

Слайд 2Эмитенты

Эмитент – это юридическое лицо или группа юридических лиц, связанных между собой договором, или органы государственной власти и местного самоуправления, несущие от своего имени обязательства перед инвесторами по осуществлению прав, удостоверенных ценной бумагой (ФЗ «О рынке ценных бумаг)

Слайд 3На рынке эмитент прежде всего оценивается с точки зрения инвестиционных качеств выпускаемых им ценных бумаг:

Первенство среди российских эмитентов прочно удерживает государство (практически нулевой риск, т.к. возможен крах банков, банкротство АО, но государство будет нести свои обязательства всегда, поскольку с ним ничего подобного произойти не может. По теории инвестиционного анализа ценные бумаги, имеющие нулевое или практически нулевое значение риска, могут продаваться с минимальным доходом и иметь льготное налогообложение, повышающее реальную доходность гос.ценных бумаг.) Лидером среди эмитентов корпоративных ценных бумаг остаются банки (банковский бизнес даже в кризисный период является наиболее прибыльным, а условия выпуска и обращения ценных бумаг жестко регламентируются Банком России, необходимость постоянно увеличивать свой уставный капитал статус банков как эмитентов достаточно высок) Частные предприятия как эмитенты могут выпускать только долговые ценные бумаги (облигации и векселя)

Слайд 4Инвесторы

Инвестор – лицо, которому ценные бумаги принадлежат на праве собственности Основным инвестором, определяющим состояние фондового рынка, является физическое лицо, использующее свои сбережения для приобретения ценных бумаг с целью получения дополнительных доходов и выступающее в качестве поставщика капитала на рынок ценных бумаг. Юридические лица, не имеющие лицензии на право осуществления профессиональной деятельности на рынке ценных бумаг в качестве посредников, но приобретающие ценные бумаги от своего имени и за свой счет, составляют группу институциональных инвесторов.

Слайд 5Классификация инвесторов с точки зрения цели инвестирования:

Стратегический инвестор предполагает получить собственность, завладев контролем над АО, и рассчитывает получать доход от использования этой собственности, который безусловно будет отличаться от дохода миноритарного акционера (возможно применение жесткой политики прибегая к слияниям и поглощению) Портфельный инвестор рассчитывает лишь на доход от принадлежащих ему ценных бумаг, поэтому вопросы: что покупать, как покупать, где и когда покупать – для него всегда актуальны

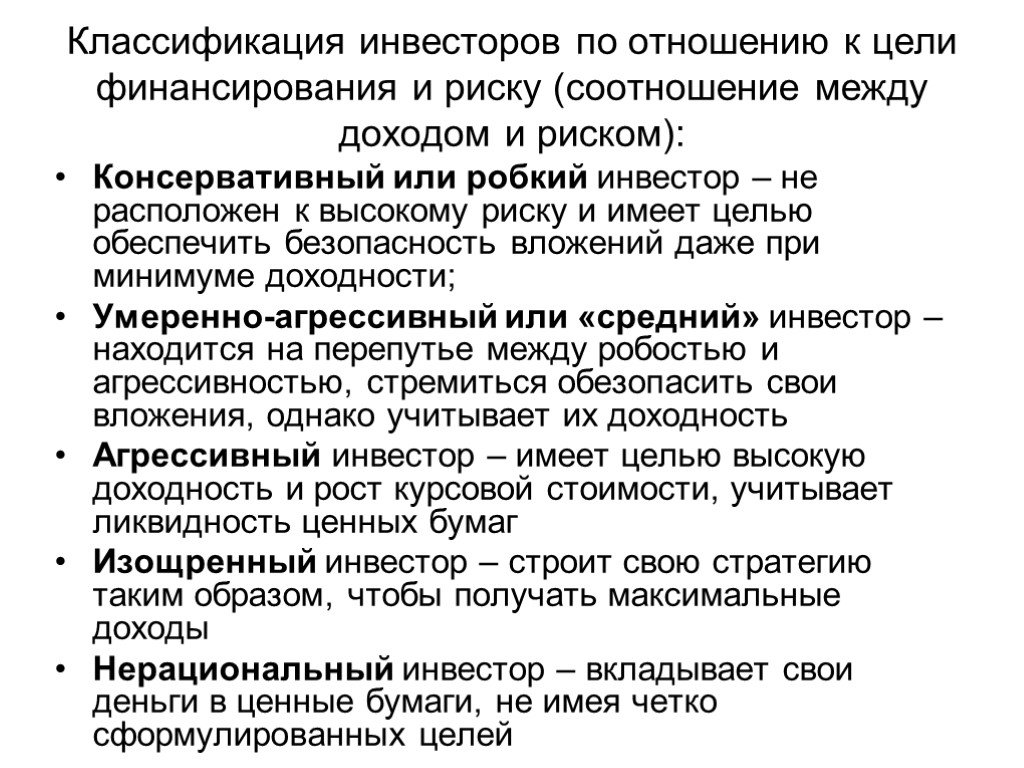

Слайд 6Классификация инвесторов по отношению к цели финансирования и риску (соотношение между доходом и риском):

Консервативный или робкий инвестор – не расположен к высокому риску и имеет целью обеспечить безопасность вложений даже при минимуме доходности; Умеренно-агрессивный или «средний» инвестор – находится на перепутье между робостью и агрессивностью, стремиться обезопасить свои вложения, однако учитывает их доходность Агрессивный инвестор – имеет целью высокую доходность и рост курсовой стоимости, учитывает ликвидность ценных бумаг Изощренный инвестор – строит свою стратегию таким образом, чтобы получать максимальные доходы Нерациональный инвестор – вкладывает свои деньги в ценные бумаги, не имея четко сформулированных целей

Слайд 7Каждая группа инвесторов использует обычно свои инвестиционные инструменты и имеет инвестиционную стратегию, отличную от инвестиционной стратегии другой группы.

Инвесторов в зависимости от местонахождения принято делить на две группы: резиденты нерезиденты

Слайд 8Участники рынка ценных бумаг, обеспечивающие его нормальное функционирование (профессиональные участники)

Фондовые брокеры и дилеры Управляющие компании Коммерческие банки на рынке ценных бумаг Регистраторы Депозитарии Расчетно-клиринговые организации

Слайд 9Профессиональные виды деятельности:

Брокерская Дилерская По управлению ценными бумагами По определению взаимных обязательств (клиринг) Депозитарная По ведению реестра владельцев ценных бумаг По организации торговли на рынке ценных бумаг.

Слайд 10Брокерская, дилерская деятельность и деятельность по управлению ценными бумагами являются разновидностями посреднической деятельности. Посредническая деятельность – это деятельность по обеспечению взаимосвязи поставщиков и потребителей капитала на рынке ценных бумаг, а также по их обслуживанию. Профессиональный посредник способствует решению задач: Развитие рынка Проведение государственной политики Обеспечение гарантий защиты прав инвесторов Развитие современных технологий на РЦБ Повышение уровня профессионализма

Слайд 11Посредники – это юридические и (или) физические лица, которые являются связующим звеном рынка между первичными владельцами денежных средств и их конечными пользователями.

Существует две группы посредников: Финансовые посредники Посредники, для которых посредническая деятельность – это профессиональный вид деятельности.

Слайд 12Финансовые посредники Депозитные (банки, сберегательно-кредитные ассоциации, кредитные союзы) – принимают вклады под проценты и аккумулированные средства используют для кредитования или долгосрочного инвестирования; Контрактно-сберегательные (государственные и частные пенсионные фонды, страховые компании) - принимают взносы для их выдачи в последующем Инвестиционные (паевые, инвестиционные, траст фонды) – выступают в качестве коллективного инвестора

Слайд 13Посредники, для которых посредническая деятельность – это профессиональный вид деятельности. Брокеры дилеры

Слайд 14Брокер – профессиональный участник рынка ценных бумаг, который занимается брокерской деятельностью Брокерская деятельность – совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договора-поручения или комиссии либо доверенности на совершение таких сделок Брокеры – юр. или физ. лица Брокер работает на фондовом рынке на основании лицензии, полученной в установленном порядке в ФКЦБ РФ. Законом допускается совмещение брокерской деятельности с другими видами деятельности на рынке ценных бумаг

Слайд 15Основные функции брокера:

Совершение гражданско-правовых сделок с ценными бумагами в качестве комиссионера; Обеспечение надлежащего хранения и отдельный учет ценных бумаг клиентов в соответствии с требованиями ФКЦБ России; Принятие на себя ручательств за исполнение сделки купли-продажи ценных бумаг третьим лицом; Информационное, методическое, правовое, аналитическое и консультационное сопровождение операций с ценными бумагами; Доведение до клиентов всей необходимой информации, в т.ч. и по рискам; Раскрытие информации о своих операциях с ценными бумагами в случаях и порядке, предусмотренных действующим законодательством.

Слайд 16Дилер – профессиональный участник рынка ценных бумаг, осуществляющий дилерскую деятельность Дилерская деятельность – совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам Дилером может быть только юр.лицо, являющееся коммерческой организацией Доход дилера состоит из разницы цен продажи и покупки. Обычно дилер специализируется на определенных видах ценных бумаг, но крупные организации могут обслуживать рынок ценных бумаг в целом.

Слайд 17Функции дилера:

Совершение сделок купли-продажи ценных бумаг за свой счет и от своего имени путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг по объявленным дилером ценам; Дополнительные обязательства по обеспечению ликвидности рынка ценных бумаг; Раскрытие информации о своих операциях с ценными бумагами в случаях и порядке, предусмотренных действующим законодательством.

Слайд 18Управляющая компания и деятельность по управлению ценными бумагами

Управляющие компании могут иметь любую юридическую форму их организации, но обязательно должны иметь государственную лицензию на деятельность по управлению ценными бумагами.

Слайд 19Деятельность по управлению ценными бумагами – осуществление юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц: Ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги; Ценными бумагами и денежными средствами, которые компания получает в процессе своей деятельности на рынке ценных бумаг.

Слайд 20Профессиональный участник рынка ценных бумаг, который осуществляет свою деятельность по управлению ценными бумагами, называется управляющий. Собственник имущества, переданного в доверительное управление (ценных бумаг и денежных средств), называется учредителем управления. Лицо, в интересах которого происходит управление ценными бумагами, считается выгодоприобретателем. Следовательно, выгодоприобретателем может быть либо сам учредитель управления, либо названное им третье лицо.

Слайд 21:

Коммерческие банки в России могут выполнять все виды операций на рынке ценных бумаг, разрешенные действующим законодательством: Выступать в роли эмитента и институционального инвестора; Осуществлять брокерскую и дилерскую деятельность; Управлять инвестициями и фондами; Проводить расчетное обслуживание участников рынка ценных бумаг; Организовывать депозитарное обслуживание; Предлагать консалтинговые услуги и т.п. Для осуществления профессиональной деятельности на рынке ценных бумаг коммерческие банки в России должны иметь специальные лицензии: Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности; Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности; Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности.

Слайд 22Регистраторы

Регистраторы – организации, которые по договору с эмитентом ведут реестр. Реестр – список владельцев именных ценных бумаг, составленный на определенную дату. Реестр необходим для того, чтобы : своевременно и по назначению переводить дивиденды; приглашать акционеров в соответствии в реестром на собрание; контролировать состав владельцев, отслеживать попытки массовой скупки акций и иные недружественные действия Эмитент заключает с регистратором договор о ведении реестра и платит ему за выполненную работу. Эмитент может поручить ведение реестра только одному регистратору, в то время как регистратор может вести реестр для многих эмитентов.

Слайд 23Регистратор оформляет блокировку ценных бумаг, связанную с арестом, залогом или другими операциями Регистратор является агентом эмитента по выполнению корпоративных действий: расщепление акций на более мелкие; консолидация, конвертация и др. Регистратор ведет лицевые счета владельцев ценных бумаг.

Слайд 24Лицевой счет – это совокупность данных о зарегистрированном лице, о принадлежащих ему ценных бумагах и операциях с ними.

Держатель реестра может вести следующие типы лицевых счетов: Эмиссионный счет эмитента – на него зачисляются ценные бумаги эмитента, прошедшие в установленном порядке государственную регистрацию выпуска, и списывающиеся по мере размещения или погашения; Лицевой счет эмитента – на него зачисляются размещенные акции эмитента, выкупленные по требованию акционеров или приобретаемые на баланс по решению совета директоров; Лицевой счет зарегистрированного лица – счет, который открывается владельцу, номинальному держателю, залогодержателю или доверительному управляющему.

Слайд 25Номинальный держатель – это лицо, на которое в реестре записаны ценные бумаги, тогда как на самом деле он не является их собственником. Номинальный держатель сам ведет учет реальных собственников. Если старый и новый собственник открыли счета у номинального держателя, то при купле-продаже меняется состояние счета у номинального держателя, но общее количество ценных бумаг, записанных на него, остается неизменным и состояние его счета у регистратора не меняется. Мена собственника оформляется у номинального держателя Когда эмитенту потребуется полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю, и тот предоставляет полный список истинных собственников, чьи счета он ведет.

Слайд 26Во многих развитых странах институт регистраторов либо отсутствует, либо вытесняется на периферии фондового рынка. Место регистраторов занимает депозитарная система. В России институт регистраторов развит достаточно сильно. Регистратор как профессиональный участник РЦБ не может совмещать эту деятельность с другими видами профессиональной деятельности, т.е. деятельность по ведению реестра собственников ценных бумаг рассматривается как исключительная. Регистраторами могут быть только юр.лица.

Слайд 27Наиболее важные операции на лицевых счетах владельцев и номинальных держателей:

Открытие лицевого счета (собственноручная подпись физ.лица или должностного лица, имеющего право действовать от имени юр.лица без доверенности) Внесение изменений в информацию лицевого счета о зарегистрированном лице Внесение в реестр записей о переходе прав собственности на ценные бумаги Операции по поручению эмитента

Слайд 28Депозитарии

Депозитарий – организация, которая оказывает услуги по хранению сертификатов ценных бумаг и (или) учету прав собственности на ценные бумаги. Депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, а также непосредственно хранит сертификаты этих ценных бумаг. Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются «счета депо» Для ускорения и удобства оформления сделок депозитарий, как правило, становится номинальным держателем или, заключив договор с эмитентом, головным держателем по данному выпуску ценных бумаг.

Слайд 29В России депозитарий рассматривается как составной элемент учетной системы.

Учетная система – совокупность институтов фондового рынка, которые ведут записи, удостоверяющие права клиентов на ценные бумаги. Подавляющая часть оборота ценных бумаг происходит в безналичной форме, поэтому должны быть институты, регистрирующие этот оборот и связанный с ним переход права собственности на ценные бумаги. В России к таким институтам относятся регистраторы и депозитарии.

Слайд 30Итак, депозитарий – профессиональный участник РЦБ, оказывающий депозитарные услуги, а его клиент называется депонентом. Дополнительные околодепозитарные услуги: Участие в управлении АО Получение дохода по ценным бумагам Проверка подлинности сертификатов ценных бумаг Оформление сертификатов ценных бумаг и передача их третьим лицам и т.д. Депозитарная деятельность может совмещаться в другими видами профессиональной деятельности на РЦБ Депозитарная деятельность подлежит лицензированию

Слайд 31Депозитарии делятся на расчетные (обслуживают участников организованных рынков; расчетными называются потому, что кроме депозитарной деятельности, ведут расчеты по сделкам или взаимодействуют с клиринговыми и торговыми системами, чтобы обеспечить расчеты по сделкам с ценными бумагами своих депонентов) Кастодиальные (оказывают услуги непосредственным владельцам ценных бумаг, поэтому их часто называют клиентскими.

Слайд 32Расчетные депозитарии

Специфические функции: Обеспечение расчетов и поставки ценных бумаг по сделкам, заключенным через организатора торговли и на внебиржевом рынке Взаимодействие с клиринговыми и торговыми системами с целью обеспечения расчетов по сделкам с ценными бумагами Специализированные расчетные депозитарии Не совмещают депозитарную деятельность с иными видами деятельности на РЦБ Расчетно-депозитарные организации Совмещают депозитарную деятельность с клиринговой деятельностью на РЦБ Депозитарно-расчетные объединения 1. Совмещают депозитарную деятельность с клиринговой на РЦБ 2. Оказывают услуги своим членам

Слайд 33Кастодиальные депозитарии

Специфические функции Сбор информации для эмитента и выплата дивидендов, процентов и иных доходов по ценным бумагам клиентов Обеспечение клиента информацией от эмитента Предоставление бухгалтерской отчетности клиенту Учет денежных средств клиента Ведение инвестиционного портфеля клиента Специализированные кастодиальные депозитарии - Специализированный депозитарий ПИФ Регистрирует в системе ведения реестра владельцев ценных бумаг, составляющих имущество ПИФа Ведет реестр владельцев инвестиционных паев ПИФа при отсутствии специализированного регистратора - Специализированный головной депозитарий Обеспечивает обязательное централизованное хранение документарных ценных бумаг эмитента Ведет реестр владельцев ценных бумаг Неспециализированные кастодиальные депозитарии Совмещают депозитарную деятельность с деятельностью по доверительному управлению или брокерско-дилерской деятельностью на РЦБ

Слайд 34Расчетно-клиринговые организации

Расчетно-клиринговая организация – это профессиональный участник РЦБ, специализированная организация, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок. Основные цели расчетно-клиринговых организаций: Выявление позиций участников сделок и их урегулирование; Снижение издержек по расчетному обслуживанию участников рынка; Сокращение времени расчетов; Снижение до минимального уровня всех видов рисков, которые имеют место при расчетах. Расчетно-клиринговая организация может существовать в форме закрытого АО или некоммерческого партнерства и должна иметь лицензию ФКЦБ, которая выдается сроком до трех лет

Слайд 35Деятельность расчетно-клиринговых организаций включает: Осуществление зачета взаимных требований между участниками расчетов, или осуществление клиринга; Сбор, сверку и корректировку информации по сделкам, совершенным на рынках, которые обслуживаются данной организацией; Установление строгих сроков, в течение которых денежные средства и соответствующая им информация и документация должны поступать в расчетно-клиринговую организацию; Контроль за перемещением ценных бумаг в результате исполнения контрактов; Гарантированное исполнение заключенных на бирже сделок; Бухгалтерское и документарное оформление произведенных расчетов.

Слайд 36Основные источники доходов расчетно-клиринговых организаций складываются из: Платы за регистрацию сделок; Поступлений от продажи информации; Прибыли от обращения денежных средств, находящихся в распоряжении организации; Поступлений от продажи своих технологий расчетов, программного обеспечения и т.п. Взаимоотношения между расчетно-клиринговой организацией и ее членами, биржами и другими организациями строятся на основе соответствующих договоров. Расчетно-клиринговые организации не имеют права проводить кредитные и большинство других активных операций (вкладывать деньги в ценные бумаги и т.п.) в отличие от коммерческих банков.