Слайд 1Стандартные кредитные продукты для ЦКС МБ

Слайд 2Содержание презентации

Общие положения

Общие условия предоставления стандартных кредитных продуктов

Базовые условия предоставления кредитных продуктов

Конкурентные преимущества

Бизнес-экспресс Бизнес-оборот Бизнес-гарантия Бизнес-инвест Бизнес-авто Бизнес-ипотека Бизнес-овердрафт

Бизнес-оборудование

Слайд 3

Слайд 4ЦЕЛЕВОЙ КЛИЕНТСКИЙ СЕГМЕНТ «МАЛЫЙ БИЗНЕС» Клиент должен одновременно удовлетворять следующим критериям: Годовая выручка Клиента - не более 125 млн. руб. Суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать 25%; доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать 25%; средняя численность работников за предшествующий календарный год до 100 человек включительно Конечные владельцы бизнеса – физические лица, которые могут быть определены на основании выписок ЕГРЮЛ - для ООО, либо выписок регистраторов – для ЗАО

Понятие ЦКС МБ

Слайд 5Торговля оптовая розничная Производство промышленно - хозяйственные товары продукты питания Услуги ремонтные автосервис медицинские парикмахерские, салоны красоты общепит

Целевой клиентский сегмент МБ

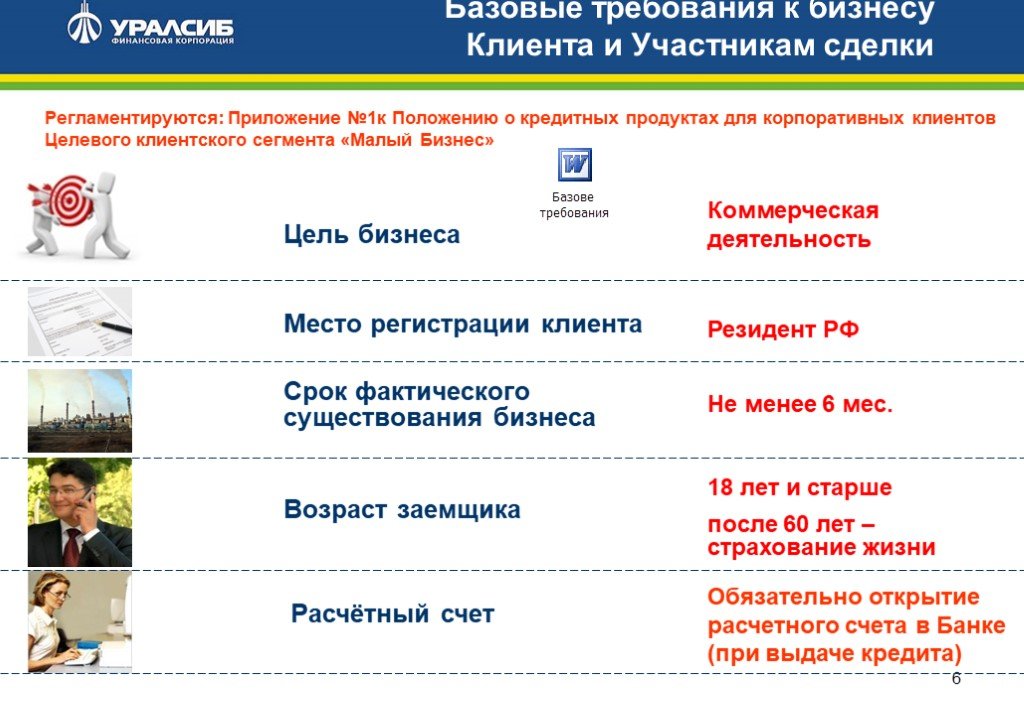

Слайд 6Цель бизнеса

Место регистрации клиента

Возраст заемщика

Срок фактического существования бизнеса

Не менее 6 мес.

18 лет и старше после 60 лет – страхование жизни

Резидент РФ

Коммерческая деятельность

Базовые требования к бизнесу Клиента и Участникам сделки

Регламентируются: Приложение №1к Положению о кредитных продуктах для корпоративных клиентов Целевого клиентского сегмента «Малый Бизнес»

Расчётный счет

Обязательно открытие расчетного счета в Банке (при выдаче кредита)

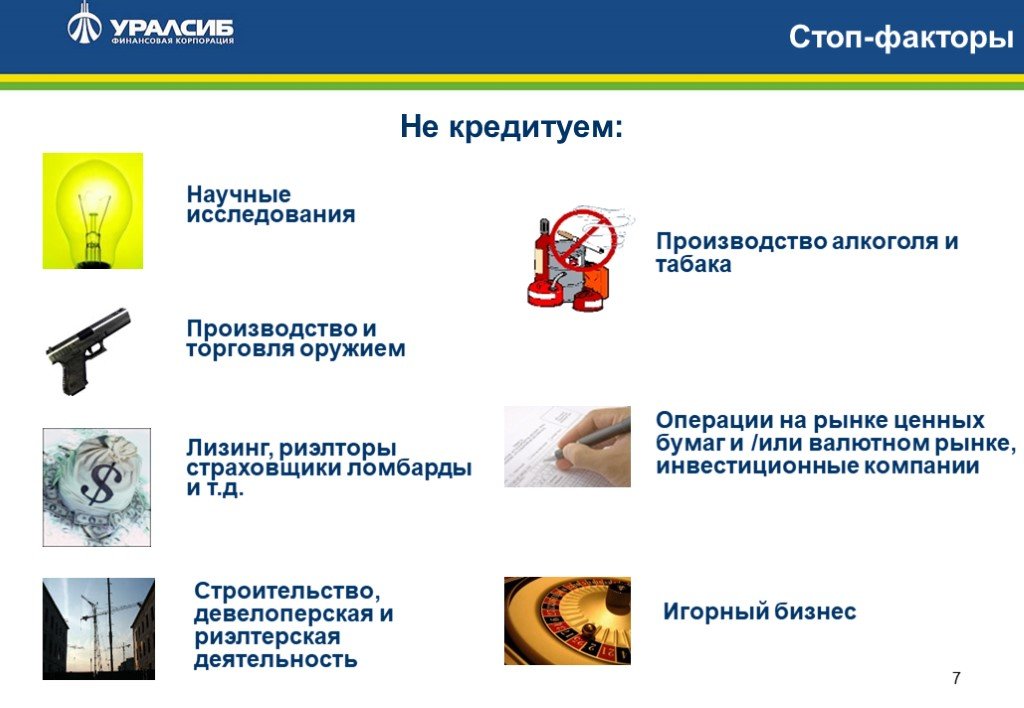

Слайд 7Стоп-факторы Не кредитуем:

Научные исследования

Лизинг, риэлторы страховщики ломбарды и т.д.

Строительство, девелоперская и риэлтерская деятельность

Производство алкоголя и табака

Игорный бизнес

Производство и торговля оружием

Операции на рынке ценных бумаг и /или валютном рынке, инвестиционные компании

Слайд 8Не кредитуем при наличии:

Неурегулированные проблемы с налоговыми органами и органами государственной власти

Текущее судебное преследование участников сделки и руководителей

Просроченная задолженность в бюджет и внебюджетные фонды

Непогашенная картотека к расчетным счетам

Признание Клиента банкротом/ инициирована процедура банкротства

Убыточная деятельность на протяжении двух (четырех) последних отчетных периодов

РЕЗУЛЬТАТ Если выявлен один или несколько стоп-факторов, то заявка дальше не рассматривается

Отрицательная кредитная история

Слайд 9

Слайд 10Стандартный кредитный продукт - кредитный продукт, предназначенный для организации массовых продаж, с едиными требованиями к заемщикам, условиями предоставления, технологиями оценки и мониторинга кредитного риска.

Виды кредитных продуктов

В составе Стандартных Кредитных продуктов выделяют типовые и нетиповые кредитные продукты

Типовой кредитный продукт – кредитный продукт, условия по которому не могут меняться с учетом индивидуальных особенностей Клиента. Это предполагает установление только равномерных графиков погашения основного долга (аннуитет, либо равными долями), отсутствие отсрочки погашения основного долга свыше 3 месяцев, а также отсутствие кредитных линий (кроме невозобновляемых кредитных линий с периодом выборки до 6 месяцев). Типовые кредитные Продукты предполагают оценку Клиента только в момент принятия решения о выдаче Кредита, а в ходе жизненного цикла Кредита переоценка финансового состояния Клиента осуществляется только в исключительных случаях (признаки обесценения, ПА/ППА). Кроме того, в состав Типовых продуктов относится продукт «Бизнес-Овердрафт», который является расчетным продуктом. В случае если Продукт не соответствует вышеуказанным условиям, он относится к Нетиповым кредитным продуктам.

Слайд 11Кредитная история клиента

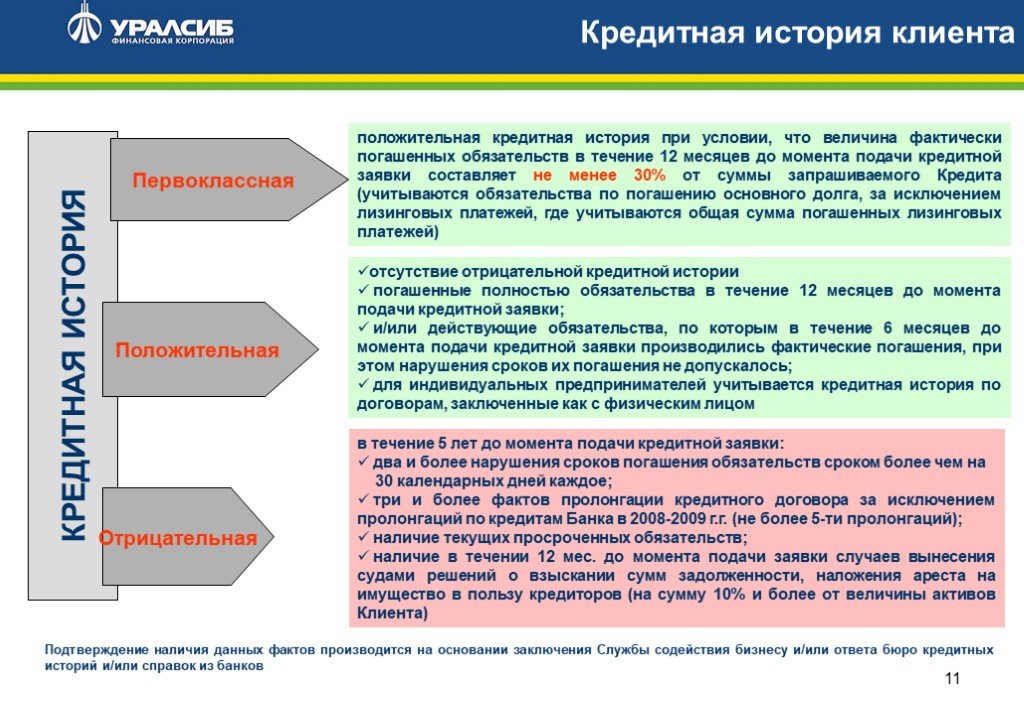

отсутствие отрицательной кредитной истории погашенные полностью обязательства в течение 12 месяцев до момента подачи кредитной заявки; и/или действующие обязательства, по которым в течение 6 месяцев до момента подачи кредитной заявки производились фактические погашения, при этом нарушения сроков их погашения не допускалось; для индивидуальных предпринимателей учитывается кредитная история по договорам, заключенные как с физическим лицом

положительная кредитная история при условии, что величина фактически погашенных обязательств в течение 12 месяцев до момента подачи кредитной заявки составляет не менее 30% от суммы запрашиваемого Кредита (учитываются обязательства по погашению основного долга, за исключением лизинговых платежей, где учитываются общая сумма погашенных лизинговых платежей)

Подтверждение наличия данных фактов производится на основании заключения Службы содействия бизнесу и/или ответа бюро кредитных историй и/или справок из банков

в течение 5 лет до момента подачи кредитной заявки: два и более нарушения сроков погашения обязательств сроком более чем на 30 календарных дней каждое; три и более фактов пролонгации кредитного договора за исключением пролонгаций по кредитам Банка в 2008-2009 г.г. (не более 5-ти пролонгаций); наличие текущих просроченных обязательств; наличие в течении 12 мес. до момента подачи заявки случаев вынесения судами решений о взыскании сумм задолженности, наложения ареста на имущество в пользу кредиторов (на сумму 10% и более от величины активов Клиента)

КРЕДИТНАЯ ИСТОРИЯ

Положительная Первоклассная Отрицательная

Слайд 12Целевое использование кредитных средств

Предоставление Продуктов производится при условии обязательного представления Клиентом контрактов (предварительных договоров, проектов контрактов, счетов-фактур) по целевому использованию Кредита за исключением следующих случаев: Кредит предоставлен в рамках Продукта «Бизнес-Экспресс»; Кредит (Транш) полностью или частично направляется на оплату текущих расходов Заемщика, которые осуществляются без контрактов (например: выплата заработной платы, уплата налоговых платежей и т.п.); В случае целевого использования Кредита (Транша) путем снятия наличных денежных средств.

Допускается целевое использование Кредита путем снятия со Счета наличных денежных средств и их расходования в соответствии с целями, указанными в Кредитном договоре, в размере не более 3 500 000. При этом в денежном чеке Клиента указывается целевое направление использования денежных средств, копия денежного чека/выписка с расчетного счета Заемщика По продуктам «Бизнес-Авто», «Бизнес-Ипотека» и «Бизнес-Инвест» на цели рефинансирования задолженности Клиента перед другими банками снятие со счета наличных денежных средств не допускается! При предоставлении Продукта в форме кредитной линии устанавливается возможность неоднократной выдачи наличных денежных средств.

Слайд 13Формы предоставления кредита

Транши

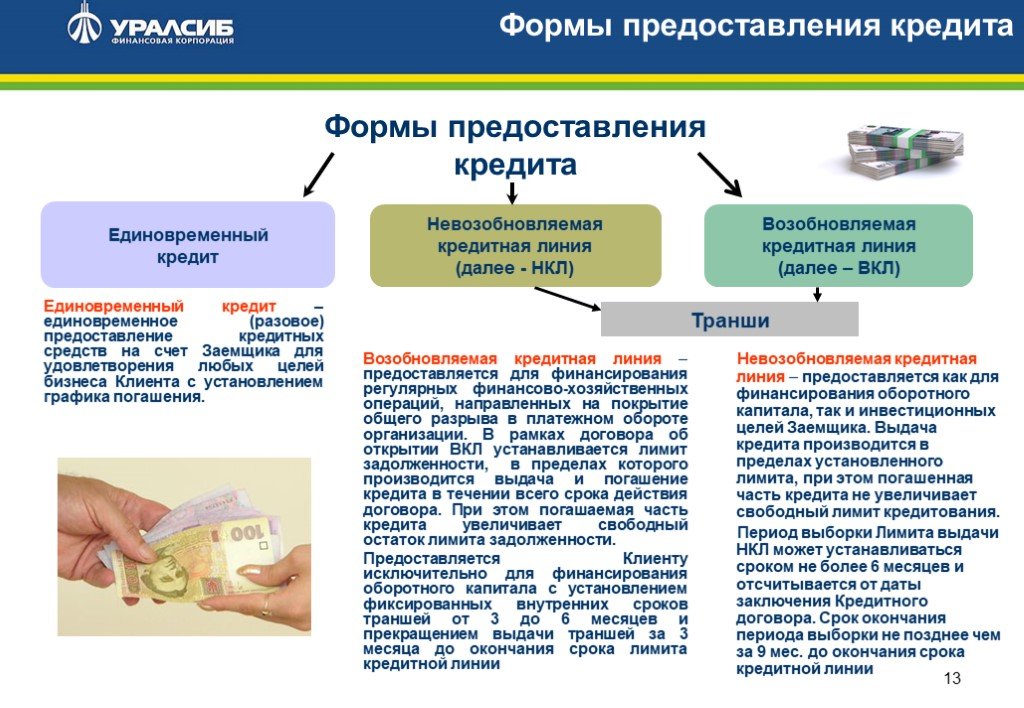

Единовременный кредит

Возобновляемая кредитная линия (далее – ВКЛ)

Невозобновляемая кредитная линия (далее - НКЛ)

Единовременный кредит – единовременное (разовое) предоставление кредитных средств на счет Заемщика для удовлетворения любых целей бизнеса Клиента с установлением графика погашения.

Возобновляемая кредитная линия – предоставляется для финансирования регулярных финансово-хозяйственных операций, направленных на покрытие общего разрыва в платежном обороте организации. В рамках договора об открытии ВКЛ устанавливается лимит задолженности, в пределах которого производится выдача и погашение кредита в течении всего срока действия договора. При этом погашаемая часть кредита увеличивает свободный остаток лимита задолженности. Предоставляется Клиенту исключительно для финансирования оборотного капитала с установлением фиксированных внутренних сроков траншей от 3 до 6 месяцев и прекращением выдачи траншей за 3 месяца до окончания срока лимита кредитной линии

Невозобновляемая кредитная линия – предоставляется как для финансирования оборотного капитала, так и инвестиционных целей Заемщика. Выдача кредита производится в пределах установленного лимита, при этом погашенная часть кредита не увеличивает свободный лимит кредитования. Период выборки Лимита выдачи НКЛ может устанавливаться сроком не более 6 месяцев и отсчитывается от даты заключения Кредитного договора. Срок окончания периода выборки не позднее чем за 9 мес. до окончания срока кредитной линии

Слайд 14Расчет суммы кредита

Расчет Суммы Кредита/Лимита Кредитной линии/Гарантии (за исключением ВКЛ) по Продуктам осуществляется по следующей формуле: Скрф ≤ Скр – Соб, где Скрф – сумма кредита/лимита кредитной линии/гарантии , которая может быть предоставлена Клиенту; Скр – допустимый уровень задолженности (максимальная сумма финансирования без учета действующих обязательства); Соб – сумма обязательств, погашение которых приходится на срок предоставляемого Кредита/лимита кредитной линии/гарантии (в т.ч.гарантийные обязательства).

Сумма Лимита кредитной линии для ВКЛ/ Лимита гарантийных обязательств в рамках Соглашения о выдаче гарантий определяется по следующей формуле: Скрф ≤ Скр - Соб12 – ((Соб-Соб12) * t /(T-12)), где Скрф – сумма Лимита кредитной линии/ Лимита гарантийных обязательств, которая может быть предоставлена Клиенту; Скр – допустимый уровень задолженности (максимальная сумма финансирования без учета действующих обязательства); Соб – сумма обязательств, погашение которых приходится на срок действия ВКЛ/ Соглашения о выдаче гарантий (в т.ч.гарантийные обязательства); Соб12 - сумма обязательств, погашение которых приходится на 1 год действия ВКЛ/ Соглашения о выдачи банковских гарантий (в т.ч.гарантийные обязательства); T – срок действия ВКЛ; t – срок транша.

Слайд 15Графики погашения кредитов

Погашение основного долга может производиться: Ежемесячное погашение равными долями или аннуитетными платежами - Индивидуальный график Предоставление Продукта с индивидуальным графиком погашения основного долга по Кредиту допускается в следующих случаях: Если в результате проведенного финансового анализа Клиента выявлена сезонность в Бизнесе; Наличие у Клиента обязательств по кредитному договору (заключенному с другими кредитными организациями) и/или договору финансовой аренды (лизингу) (заключенному с лизинговыми компаниями), погашение которых также может существенно повлиять на порядок погашения кредита в Банке.

Индивидуальный график должен одновременно соответствовать следующим условиям: 1) Сумма погашений основного долга за каждые 12 месяцев не должна быть меньше суммы погашений за те же 12 месяцев, если бы Заемщик гасил кредит равными долями; 2) Погашение основного долга должно осуществляться ежемесячно. В отдельных случаях, возможно наличие разрыва между двумя платежами по основному долгу до 3 месяцев, но не более чем один раз в год; 3) Минимальный размер платежа в погашение основного долга по кредиту должен составлять не менее 50% от среднемесячной величины погашений основного долга в течение года. Количество месяцев, в которых осуществляется минимальный платеж не должно превышать 6 месяцев в год.

Слайд 16Досрочное погашение

Заемщику предоставляется право досрочного частичного или полного погашения обязательств по Кредитному договору при обязательном письменном уведомлении об этом Банка не позднее, чем за 5 рабочих дней.

Пересчет графика погашений происходит в случае, если производится погашение очередного платежа по Кредитному договору, а все суммы, превышающие размер текущих/плановых платежей направляются в погашение основного долга по кредиту. При этом возможно два варианта изменения графика погашения кредита: соразмерное уменьшение срока кредитования при сохранении размера ежемесячных платежей; изменение (пересчет) размера последующих ежемесячных платежей при сохранении дат (периодов) погашения. Пересчет графика погашения и оформление дополнительных соглашения к договорам с Участниками сделки производится в течение пяти рабочих дней со дня досрочного частичного погашения основного долга по кредиту.

Пересчет графика погашений не происходит и дополнительных соглашений по изменению графика не заключается, в случае если производится погашение очередных платежей по Кредитному договору в соответствии с графиком погашения основного долга равными долями или индивидуальным графиком.

Слайд 17Требования к обеспечению

Залог

В качестве обеспечения Банк рассматривает следующее имущество: товары в обороте; машины и оборудование (энергетические, рабочие и информационные); животные (сельхоз); транспортные средства средства; речной и морской транспорт; недвижимое имущество (здания, сооружения, помещения, земельные участки), в том числе объекты незавершенного строительства, на которые оформлено право собственности; долговые обязательства Банка; поручительство Фондов поддержки/ развития малого бизнеса/ предпринимательства

Допускается неполное обеспечение по продуктам «Бизнес-Авто» и «Бизнес-Ипотека», а также по кредитам для клиентов с Первоклассной кредитной историей в Банке и при условии отсутствия в составе залога товаров в обороте. При этом допускается наличие необеспеченной части в размере не более 20 % от необходимой суммы обеспечения (по залоговой стоимости), но в любом случае не более 1 000 000 рублей. В некоторых случаях допускается неполное обеспечение по кредиту в размере до 30% от необходимой суммы обеспечения , но не более 3 000 000 рублей.

Оформление залога является обязательным условием, за исключением: Продукта «Бизнес-Гарантия» до 1 000 000 рублей; Продукта «Бизнес-Экспресс» сроком до 12 месяцев; Продукта «Бизнес-Овердрафт»

Слайд 18В качестве обеспечения исполнения Клиентом обязательств по Кредитному договору, Банком может быть принято поручительство Фондов поддержки/развития малого бизнеса/предпринимательства в объеме и на условиях, установленных решением Кредитного комитета Банка по каждому из Фондов.

Оформление поручительства и подготовку документов для Фонда осуществляют сотрудники Банка!

Стоимость поручительства Фонда для Клиента зависит от региональной принадлежности в % годовых от суммы поручительства единовременно за весь срок кредита.

Фонд поддержки/развития малого бизнеса/предпринимательства

Слайд 19Требования к поручителям

ПОРУЧИТЕЛЬСТВО

ФИЗИЧЕСКИХ ЛИЦ – УЧРЕДИТЕЛЕЙ (АКЦИОНЕРОВ) БИЗНЕСА Клиента, в совокупности являющихся владельцами контрольного пакета (50 и более процентов капитала); ФИЗИЧЕСКИХ ЛИЦ – ФАКТИЧЕСКИХ СОБСТВЕННИКОВ, контролирующих (прямо или косвенно) Бизнес Клиента; ЮРИДИЧЕСКИХ ЛИЦ И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, ВХОДЯЩИХ В ГРУППУ КОМПАНИЙ Клиента, являющихся собственниками основной доли активов Бизнеса Клиента или осуществляющих основную финансово-хозяйственную деятельность и учитываемых при проведении анализа бизнеса Клиента в соответствии с Методикой оценки Клиента.

При предоставлении кредитных продуктов ОБЯЗАТЕЛЬНО ЗАКЛЮЧЕНИЕ ДОГОВОРА ПОРУЧИТЕЛЬСТВА юридического лица, индивидуального предпринимателя или физического лица, который обязывается солидарно с Заемщиком отвечать перед Банком, за исполнение Заемщиком обязательств по Кредитному договору:

Обязательно поручительство юридических лиц и индивидуальных предпринимателей/физических лиц, не входящих в Группу компаний Клиента, и выступающих Залогодателем по кредитной сделке, на сумму не ниже рыночной (справедливой) стоимости предмета залога с учетом залогового дисконта.

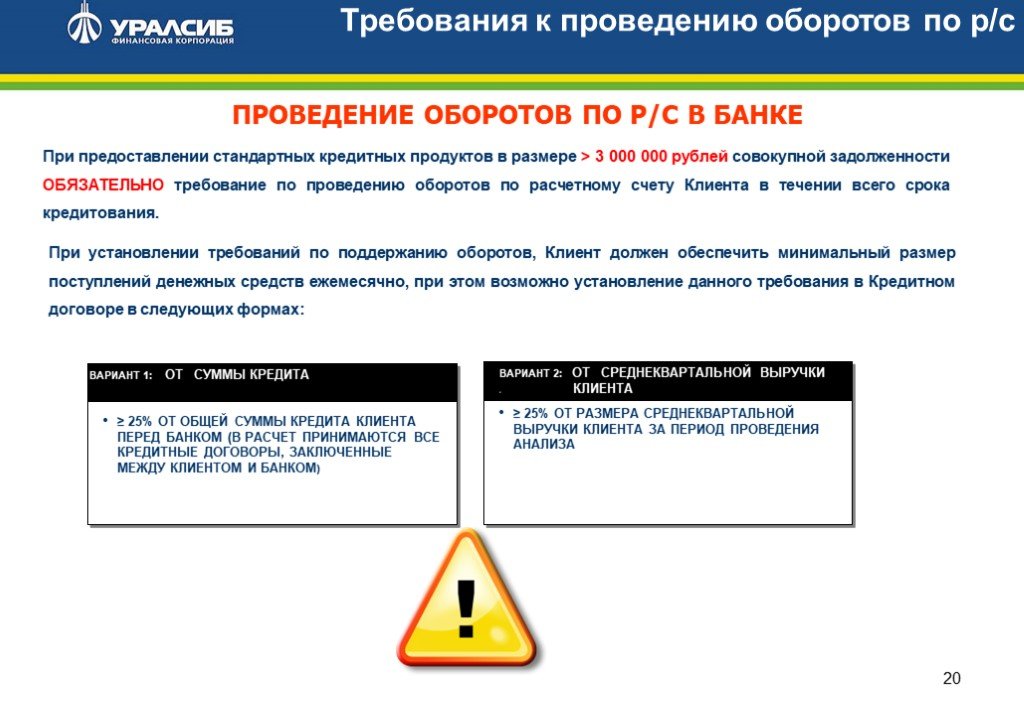

Слайд 20ПРОВЕДЕНИЕ ОБОРОТОВ ПО Р/С В БАНКЕ

При предоставлении стандартных кредитных продуктов в размере > 3 000 000 рублей совокупной задолженности ОБЯЗАТЕЛЬНО требование по проведению оборотов по расчетному счету Клиента в течении всего срока кредитования.

При установлении требований по поддержанию оборотов, Клиент должен обеспечить минимальный размер поступлений денежных средств ежемесячно, при этом возможно установление данного требования в Кредитном договоре в следующих формах:

Требования к проведению оборотов по р/с

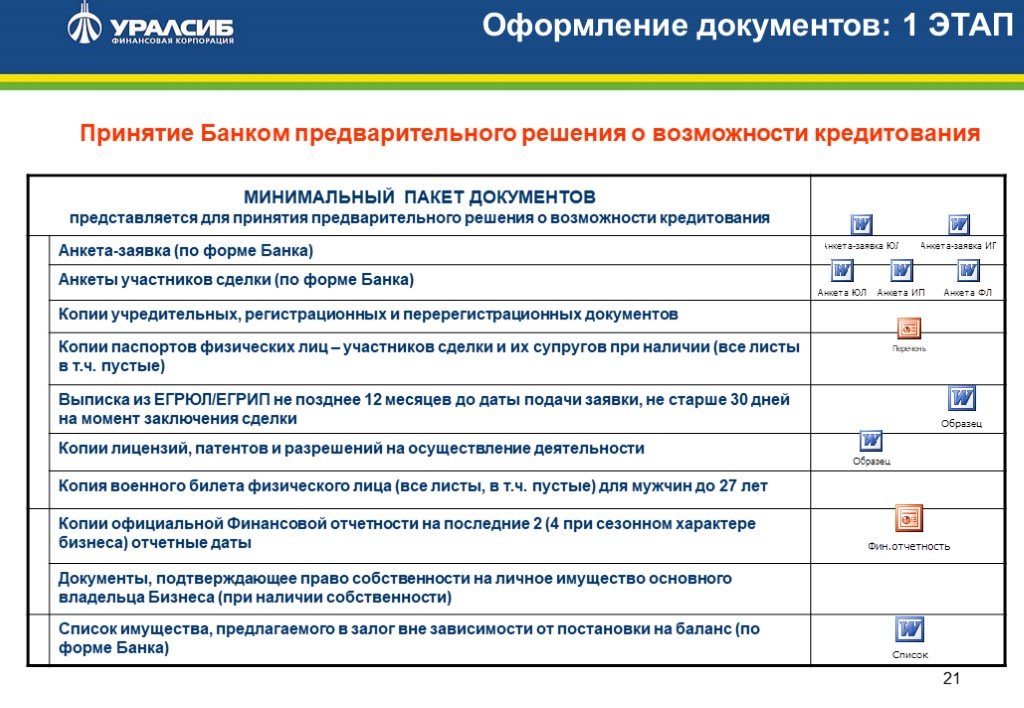

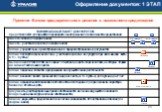

Слайд 21Принятие Банком предварительного решения о возможности кредитования

Оформление документов: 1 ЭТАП

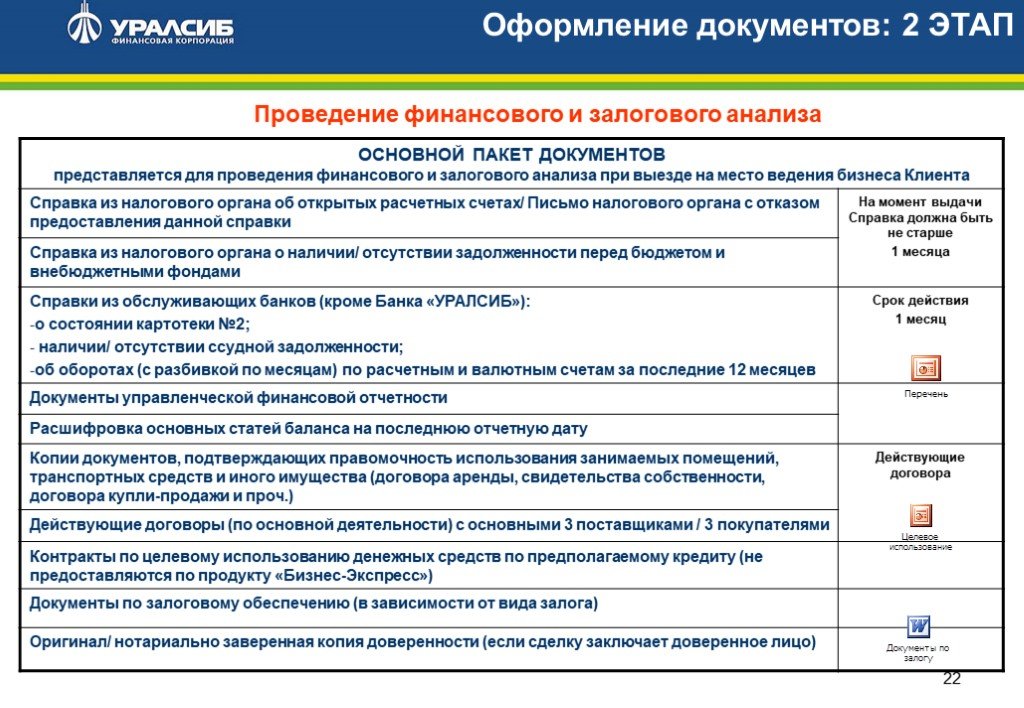

Слайд 22Оформление документов: 2 ЭТАП

Проведение финансового и залогового анализа

Слайд 23

Слайд 24Маркетинговая структура продуктовой линейки ЦКС МБ

Структура продуктовой линейки основана на анализе предложений банков-конкурентов и предложений региональной сети Продуктовая линейка универсальна и построена от базовых потребностей клиента, возникающих при использовании кредитных продуктов банка.

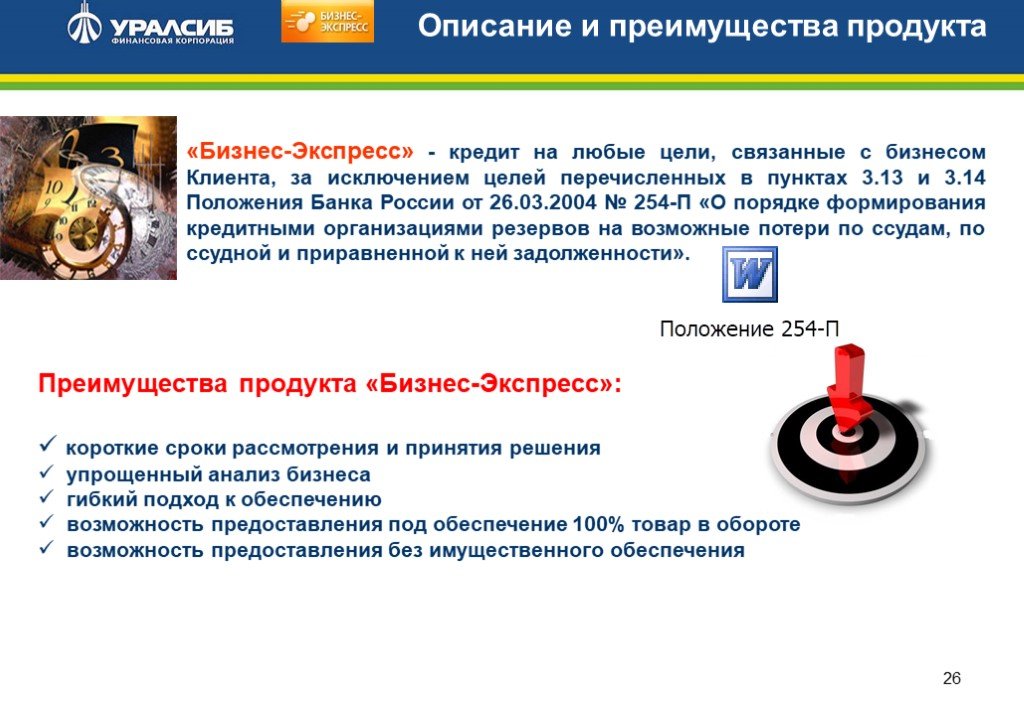

Слайд 26Описание и преимущества продукта

«Бизнес-Экспресс» - кредит на любые цели, связанные с бизнесом Клиента, за исключением целей перечисленных в пунктах 3.13 и 3.14 Положения Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности».

Преимущества продукта «Бизнес-Экспресс»: короткие сроки рассмотрения и принятия решения упрощенный анализ бизнеса гибкий подход к обеспечению возможность предоставления под обеспечение 100% товар в обороте возможность предоставления без имущественного обеспечения

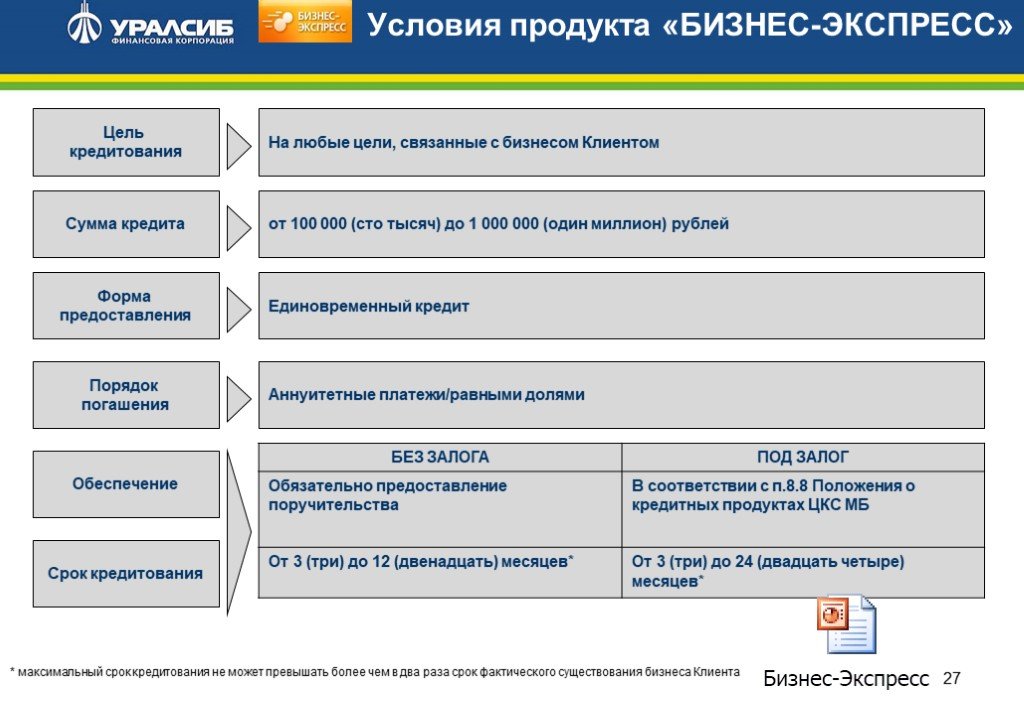

Слайд 27Условия продукта «БИЗНЕС-ЭКСПРЕСС»

Цель кредитования

Сумма кредита

Срок кредитования

Форма предоставления

Обеспечение

Порядок погашения

На любые цели, связанные с бизнесом Клиентом

от 100 000 (сто тысяч) до 1 000 000 (один миллион) рублей

Аннуитетные платежи/равными долями

* максимальный срок кредитования не может превышать более чем в два раза срок фактического существования бизнеса Клиента

Слайд 29«Бизнес-Оборот» - кредит на финансирование оборотного капитала/осуществление текущих расходов Клиента, посредством предоставления кредита для:

Описание продукта

оплаты услуг и товарно-материальных ценностей с целью их дальнейшей реализации и/или для использования в собственной производственной деятельности;

осуществления текущих расходов Заемщика связанных с Бизнесом (выплата заработной платы, налоговые платежи и т.п.).

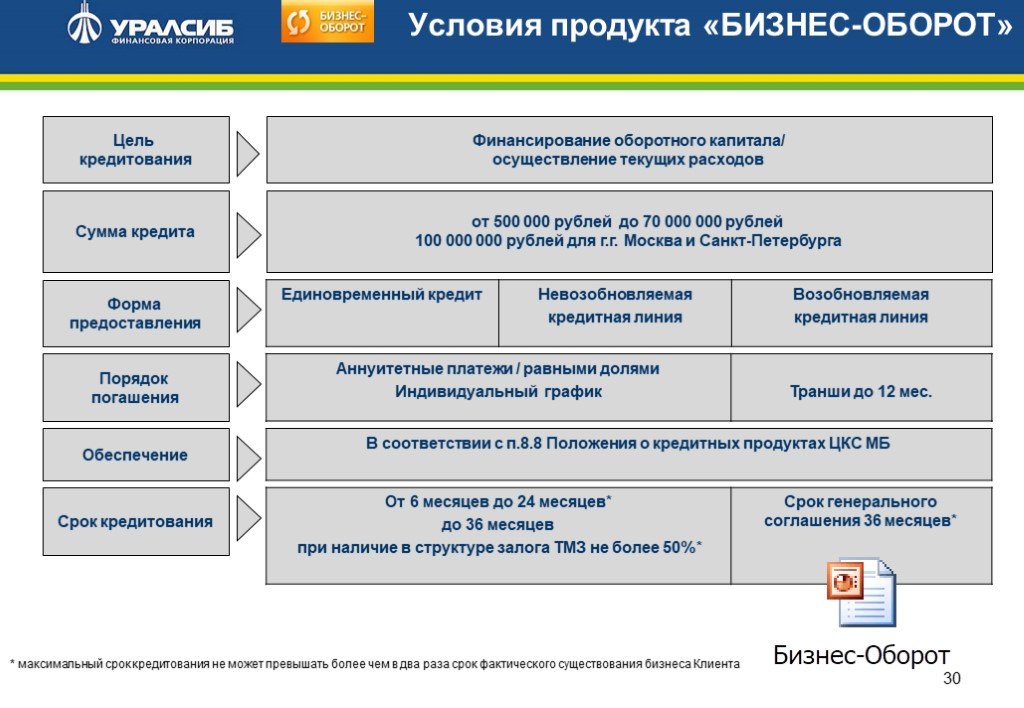

Слайд 30Условия продукта «БИЗНЕС-ОБОРОТ»

Финансирование оборотного капитала/ осуществление текущих расходов

от 500 000 рублей до 70 000 000 рублей 100 000 000 рублей для г.г. Москва и Санкт-Петербурга

Слайд 32«Бизнес-Гарантия» - продукт, используемый для исполнения обязательств, при котором Банк (Гарант) выдает по просьбе должника (Принципала) письменное обязательство уплатить кредитору (Бенефициару) денежную сумму при предоставлении им требования о ее уплате. Выплата денежной суммы осуществляется в соответствии с условиями выданного Гарантом обязательства по представлении Бенефициаром письменного требования о платеже и других документов, указанных в банковской гарантии. Предоставление Продукта направлено на удовлетворение следующих потребностей бизнеса Клиента: заключение Договоров, условием которых является предоставление Клиентом гарантий обеспечения своих обязательств Бенефициарам; предоставление необходимого обеспечения обязательств государственным органам, предусмотренного законодательством Российской Федерации.

Слайд 33ТЕНДЕРНАЯ ГАРАНТИЯ - банковская гарантия, целью которой является гарантирование исполнения участником торгов (тендера) предоставленной им оферты. Предоставление тендерной гарантии в пользу организаторов торгов часто является одним из условий рассмотрения предложения участника торгов; ГАРАНТИЯ ВОЗВРАТА АВАНСОВОГО ПЛАТЕЖА - служит для обеспечения обязательства продавца по возврату авансу в случае неисполнения продавцом обязательств, для которых аванс предназначался; ГАРАНТИЯ ИСПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ ПО ДОГОВОРУ - банковская гарантия, в соответствии с которой банк принимает на себя обязательство выплатить покупателю определенную сумму, если продавец не выполнит свои обязательства по поставке или другие свои договорные обязательства; ПЛАТЁЖНАЯ ГАРАНТИЯ - банковская гарантия, обеспечивающая надлежащее исполнение покупателем его платежных обязательств по контракту; ГАРАНТИЯ ПЕРЕД ТАМОЖЕННЫМИ ОРГАНАМИ – банковская гарантия, обеспечивающая исполнение клиентом оплаты таможенному органу денежной суммы в соответствии с договором, заключенным между клиентом и таможенным органом.

Виды предоставляемых банковских гарантий

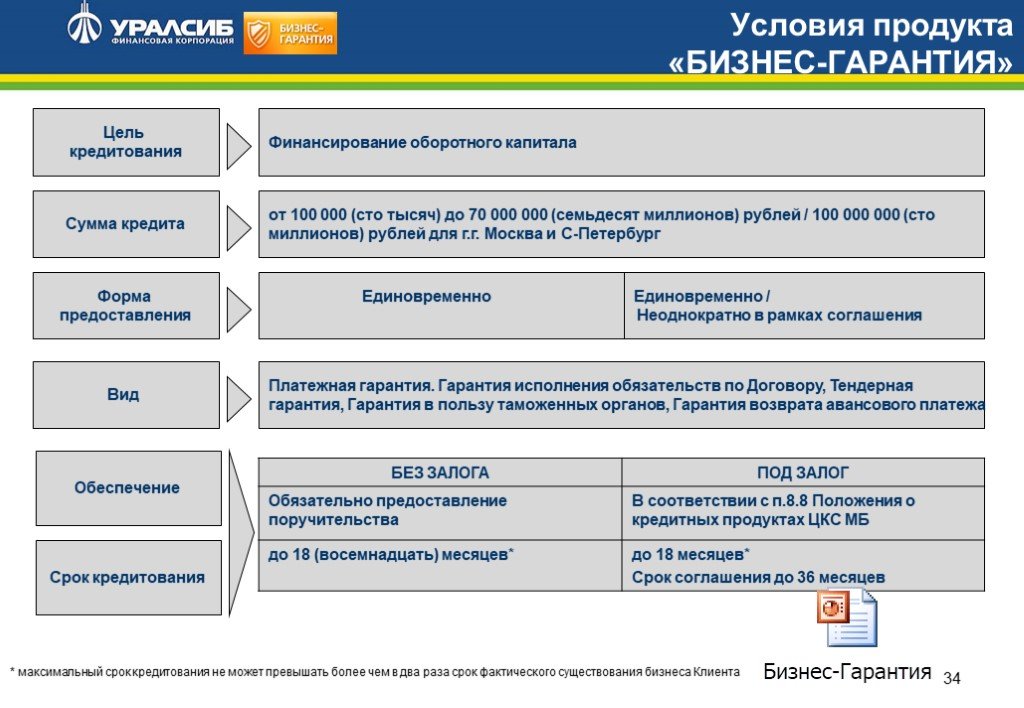

Слайд 34Условия продукта «БИЗНЕС-ГАРАНТИЯ»

Вид

Финансирование оборотного капитала

от 100 000 (сто тысяч) до 70 000 000 (семьдесят миллионов) рублей / 100 000 000 (сто миллионов) рублей для г.г. Москва и С-Петербург

Единовременно Единовременно / Неоднократно в рамках соглашения

Платежная гарантия. Гарантия исполнения обязательств по Договору, Тендерная гарантия, Гарантия в пользу таможенных органов, Гарантия возврата авансового платежа

Слайд 36«Бизнес-Инвест» – универсальный кредит на инвестиционные цели Клиента под залог имеющегося в собственности Залогодателя имущества.

При этом приоритет имеют проекты, направленные на увеличение объемов производства/реализации продукции, совершенствование технологий, оптимизацию процессов и т.п. Допускается финансирование проектов, связанных с освоением новых направлений и сфер деятельности как дополнительных, при сохранении и осуществлении действующего направления Бизнеса.

При кредитовании в рамках продукта «Бизнес-Инвест» наиболее привлекательными для Банка являются Проекты, связанные с расширением или развитием действующего направления Бизнеса Клиента.

Слайд 37Цели инвестиционного кредитования

Денежные средства в рамках инвестиционного кредитования могут предоставляться на следующие цели: Оплата приобретаемого автотранспорта и технических средств, оборудования, механизмов, технологических линий, техники, агрегатов и т.п.; Оплата реконструкционных, ремонтных, ремонтно-строительных, строительно-монтажных, ремонтно-отделочных работ и т.п.; Платежи по приобретению объектов недвижимости, земельных участков (при условии, что возможное использование данных земельных участков соответствует основной деятельности Клиента); Приобретение действующего бизнеса в форме приобретения предприятия, при условии, что приобретаемый бизнес не является новым направлением деятельности для Бизнеса Клиента и/или объемы годовой выручки приобретаемого бизнеса не превышают 30% годовой выручки действующего Бизнеса Клиента; Оплата расходов на разработку новых продуктов и услуг, приобретение технологий и ноу-хау в форме патента; Приобретение нематериальных активов (программные средства и комплексы, франшизы, лицензии). Также с помощью кредитных средств, предоставленных в рамках инвестиционного финансирования, могут быть совершены дополнительные платежи в рамках реализуемого Клиентом Инвестиционного проекта: Оплата товарно-материальных ценностей с целью их использования в собственной деятельности по Инвестиционному проекту; Оплата услуг по инжинирингу, доводке, наладке, инсталляции и монтажу оборудования; Оплата транспортных услуг; Оплата проектно-изыскательских работ; Регистрационные пошлины; Сборы за получение лицензий/разрешений; Прочие платежи, связанные с реализацией Инвестиционного проекта.

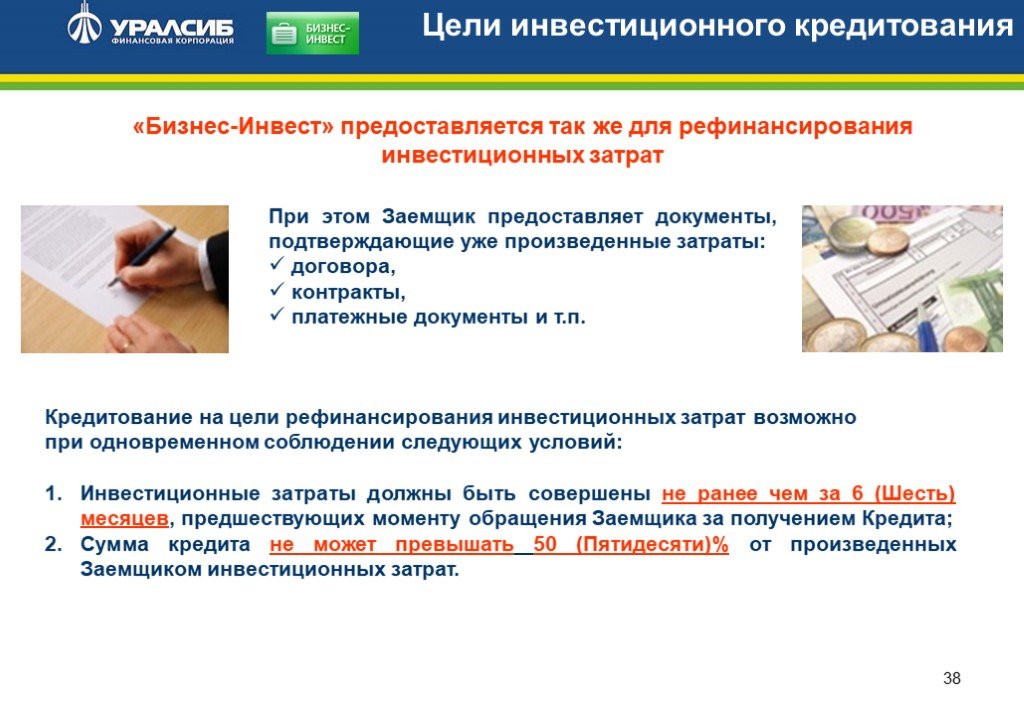

Слайд 38Кредитование на цели рефинансирования инвестиционных затрат возможно при одновременном соблюдении следующих условий: Инвестиционные затраты должны быть совершены не ранее чем за 6 (Шесть) месяцев, предшествующих моменту обращения Заемщика за получением Кредита; Сумма кредита не может превышать 50 (Пятидесяти)% от произведенных Заемщиком инвестиционных затрат.

«Бизнес-Инвест» предоставляется так же для рефинансирования инвестиционных затрат

При этом Заемщик предоставляет документы, подтверждающие уже произведенные затраты: договора, контракты, платежные документы и т.п.

Слайд 39приобретение имущества, находящегося в залоге у Банка по проблемным/ просроченным ссудам; приобретения жилой недвижимости с целью последующего переоформления в нежилую; погашение кредитных обязательств Клиента по ранее предоставленным кредитам других кредитных организаций (рефинансирование задолженности)

«Бизнес-Инвест» также может предоставляться на следующие цели:

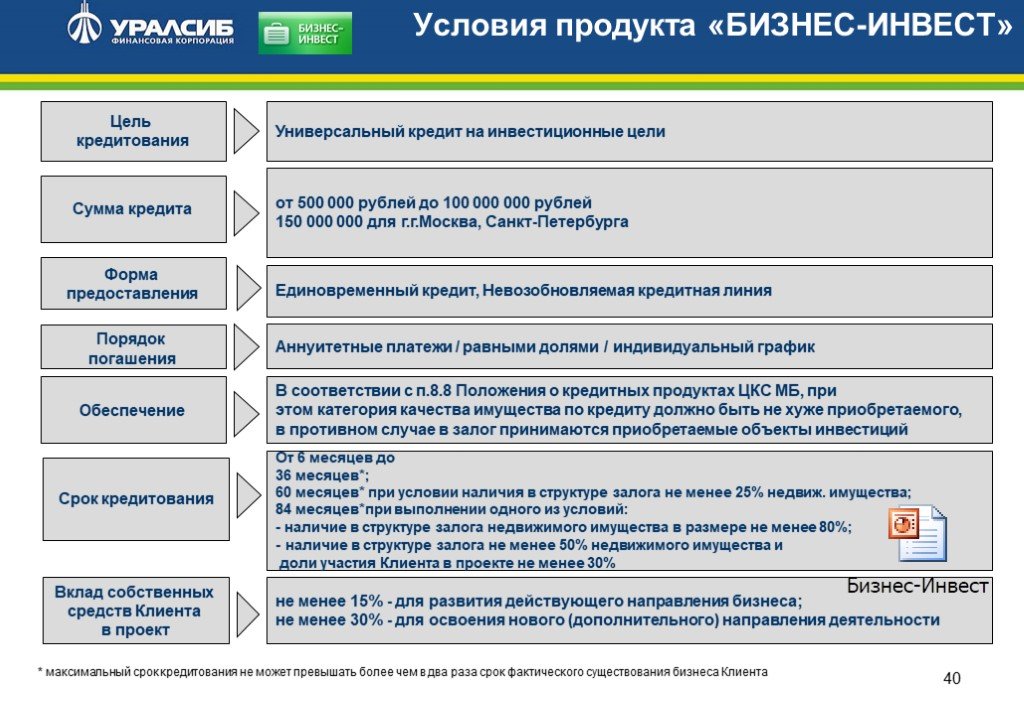

Слайд 40Условия продукта «БИЗНЕС-ИНВЕСТ»

Универсальный кредит на инвестиционные цели

от 500 000 рублей до 100 000 000 рублей 150 000 000 для г.г.Москва, Санкт-Петербурга

Единовременный кредит, Невозобновляемая кредитная линия

Аннуитетные платежи / равными долями / индивидуальный график

В соответствии с п.8.8 Положения о кредитных продуктах ЦКС МБ, при этом категория качества имущества по кредиту должно быть не хуже приобретаемого, в противном случае в залог принимаются приобретаемые объекты инвестиций

От 6 месяцев до 36 месяцев*; 60 месяцев* при условии наличия в структуре залога не менее 25% недвиж. имущества; 84 месяцев*при выполнении одного из условий: - наличие в структуре залога недвижимого имущества в размере не менее 80%; - наличие в структуре залога не менее 50% недвижимого имущества и доли участия Клиента в проекте не менее 30%

Вклад собственных средств Клиента в проект

не менее 15% - для развития действующего направления бизнеса; не менее 30% - для освоения нового (дополнительного) направления деятельности

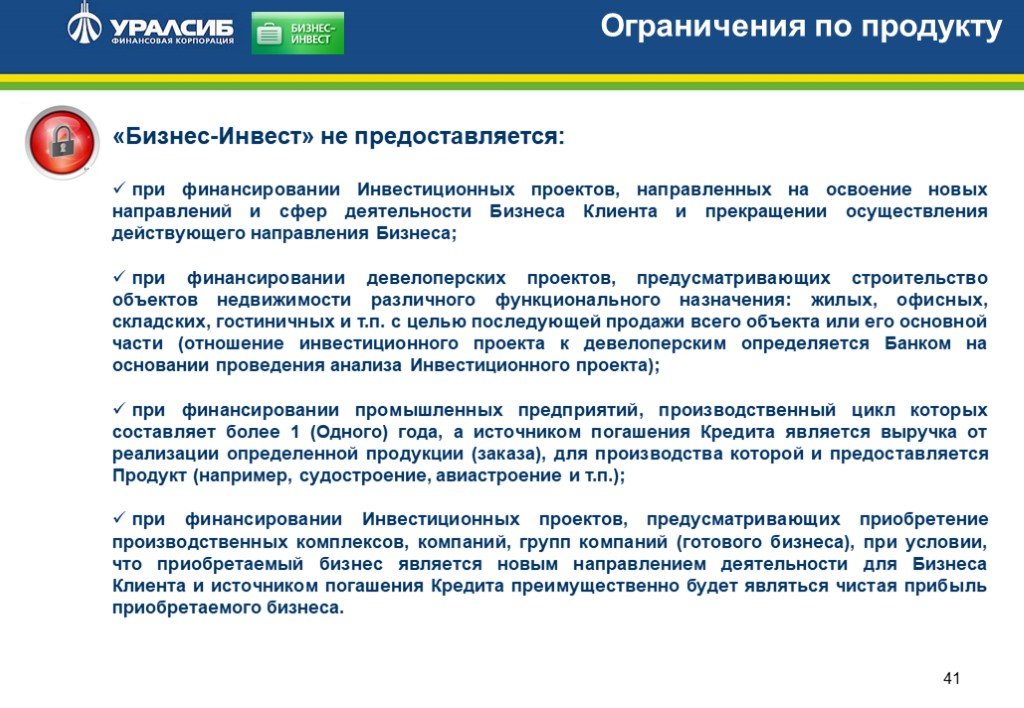

Слайд 41«Бизнес-Инвест» не предоставляется: при финансировании Инвестиционных проектов, направленных на освоение новых направлений и сфер деятельности Бизнеса Клиента и прекращении осуществления действующего направления Бизнеса; при финансировании девелоперских проектов, предусматривающих строительство объектов недвижимости различного функционального назначения: жилых, офисных, складских, гостиничных и т.п. с целью последующей продажи всего объекта или его основной части (отношение инвестиционного проекта к девелоперским определяется Банком на основании проведения анализа Инвестиционного проекта); при финансировании промышленных предприятий, производственный цикл которых составляет более 1 (Одного) года, а источником погашения Кредита является выручка от реализации определенной продукции (заказа), для производства которой и предоставляется Продукт (например, судостроение, авиастроение и т.п.); при финансировании Инвестиционных проектов, предусматривающих приобретение производственных комплексов, компаний, групп компаний (готового бизнеса), при условии, что приобретаемый бизнес является новым направлением деятельности для Бизнеса Клиента и источником погашения Кредита преимущественно будет являться чистая прибыль приобретаемого бизнеса.

Ограничения по продукту

Слайд 43«Бизнес-Авто» – кредит на приобретение транспортных средств с целью использования в бизнесе под залог приобретаемых транспортных средств.

Целью кредитования в рамках кредитного продукта Бизнес-Авто может быть приобретение: новых ТС (только у официальных Дилеров производителей ТС); подержанных ТС.

В рамках продукта могут приобретаться следующие объекты инвестиций: легковые и грузовые автомобили; автобусы и микроавтобусы; трактора и другая сельскохозяйственная техника; специальная техника (автокраны и автовышки, самосвалы, рефрижераторы, экскаваторы, манипуляторы, погрузчики).

Данный Продукт не предоставляется: таксомоторным паркам на приобретение подержанных ТС; компаниям, осуществляющим прокат ТС; автошколам.

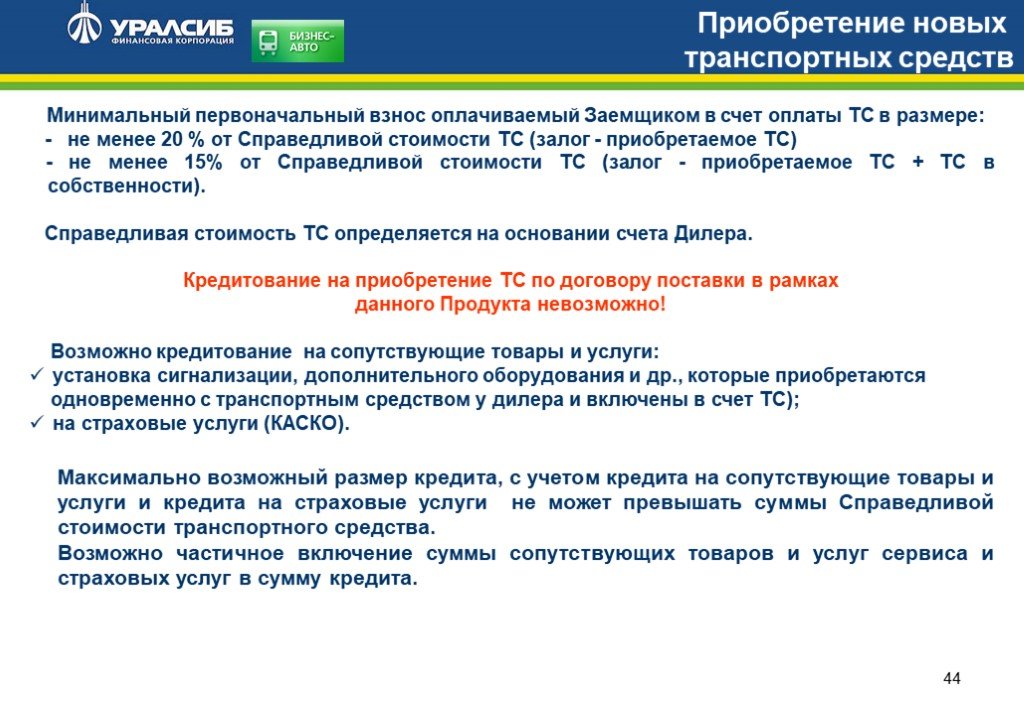

Слайд 44Приобретение новых транспортных средств

Минимальный первоначальный взнос оплачиваемый Заемщиком в счет оплаты ТС в размере: - не менее 20 % от Справедливой стоимости ТС (залог - приобретаемое ТС) - не менее 15% от Справедливой стоимости ТС (залог - приобретаемое ТС + ТС в собственности). Справедливая стоимость ТС определяется на основании счета Дилера. Кредитование на приобретение ТС по договору поставки в рамках данного Продукта невозможно! Возможно кредитование на сопутствующие товары и услуги: установка сигнализации, дополнительного оборудования и др., которые приобретаются одновременно с транспортным средством у дилера и включены в счет ТС); на страховые услуги (КАСКО).

Максимально возможный размер кредита, с учетом кредита на сопутствующие товары и услуги и кредита на страховые услуги не может превышать суммы Справедливой стоимости транспортного средства. Возможно частичное включение суммы сопутствующих товаров и услуг сервиса и страховых услуг в сумму кредита.

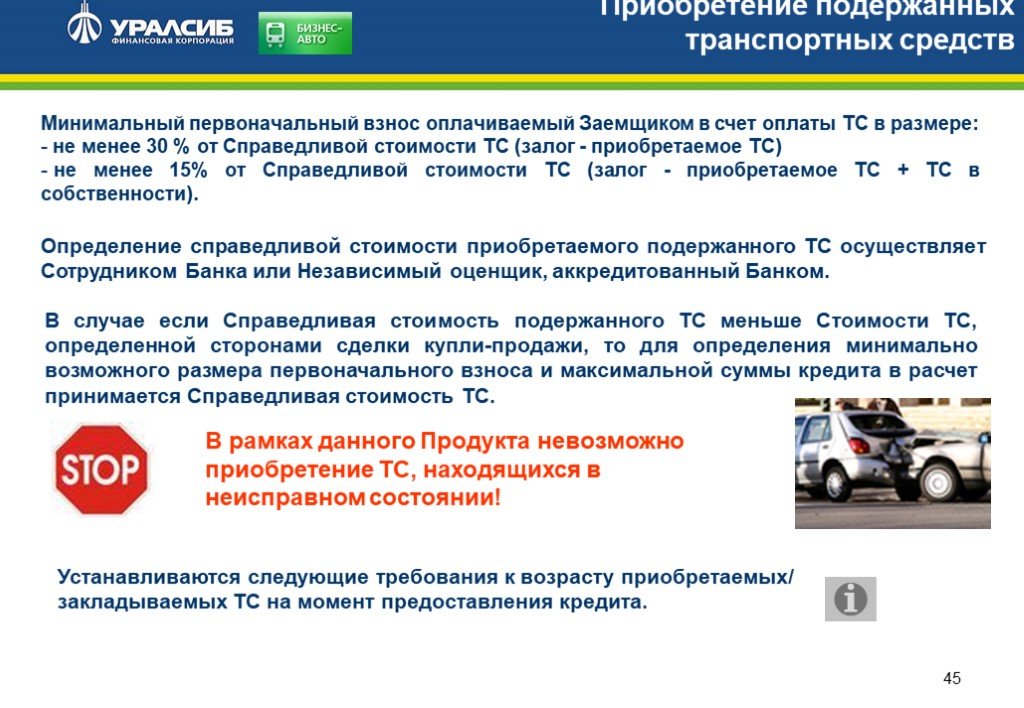

Слайд 45Приобретение подержанных транспортных средств

Минимальный первоначальный взнос оплачиваемый Заемщиком в счет оплаты ТС в размере: не менее 30 % от Справедливой стоимости ТС (залог - приобретаемое ТС) не менее 15% от Справедливой стоимости ТС (залог - приобретаемое ТС + ТС в собственности).

В рамках данного Продукта невозможно приобретение ТС, находящихся в неисправном состоянии!

Устанавливаются следующие требования к возрасту приобретаемых/ закладываемых ТС на момент предоставления кредита.

Определение справедливой стоимости приобретаемого подержанного ТС осуществляет Сотрудником Банка или Независимый оценщик, аккредитованный Банком.

В случае если Справедливая стоимость подержанного ТС меньше Стоимости ТС, определенной сторонами сделки купли-продажи, то для определения минимально возможного размера первоначального взноса и максимальной суммы кредита в расчет принимается Справедливая стоимость ТС.

Страна изготовления

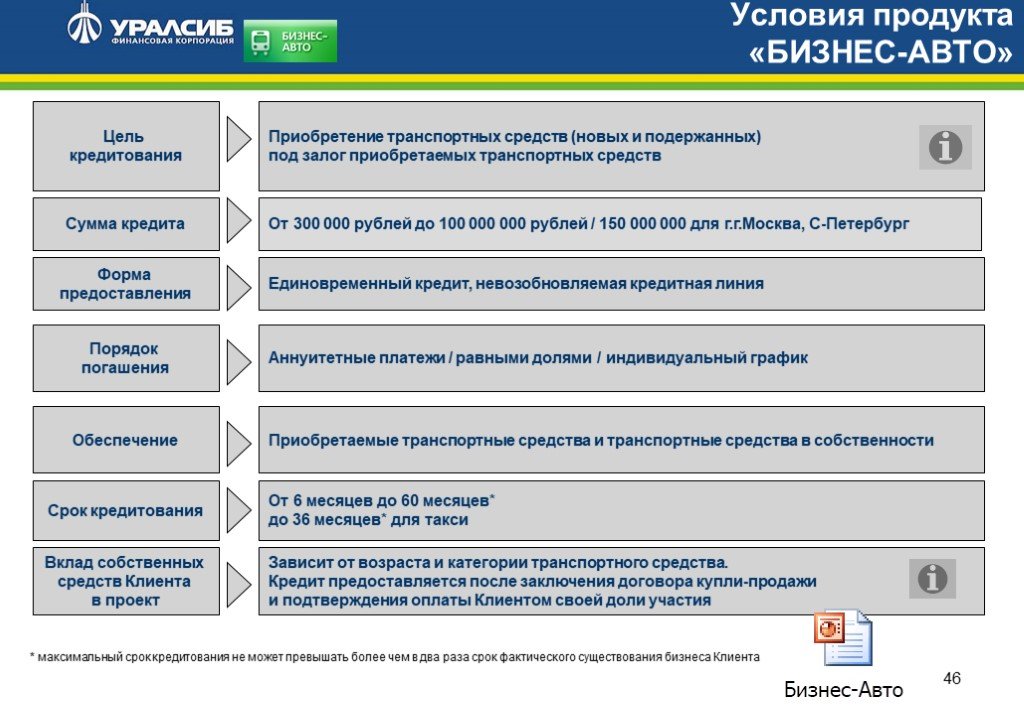

Слайд 46Зависит от возраста и категории транспортного средства. Кредит предоставляется после заключения договора купли-продажи и подтверждения оплаты Клиентом своей доли участия

От 6 месяцев до 60 месяцев* до 36 месяцев* для такси

Условия продукта «БИЗНЕС-АВТО»

Приобретение транспортных средств (новых и подержанных) под залог приобретаемых транспортных средств

Единовременный кредит, невозобновляемая кредитная линия

Приобретаемые транспортные средства и транспортные средства в собственности

От 300 000 рублей до 100 000 000 рублей / 150 000 000 для г.г.Москва, С-Петербург

Слайд 48«Бизнес-Ипотека» – кредит на приобретение недвижимости с целью использования в бизнесе под залог приобретаемой недвижимости.

В рамках данного Продукта предусмотрено приобретение: коммерческой недвижимости: офисных, торговых, производственных и складских помещений, земельных участков (приобретаются только совместно с расположенным на нем объектом недвижимости, являющимся основным объектом инвестиций).

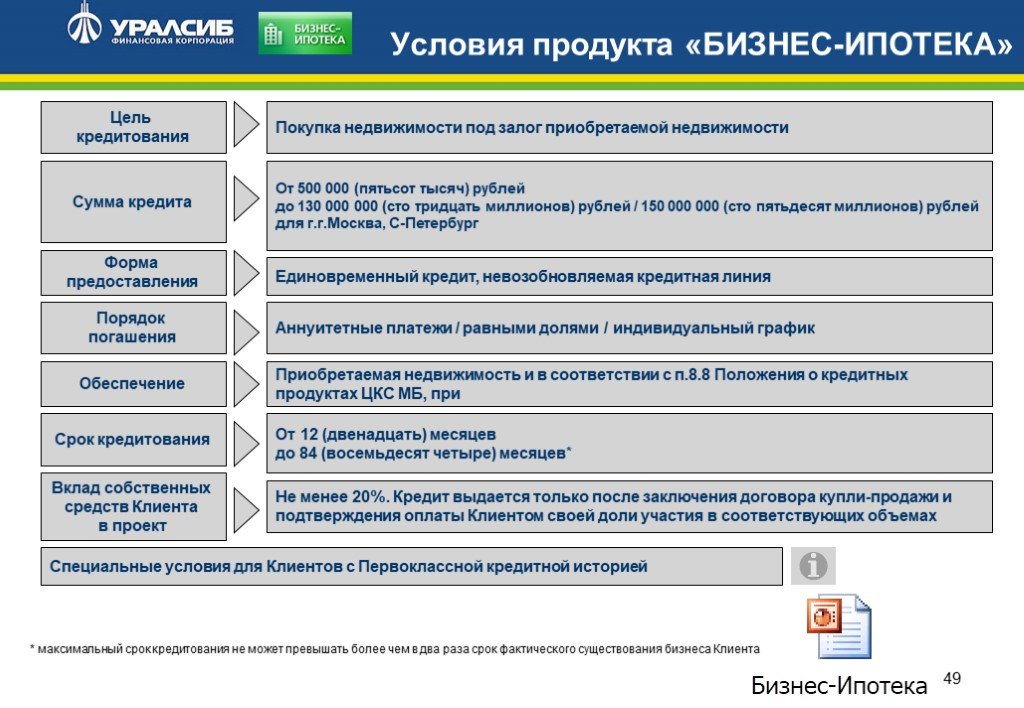

Слайд 49Специальные условия для Клиентов с Первоклассной кредитной историей

Условия продукта «БИЗНЕС-ИПОТЕКА»

Покупка недвижимости под залог приобретаемой недвижимости

От 500 000 (пятьсот тысяч) рублей до 130 000 000 (сто тридцать миллионов) рублей / 150 000 000 (сто пятьдесят миллионов) рублей для г.г.Москва, С-Петербург

Приобретаемая недвижимость и в соответствии с п.8.8 Положения о кредитных продуктах ЦКС МБ, при

От 12 (двенадцать) месяцев до 84 (восемьдесят четыре) месяцев*

Не менее 20%. Кредит выдается только после заключения договора купли-продажи и подтверждения оплаты Клиентом своей доли участия в соответствующих объемах

СПЕЦИАЛЬНЫЕ УСЛОВИЯ: Форма кредитования: единовременный кредит Порядок погашения кредита: аннуитетные платежи/равными долями Срок кредитования: от 24 (двадцать четыре) месяцев до 120 (сто двадцать) месяцев Вклад собственных средств Клиента в проект: не менее 40%. Кредит выдается только после заключения договора купли-продажи и подтверждения оплаты Клиентом своей доли участия в соответствующих объемах

Слайд 50Особенности предоставления продукта

В рамках продукта кредитные средства могут быть предоставлены по трем основным схемам: - Безаккредитивная схема предоставления кредита - Аккредитивная схема предоставления кредита - В рамках Федерального закона № 159-ФЗ от 22.07.2008 года при выкупе Клиентом, арендуемых помещений

Безаккредитивная схема предоставления кредита применяется в том случае, если продавец недвижимого имущества согласен зарегистрировать договор купли-продажи имущества до момента передачи денежных средств.

Аккредитивная схема предоставления кредита применяется в том случае, если Продавец недвижимого имущества не согласен зарегистрировать договор купли-продажи имущества до момента передачи денежных средств. В качестве гарантии перечисления денежных средств Продавцу, открывается аккредитив в пользу Продавца на сумму кредита. Открытие аккредитива производится в соответствии с Порядком проведения расчетов по счетам юридических лиц в форме аккредитива в валюте Российской Федерации /утв. Приказом Заместителя Председателя Правления Банка от 24.03.2006 № 170, рег. №19 200. На время регистрации договора купли-продажи недвижимости в регистрирующих органах Продавец (третье лицо) является залогодателем по Кредиту. Предоставление Кредита осуществляется на основании зарегистрированного в установленном порядке договора купли-продажи Объекта(ов) недвижимости в день перечисления денежных средств в Исполняющий банк. Предоставление Продукта предусматривает использование непокрытого аккредитива

Схема В рамках Федерального закона № 159-ФЗ применяется при выкупе Клиентом арендуемых у субъекта РФ зданий и помещений

Слайд 51БИЗНЕС ОБОРУДОВАНИЕ

Слайд 52«Бизнес-Оборудование» – кредит на приобретение оборудования с целью использования в бизнесе под залог приобретаемого оборудования.

Продавцами оборудования могут быть: производители (заводы-изготовители); торговые дома, дистрибьюторы; дилеры

Данный Продукт не предоставляется на приобретение: оборудования китайских производителей; подержанного оборудования

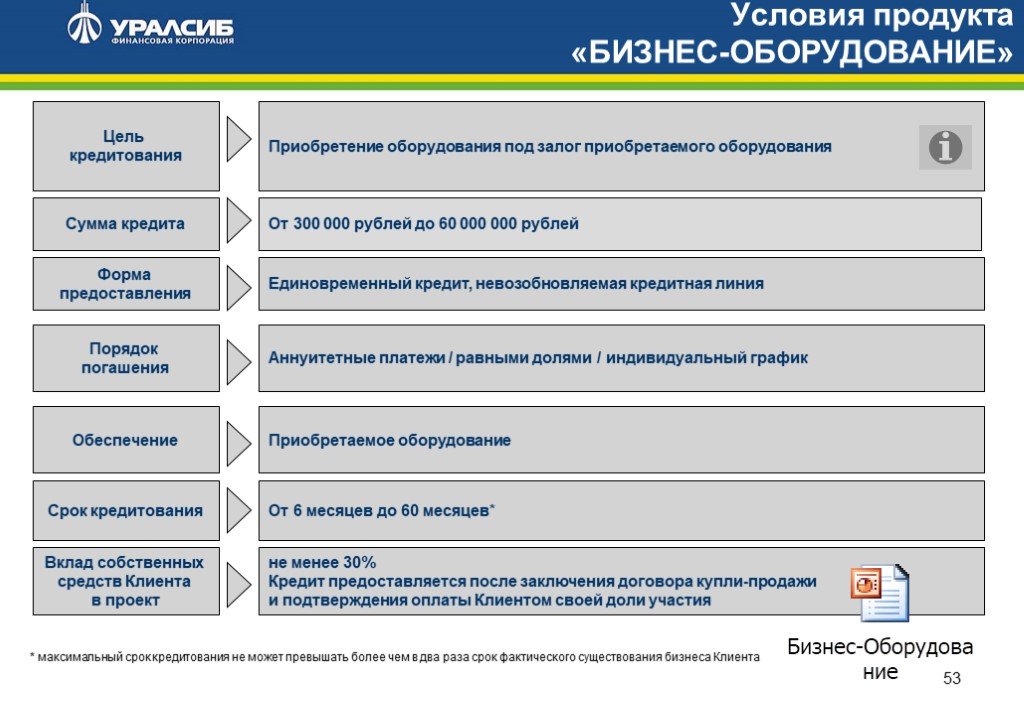

Слайд 53не менее 30% Кредит предоставляется после заключения договора купли-продажи и подтверждения оплаты Клиентом своей доли участия

От 6 месяцев до 60 месяцев*

Условия продукта «БИЗНЕС-ОБОРУДОВАНИЕ»

Приобретение оборудования под залог приобретаемого оборудования

Приобретаемое оборудование

От 300 000 рублей до 60 000 000 рублей

Слайд 54Справедливая стоимость оборудования определяется на основании счета Продавца, при подтверждении рыночной стоимости приобретаемого оборудования сотрудником Залоговой службы Банка/ Независимым оценщиком, аккредитованным Банком

В случае если по оценке сотрудника Залоговой службы/ Независимого оценщика, рыночная стоимость приобретаемого оборудования меньше указанной в счете Продавца, то, для определения параметров продукта, принимается стоимость, указанная сотрудником Залоговой службы/ Независимым оценщиком.

Возможно включение суммы страховых услуг в сумму кредита. При этом максимально возможный размер кредита, с учетом кредита на страховые услуги не может превышать 80% суммы Справедливой стоимости оборудования.

По продукту «Бизнес-Оборудование» страхование оборудования обязательно

Слайд 56Потребности клиента, покрываемые использованием данного продукта: Покрытие кассовых разрывов (т.е. временных разрывов между списаниями и поступлениями денежных средств на Cчет Клиента) - Продукт позволяет Клиенту одновременно покрывать несколько кассовых разрывов по Счету - одновременно может действовать несколько Траншей. Оперативное управление ликвидностью - Продукт позволяет Клиенту оперативно управлять собственной ликвидностью, т.е. способностью вовремя и в полном объеме исполнять свои обязательства перед поставщиками, бюджетом, сотрудниками и т.п.

Подробнее о Продукте:

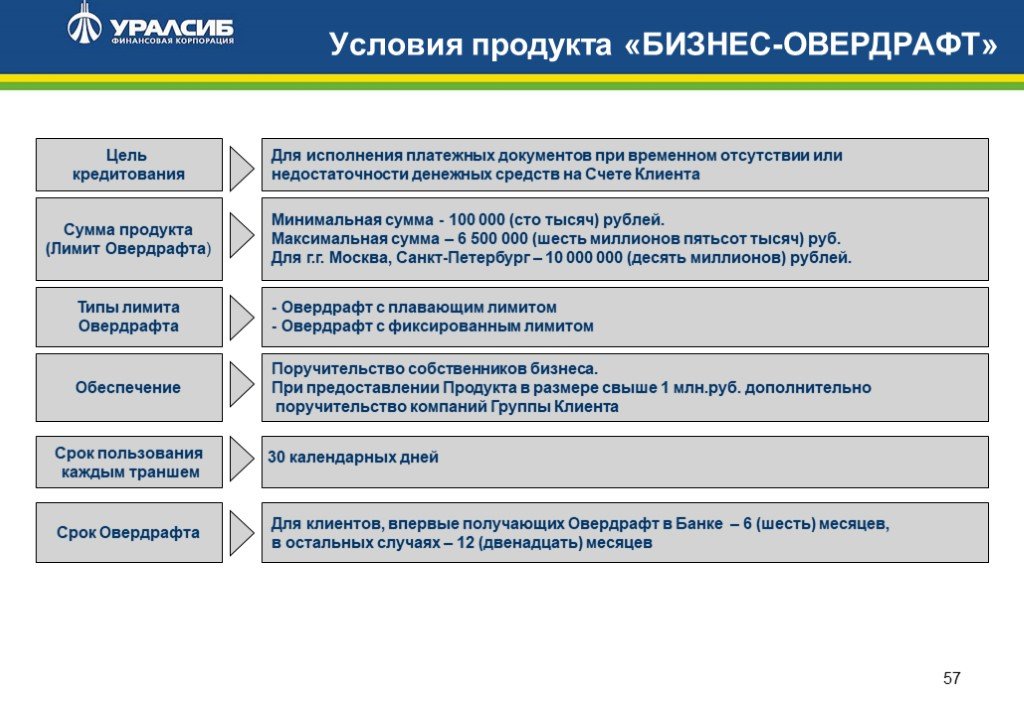

Слайд 57Условия продукта «БИЗНЕС-ОВЕРДРАФТ»

Сумма продукта (Лимит Овердрафта)

Срок Овердрафта

Типы лимита Овердрафта

Срок пользования каждым траншем

Для исполнения платежных документов при временном отсутствии или недостаточности денежных средств на Cчете Клиента

Минимальная сумма - 100 000 (сто тысяч) рублей. Максимальная сумма – 6 500 000 (шесть миллионов пятьсот тысяч) руб. Для г.г. Москва, Санкт-Петербург – 10 000 000 (десять миллионов) рублей.

- Овердрафт с плавающим лимитом - Овердрафт с фиксированным лимитом

Поручительство собственников бизнеса. При предоставлении Продукта в размере свыше 1 млн.руб. дополнительно поручительство компаний Группы Клиента

Для клиентов, впервые получающих Овердрафт в Банке – 6 (шесть) месяцев, в остальных случаях – 12 (двенадцать) месяцев

30 календарных дней

Слайд 58Конкурентные преимущества продукта

Учет Кредитовых оборотов по счетам в других банках - в расчет принимаются как обороты, проходящие по Счету Клиента в Банке, так и обороты в других банках в случае планирования их перевода в Банк. Решение о предоставлении Продукта может быть принято до перевода оборотов в Банк. В этом случае Клиент до момента заключения Договора овердрафта должен открыть Счет в Банке и перевести часть своих оборотов в Банк (срок работы по Счету – не менее 15 календарных дней, объем Кредитового оборота по Счету должен составить не менее половины от объема Планового Кредитового оборота). Продукт предоставляется без залога – в случае рассмотрения оборотов по счету в Банке в качестве обеспечения принимается поручительство физических и юридических лиц. Возможность выбора Типа Лимита Овердрафта – Овердрафт с Плавающим Лимитом (лимит меняется каждый месяц), Овердрафт с Фиксированным Лимитом (лимит не меняется в течение срока договора овердрафта).

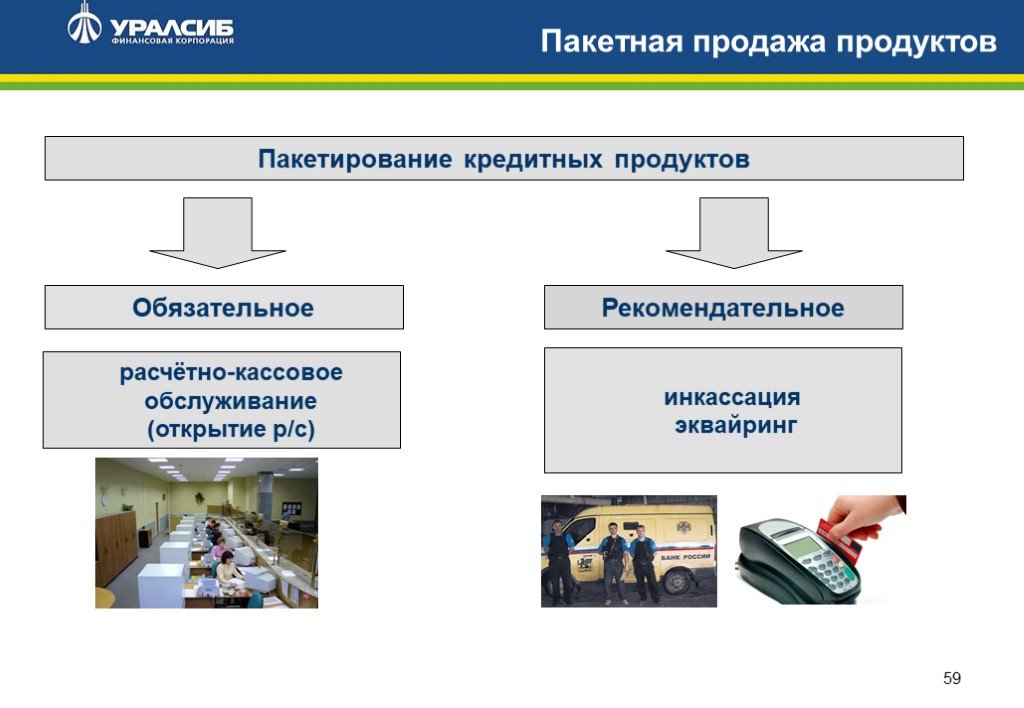

Слайд 59Пакетная продажа продуктов

Пакетирование кредитных продуктов

Обязательное Рекомендательное

расчётно-кассовое обслуживание (открытие р/с)

инкассация эквайринг

Слайд 60

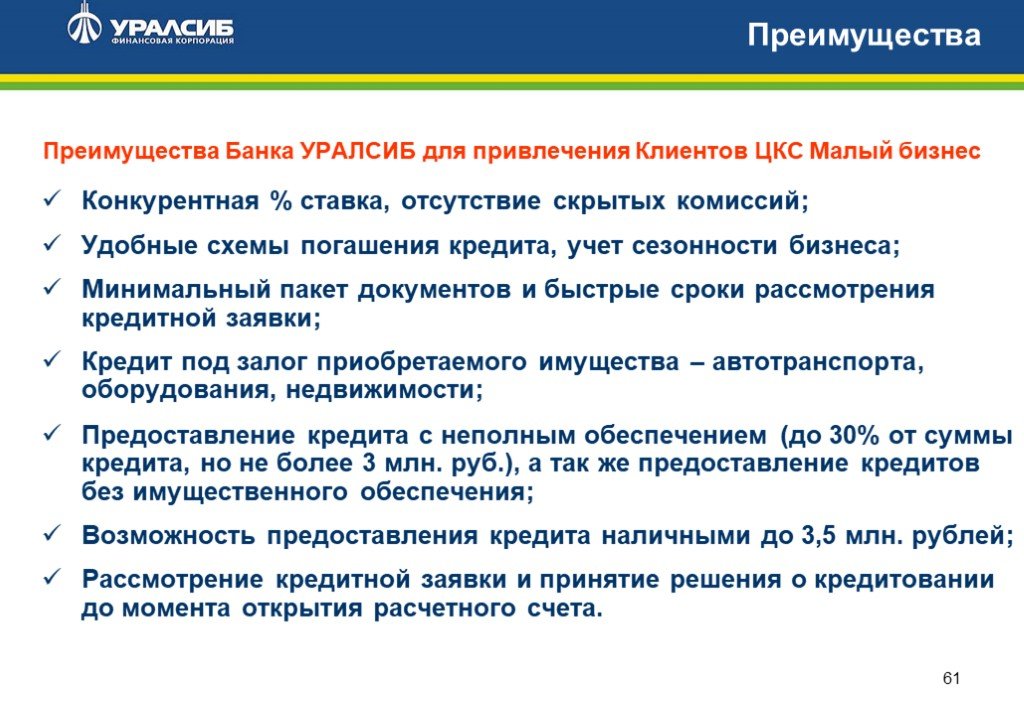

Слайд 61Преимущества Банка УРАЛСИБ для привлечения Клиентов ЦКС Малый бизнес

Конкурентная % ставка, отсутствие скрытых комиссий; Удобные схемы погашения кредита, учет сезонности бизнеса; Минимальный пакет документов и быстрые сроки рассмотрения кредитной заявки; Кредит под залог приобретаемого имущества – автотранспорта, оборудования, недвижимости; Предоставление кредита с неполным обеспечением (до 30% от суммы кредита, но не более 3 млн. руб.), а так же предоставление кредитов без имущественного обеспечения; Возможность предоставления кредита наличными до 3,5 млн. рублей; Рассмотрение кредитной заявки и принятие решения о кредитовании до момента открытия расчетного счета.

Преимущества